Навигация

МСС Холдинг Лимитед (МСС Holding Limited) – 67 932 000 акций (99,9% уставного капитала)

1. МСС Холдинг Лимитед (МСС Holding Limited) – 67 932 000 акций (99,9% уставного капитала)

2. ООO «Промышленная группа «Фосфорит» – 68 000 акций (0,1% уставного капитала)

Основные финансовые показатели компании в 2007–2008 гг. представлены в табл. 5.

Утверждена стратегия развития «ЕвроХима» на период до 2012 года, согласно которой предполагается инвестировать в развитие производства и строительство новых мощностей $3,2 млрд.

ЕвроХим ставит перед собой цель наращивать капитализацию. Для компании это означает необходимость увеличения производственных мощностей, расширения продуктовой линейки и снижения себестоимости продукции.

Все это требует дополнительных капитальных вложений, которые компания получает за счет эмиссии собственных облигаций, а с недавних пор – путем формирования портфеля ценных бумаг, приносящих дополнительный устойчивый доход.

Таблица 5. Основные финансовые показатели ОАО МХК «ЕвроХим», тыс. руб.

| Показатели | 2008 г. | 2007 г. |

| Выручка | 112 173 573 | 73 821 464 |

| Себестоимость реализованной продукции | (44 466 467) | (32 663 732) |

| Валовая прибыль | 67 707 106 | 41 157 732 |

| Расходы по продаже продукции | (23 282 491) | (17 120 687) |

| Общие и административные расходы | (3 208 718) | (3 494 114) |

| Прочие операционные доходы/(расходы) – нетто | (325 410) | (1 322 591) |

| Операционная прибыль | 40 890 487 | 19 220 340 |

| Прибыль от выбытия инвестиций, имеющихся в наличии | ||

| для продажи | 209 723 | 153 962 |

| Прибыль от выбытия дочерней компании | - | 68 969 |

| Прибыль от выбытия внеоборотных активов, | ||

| удерживаемых для продажи | 310 493 | 335 144 |

| Убыток от переоценки инвестиций, предназначенных для | ||

| торговли | (395 160) | - |

| Финансовые доходы | 789 108 | 1 524 928 |

| Финансовые расходы | (5 024 540) | (1 069 769) |

| Прибыль до налогообложения | 36 780 111 | 20 233 574 |

| Расходы по налогу на прибыль | (8 891 388) | (4 059 380) |

| Чистая прибыль за год | 27 888 723 | 16174194 |

| Приходящаяся на: | ||

| Долю акционеров Компании | 27 385 406 | 15 654 529 |

| Долю меньшинства | 503 317 | 519 665 |

| Прибыль на акцию – базовая и разводненная (в руб.) | 403,13 | 230,44 |

В течение многих лет облигации считались достаточно примитивным и негибким способом вложения капитала, способным лишь обеспечить текущий доход и практически ничего сверх того. Однако такое положение сохранялось недолго; сегодня облигации относятся к одному из наиболее конкурентоспособных инвестиционных инструментов, обладающих потенциальными возможностями обеспечения привлекательной доходности в виде текущих процентов и / или прироста капитала. Облигации – это долгосрочные долговые ценные бумаги, находящиеся в открытой продаже; они выпускаются с различными номиналами целым рядом институтов-заемщиков.

Как и любой другой инвестиционный инструмент, облигации обеспечивают инвестору два вида доходов:

1) значительный текущий доход;

2) существенный прирост вложенного капитала.

При этом текущий доход возникает из процентов, получаемых в течение срока, установленного условиями эмиссии. А доход в виде прироста капитала возникает всякий раз, когда происходит падение рыночной процентной ставки. Основное правило действий на рынке ценных бумаг состоит в том, что движение рыночных процентных ставок и курсов облигаций происходит в противоположных направлениях. Структуру рынка российских долговых инструментов составляют внутренние рублевые облигации и еврооблигации.

Долгое время рынок российских облигаций был чисто внутренним. Только с середины 90‑ых годов у России появилась возможность выхода со своими долговыми инструментами на европейский рынок. Государственные рублевые облигации и еврооблигации считаются одними из наименее рискованных средств вложения капитала. В настоящее время доходность (а следовательно, и риск) большинства этих долговых инструментов значительно снизилась. Следовательно, они могут формировать консервативный или умеренно-агрессивный портфель ценных бумаг.

Еврооблигации – долговой инструмент с фиксированной доходностью, интересный прежде всего тем, что номинирован в иностранной валюте и позволяет защитить капитал от девальвации рубля и получить постоянный доход, превышающий темпы инфляции, что является весьма актуальным в текущих условиях. (Следует оговориться, в последнее время появились еврооблигации, номинированные в рублях).

Еврооблигации имеют значительно больший потенциал, чем традиционные банковские депозиты, валюта или недвижимость.

В качестве эмитентов еврооблигаций выступают ТОР‑30 российских банков и крупные российские корпорации, которые имеют возможность выходить на западные рынки и привлекать заемные средства. Доходности по бумагам очень привлекательны и могут существенно превышать ставки по депозитам тех же банков при довольно высоком качестве заемщика.

Руководствуясь именно этими соображениями, предприятием и был сформирован портфель инвестиций, состоящий целиком из еврооблигаций различных эмитентов.

К марту 2009 года сложилась следующая структура инвестиционного портфеля еврооблигаций ОАО «МХК «ЕвроХим» (таблица 6).

Как видно из табл. 6, в структуре портфеля компании насчитывается 23 вида еврооблигаций, характеризующихся различным сроком погашения и доходностью от 1,9 до 22,64%. Портфель ОАО «МХК «ЕвроХим» составляют как федеральные и муниципальные, так и корпоративные еврооблигации, номинированные в долларах и евро. Общий размер портфеля в долларовом эквиваленте составляет 14 360 тыс. у. е.

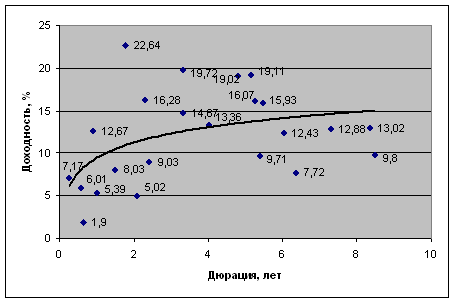

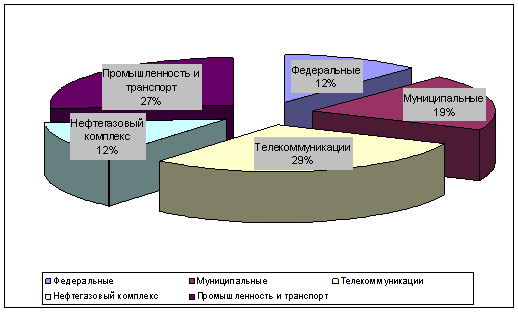

Удельный вес указанных типов облигаций представлен в Приложении 2.

Из Приложения 2 видно, что наибольший удельный вес имеют федеральные облигации (39%) и ценные бумаги корпораций отрасли телекоммуникаций (29%).

Корпоративные облигации нефтегазовой отрасли занимают в структуре инвестиционного портфеля еврооблигаций 13%, субфедеральные (муниципальные) – 19%. Другие отрасли промышленности не представлены в портфеле.

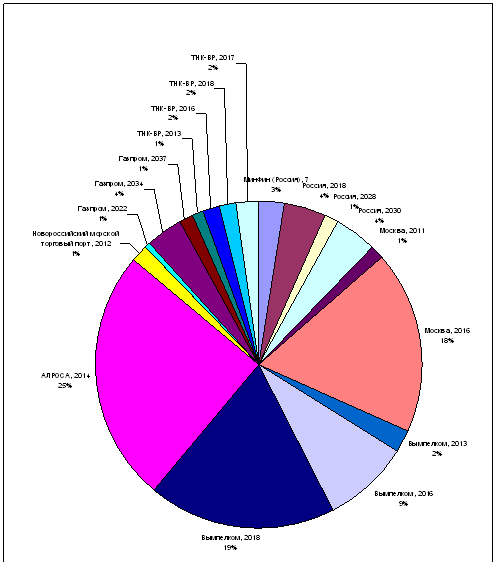

Удельный вес отдельных эмитентов по видам облигаций представлен в Приложении 3.

Таблица 6. Структура портфеля еврооблигаций ОАО «МХК «ЕвроХим» 02.03.2009 г.

| №№ | Облигации | Погаше-ние | Объем, тыс. долл. | Доля, % | Доходность, % | Дюрация, лет |

| Федеральные | ||||||

| 1 | Aries, 2009 | 25.10.2009 | 400 | 2,79 | 1,9 | 0,64 |

| 2 | МинФин (Россия), 7 | 14.05.2011 | 350 | 2,44 | 5,02 | 2,1 |

| 3 | Россия, 2010 | 31.03.2010 | 3500 | 24,37 | 5,39 | 1,01 |

| 4 | Россия, 2018 | 24.07.2018 | 590 | 4,11 | 7,72 | 6,35 |

| 5 | Россия, 2028 | 24.06.2028 | 200 | 1,39 | 9,8 | 8,46 |

| 6 | Россия, 2030 | 31.03.2030 | 570 | 3,97 | 9,71 | 5,39 |

| Муниципальные | ||||||

| 7 | Москва, 2011 | 12.10.2011 | 200 | 1,39 | 9,03 | 2,42 |

| 8 | Москва, 2016 | 20.10.2016 | 2500 | 17,41 | 12,43 | 6,04 |

| Телекоммуникации | ||||||

| 9 | АФК Система, 2011 | 28.01.2011 | 100 | 0,70 | 22,64 | 1,76 |

| 10 | Вымпелком, 2009 | 16.06.2009 | 2450 | 17,06 | 7,17 | 0,28 |

| 11 | Вымпелком, 2010 | 11.02.2010 | 1000 | 6,96 | 12,67 | 0,91 |

| 12 | Вымпелком, 2011 | 22.10.2011 | 125 | 0,87 | 16,28 | 2,31 |

| 13 | Вымпелком, 2013 | 30.04.2013 | 200 | 1,39 | 19,72 | 3,32 |

| 14 | Вымпелком, 2016 | 23.05.2016 | 200 | 1,39 | 19,02 | 4,81 |

| 15 | Вымпелком, 2018 | 30.04.2018 | 150 | 1,04 | 19,11 | 5,15 |

| Нефтегазовый комплекс | ||||||

| 16 | Газпром, 2009 | 21.10.2009 | 125 | 0,87 | 6,01 | 0,6 |

| 17 | Газпром, 2010 | 27.09.2010 | 200 | 1,39 | 8,03 | 1,49 |

| 18 | Газпром, 2022 | 07.03.2022 | 100 | 0,70 | 12,88 | 7,28 |

| 19 | Газпром, 2034 | 28.04.2034 | 500 | 3,48 | 13,36 | 4,02 |

| 20 | Газпром, 2037 | 16.08.2037 | 200 | 1,39 | 13,02 | 8,34 |

| 21 | ТНК-ВР, 2013 | 13.03.2013 | 150 | 1,04 | 14,67 | 3,32 |

| 22 | ТНК-ВР, 2016 | 18.07.2016 | 250 | 1,74 | 16,07 | 5,25 |

| 23 | ТНК-ВР, 2017 | 20.03.2017 | 300 | 2,09 | 15,93 | 5,46 |

| Всего | - | 14360 | 100,00 | - | - | |

Данные анализа показывают, что наибольший удельный вес в структуре портфеля еврооблигаций занимают:

· Россия, 2010 – 24%;

· Москва, 2016 – 17%

· Вымпелком, 2009 – 17%.

Доля других облигаций существенно ниже.

Небезынтересным будет проанализировать, как эти и другие виды еврооблигаций по своей доходности относятся к средней доходности инвестиционного портфеля.

Известно, что любой портфель ценных бумаг характеризуется ожидаемой доходностью:

, (1)

, (1)

где Xi – доля общего вложения, приходящаяся на i‑ю ценную бумагу;

mi – ожидаемая доходность i‑й ценной бумаги, %;

mp – ожидаемая доходность портфеля, %

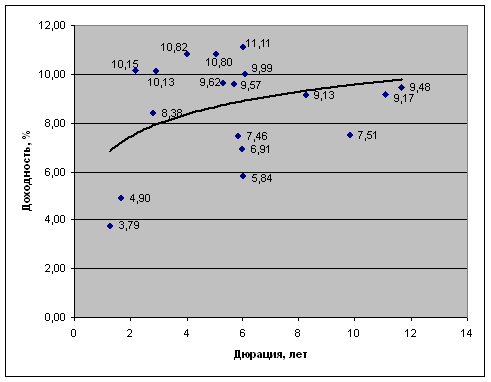

Рассчитаем ожидаемую доходность инвестиционного портфеля еврооблигаций ОАО «МХК «ЕвроХим» по состоянию на 02.03.2009 г. по формуле (1). Исходные данные содержатся в табл. 6. Результаты расчета представлены в табл. 7. Важным показателем является также дюрация (средневзвешенный срок погашения) ценных бумаг, данные о которой также представлены в табл. 6–7.

Расчеты показали, что эффективная доходность инвестиционного портфеля еврооблигаций ОАО «МХК «ЕвроХим» на 02.03.2009 г. составляла 9,43%, а доходность основных видов облигаций, входящих в состав инвестиционного портфеля еврооблигаций ЕвроХим, существенно выше или ниже этого значения:

· Россия, 2010 – 5,39%;

· Москва, 2016 – 12,43%

· Вымпелком, 2009 – 7,17%.

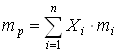

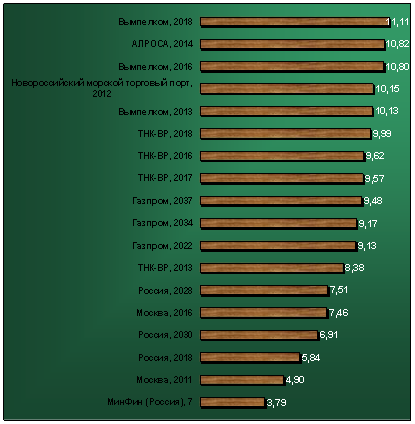

Распределение всех остальных еврооблигаций ЕвроХим по доходности представлено на рис. 4.

Как видно из рис. 4, примерно половину портфеля составляют высокодоходные облигации (12–22%), несколько меньшую часть – малодоходные и со средним уровнем дохода (2–9%).

Учитывая, что основная доля облигаций приходится также на смешанный тип (24% облигаций обеспечивают доходность 5,39%, а по 17% – 12,43% и 7,17%), а средняя доходность портфеля составляет 9,43%, следует охарактеризировать данный тип портфеля ОАО «МХК «ЕвроХим» как умеренно-агрессивный.

Таблица 7. Расчет ожидаемой эффективной доходности инвестиционного портфеля еврооблигаций ОАО «МХК «ЕвроХим» в 2009 г.

| №№ | Облигации | Погашение | Объем, тыс. долл. | Доля, % | Доходность, % | Дюрация, лет | Ожидаемая доходность по видам бумаг X*m |

| 1 | Aries, 2009 | 25.10.2009 | 400 | 2,79 | 1,9 | 0,64 | 0,05 |

| 2 | МинФин (Россия), 7 | 14.05.2011 | 350 | 2,44 | 5,02 | 2,1 | 0,12 |

| 3 | Москва, 2011 | 12.10.2011 | 200 | 1,39 | 9,03 | 2,42 | 0,13 |

| 4 | Москва, 2016 | 20.10.2016 | 2500 | 17,41 | 12,43 | 6,04 | 2,16 |

| 5 | Россия, 2010 | 31.03.2010 | 3500 | 24,37 | 5,39 | 1,01 | 1,31 |

| 6 | Россия, 2018 | 24.07.2018 | 590 | 4,11 | 7,72 | 6,35 | 0,32 |

| 7 | Россия, 2028 | 24.06.2028 | 200 | 1,39 | 9,8 | 8,46 | 0,14 |

| 8 | Россия, 2030 | 31.03.2030 | 570 | 3,97 | 9,71 | 5,39 | 0,39 |

| 9 | АФК Система, 2011 | 28.01.2011 | 100 | 0,70 | 22,64 | 1,76 | 0,16 |

| 10 | Вымпелком, 2009 | 16.06.2009 | 2450 | 17,06 | 7,17 | 0,28 | 1,22 |

| 11 | Вымпелком, 2010 | 11.02.2010 | 1000 | 6,96 | 12,67 | 0,91 | 0,88 |

| 12 | Вымпелком, 2011 | 22.10.2011 | 125 | 0,87 | 16,28 | 2,31 | 0,14 |

| 13 | Вымпелком, 2013 | 30.04.2013 | 200 | 1,39 | 19,72 | 3,32 | 0,27 |

| 14 | Вымпелком, 2016 | 23.05.2016 | 200 | 1,39 | 19,02 | 4,81 | 0,26 |

| 15 | Вымпелком, 2018 | 30.04.2018 | 150 | 1,04 | 19,11 | 5,15 | 0,20 |

| 16 | Газпром, 2009 | 21.10.2009 | 125 | 0,87 | 6,01 | 0,6 | 0,05 |

| 17 | Газпром, 2010 | 27.09.2010 | 200 | 1,39 | 8,03 | 1,49 | 0,11 |

| 18 | Газпром, 2022 | 07.03.2022 | 100 | 0,70 | 12,88 | 7,28 | 0,09 |

| 19 | Газпром, 2034 | 28.04.2034 | 500 | 3,48 | 13,36 | 4,02 | 0,47 |

| 20 | Газпром, 2037 | 16.08.2037 | 200 | 1,39 | 13,02 | 8,34 | 0,18 |

| 21 | ТНК-ВР, 2013 | 13.03.2013 | 150 | 1,04 | 14,67 | 3,32 | 0,15 |

| 22 | ТНК-ВР, 2016 | 18.07.2016 | 250 | 1,74 | 16,07 | 5,25 | 0,28 |

| 23 | ТНК-ВР, 2017 | 20.03.2017 | 300 | 2,09 | 15,93 | 5,46 | 0,33 |

| Всего | - | 14360 | 100,0 | - | - | 9,43 |

Чтобы сделать окончательный вывод о типе портфеля, необходимо сравнить его ожидаемую эффективную доходность со средневзвешенной процентной ставкой по всем видам ценных бумаг.

Расчет, выполненный на ту же дату (02.03.2009 г.), выполненный по всем видам котируемых ценных бумаг с учетом объема их эмиссии показал, что средняя эффективная доходность совокупного портфеля инвестиций (всех еврооблигаций) составляла 6,3%. Таким образом, первоначальное предположение совпадает с более точными расчетами, и можно классифицировать портфель ценных бумаг ОАО «МХК «ЕвроХим» в 2009 г. как умеренно-агрессивный.

Такое инвестирование имеет своей целью длительное вложение капитала и его рост. Но при этом не надо забывать о необходимости регулярной коррекции портфеля с целью его оптимизации, в том числе по причинам не зависящим от держателя облигаций. Одна из таких причин – периодическое погашение ценных бумаг.

Поэтому 3 глава настоящего исследования посвящена анализу изменений на рынке облигаций, произошедших за последнее время, изучению негативных последствий для инвестиционного портфеля ОАО «МХК «ЕвроХим» и поиску путей формирования оптимальной структуры портфеля ценных бумаг организации на текущую дату.

Рис. 4. Доходность еврооблигаций ОАО «МХК «ЕвроХим» на 02.03.2009 г.

3. Управление инвестиционным портфелем предприятия 3.1 Направления совершенствования структуры инвестиционного портфеля

По сравнению с началом 2009 г. на начало 2010 г. в структуре инвестиционного портфеля ОАО «МХК «ЕвроХим» произошли следующие изменения:

– облигации Aries, 2009; Вымпелком, 2009; Газпром, 2009 погашены в течение года и отсутствуют в портфеле;

– число федеральных еврооблигаций в портфеле снизилось с 6 до 5 видов;

– для замещения погашенных облигаций Вымпелком, 2009 и Газпром, 2009 приобретены МТС, 2012 и Газпром, 2012 в соответствующем объеме;

– общее количество видов ценных бумаг снизилось с 23 до 22;

– за счет снижения совокупного объема федеральных еврооблигаций в портфеле его стоимость снизилась на 400 млн. у. е. в долларовом эквиваленте и составила 13960 тыс. долл.

В результате на 13.01.2010 г. сформирована следующая структура инвестиционного портфеля ОАО «МХК «ЕвроХим» (табл. 8).

По состоянию на 13.01.2010 г. структура инвестиционного портфеля еврооблигаций ОАО «МХК «ЕвроХим» практически не изменилась по сравнению с началом 2009 года (рис. 5), но несколько изменились котировки облигаций.

Результаты расчетов эффективной доходности по видам облигаций и всего портфеля в целом также представлены в табл. 8.

Математическое ожидание эффективной доходности каждой облигации (ri) вычисляется следующим образом:

. (2)

. (2)

где rit – эффективная доходность i‑й облигации в период времени t, %,

i = 1,…, …, n – общее количество видов облигаций;

t – номер периода диапазона накопления информации, t = 1, …, 10;

T – длительность периода накопления информации.

Таблица 8. Структура портфеля еврооблигаций ОАО «МХК «ЕвроХим» 13.01.2010 г., эффективная доходность российских еврооблигаций и доходность инвестиционного портфеля еврооблигаций ОАО «МХК «ЕвроХим» по данным котировок за 2009–2010 гг.

| №№ | Облигации | Погашение | Объем, тыс. долл. | Доля, % | Матем. ожид. доходности, % | Дюрация, лет | Ожидаемая доходность по видам бумаг X*m |

| Федеральные | |||||||

| 1 | МинФин (Россия), 7 | 14.05.2011 | 350 | 2,51 | 3,79 | 1,29 | 0,09 |

| 2 | Россия, 2010 | 31.03.2010 | 3500 | 25,07 | 2,45 | 0,2 | 0,61 |

| 3 | Россия, 2018 | 24.07.2018 | 590 | 4,23 | 5,84 | 5,99 | 0,25 |

| 4 | Россия, 2028 | 24.06.2028 | 200 | 1,43 | 7,51 | 9,79 | 0,11 |

| 5 | Россия, 2030 | 31.03.2030 | 570 | 4,08 | 6,91 | 5,98 | 0,28 |

| Муниципальные | 0,00 | ||||||

| 6 | Москва, 2011 | 12.10.2011 | 200 | 1,43 | 4,90 | 1,67 | 0,07 |

| 7 | Москва, 2016 | 20.10.2016 | 2500 | 17,91 | 7,46 | 5,81 | 1,34 |

| Телекоммуникации | |||||||

| 8 | АФК Система, 2011 | 28.01.2011 | 100 | 0,72 | 9,46 | 0,96 | 0,07 |

| 9 | МТС, 2012 | 28.01.2012 | 2450 | 17,55 | 8,20 | 1,85 | 1,44 |

| 10 | Вымпелком, 2010 | 11.02.2010 | 1000 | 7,16 | 4,36 | 0,06 | 0,31 |

| 11 | Вымпелком, 2011 | 22.10.2011 | 125 | 0,90 | 8,05 | 1,65 | 0,07 |

| 12 | Вымпелком, 2013 | 30.04.2013 | 200 | 1,43 | 10,13 | 2,9 | 0,15 |

| 13 | Вымпелком, 2016 | 23.05.2016 | 200 | 1,43 | 10,80 | 5,05 | 0,15 |

| 14 | Вымпелком, 2018 | 30.04.2018 | 150 | 1,07 | 11,11 | 6 | 0,12 |

| Нефтегазовый комплекс | |||||||

| 15 | Газпром, 2012 | 09.12.2012 | 125 | 0,90 | 5,99 | 2,76 | 0,05 |

| 16 | Газпром, 2010 | 27.09.2010 | 200 | 1,43 | 4,01 | 2,76 | 0,06 |

| 17 | Газпром, 2022 | 07.03.2022 | 100 | 0,72 | 9,13 | 8,26 | 0,07 |

| 18 | Газпром, 2034 | 28.04.2034 | 500 | 3,58 | 9,17 | 11,09 | 0,33 |

| 19 | Газпром, 2037 | 16.08.2037 | 200 | 1,43 | 9,48 | 11,66 | 0,14 |

| 20 | ТНК-ВР, 2013 | 13.03.2013 | 150 | 1,07 | 8,38 | 2,81 | 0,09 |

| 21 | ТНК-ВР, 2016 | 18.07.2016 | 250 | 1,79 | 9,62 | 5,29 | 0,17 |

| 22 | ТНК-ВР, 2017 | 20.03.2017 | 300 | 2,15 | 9,57 | 5,7 | 0,21 |

| Всего | - | 13960 | 100,00 | - | - | 6,17 | |

Рис. 5. Структура инвестиционного портфеля ОАО «МХК «ЕвроХим» по видам еврооблигаций на 13.01.2010 г.

Математическое ожидание эффективной доходности рассчитано по данным котировок за период со 2 марта 2009 г. по 13 января 2010 г. (4 произвольных периода времени).

Исходные данные для расчета представлены в Приложениях 4–7, а его результаты содержатся также в табл. 9.

Доходность инвестиционного портфеля еврооблигаций ОАО «МХК «ЕвроХим», рассчитанная по формуле (1), составляет на начало 2010 года 6,17%.

Таким образом, средняя доходность портфеля снизилась с начала года в результате снижения котировок отдельных облигаций на 3,26%.

Это означает, что в результате снижения объема инвестиционного портфеля и снижения котировок сумма недополученной прибыли в год составит:

14 360*9,43% – 13960*6,17% = 492,72 тыс. долл.

Даже если предположить, что снижение объема инвестирования на 400 тыс. долл. целиком трансформировалось в чистую прибыль за счет погашения облигаций, величина упущенной выгоды (убыток) за счет недополученных процентных выплат составит 92,72 тыс. долл.

Поэтому необходимы меры по оптимизации портфеля инвестиций с целью восстановления объема дохода, им приносимым.

Как видим, сейчас общая доходность инвестиционного портфеля еврооблигаций ОАО «МХК «ЕвроХим» практически равна или даже ниже доходности по наиболее надежным федеральным облигациям – Россия‑2018, -2028, -2030.

Можно констатировать, что в настоящее время инвестиционный портфель еврооблигаций ОАО «МХК «ЕвроХим» практически безрисковый, т.е. консервативный, поэтому имеет смысл увеличить его доходность путем увеличения степени допустимого риска.

Таким образом, с точки зрения руководства холдингом и принятой инвестиционной политики, величина доходности портфеля в 6,17% недостаточна высока и не соответствует выбранному типу инвестиционного портфеля (умеренно-агрессивный). Можно предложить повысить общую доходность путем изменения структуры еврооблигаций и выбора оптимального соотношения риска и доходности. В общем случае критерием риска может служить стандартное отклонение эффективной доходности. При этом надо учитывать также и дюрацию, т.е. период до погашения ценных бумаг, т. к. стратегия холдинга основана на долговременном владении облигациями.

Кроме того, другие отрасли промышленности, помимо нефтегазовой и телекоммуникаций, не представлены в портфеле.

Необходимо рассмотреть целесообразность включения в портфель облигаций других видов и отраслей для исключения последствий негативных структурных сдвигов в экономике, которые с разной цикличностью могут проявляться для различных отраслей.

3.2 Формирование оптимальной структуры инвестиционного портфеляСтоит задача осуществить выбор и обоснование методики по формированию и оптимизации портфеля еврооблигаций и провести практические расчеты, связанные с его созданием. Исходя из этой поставленной задачи в данной части дипломного проекта будет предложен портфель еврооблигаций, принципиальное значение которого будет в обосновании применения математических методов к формированию портфеля ценных бумаг.

Проведенный анализ показал, что основные критерии оптимизации портфеля ценных бумаг ОАО «МХК «ЕвроХим»:

· Анализ изменений котировок (доходности)

· Математическое ожидание доходности отдельных бумаг

· Ожидаемая общая доходность портфеля

· Срок до погашения погашение (дюрация)

· Более широкий охват облигаций ведущих предприятий различных отраслей промышленности

· Учитывать, что некоторые облигации фактически не котируются (не выставляются на продажу)

· Среднее отклонение доходности – как мера минимизации риска.

В настоящее время рынок российских долговых инструментов в иностранной валюте представлен следующими основными секторами: рынок государственных (федеральных) евробондов, рынок муниципальных еврооблигаций, рынок корпоративных еврооблигаций, рынок банковских еврооблигаций.

Компания придерживается стратегии длительного вложения и его роста, поэтому цель инвестирования – достаточно низкий уровень риска при умеренном росте доходности. Такой тип инвестиционного портфеля называется умеренно диверсифицированным. С этой целью для формирования портфеля используются государственные еврооблигации с высокой степенью надежности – Rus‑30 и др. и одновременно ликвидные корпоративные облигации с высокой доходностью. В качестве рисковых выступают облигации т.н. «голубых фишек», предприятий телекоммуникационной отрасли и промышленности (например, Алроса).

Для формирования оптимальной структуры портфеля государственных облигаций будем использовать параметрическую модель Марковица путем ее некоторой модификации. Эта методика оптимизирует структуру портфеля ценных бумаг на основе статистической информации.

В качестве периода накопления информации принят период с 02.03.2009 г. по 13.01.2010 г., т.е. оптимальная структура портфеля формируется на январь 2010 г.

Список торгуемых инструментов и котировки еврооблигаций приведены в Приложении. Исходные данные взяты из фактических биржевых котировок и аналитических материалов банков.

Для решения задачи нахождения оптимальной структуры портфеля еврооблигаций по модели Марковица предлагаются следующие шаги:

1) нахождение математического ожидания и дисперсии эффективной доходности каждой облигации;

2) определение оптимальной структуры облигаций на основании оценки экспертов рынка и средней доходности портфеля;

3) выбор приемлемого соотношения доходности и риска;

4) нахождение доли инвестиций di в каждую облигацию;

5) определение эффективности мероприятий по оптимизации инвестиционного портфеля еврооблигаций ЕвроХим.

Параметрическая модель Марковица допускает эффективную статистическую оценку. Параметры этой модели можно оценить исходя из имеющихся статистических данных за прошлые периоды.

Важнейшим показателем является распределение облигаций по доходности и ожидаемая доходность портфеля (формула (1)).

Математическое ожидание эффективной доходности каждой облигации (ri) вычисляется по формуле (2).

Стандартное отклонение эффективной доходности i‑ой облигации (si) определяется по формуле:

, (3)

, (3)

где rit – эффективная доходность i‑й облигации в период времени t, %;

ri- математическое ожидание эффективной доходности каждой облигации (6,17%);

i = 1,…, …, n – общее количество видов облигаций;

t – номер периода диапазона накопления информации, t = 1, …, 4;

T – длительность периода накопления информации.

Результаты расчета эффективной доходности по всем видам корпоративных, федеральных и субфедеральных российских еврооблигаций (кроме банковских) представлены в Приложении 8.

Фоном выделены те из них, которые входят в имеющийся портфель инвестиций ОАО «МХК «ЕвроХим». Они характеризуют нынешний инвестиционный портфель предприятия (см. табл. 8). Результаты расчета эффективной доходности (математического ожидания) будут использованы нами впоследствии и в табл. 9.

Для рассмотрения целесообразности включения в портфель рассматриваются все котируемые российские еврооблигации, не используемые ОАО «МХК «ЕвроХим» и представленные в Приложении 8.

Примем эти ценные бумаги в качестве исходных для формирования оптимальной структуры портфеля еврооблигаций в 2010 году.

Исходными данными для реализации методики являются:

– курс облигаций за период накопления информации (Kit);

– рассчитанная на основе курса и календаря купонных выплат годовая эффективная доходность к погашению облигаций (rit).

– дюрация – не менее 1 года (в целях обеспечения долгосрочного владения).

Исходные параметры следующие. Общий размер инвестиционного портфеля еврооблигаций ОАО «МХК «ЕвроХим» на текущую дату составляет 13 960 тыс. долл., и в дальнейшем не предусмотрено его увеличение. Средняя доходность портфеля – 6,17% и она требует повышения.

Таким образом, цель оптимизации инвестиционного портфеля еврооблигаций ОАО «МХК «ЕвроХим» – повышение доходности портфеля с соблюдением приемлемого уровня риска при условии сохранения объема вложений в ценные бумаги, т.е. в условиях ограниченности ресурсов. Критерий пригодности ценной бумаги для увеличения ее удельного веса в структуре портфеля – ожидаемая эффективная доходность выше 6,17% при условии соблюдения нормы риска. Степень риска установим ниже, после проведения необходимых расчетов.

Многие ценные бумаги отклонены при первичном отборе по следующим причинам:

– дата размещения выпусков позже даты начала периода накопления информации;

– часть облигаций уже погашена или будет погашена в ближайшее время (малая величина дюрации);

– отсутствие котировок в течение длительного периода вследствие отсутствия торгов из-за низкой ликвидности;

– самая главная причина нецелесообразности включения множества новых инструментов: для обеспечения диверсификации портфеля ценных бумаг количество ценных бумаг в портфеле должно быть не менее восьми, а портфель облигаций должен быть диверсифицирован по сроку до погашения облигаций. При отборе облигаций данные условия изначально были соблюдены – портфель еврооблигаций ОАО «МХК «ЕвроХим» уже насчитывает 22 их вида с разными сроками до погашения.

Кроме того, расчеты показали, что ряд из них по степени доходности не соответствует требуемым нам критериям доходности, выше 6,17%, что не позволит их использовать с целью оптимизации инвестиционного портфеля еврооблигаций.

Результаты вычисления математического ожидания и стандартного отклонения эффективной доходности каждой ценной бумаги по формулам (2) и (3) представлены в таблице 9.

Таблица 9. Математическое ожидание и стандартное отклонение эффективной доходности облигаций в составе инвестиционного портфеля

| Облигации | Погашение | Объем, тыс. долл. | Доля, % | Матем. ожид. доходности, % | Стандартное отклонение, % | Дюрация, лет |

| Россия, 2010 | 31.03.2010 | 3500 | 25,07 | 2,45 | -3,72 | 0,2 |

| МинФин (Россия), 7 | 14.05.2011 | 350 | 2,51 | 3,79 | -2,38 | 1,29 |

| Газпром, 2010 | 27.09.2010 | 200 | 1,43 | 4,01 | -2,16 | 2,76 |

| Вымпелком, 2010 | 11.02.2010 | 1000 | 7,16 | 4,36 | -1,81 | 0,06 |

| Москва, 2011 | 12.10.2011 | 200 | 1,43 | 4,90 | -1,27 | 1,67 |

| Россия, 2018 | 24.07.2018 | 590 | 4,23 | 5,84 | -0,34 | 5,99 |

| Газпром, 2012 | 09.12.2012 | 125 | 0,90 | 5,99 | -0,18 | 2,76 |

| Россия, 2030 | 31.03.2030 | 570 | 4,08 | 6,91 | 0,74 | 5,98 |

| Москва, 2016 | 20.10.2016 | 2500 | 17,91 | 7,46 | 1,29 | 5,81 |

| Россия, 2028 | 24.06.2028 | 200 | 1,43 | 7,51 | 1,34 | 9,79 |

| Вымпелком, 2011 | 22.10.2011 | 125 | 0,90 | 8,05 | 1,88 | 1,65 |

| МТС, 2012 | 28.01.2012 | 2450 | 17,55 | 8,20 | 2,03 | 1,85 |

| ТНК-ВР, 2013 | 13.03.2013 | 150 | 1,07 | 8,38 | 2,21 | 2,81 |

| Газпром, 2022 | 07.03.2022 | 100 | 0,72 | 9,13 | 2,96 | 8,26 |

| Газпром, 2034 | 28.04.2034 | 500 | 3,58 | 9,17 | 3,00 | 11,09 |

| АФК Система, 2011 | 28.01.2011 | 100 | 0,72 | 9,46 | 3,29 | 0,96 |

| Газпром, 2037 | 16.08.2037 | 200 | 1,43 | 9,48 | 3,31 | 11,66 |

| ТНК-ВР, 2017 | 20.03.2017 | 300 | 2,15 | 9,57 | 3,40 | 5,7 |

| ТНК-ВР, 2016 | 18.07.2016 | 250 | 1,79 | 9,62 | 3,45 | 5,29 |

| Вымпелком, 2013 | 30.04.2013 | 200 | 1,43 | 10,13 | 3,96 | 2,9 |

| Вымпелком, 2016 | 23.05.2016 | 200 | 1,43 | 10,80 | 4,63 | 5,05 |

| Вымпелком, 2018 | 30.04.2018 | 150 | 1,07 | 11,11 | 4,94 | 6 |

| Всего | - | 13960 | 100,00 | - | - |

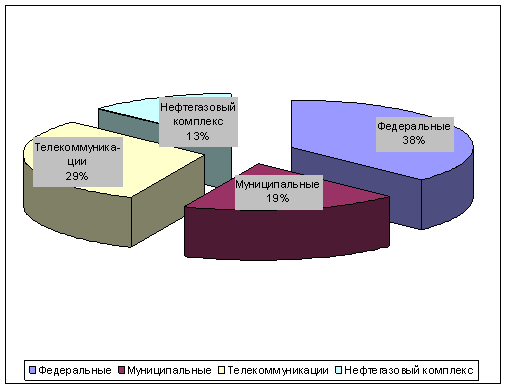

Согласно полученным расчетным данным, величина стандартного отклонения колеблется в пределах от -3,72 до 4,94% от среднего значения. Поэтому примем 5% размер отклонения как границу допустимого риска.

Причем величина риска обратно пропорциональна доходности и прямо пропорционально отклонению. Если принять величину отклонения за меру риска, то отрицательное отклонение не только снижает риск, но и доходность, и наоборот (рис. 6).

Рис. 6. Распределение риска и доходности ценных бумаг, составляющих инвестиционный портфель ОАО «МХК «ЕвроХим»

Согласно этой шкале оценок, из всех присутствующих в инвестиционном портфеле еврооблигаций ОАО «МХК «ЕвроХим» наиболее привлекательными для инвестирования являются 6 видов ценных бумаг:

· Газпром, 2037

· ТНК-ВР, 2017

· ТНК-ВР, 2016

· Вымпелком, 2013

· Вымпелком, 2016

· Вымпелком, 2018.

Они соответствуют максимальной приемлемой доле риска (отклонение не более 5%), доходности (свыше 9%) и величине дюрации (более 1 года).

Эти виды бумаг нужно сохранить или даже увеличить их долю в портфеле.

Такие бумаги, как

· Россия, 2010

· АФК Система, 2011,

· Газпром, 2010

· Вымпелком, 2010

следует исключить из портфеля по причине слишком малой дюрации.

· Также следует исключить Газпром, 2012,

как не обеспечивающую требуемую доходность (как минимум 6,17%).

В то же время следует сохранить составляющие основу безрисковой части портфеля оставшиеся федеральные и муниципальные бумаги.

Кроме того, такие бумаги как

· Вымпелком, 2011

· МТС, 2012

следует заменить в портфеле на более доходные (в пределах допустимого значения порядка 11%), что соответствует отклонению в 5%) и долгосрочные, так как и по срокам, и по доходности они не соответствуют целям формирования портфеля.

Основу умеренно-агрессивного портфеля, по нашей схеме, таким образом, составят:

– облигации федерального и муниципального уровня;

– облигации корпоративного сектора с уровнем доходности в пределах 9–11%, желательно из разных отраслей.

Составив аналитическую группировку по величине стандартного отклонения, приходим к выводу, что искомым условиям лучше всего соответствуют (помимо уже участвующих в портфеле) всего 3 вида облигаций:

1. НК-ВР, 2018 (доходность 9,99%, дюрация 6,07 лет)

2. Новороссийский морской торговый порт, 2012 (10,15% и 2,17 лет)

3. АЛРОСА, 2014 (10,82% и 4 года).

Помимо всего прочего, облигации этих эмитентов представляют еще и разные отрасли промышленности – ТЭК, транспорт, металлургию.

Именно они и составят рисковую часть нового инвестиционного портфеля компании. Кроме этого, предлагается повысить долю каких-либо бумаг из 6 уже названных видов облигаций (Газпром, 2037, ТНК-ВР, 2017, ТНК-ВР, 2016, Вымпелком, 2013, Вымпелком, 2016, Вымпелком, 2018) как наиболее доходных из оставшихся.

Группировка всего перечня ценных бумаг (облигаций), доступных для инвестирования, представлена Приложении 9.

Федеральные облигации Russia‑18 $ и Russia‑30 $ подтвердили свой статус безрисковых, но низкодоходных: стандартное отклонение практически равно нулю, доходность равняется средней доходности портфеля.

Среднее стандартное отклонение ценных бумаг в составе инвестиционного портфеля еврооблигаций ОАО «МХК «ЕвроХим» представлено на рис. 7.

Дальнейшие вложения в Russia‑18 $ и Russia‑30 $ нецелесообразны по трем причинам:

1. Объем инвестиций в них и так довольно высок;

2. Доходность невысока, что в сочетании с большим удельным весом в структуре инвестиционного портфеля еврооблигаций ОАО «МХК «ЕвроХим» не даст повысить его доходность;

3. Рейтинги ведущих аналитических агентств предпочтение отдают другим инструментам инвестирования – корпоративному сектору.

Рис. 7. Среднее стандартное отклонение ценных бумаг в составе инвестиционного портфеля еврооблигаций ОАО «МХК «ЕвроХим», %

В результате и остается 3 вида ценных бумаг, пригодных для целей дальнейшего инвестирования:

1. НК-ВР, 2018 (доходность 9,99%, дюрация 6,07 лет)

2. Новороссийский морской торговый порт, 2012 (10,15% и 2,17 лет)

3. АЛРОСА, 2014 (10,82% и 4 года).

Таким образом, оптимизацию инвестиционного портфеля еврооблигаций ОАО «МХК «ЕвроХим» путем изменения его структуры решено произвести за счет:

1. Вывода из состава инвестиционного портфеля 6 видов облигаций:

АФК Система, 2011

Вымпелком, 2011

Газпром, 2012

Газпром, 2010

Вымпелком, 2010

МТС, 2012

Россия, 2010

общей суммой (по номиналу, переведенному в доллары) 7500 тыс. $;

2. Приобретения следующего пакета облигаций:

НК-ВР, 2018

Новороссийский морской торговый порт, 2012

АЛРОСА, 2014.

совокупным объемом (по номиналу, переведенному в доллары) 3925 тыс. долл.;

3. Увеличения удельного веса облигаций

Вымпелком, 2013

Вымпелком, 2016

Вымпелком, 2018.

путем приобретения их на сумму 3575 тыс. долл.

В результате общий объем инвестиций не изменится, количество видов облигаций сократится на 4, но доходность портфеля должна повыситься.

Определим объем инвестирования в конкретные ценные бумаги и рассчитаем возможное повышение доходности в процентах и в долларовом эквиваленте.

Объем инвестирования – 7500 тыс. долл. Т.к. степень риска выбранных инструментов находится на приемлемом уровне, а увеличения доходности можно добиться только за счет увеличения доли более рисковых облигаций в составе инвестиционного портфеля, распределим имеющийся капитал не обратно пропорционально риску, а прямо пропорционально доходности еврооблигаций.

Распределение инвестиций представлено в табл. 10.

Таблица 10. Нахождение объема инвестиций в облигации

| Высвобождение | Сумма | Приобретение | Сумма | Увеличение доли | Сумма | Сальдо |

| АФК Система, 2011 | 100 | - | - | - | - | 100 |

| Вымпелком, 2011 | 125 | ТНК-ВР, 2018 | 225 | - | - | -100 |

| Газпром, 2012 | 125 | - | - | Вымпелком, 2013 | 125 | 0 |

| Газпром, 2010 | 200 | Новороссийский морской торговый порт, 2012 | 200 | - | - | 0 |

| Вымпелком, 2010 | 1000 | - | - | Вымпелком, 2016 | 1000 | 0 |

| МТС, 2012 | 2450 | - | - | Вымпелком, 2018 | 2450 | 0 |

| Россия, 2010 | 3500 | АЛРОСА, 2014 | 3500 | - | - | 0 |

| ВСЕГО | 7500 | - | 3925 | - | 3575 | 0 |

Таким образом, удельный вес рисковых облигаций в структуре инвестиционного портфеля еврооблигаций ОАО «МХК «ЕвроХим» возрастет. Учитывая, что их доходность выше средней по портфелю, а показатели ликвидности выше средних по рынку, это должно означать существенную оптимизацию инвестиционного портфеля еврооблигаций компании.

Действительно, удельный вес федеральных, низкодоходных облигаций снизился с 38 до 12%. Взамен возросла доля промышленности и транспорта до 27%, ранее не представленная ни одним из эмитентов. Тем самым, улучшилась сама структура портфеля. Теперь он представляет собой 5 различных сегментов:

1. федеральный и муниципальный

2. телекоммуникации

3. топливно-энергетический

4. промышленность

5. транспорт (рис. 8).

Рис. 8. Структура инвестиционного портфеля ОАО «МХК «ЕвроХим» по видам еврооблигаций после оптимизации (проект)

Таким образом, можно говорить о сбалансированности портфеля инвестиций ОАО «МХК «ЕвроХим» по степени диверсифицированности, риска и доходности.

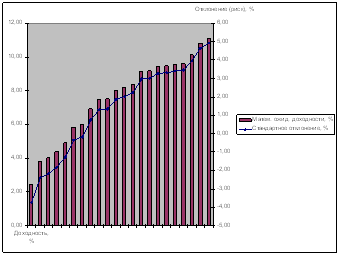

Распределение ценных бумаг в составе инвестиционного портфеля еврооблигаций ОАО «МХК «ЕвроХим» по степени убывания доходности представлено на рис. 9.

Рассчитаем изменение доходности всего инвестиционного портфеля еврооблигаций и возможный размер дополнительной прибыли.

Доходность отдельных облигаций в составе инвестиционного портфеля еврооблигаций ОАО «МХК «ЕвроХим» на начало 2010 г. представлена на рис. 11.

Количество видов облигаций в портфеле составляет 18 видов, что является достаточным для диверсификации портфеля.

Расчеты свидетельствуют, что средняя доходность проекта инвестиционного портфеля еврооблигаций ОАО «МХК «ЕвроХим» возросла на 3,22% по сравнению с текущим значением, достигнув величины 9,38% (табл. 11). Это всего на 0,04% меньше значения 2009 года. В результате может быть получен дополнительный доход в размере 448,93 тыс. долл. (3,22*13960/100 = 448,93).

Такое улучшение стало возможно без увеличения размера самого портфеля. При достижении им первоначального значения сумма процентного дохода может быть значительно увеличена.

Таким образом, все критерии оптимизации структуры инвестиционного портфеля еврооблигаций ОАО «МХК «ЕвроХим» соблюдены:

Рис. 9. Распределение ценных бумаг в составе инвестиционного портфеля еврооблигаций ЕвроХим по степени доходности (проект)

– общий объем инвестиционного портфеля не превышает уровень 2009 г.;

– изменение структуры произошло за счет роста доли облигаций с показателями ликвидности и привлекательности выше средних по рынку;

– выбраны еврооблигации с длительным сроком погашения;

– обеспечен рост средней доходности инвестиционного портфеля и возможно получение дополнительной прибыли в размере 448,93 тыс. долл.;

– риск вложений остался на приемлемом уровне;

– число видов облигаций – 18 – свидетельствует о высокой степени диверсифицированности портфеля.

Оптимальный портфель облигаций, таким образом, имеет структуру, представленную в таблице 11 и на рис. 9, а средняя доходность портфеля превысит 9% (рис. 10).

Рис. 10. Структура оптимального портфеля еврооблигаций ОАО «МХК «ЕвроХим»

Рис. 11. Доходность еврооблигаций ОАО «МХК «ЕвроХим» на начало 2010 г. (проект)

Найденная структура оптимального портфеля еврооблигаций в дальнейшем может использоваться при укрупнении или дальнейшей диверсификации портфеля ценных бумаг ОАО «МХК «ЕвроХим», при включении в него новых финансовых инструментов (акций).

Заключение

ОАО МХК «ЕвроХим» – крупнейший в России производитель минеральных удобрений, входит в тройку европейских и десятку мировых лидеров отрасли.

ЕвроХим ставит перед собой цель наращивать капитализацию. Для компании это означает необходимость увеличения производственных мощностей, расширения продуктовой линейки и снижения себестоимости продукции.

Все это требует дополнительных капитальных вложений, которые компания получает за счет эмиссии собственных облигаций, а с недавних пор – путем формирования портфеля ценных бумаг, приносящих дополнительный устойчивый доход.

В течение многих лет облигации считались достаточно примитивным и негибким способом вложения капитала, способным лишь обеспечить текущий доход и практически ничего сверх того.

Еврооблигации имеют значительно больший потенциал, чем традиционные банковские депозиты, валюта или недвижимость.

В качестве эмитентов еврооблигаций выступают ТОР‑30 российских банков и крупные российские корпорации, которые имеют возможность выходить на западные рынки и привлекать заемные средства. Доходности по бумагам очень привлекательны и могут существенно превышать ставки по депозитам тех же банков при довольно высоком качестве заемщика.

Руководствуясь именно этими соображениями, предприятием и был сформирован портфель инвестиций, состоящий целиком из еврооблигаций различных эмитентов.

Учитывая, что основная доля облигаций приходится на смешанный тип по уровню доходности, а средняя доходность портфеля составляла в 2009 г. 9,43%, следует охарактеризировать данный тип портфеля ОАО «МХК «ЕвроХим» как умеренно-агрессивный.

Однако, по сравнению с началом 2009 г. на начало 2010 г. в структуре инвестиционного портфеля ОАО «МХК «ЕвроХим» произошли следующие изменения:

– облигации Aries, 2009; Вымпелком, 2009; Газпром, 2009 погашены в течение года и отсутствуют в портфеле;

– число федеральных еврооблигаций в портфеле снизилось с 6 до 5 видов;

– для замещения погашенных облигаций Вымпелком, 2009 и Газпром, 2009 приобретены МТС, 2012 и Газпром, 2012 в соответствующем объеме;

– общее количество видов ценных бумаг снизилось с 23 до 22;

– за счет снижения совокупного объема федеральных еврооблигаций в портфеле его стоимость снизилась на 400 млн. у. е. в долларовом эквиваленте и составила 13960 тыс. долл.

Расчеты показали, что доходность инвестиционного портфеля еврооблигаций ОАО «МХК «ЕвроХим», составляет на начало 2010 года 6,17%.

Таким образом, средняя доходность портфеля снизилась с начала года в результате снижения котировок отдельных облигаций на 3,26%.

Это означает, что в результате снижения объема инвестиционного портфеля и снижения котировок сумма недополученной годовой прибыли может составить 492,72 тыс. долл.

Поэтому необходимы меры по оптимизации портфеля инвестиций с целью восстановления объема дохода, им приносимым.

Можно констатировать, что в настоящее время инвестиционный портфель еврооблигаций ОАО «МХК «ЕвроХим» практически безрисковый, т.е. консервативный, поэтому имеет смысл увеличить его доходность путем увеличения степени допустимого риска.

Таким образом, с точки зрения руководства холдингом и принятой инвестиционной политики, величина доходности портфеля в 6,17% недостаточна высока и не соответствует выбранному типу инвестиционного портфеля (умеренно-агрессивный). Можно предложить повысить общую доходность путем изменения структуры еврооблигаций и выбора оптимального соотношения риска и доходности. В общем случае критерием риска может служить стандартное отклонение эффективной доходности. При этом надо учитывать также и дюрацию, т.е. период до погашения ценных бумаг, т. к. стратегия холдинга основана на долговременном владении облигациями.

Кроме того, другие отрасли промышленности, помимо нефтегазовой и телекоммуникаций, не представлены в портфеле.

Необходимо рассмотреть целесообразность включения в портфель облигаций других видов и отраслей для исключения последствий негативных структурных сдвигов в экономике, которые с разной цикличностью могут проявляться для различных отраслей.

В результате проделанной работы разработан оптимальный портфель инвестиций ОАО «МХК «ЕвроХим», целиком учитывающий все вышеперечисленные требования.

Оптимизацию инвестиционного портфеля еврооблигаций ОАО «МХК «ЕвроХим» путем изменения его структуры решено произвести за счет:

1. Вывода из состава инвестиционного портфеля 6 видов облигаций общей суммой (по номиналу, переведенному в доллары) 7500 тыс. $;

2. Приобретения следующего пакета из 3‑х видов облигаций совокупным объемом (по номиналу, переведенному в доллары) 3925 тыс. долл.;

3. Увеличения удельного веса облигаций 3‑х видов путем приобретения их дополнительно на сумму 3575 тыс. долл.

В результате общий объем инвестиций не изменится, количество видов облигаций сократится на 4, но доходность портфеля повысится.

Таким образом, можно говорить о сбалансированности портфеля инвестиций ОАО «МХК «ЕвроХим» по степени диверсифицированности, риска и доходности.

Расчеты свидетельствуют, что средняя доходность проекта инвестиционного портфеля еврооблигаций ОАО «МХК «ЕвроХим» возросла на 3,22% по сравнению с текущим значением, достигнув величины 9,38%. Это всего на 0,04% меньше значения 2009 года. В результате может быть получен дополнительный доход в размере 448,93 тыс. долл.

Такое улучшение стало возможно без увеличения размера самого портфеля. При достижении им первоначального значения сумма процентного дохода может быть значительно увеличена.

Таким образом, все критерии оптимизации структуры инвестиционного портфеля еврооблигаций ОАО «МХК «ЕвроХим» соблюдены:

– общий объем инвестиционного портфеля не превышает уровень 2009 г.;

– изменение структуры произошло за счет роста доли облигаций с показателями ликвидности и привлекательности выше средних по рынку;

– выбраны еврооблигации с длительным сроком погашения;

– обеспечен рост средней доходности инвестиционного портфеля и возможно получение дополнительной прибыли в размере 448,93 тыс. долл.;

– риск вложений остался на приемлемом уровне;

– число видов облигаций – 18 – свидетельствует о высокой степени диверсифицированности портфеля.

Найденная структура оптимального портфеля еврооблигаций в дальнейшем может использоваться при укрупнении или дальнейшей диверсификации портфеля ценных бумаг ОАО «МХК «ЕвроХим», при включении в него новых финансовых инструментов (акций).

Список литературы

1. Федеральный закон N39-ФЗ от 25.02.1999 «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» (в ред. Федеральных законов от 02.01.2000 №22-ФЗ, от 22.08.2004 №122-ФЗ, от 02.02.2006 №19-ФЗ, от 18.12.2006 №232-ФЗ).

2. Федеральный закон N160-ФЗ от 09.07.1999 «Об иностранных инвестициях в Российской Федерации» (в ред. Федеральных законов от 21.03.2002 №31-ФЗ, от 25.07.2002 №117-ФЗ, от 08.12.2003 №169-ФЗ, от 22.07.2005 №117-ФЗ, от 03.06.2006 №75-ФЗ).

3. Федеральный закон №39-ФЗ от 22.04.1996 «О рынке ценных бумаг».

4. Федеральный закон №46-ФЗ от 05.03.1999 «О защите прав и законных интересов инвесторов на рынке ценных бумаг».

5. Указ Президента РФ №1034 от 16.09.1997 «Об обеспечении прав инвесторов и акционеров на ценные бумаги РФ».

6. Постановление Правительства РФ №1605 от 19.12.1997 «О дополнительных мерах по стимулированию деловой активности и привлечению инвестиций в экономику Российской Федерации».

7. Акопова Е.С., Воронкова О.Н., Гаврилко Н.Н. Мировая экономика и международные экономические отношения. – Ростов–на–Дону: Феникс, 2000. – 480 с.

8. Балабанов И.Т. Основы финансового менеджмента: Учеб. пособие. -3‑е изд., перераб. и доп. – М.: Финансы и статистика, 2000. – 528 с.

9. Бланк И.А. Финансовый менеджмент. Учебный курс. 2‑е изд., перераб. и доп. – К.: Эльга, Ника-Центр, 2004. – 656 с.

10. Бочаров В.В. Инвестиционный менеджмент. – СПб: Питер, 2000. – 160 с.

11. Добрынина Л., Малявина А. Фондовый рынок и биржевая торговля: Учебно-методическое пособие. – М.: Экзамен, 2005. – 288 с.

12. Иголина Л.Л. Международный рынок инвестиций: современные тенденции развития. // Финансы. – 2002. – №9. – С. 76.

13. Инвестиции: учеб. пособие/ Л.Л. Игонина; под ред. д-ра экон. наук, проф. В.А. Слепова. – М.: Экономистъ, 2005.

14. Инвестиции: Учебник.под ред. В.В. Ковалева, В.В. Иванова, В.А. Лялина – М.: ООО «ТК Велби», 2003.

15. Колтынюк Б.А. Рынок ценных бумаг: Учебник. – 2‑е изд. – СПб., 2001.

16. Кричевский Н.А. Страхование инвестиций./ Учеб. Пос. – М.: Дашков и К, 2007. – 255 с.

17. Кузнецов Б.Т. Управление инвестициями. – М.: Благовест‑В, 2004. – 195 с.

18. Подшиваленко Г.П., Киселева Н.В. Инвестиционная деятельность. – М.: Кнорус, 2005. – 421 с.

19. Финансовый менеджмент: теория и практика: Учебник. / Под ред. Е.С. Стояновой. – 2‑е изд., перераб. и доп. – М.: Изд-во Перспектива, 1997. – 574 с.

20. Финансовый менеджмент: Учебное пособие. / Под ред. Прудкого Ю.Н. – М.: Издательство «ЮНП», 2008. – 162 с.

21. Финансы предприятий: Учебник/ Н.В. Колчина, Г.Б. Поляк, Л.П. Павлова и др.; Под ред. проф. Н.В. Колчиной. – М.: Финансы, ЮНИТИ, 1998. – 413 с.

22. Шамин С.В. Роль иностранных инвестиций и формы их привлечения в экономику Российской Федерации (Организационно-экономический аспект): Дис…. канд. экон. наук: 08.00.14, 08.00.05. – М., 2002. – 178 с.

23. Экономическая теория: Учеб. для студ. ВУЗов / Под ред. В.Д. Камаева. – М.: ВЛАДОС, 2004. – 592 с.

24. Sharp W.F. Capital Asset Prices: A Jheory of Market Equilibrium under Canditions of Risk // Journal of Finance, 1964, Vol. 19, Sept.

25. Банк ЗЕНИТ Ежедневный обзор долговых рынков. – М., 13.01.2010.

26. Банк Москвы Ежедневный обзор долговых рынков. – М., 13.01.2010.

27. Бинбанк Аналитика по фондовому рынку. – М., 13.01.2010.

28. Годовой отчет и финансовая отчетность компании ЕВРОХИМ за 2008 год. – М., 2009. – 115 с.

29. ИБ «Траст» ТРАСТ: Навигатор долгового рынка. – М., 13.01.2010.

30. ИК «Велес Капитал» Ежедневный обзор долгового рынка. Вып. за 02.03.2009, 20.03.2009, 11.08.2009, 31.12.2009, 13.01.2010. – М., 2009, 2010.

31. Консолидированная финансовая отчетность компании ЕВРОХИМ за 2008 г. и отчет независимого аудитора. – М., 2009. – 47 с.

32. Консолидированная сокращенная промежуточная финансовая информация (за девять месяцев 2009 г.) и отчет по результатам обзора финансовой информации компании ЕВРОХИМ. – М., 2009. – 21 с.

33. Номос-Банк Обзор финансового рынка. – М., 13.01.2010.

34. ПромСвязьБанк Промсвязьбанк: Ежедневный обзор долговых рынков. – М., 13.01.2010.

35. Пояснительная записка к бухгалтерской отчетности компании ЕВРОХИМ за год, закончившийся 31 декабря 2008 г. – М., 2009. – 84 с.

[1] Финансы предприятий: Учебник/ Н.В. Колчина, Г.Б. Поляк, Л.П. Павлова и др.; Под ред. проф. Н.В. Колчиной. — М.: Финансы, ЮНИТИ, 1998. С. 165.

[2] Там же.

[3] Бланк И.А. Финансовый менеджмент: Учебный курс. 2-е изд., перераб. и доп. - К.: Эльга, Ника-Центр, 2004. С. 341.

[4] Кузнецов Б.Т. Управление инвестициями. – М.: Благовест-В, 2004. С. 8.

[5] Бланк И.А. Финансовый менеджмент: Учебный курс. 2-е изд., перераб. и доп. - К.: Эльга, Ника-Центр, 2004. С. 343-344.

[6] Бланк И.А. Финансовый менеджмент: Учебный курс. 2-е изд., перераб. и доп. - К.: Эльга, Ника-Центр, 2004. С. 344.

[7] Финансы предприятий: Учебник/ Н.В. Колчина, Г.Б. Поляк, Л.П. Павлова и др.; Под ред. проф. Н.В. Колчиной. — М.: Финансы, ЮНИТИ, 1998. С. 202.

[8] Бланк И.А. Финансовый менеджмент: Учебный курс. 2-е изд., перераб. и доп. - К.: Эльга, Ника-Центр, 2004. С. 383.

[9] Финансы предприятий: Учебник/ Н.В. Колчина, Г.Б. Поляк, Л.П. Павлова и др.; Под ред. проф. Н.В. Колчиной. — М.: Финансы, ЮНИТИ, 1998. С. 166.

[10] Акопова Е.С., Воронкова О.Н., Гаврилко Н.Н. Мировая экономика и международные экономические отношения. - Ростов–на–Дону: Феникс, 2000. С. 180.

[11] Экономическая теория: Учеб. для студ. ВУЗов / Под ред. В.Д. Камаева. – М.: ВЛАДОС, 2004. С. 472.

[12] Шамин С.В. Роль иностранных инвестиций и формы их привлечения в экономику Российской Федерации (Организационно-экономический аспект) : Дис. ... канд. экон. наук : 08.00.14, 08.00.05. – М., 2002. С. 17.

[13] Шамин С.В. Роль иностранных инвестиций и формы их привлечения в экономику Российской Федерации (Организационно-экономический аспект) : Дис. ... канд. экон. наук : 08.00.14, 08.00.05. – М., 2002. С. 18.

[14] Акопова Е.С., Воронкова О.Н., Гаврилко Н.Н. Мировая экономика и международные экономические отношения. - Ростов– на–Дону: Феникс, 2000. С. 181.

[15] Бланк И.А. Финансовый менеджмент: Учебный курс. 2-е изд., перераб. и доп. - К.: Эльга, Ника-Центр, 2004. С. 386.

[16] Бланк И.А. Финансовый менеджмент: Учебный курс. 2-е изд., перераб. и доп. - К.: Эльга, Ника-Центр, 2004. С. 384.

[17] Бланк И.А. Финансовый менеджмент: Учебный курс. 2-е изд., перераб. и доп. - К.: Эльга, Ника-Центр, 2004. С. 386.

[18] Балабанов И.Т. Основы финансового менеджмента: Учеб. пособие. -3-е изд., перераб. и доп. - М.: Финансы и статистика, 2000. С. 260.

[19] Балабанов И.Т. Основы финансового менеджмента: Учеб. пособие. -3-е изд., перераб. и доп. - М.: Финансы и статистика, 2000. С. 262.

[20] Sharp W.F. Capital Asset Prices: A Jheory of Market Equilibrium under Canditions of Risk// Journal of Finance, 1964, Vol. 19, Sept.

[21] Бланк И.А. Финансовый менеджмент: Учебный курс. 2-е изд., перераб. и доп. - К.: Эльга, Ника-Центр, 2004. С. 386.

[22] Бланк И.А. Финансовый менеджмент: Учебный курс. 2-е изд., перераб. и доп. - К.: Эльга, Ника-Центр, 2004. С. 387.

[23] Там же. С. 388.

[24] Бланк И.А. Финансовый менеджмент: Учебный курс. 2-е изд., перераб. и доп. - К.: Эльга, Ника-Центр, 2004. С. 390.

Похожие работы

... диалога между регионами и федеральным центром; - расширение государственных инвестиций в стратегические и социально приоритетные сферы. 2.2 Диверсификация производства на предприятиях химической отрасли Химическая промышленность – отрасль промышленности, включающая производство продукции из углеводородного, минерального и другого сырья путём его химической переработки По данным за 2007 ...

... новых и модернизации действующих производств. В области ведется целенаправленная работа над созданием благоприятного климата для вложения капиталов. Инвестиционная политика в Тульской области основывается на принципах: · доброжелательности в отношениях с инвестором и взаимной ответственности участников инвестиционного процесса; · равноправия инвесторов; · ...

... с Указа Президента Российской Федерации от 05.12.1993г. №2096. Особое место уделено мерам государственной поддержки и в Федеральном Законе от 30.11.1995г. №190-ФЗ « О финансово-промышленных группах», а также в ряде Президентских Указов и Правительственных постановлений. К настоящему времени в Российской Федерации сложилась уже достаточно развитая правовая база, регламентирующая вопросы ...

... ||Номер команды |3 |1 |4 |5 |2 | Вывод. Команда, управляющая третьим процессом, работает с наибольшей среди всех команд эффективностью. 2 Развитие финансово-промышленных групп в России 2.1 Развитие финансово-промышленных компаний Тюменской области Одной из крупнейших нефтяных компаний России является компания «Сибнефть», которой в этом году исполняется десять лет. ...

0 комментариев