Навигация

Характеристика налоговой системы Республики Беларусь

2. Характеристика налоговой системы Республики Беларусь

Налоговая система представляет собой совокупность налогов и обязательных платежей, принципов, форм и методов их установления, изменения, отмены, уплаты, взимания, а также форм и методов налогового контроля и ответственности за нарушение налогового законодательства.

Налоговые системы современных государств есть результат их многовековой эволюции. В каждом государстве национальная налоговая система индивидуальна, так как нет абсолютно одинаковых государств с точки зрения структуры экономики, институтов государственной власти, правовой доктрины, а именно они придают колорит национальным налоговым системам.

Налоговая система Республики Беларусь была сформирована в 1992 году. Основу ее составил Закон «О налогах и сборах, взимаемых в бюджет Республики Беларусь», а также специальные акты налогового законодательства, определяющие по каждому виду налога конкретные объекты налогообложения, порядок уплаты, ставки и льготы. Первоначально налоговая система включала 15 основных налогов и 8 видов отчислений в различные внебюджетные фонды. Принятый перечень налогов и некоторые методики исчисления имели формальные признаки налогообложения рыночного типа. Однако ее логику и внутреннее содержание определяли потребности сложившегося соотношения доходов и расходов государственного бюджета. В дальнейшем налоговая система постоянно корректировалась: изменялись состав налогов и сборов, порядок расчета.

Недостатки налоговой системы РБ касаются состава и структуры налогов, степени равномерности распределения налогового пресса. Асимметричность налогового обложения проявляется в неравномерном обложении налогами (например, многократное налогообложение оплаты труда), в наличии многочисленных и неупорядоченных льгот, которые ведут к злоупотреблениям и уклонениям (насчитывается более 30 видов льгот для юридических лиц по НДС и налогу на прибыль и доход предприятий).

Количество налогов, сборов и отчислений приближается к тридцати. Попытка устранить недостатки налоговой системы носили косметический характер и не дали значительных результатов, не упростили процедуру исчисления налогов и не снизили уровень налогообложения. Поэтому в области налогового регулирования предстоит серьёзная реформа. В соответствии с Основными положениями “Программы социально-экономического развития РБ на 2001-2005 гг.” реформа коснётся не только всей системы налогов и сборов, но и законодательных основ налогообложения в рамках подготовки к введению в действие Налогового кодекса РБ, унифицированного с Налоговым кодексом РФ и направленного на создание единого правого пространства и равных условий налогообложения для субъектов хозяйствования Беларуси и России. Цель реформы – реальное повышение эффективности действующей налоговой системы с тем, чтобы добиться достаточных и стабильных поступлений в бюджет, снизить налоговое давление на экономику, темпы производства, инвестиции и экспорт.

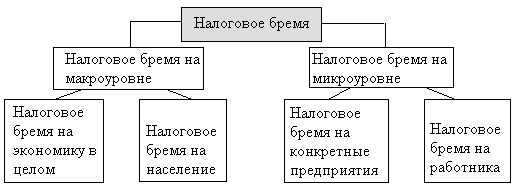

Также важным является снижение налогового бремени на фонд заработной платы. Неоспоримым является факт чрезмерно высокой налоговой нагрузки на фонд заработной платы, что не способствует полной его легализации. Естественно, что в такой ситуации у многих субъектов хозяйствования возникает соблазн, если не полностью, то хотя бы частично, скрыть от налогообложения фонд заработной платы. В результате в бюджет и в, теперь уже бюджетный, Фонд социальной защиты населения не допоступают значительные суммы денежных средств, ограничивая тем самым развитие социальной сферы.

По состоянию на 1 января 2004 года действующие в Республике Беларусь налоги и другие обязательные платежи в бюджет в зависимости от выполняемых функций и источника уплаты могут быть объединены в 9 укрупненных групп. [6, стр. 105-109]

· Налоги и сборы, включаемые юридическими лицами в выручку от реализации товаров.

· Налоги на прибыль и доходы.

· Налоги, сборы и отчисления, относимые юридическими лицами на себестоимость.

· Сборы, относимые юридическими лицами на финансовые результаты:

· Налоги и сборы, уплачиваемые юридическими лицами за счет средств, остающихся в их распоряжении.

· Налоги на доходы, полученные в отдельных сферах деятельности.

· Упрощенная система налогообложения, в которую входят.

· Другие налоги и сборы.

· Платежи во внебюджетные фонды.

Необходимо отметить, что в 1992 году налоговая система формировалась в условиях нарастающего экономического кризиса, который обострил проблему мобилизации доходов в государственный бюджет, и потому налоговая политика того периода приобрела исключительно фискальный характер, который выразился в чрезмерном изъятии доходов у налогоплательщиков и в недостаточно эффективных способах его осуществления. С 1992 года проводились многочисленные корректировки налогового законодательства, которые несколько уменьшали уровень налоговых изъятий, но принципиально не улучшали саму налоговую систему. Уровень налоговой нагрузки на экономику снизился по сравнению с 1992 годом, но все равно остается достаточно высоким.

Отчасти такой уровень налоговой нагрузки на экономику объясняется тем, что налоговые поступления являются основным источником доходов бюджета Республики Беларусь. В 2000 году они составляли 76,5 % доходов консолидированного бюджета, в 2002 – 72,5 %. [27, стр. 111]. А если сюда добавить доходы целевых бюджетных фондов, то и вовсе получается более 90%. В тоже время в развитых странах основу доходов бюджета также составляют налоги, однако, уровень налоговой нагрузки на экономику в большинстве из них ниже. Теперь рассмотрим ситуацию последних лет в нашей стране.

Таблица 1 - Структура доходов бюджета РБ в 2003 году, %. [21;с.25].

| Единый налог с индивидуальных предпринимателей | 1,9 % |

| Платежи от фонда заработной платы | 3,0 % |

| Доходы от внешнеэкономической деятельности | 7,7 % |

| Прочие налоги | 16,9 % |

| Налоги на добавленную стоимость | 24,0 % |

| Оборотные налоги | 16,1 % |

| Подоходный налог | 8,4 % |

| Налог на прибыль | 7,6 % |

| Налог на доходы | 1,4 % |

| Акцизы | 7,0 % |

| Налог на недвижимость | 3,9 % |

| Земельный налог | 2,1 % |

А теперь отразим динамику поступления основных налогов в бюджет РБ в ценах 2003 года, млрд. руб.

Таблица 2 - Виды налогов на 2002-2003 гг. [4;с.168]

| Виды налогов | 2002 год млрд. руб. | 2003 год млрд. руб. |

| НДС | 2828,367403 | 2919,192289 |

| Оборотные налоги | 1732,81966 | 1954,221815 |

| Акцизы | 762,537543 | 846,3170245 |

| Налог на прибыль | 830,5686615 | 930,2221835 |

| Налог на недвижимость | 405,7098184 | 472,6877824 |

| Подоходный налог | 995,023386 | 1024,33207 |

Таблица 3. - Информация об уровне централизации и налоговой нагрузке по Республике Беларусь и зарубежным странам % к ВВП. [8; с.108].

| Уровень централизации финансовых ресурсов государства | Налоговая нагрузка на экономику | |

| Дания | 65,3% | 49,9% |

| Бельгия | 57,4% | 44,0% |

| Италия | 57,4% | 39,1% |

| Великобритания | 56,5% | 37,3% |

| Франция | 52,1% | 44,4% |

| США | 42,2% | 28,0% |

| Российская Федерация | 31,3% | 26,1% |

| Республика Беларусь | 44,6% | 40,3% |

Величина налоговой нагрузки на экономику, сложившаяся в 2004 году в Республике Беларусь, вполне сопоставима с аналогичным показателем по странам с развитыми рыночными отношениями, хотя несколько выше, чем в некоторых странах СНГ. Это связано с высокой социальной ориентированностью белорусского бюджета и проведением мероприятий по ликвидации последствий аварии на Чернобыльской АЭС. На финансирование столь значимых расходных статей нашим государством ежегодно направляется более половины финансовых ресурсов, аккумулируемых в рамках республиканского бюджета.

В 2004 году налоговая система республики не претерпела существенных изменений как по количеству налогов, так и в части методологии их исчисления. В русле решения задачи по поэтапному снижению налоговой нагрузки, поставленной Программой социально-экономического развития Республики Беларусь на 2001-2005 годы, была снижена ставка по НДС с 20 до 18%, а также совокупная ставка по оборотным налогам с 4,5 до 4,25%. Чтобы не допустить потерь бюджета от снижения фискального давления по косвенным налогам была отменена пониженная ставка по налогу на прибыль в размере 15%, пересмотрены и отменены некоторые неэффективные концептуальные налоговые льготы, ужесточены подходы по предоставлению налоговых преференций в индивидуальном порядке.

В результате за 2004 год величина налогового бремени на экономику республики без учета отчислений в Фонд социальной защиты населения составила 29,4% и по сравнению с 2003 годом практически не изменилась [5, ст.38].

Структура налоговой нагрузки, сложившаяся в 2003 и 2004 годах, приведена на таблице 4.

Таблица 4 - Структура налоговой нагрузки за 2003 - 2004 гг., % в ВВП [19;с.209].| 2003 год | 2004 год | |

| Смешанные налоги | 2,4 | 2,4 |

| Прямые налоги | 8,4 | 9,1 |

| Косвенные налоги | 18,5 | 17,9 |

Таблица показывает, что за 2004 год в структуре налоговой нагрузки произошли определенные изменения. В частности, с 8,4 до 9,2 процента в ВВП увеличилась доля прямых налогов, что обусловлено существенным ростом поступлений по данной группе платежей (темп роста – 121,4 процента). Наиболее стремительная динамика сложилась по налогу на прибыль, поступления по которому в сопоставимых ценах возросли на 43,8 процента, а доля данного налога в ВВП увеличилась с 2,6 до 3,3 процента. Усиление роли прямых налогов в 2004 году обусловлено существенным увеличением массы прибыли в целом по экономике республики и ростом реальных доходов населения. В частности, по данным Министерства статистики и анализа Республики Беларусь прибыль от реализации товаров, продукции, работ, услуг за 2004 год возросла в 4,5 раза, реальные доходы населения – более чем в 1,1 раза.

На фоне укрепления позиций прямых налогов в структуре налоговой нагрузки несколько ослабла роль косвенных налогов, доля которых в ВВП в 2004 году составила 17,9 процента и относительно 2003 года сократилась на 0,6 процентных пункта. Основной причиной такого структурного сдвига стало снижение ставок по НДС и оборотным налогам.

Некоторое уменьшение доли оборотных налогов и НДС в ВВП вовсе не означает сокращения поступлений по данным доходным источникам. Так, по сравнению с 2003 годом оборотные налоги увеличились на 9,5 процента, НДС – на 8,3 процента в сопоставимых ценах. Снижение же доли указанных платежей в ВВП связано с его опережающей динамикой (111,0 процента).

Традиционно наиболее стабильной группой налогов с позиций роли в формировании доходов бюджета являются смешанные налоги, которые включают ресурсные платежи и отчисления от фонда оплаты труда. В частности, в 2004 году доля данной группы налогов в ВВП составила 2,4% и по сравнению с прошлым годом практически не изменилась.

Что касается текущего финансового года, то с учетом предусмотренного Законом «О бюджете Республики Беларусь на 2005 год» снижения совокупной ставки по оборотным налогам на 0,25 процента и ставки по единому налогу от фонда оплаты труда с 5 до 4 процентов можно прогнозировать некоторое сокращение уровня налоговой нагрузки на экономику республики по сравнению с ее величиной за 2004 год (до 28-29% к ВВП) [21;с.7].

Все вышеизложенное свидетельствует о том, что налоговая система и налоговое законодательство не достигли своего совершенства. На сегодняшний день актуальность совершенствования налоговой сферы неоспорима. Налоговая нагрузка на экономику остается высокой, в структуре налогов преобладает косвенное налогообложение, эластичность налоговой системы снижается, налоговая система оказывает угнетающее воздействие на реальный сектор экономики.

Тем не менее, наблюдаются и положительные тенденции. К настоящему времени в республике создана систематизированная нормативно-методическая база налогообложения, центральным звеном которой является принятый в 2002 году Налоговый кодекс Республики Беларусь. Несмотря на объемность этой базы, она позволяет плательщику найти ответ практически на любой вопрос, возникающий при исполнении им налоговых обязательств. Также положительным является тот факт, что в 2004 году были снижены ставки отдельных налогов: НДС с 20 до 18%; сбор на формирование местных целевых бюджетных жилищно-инвестиционных фондов и сбор на финансирование расходов, связанных с содержанием ремонтом жилищного фонда, уплачиваемые единым платежом с 2,5 до 1.15%, целевые сборы в местные бюджеты с 5 до 4% и другие. Хотя в тоже время были повышены ставки сбора в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки и налог с пользователей автомобильных дорог, уплачиваемые единым платежом с 2 до 3%, налоги на услуги, уплачиваемые в местные бюджеты с 5 до 10%. [6, стр. 105-109]

Заключение

Налоги как один из важнейших экономических инструментов государственного регулирования экономики могут быть либо предпосылкой, либо преградой на пути к благополучию страны. Они не только являются основной формой доходов государства, но и используются государственной властью в качестве одного из важнейших регуляторов в экономике, политике, социальной сфере.

Во все времена налоговые инструменты активно применялись для обеспечения эффективного использования природных ресурсов, регулирования экономических и других процессов в жизни общества.

Но каким бы многоликим ни был налоговый мир на протяжении столетий, суть его, несмотря на многовековую модификацию видов и форм взимания налогов, сохранилась. И сегодня налоги - это обязательные платежи, уплачиваемые субъектами экономической деятельности и гражданами из своего дохода в бюджет государства для удовлетворения общественных потребностей по ставкам, установленным в законодательном порядке.

В теории налогообложения выделяется, как правило, несколько функций налогов: распределительная, фискальная, стимулирующая и контрольная.

Общеизвестно, что главной отличительной особенностью системного налогообложения развитых стран является его тесная взаимосвязь со структурой экономики, реально складывающимися экономическими пропорциями, а также ориентация на цели экономического развития. Такой подход лежит в основе выработки экономической политики, в том числе и в области налогообложения.

Поэтому при разработке налоговой политики необходимо ясно сознавать ее целевую направленность. Либо мы ставим во главу угла кратковременное увеличение притока денег в казну посредством усиления налогового давления, либо ориентируемся на налогообложение, стимулирующее экономический рост и инвестиции.

Фискальная направленность налогообложения, как показывает опыт развитых государств, сопровождается противоречивыми последствиями. С одной стороны, рост налоговых поступлений в доходах бюджета создает реальные возможности для государственного воздействия на воспроизводственные процессы. Правительство получает денежные средства для ускорения процессов разгосударствления и приватизации, стимулирования роста объемов производства и его реструктурирования и т.д.

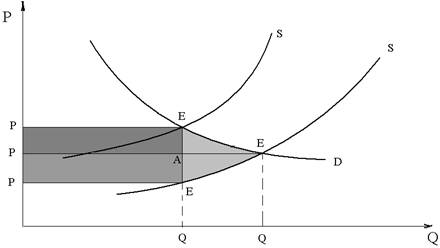

С другой стороны, рост налогового бремени имеет отрицательные последствия, которые проявляются непосредственно, воздействуя на экономические мотивы и стимулы, и опосредованно, изменяя общие, макроэкономические условия воспроизводства.

Необходимо отметить, что изменение микро- и макроэкономической ситуации может быть предопределено использованием конкретного вида налогообложения. Так, повышение ставки налога на прибыль сопровождается снижением: нормы прироста капитала, что может отразиться на размерах капиталовложений, совокупного предложения; налога на потребление - сокращением потребления, включая импортные товары, что отразится на распределении ресурсов; налога на экспорт - уменьшением спроса на внешних рынках и притока иностранной валюты в страну, если эти изменения повлияли на цены экспортной продукции, снижением заинтересованности отечественных предпринимателей в производстве данной продукции, а возможно, и сокращением внутреннего предложения.

Практика также свидетельствует, что попытка правительств за счет высокого налогообложения решить проблему наполнения бюджета даже в условиях развитого рынка приносит успех в ограниченном промежутке времени. Действительно, вначале рост ставок сопровождается увеличением налоговых поступлений в бюджет (тем более в условиях роста инфляции). Но в дальнейшем большой налоговый пресс обусловливает спад деловой активности, свертывание производства, усиление инфляционных тенденций, снижение совокупного спроса и, как следствие, сокращение налоговых поступлений в бюджет, ухудшение финансового положения страны.

Список использованных источников

1. Абрамчук С. Налогообложение бюджетных организаций в 2003 году //Главный бухгалтер. Бюджетные организации. 2003. №2. С42-49.

2. Адаменкова С.И. Налоги и их применение в финансово-экономических расчетах: Теория, практика, комментарии. Мн.: ЕГУ, 2002. 395с.

3. Березин М.Ю. Состав и экономическое содержание функций налогов //Финансы и кредит. 2003. №19. С.76-86.

4. Василевская Т.И., Стасенко В.А. Налоги Беларуси: Теория, методика и практика. Мн.: Белпринт, 1999. 543с.

5. Грисимова Е. Н. Налогооблажение: Учебное пособие СПб., 2000.

6. Егоров В.А. Перечень налогов, сборов и отчислений, уплачиваемых в бюджет Республики Беларусь и внебюджетные фонды в 2004 году (по состоянию на 1 января 2004 г.) //Вестник Министерства по налогам и сборам Республики Беларусь . 2004. №3. С.105-111.

7. Жбанков М.Н. О влиянии налогов на уровень цен // Экономика. Финансы. Управление. 2003. №3. С.66-73.

8. Каштанова Е.Г. Налоговая политика и макроэкономическое равновесие в период экономических реформ (на примере Республики Беларусь): Автореф. Дис. Конд. Экон. Наук Мн. 1996

9. Заяц Н.Е. Налог как экономическая категория // Финансы, учет, аудит . - 2004. № 1. С.28-30.

10. Заяц Н.Е. Теория налогов: Учеб. Мн.: БГЭУ, 2002. 220с.

11. Клементьев М.И. Актуальные вопросы регулирования налогообложения в ЕС //Аудитор. 2003. №2. С.57-62.

12. Комментарий к Налоговому кодексу Республики Беларусь: Общая часть /А.Б. Дробыш, Л.Н. Добрынин., Е.А. Панасюк; Под общ. ред. О.А. Левковича, Л.И. Липень. Мн.: Дикта, 2003. 287с.

13. Кучинский В. "Может ли налоговая система похоронить экономику? Может" //Национальная экономическая газета. 2003. 30 мая (№39-40).- С.1;4.

14. Льготы по налогам и неналоговым платежам, установленные законами Республики Беларусь //Главный бухгалтер. 2002. №32. С.13-18.

15. Малинин А.С. Формирование государством конкурентной среды в экономике //Белорусская экономика: анализ, прогноз, регулирование. 2003. №11. С.9-16.

16. Маньковский И.А. Налоговое право Республики Беларусь: С учетом положений Налогового кодекса РБ от 19 дек. 2002г. Мн.: Молодежное, 2003. 114с.

17. Масинкевич Н. Налоговое бремя в 2003 году: есть новые тенденции //Национальная экономическая газета. 2003. 16 сентября (№71). С.6

18. Местные налоги: по-прежнему есть поле для творчества //Национальная экономическая газета. 2003. 5 декабря (№94). С.13.

19. Стасенко В.А. Налоговая политика и создание оптимальной налоговой системы Республики Беларусь Мн.,1996.

20. Налоги в Республике Беларусь: Теория и практика в цифрах и комментариях /В.А. Гюрджан, Н.Э. Масинкевич, В.В. Шевцова и др.; Под общ. ред. В.А. Гюрджан. Мн.: Светоч, 2002. 256с.

21. Сумар К.А. Краткая характеристика основных налогов , взимаемых в бюдждет Республики Беларусь //Вестник Государственного налогового комитета Республики Беларусь 2001. №35

22. Налоговый кодекс Республики Беларусь от 19 декабря 2002 г. № 166-3 //www.ncpi.gov.by

23. Неверов А.В. Налоговая политика как средство реализации стратегии устойчивого развития // Белорусский экономический журнал. 2003. №4. С.55-65.

24. Образкова Т. Белорусская налоговая система далека от совершенства // Национальная экономическая газета. 2003. 30 сентября (№76). С.6.

25. Образкова Т. Налоговая реформа: как совместить интересы государства и предприятий //Национальная экономическая газета. 2002. №18. С.5

26. Попов Е.М. Налоговый потенциал Республики Беларусь: проблемы и перспективы развития //Бухгалтерский учет и анализ. 2003. №5. С.22-25.

27. Сорокина Т.В. Государственный бюджет: Учеб пособие. Мн. БГЭУ, 2003. 289 с.

28. Табала Д.Ч. Сущность налога и система налогообложения // Веснiк Беларускага дзяржаунага эканамiчнага унiверсiтэта. 2003. №3. С.65-67.

29. Тебекина Н. О подоходном налоге // Главный бухгалтер. Бюджетные организации. 2003. №2. С.65-71.

30. Терехина Е.А. Комментарий к закону Республики Беларусь "О бюджете Республики Беларусь на 2004 год" // Экономика. Финансы. Управление. 2004. №1. С.15-22.

31. Хандога О.С. Взгляд в историю налогообложения //Вестник Государственного налогового комитета Республики Беларусь. 2001. №33. С.63.

32. Ханкевич Л.А. Налоги и налоговое право Республики Беларусь: Учеб. пособие. Мн.: МИЦ РИВШ БГУ, 1999. 183с.

33. Шнирман С. Налогообложение //Главный бухгалтер. 2003. №3. С.65-69.

34. Шулейко О.Л. Влияние налоговой политики на финансово-хозяйственную деятельность субъектов хозяйствования // Белорусский экономический журнал. 2003. №2. С.82-91.

35. Экономический потенциал Республики Беларусь: состояние и развитие /А.А. Илюкович, А.В. Бычинский, Р.П. Валевич, И.В. Велентей и др. Мн.: БГЭУ, 2001. 70с.

Похожие работы

... сборы за товары, ввозимые или вывозимые за пределы страны. Таможенные пошлины уплачиваются лицом, перемещающим товары. 3. Можно выделить следующие проблемы функционирования налоговой системы Республики Беларусь: · сложное законодательство; · нечеткость изложения некоторых норм; · высокая периодичность уплаты налогов; · большое количество налогов и сборов; · относительно высокие ...

... прав и обязанностей налогоплательщиков и налоговых органов, а также решение проблемных вопросов налогообложения с учетом результатов практического применения норм налогового законодательства. 2.3 Анализ налоговой нагрузки Налоговая система Республики Беларусь была сформирована в 1992 г. в экстренном режиме в условиях рвущихся экономических связей между республиками, входившими ранее в единый ...

... Было рассмотрено налоговое законодательство и основные его части. В работе была прослежена эволюция налоговой системы в Республике Беларусь в разрезе развития экономических отношений. Были выявлены основные недостатки системы налогообложения в Беларуси. Был сделан вывод о необходимости совершенствования налоговой системы с учетом международного опыта, которая показывает, что непременным условием ...

... правительств, бизнеса. Поэтому вопрос гармонизации налоговых систем является проблемой достаточно отдаленного будущего. 3. Особенности налоговой системы Республики Беларусь 3.1 Общая характеристика налоговой системы, особенности налогообложения в Республике Беларусь Под налоговой системой государства понимается совокупность налогов, пошлин и сборов, установленных на его территории и ...

0 комментариев