Навигация

2. Огляд бюджетного процесу

Щорічний державний бюджет складається на основі фінансового року (ФР), який триває з 1 квітня одного року до 31 березня наступного року. Наприклад, ФР 2009 триває з 1 квітня 2009 по 31 березня 2010 року.

Бюджет служить двом цілям:

А. Як звіт про затверджений рівень витрат та використання державних коштів

B. Як план державних доходів і витрат у фінансовому році.

Перед початком ФР, міністр фінансів представляє на розгляд парламенту щорічний бюджет, який до цього був схвалений кабінетом міністрів. Після цього починається обговорювання бюджету, коли члени парламенту можуть запитати уряд про витрачання коштів для різних міністерств та державних органів у попередньомуй фінансовому році, так само, як у запропонованому бюджеті на наступний рік.

Після того, як парламент ухвалює проект бюджету, необхідно ще отримати згоду президента. Після цього бюджет буде контролювати кількість грошей та цілі їх надання урядом у майбутньому фінансовому році. (3)

3. Податкова система

Розглядаючи різні юрисдикції, можна легко скласти рейтинг податкових ставок і законодавчих заходів, що застосовуються при оподаткуванні. Але, як і в більшості випадків, цифри і факти не завжди відображають дійсність. Як правило, території з низьким оподаткуванням асоціюються з низькими показниками економічного розвитку, нестачею ресурсів та низьким рівнем життя. Однак це не відноситься до Сінгапуру, який за останніми даними, вважається однією з найбільш сприятливих країн для здійснення підприємницької діяльності. Ця юрисдикція інтенсивно і продуктивно розвивається, володіє потужною фінансовою базою, а також добре адаптується до змін, які відбуваються у світовому економічному просторі.

Економіка Сінгапуру спрямована на залучення іноземних інвестицій за допомогою зниження податкових ставок і надання податкових пільг, таким чином, використовуються самі передові схеми податкового планування.

Неодноразово зазначалося, що низькі ставки оподаткування в поєднанні з успішною реалізацією політики залучення іноземних інвестицій сприяють економічному зростанню, і Сінгапур не є виключенням у цьому відношенні

Ставки податків, що діють на території Сінгапуру, варіюються від надзвичайно низьких до нульових. Ще одним важливим моментом є питання конфіденційності. В даний час в Сінгапурі робляться кроки по залученню приватних банківських фондів.

Журналі Wall Street Journal від 6 лютого 2006 року повідомляє: «Коли влада Швейцарії поступилися вимогам Євросоюзу <...> на політичній арені з'явився новий гравець, що пропонує послуги для заможних клієнтів. Це Сінгапур, невелика країна, яка пропонує надійний захист банківських рахунків <...> вносить зміни в закон про передачу власності <...> а також надає можливість іноземним громадянам, що мають значний стан, купувати землю і ставати резидентами Сінгапуру.

Податкові ставки

У Сінгапурі використовується територіальний принцип оподаткування. Фізичні особи обкладаються податком на доходи, отримані на території Сінгапуру. Нерезиденти країни таким податком не обкладають. Багато дивіденди і відрахування не обкладаються податком, наприклад, дарування власності.

Експатріанти, що працюють на території Сінгапуру і займають високооплачувані посади, також мають ряд податкових переваг, що, безумовно, дуже вигідно для їх роботодавців. Наприклад, соціальні пільги, які не виплачуються готівкою. До таких пільг належать: безкоштовне навчання дітей працівників, закордонні поїздки і безліч інших соціальних бонусів. Якщо іноземні громадяни знаходяться на території Сінгапуру менше 60 днів на рік, то їхній дохід не оподатковується. Якщо іноземні громадяни постійно працюють на території Сінгапуру, але мають податкові зобов'язання в інших азіатських регіонах, то податок на дохід буде нараховано пропорційно часу перебування на території Сінгапуру в порівнянні з періодом перебування у В'єтнамі, Гонконгу або інших країнах. Договір про подвійне наймання може бути дуже вигідним в цих випадках. Премії та інші соціальні бонуси можуть виплачуватися за межами Сінгапуру (скажімо, через компанію, зареєстровану на о. Мен).

У Сінгапурі не введено податок на приріст капіталу. Враховуючи, що дохід, отриманий за межами Сінгапуру, не підлягає оподаткуванню, то отримання доходу, також не оподатковуваного податком в іншій країні, може в результаті виявитися абсолютно вільним від податку. Таке можливо, за умови, що дохід, включаючи дивіденди і відсотки, не підлягає оподаткуванню в країні отримання і розподілу процентного доходу (наприклад: у Південній Африці).

Податок на внутрішній дохід пропорційний сумі доходу, і може досягати 22% якщо прибуток становить USD320 000 і більше. При цьому, як уже зазначалося, доходи експатріантів, оподатковуються за пільговою ставкою. Існують також інші податкові пільги.

На території Сінгапуру стягується податок на власність, але його ставка дуже низька, і необхідно бути надзвичайно багатою людиною, для того, щоб потрапити під його дію, тому можна говорити про те, що в цілому, власність на території Сінгапуру звільнена від податку, за умови, що її вартість не перевищує 9 млн. доларів. Тільки 3% жителів Сінгапуру платять податок на власність. В даний час в Сінгапурі розглядається можливість модернізації податкового права у відношенні об'єктів власності, беручи до уваги той факт, що в Австралії, Малайзії, Новій Зеландії та Гонконгу податок на власність відмінено.

Вартість життя підтримується на невисокому рівні за рахунок низького податку на товари і послуги, що не перевищує 5%. Однак, у Сінгапурі діє один незвичайний податок на використання автомобіля (Cost of Entitlement). Ставка податку визначається співвідношенням попиту та пропозиції, а його введення обумовлена прагненням скоротити кількість автомобілів на магістралях міст, зважаючи на скромні розміри острова. Згідно із законами, що діють на території Сінгапуру, термін використання автомобіля не повинен перевищувати 10 років, за винятком старовинних моделей. Не дивлячись на введення такого податку, на вулицях міст можна побачити безліч шикарних Bentley та інших дорогих автомобілів, що говорить про зосередження капіталу в країні.

Опціони на акції обкладають податком тільки в період їх дії. Приріст капіталу згодом податком не обкладається. Таким чином, система оподаткування в Сінгапурі може бути охарактеризована низькими ставками податку і при тому тільки на внутрішній дохід, широким спектром податкових пільг, лише кількома непрямими податками і незначними податками на спадкування

Слід також відзначити інші привабливі моменти при здійсненні підприємницької діяльності на території Сінгапуру, які будуть особливо актуальні для міжнародних інвестиційних компаній.

По-перше, представництва компаній на території Сінгапуру отримують податкові пільги, а іноді й зовсім звільняються від сплати податку. Компанії з обмеженою відповідальністю є дуже ефективною формою ведення діяльності в Сінгапурі. Територіальний принцип оподаткування знову надає ряд переваг для інвестиційних компаній.

Податок на доходи корпорації становить 20%, але до низьких доходах застосовуються більш низькі ставки. Податкові збитки можуть бути перенесені на наступний фінансовий рік. Зменшення податкової бази внаслідок податкових збитків всередині групи компаній може надаватися щорічно.

У Сінгапурі не стягується податок на дивіденди, які відраховуються філіями іноземних корпорацій.

Однак, існує податок на відсотковий дохід і авторські відрахування, сума якого може бути знижена відповідно до договору про уникнення подвійного оподаткування, якщо такий підписаний з тією чи іншою юрисдикцією.

На території Сінгапуру не діють будь-які особливі правила трансфертного ціноутворення. Однак податкові органи стежать за проведенням комерційних операцій та укладенням угод між компаніями, що входять в одну групу, і які є зацікавленими сторонами, і мають право скасувати дію незаконно отриманих податкових пільг. Незважаючи на це, міжнародні корпорації, що здійснюють комерційну діяльність в Сінгапурі, мають широкий діапазон можливостей для нестандартних, але легальних з точки зору закону, методів податкового планування.

Слід відзначити, що в Сінгапурі ефективно діють інвестиційні та податкові пільги для іноземних компаній, включаючи повне звільнення від податків протягом 10-річного періоду для компаній, що займаються дослідженнями в галузі високих технологій, підтримка на державному рівні науково-дослідної та проектної роботи, розвиток інтелектуальної власності.

На закінчення слід зазначити, ефективність і раціональність системи корпоративного оподаткування, що діє на території Сінгапуру, яку, по суті, можна охарактеризувати кількома словами, у порівнянні з багатосторінковими правовими документами, прийнятими податковими органами в США, Великобританії та інших юрисдикціях. (4)

В цілому, Сінгапур залишається однією з юрисдикцій з найбільш низькими податками в Азії, випереджаючи КНР (ставка податку на прибуток - 25%), Тайвань (25%), Малайзії (26%), Таїланд (30%) і поступаючись тільки лише Гонконгу (16,5%).

Але, на мій погляд, необхідно детальніше розглянути податки та збори у Сінгапурі, основними з яких є:

· Податок на дохід компаній

· Програма подання податкових декларацій в Управління внутрішніх доходів Сінгапуру

· Податкові звільнення на дохід, отриманий з-за кордону

· Податок на товари і послуги (GST, Goods and Services Tax) або ПДВ (VAT)

· Податки у джерела

· Податок на доходи фізичних осіб, гонорари директорів

· Збір за іноземних робітників

· Податок на нерухомість

· Гербові збори

· Податки на дохід компаній

Починаючи з 2010 податкового року фіксована ставка податку на дохід компаній складе 17% (т. тобто на дохід, отриманий протягом фінансового року, який закінчиться протягом 2009 календарного року). У 2008 податковому році фіксована ставка податку на дохід компаній складає 18%. На нові компанії, створені в Сінгапурі, поширюється трирічне звільнення від податку на перші 100 000 сінгапурських дол оподатковуваного доходу. На доходи до 300 000 сінгапурських дол, застосовується ставка в розмірі 9%.

Податкове резиденство визначається за місцем розташування управління і контролю над діяльністю компанії. Зазвичай береться до уваги місце проведення зборів ради директорів для здійснення фактичного контролю.

При оподаткуванні використовується територіальний принцип: податок нараховується на доходи, що відбуваються або виникли в Сінгапурі, а також на дохід, отриманий у Сінгапурі з іноземних джерел.

Сума податку нараховується на основі доходу, отриманого компанією протягом минулого податкового року (періоду). Податковим періодом визнається календарний рік, проте відносно прибутку компанії зазвичай буде застосовуватися звітний (фінансовий) рік. Компанія декларує отриманий дохід, після чого Фінансова інспекція з оподаткування доходів (Comptroller of Income Tax) розраховує суму податку.

У Сінгапурі не встановлюється фіксована дата нарахування податків. Нарахований податок підлягає сплаті протягом одного місяця з моменту випуску податковим органом платіжного повідомлення (notice of assessment) незалежно від подання компанією повідомлення про заперечення (notice of objection) або його відсутності.

Допускається подача заяви в Фінансову інспекцію з оподаткування доходів (Comptroller of Income Tax) про переведення компанії на виплату податків на щомісячній основі, однак інспекція не зобов'язана надавати дані умови заявнику.

Повне звільнення від податку на 100 000 сінгапурських дол оподатковуваного доходу в перші три роки роботи компанії може бути отримано при дотриманні наступних умов:

• Бути компанією зареєстрованою в Сінгапурі;

• Бути податковим резидентом Сінгапуру протягом податкового року;

• Має не більше 20 учасників в базисний період, що відноситься до цьому податковому році;

• Всі акціонери повинні бути фізичними особами;

• Або один з акціонерів має бути фізичною особою, що володіє не менш 10% звичайних акцій компанії.

Навіть якщо компанія не задовольняє вищезазначеним вимогам, вона буде мати такі пільги: 75%-й податкове вирахування на перші 10 000 сінгапурських дол прибутку компанії і 50%-й податкове вирахування на 290 000 сінгапурських дол прибутку компанії.

Податкові звільнення на дохід, отриманий з-за кордону

Сінгапурські компанії можуть отримати звільнення від податку на прибуток, перерахований з-за кордону від наданих послуг, прибутку дочірніх компаній, отриманих дивідендів і при виконанні наступних умов:

•Вища ставка податку в іноземній державі, звідки отриманий доход не менше 15% в рік отримання доходу.

• Іноземний дохід був обкладений податком у країні походження.

Під доходом від послуг розуміються професійні або технічні консультації, надані в рамках здійснення комерційної діяльності через фіксоване місце за кордоном.

Компанія, що претендує на податкові звільнення, повинна надати наступну інформацію:

• Розмір доходу;

• Вид діяльності, від якої стався дохід;

• Країну походження доходу;

• Вищу ставку податку в країні походження доходу;

• Суму заплаченої податку.

Податки у джерела

Податок у джерела утримується від певних платежів компаніям нерезидентам і включає в себе наступні види платежів, перерахованих у статті S45 Податкового Акта Республіки Сінгапур.

| Джерело походження доходу | Ставка податку |

| Відсотки, комісії, виплати або інші види платежів щодо позик або інших видів заборгованостей | 15% |

| Роялті або одноразові виплати за використання рухомого майна | 10% |

| Виплата за права користування наукової, технічної або комерційною інформацією | 10% |

| Рента чи інші платежі за використання рухомого майна | 15% |

| Управлінські послуги (не застосовується, якщо відшкодовуються витрати між головним офісом і філіями) | За ставкою податку на прибуток у поточний момент |

| Оплати послуг за бухгалтерію закордонним провайдерам | 15% |

| Комісія закордонним агентам | 15% |

| Гонорари нерезидентам директорам сінгапурських компаній | 20% |

Податок у джерела сплачується до 15 числа місяця наступного після дати оплати.

Якщо застосовуються угоди про уникнення подвійного оподаткування, то будуть діяти ставки, передбачені угодами з відповідними країнами.

Податок на доходи фізичних осіб, гонорари директорів

Резидентом Сінгапуру є громадянин Сінгапуру, особа, що перебуває в Сінгапурі на постійному місці проживання або особа, фізично присутня в Сінгапурі більше 183 днів у календарному році. Дохід резидента оподатковується за прогресивною ставкою від 0% (дохід менше 20 000 сінгапурських дол за рік) до 20% (дохід понад 320 000 сінгапурських дол за рік) нерезидентом є особа, фізично присутня в Сінгапурі менш 183 днів у календарному році. Громадяни Сінгапуру або особи, що знаходяться в Сінгапурі на постійному місці проживання, вважаються резидентам, якщо дані особи не обрали систему оподаткування для нерезидентів.

Дохід від зайнятості протягом короткочасного періоду звільняється від податків, у випадку якщо присутність в Сінгапурі становить менше 60 днів. Дохід від робіт по найму і інший дохід, зокрема, дохід від нерухомості, підлягає оподаткуванню за ставкою в 15% або резидентної ставі, в залежності від того що більше, якщо нерезидент перебував у Сінгапурі більше 60 днів, але менше 183 днів.

Якщо робота за наймом здійснюється в Сінгапурі, отриманий дохід підлягає оподаткуванню податком у Сінгапурі. Цей податок не застосовується до доходу, отриманого від робіт за наймом, здійснених за межами Сінгапуру. Якщо особа, яка не є податковим резидентом, виконує роботи за наймом у Сінгапурі протягом менше, ніж 60 днів у поточному календарному році, отриманий їм доход звільняється від податку. Це звільнення не поширюється на членів ради директорів компаній.

Якщо винагорода директорів виплачується в Сінгапурі, місцем походження даного винагороди розглядається Сінгапур. Якщо винагорода виплачується директору, що не є резидентом Сінгапуру, дане винагорода підлягає оподаткуванню за ставкою в розмірі 20% незалежно від кількості днів, проведених у Сінгапурі. Винагорода члену ради директорів, є резидентом Сінгапуру, підлягає оподаткуванню за прогресивною ставкою від 0% до 20% залежно від доходу цієї особи.

Збір за іноземних робітників

У деяких областях діяльності застосовує збір за використання іноземних робітників у розмірі, що не перевищує 500 сінгапурських дол за кожного робочого на місяць.

Податок на нерухомість

Податок поширюється на будь-яке нерухоме майно, включаючи будинки, споруди, землю і сплачується попередньо в січні кожного року на основі поточної ставки податку та річної вартості приміщення (Annual Value). Річна вартість приміщення складається на основі аналізу Управлінням внутрішніх доходів Сінгапуру (IRAS) середньоринкової вартості оренди аналогічної за параметрами нерухомості, не включаючи витрати на меблі, поліпшення, плату за обслуговування.

Зазвичай перегляд вартості відбувається раз на рік, але управління має право переглянути її в будь-який момент, якщо ринкова ціна на аналогічну нерухомість зміниться.

Ставка встановлена в розмірі 4% від річної вартості нерухомості що використовується власником для особистого проживання і 10% по відношенню до інших будинків, землі, будівель і споруд. У 2008-2009 рр.. передбачене повернення 100 сінгапурських дол з суми податку на житлові приміщення, що використовуються власниками для особистого проживання.

Гербові збори

Гербові збори застосовуються тільки щодо документів, пов'язаних з акціями, цінними паперами та нерухомим майном. Ставки гербового збору варіюються залежно від характеру документа і цінності зазначеного в ньому майна.

Податкові угоди

Республіка Сінгапур уклала угоди про уникнення подвійного оподаткування з більш ніж 50 країнами світу. У разі якщо дохід отримано в країні, яка уклала з Сінгапуром угоду про уникнення подвійного оподаткування, компанії надаються податкові заліки на суму сплачених податків за кордоном згідно з положеннями угод. За відсутності таких угод, в односторонньому порядку Сінгапуром надаються податкові заліки стосовно доходу філій, відсотків, дивідендів, роялті та плати за послуги, що мають походження за кордоном.

Основні податкові пільги у 2008-2009 фінансовому році

За інформацією Міністерства фінансів у 2009 податковому році (поширюється на прибуток, отриманий протягом 2008 р.) Сінгапур має намір запропонувати наступні податкові пільги для компаній:

1. Ослаблення умов використання податкового відрахування на 100 000 сінгапурських дол оподатковуваного доходу протягом перших трьох років (компанії, зареєстровані в Сінгапурі, виплачують податок на прибуток компаній за нульовою ставкою на перший 100 000 сінгапурських дол доходу протягом перших трьох років після реєстрації). Згідно з новим рішенням дане звільнення буде застосовуватися, у разі якщо серед акціонерів компанії є, щонайменше, одна фізична особа, яка володіла не менше 10% звичайних акцій компанії протягом податкового року. Інші акціонери компанії можуть бути юридичними особами. Раніше умовою отримання даного податкового відрахування була відсутність серед акціонерів юридичних осіб. Раніше створені компанії зможуть скористатися даною податковим вирахуванням за умови, якщо податковий рік 2009 є одним з перших трьох років створення компанії.

2.Основна ставка податку на прибуток компаній (складова 18% на суму оподатковуваного доходу, що перевищує 300 000 сінгапурських дол) залишена без змін.

3. Податковий відрахування по відношенню до витрат, понесених на розробку та впровадження (R & D), збільшено з 100% до 150%, при цьому знято вимогу, що обмежує компанії розробкою нових технологій тільки в чинній сфері діяльності компанії.

Нова ставка податкового відрахування буде застосовуватися, у разі якщо витрати на розробку і впровадження були понесені в Сінгапурі або передані на аутсорсинг компанії, що знаходиться в Сінгапурі. На витрати на розробку та впровадження, понесені за межами Сінгапуру, поширюється податкове вирахування в розмірі 100%.

Компанії, що несуть витрати на R & D, зможуть скористатися податковою пільгою у вигляді 50%-го звільнення від податків перші 300 000 сінгапурських дол прибутку компанії протягом 3 років. Сінгапур також має намір компенсувати до 225 000 сінгапурських дол збитку компаній, у випадку якщо компанія протягом податкового року використовувала не менше 150 000 сінгапурських дол на R & D і при цьому зазнала збитків. Компанія, що претендує на компенсацію збитків, повинна бути створена в Сінгапурі і бути податковим резидентом Сінгапуру; число акціонерів компанії не повинно перевищувати 20 фізичних осіб, одна з яких має володіти не менш 10% звичайних акцій компанії протягом податкового року; крім того, компанія не повинна отримувати оподатковуваний прибуток до участі в даною програмою податкового стимулювання. Податкові пільги з підтримки R & D діятимуть до податкового року 2013.

4. Сінгапурські компанії можуть списати вартість будівель і невіддільних поліпшень на загальну суму в розмірі 150 000 сінгапурських дол кожні три роки, у разі якщо дані споруди не можуть бути розглянуті як «конструкційні роботи» чи «розширення території».

5. Всі сінгапурські компанії, що одержали дохід з країн, які не мають угоди про уникнення подвійного оподаткування з Республікою Сінгапур, можуть отримати податкове вирахування стосовно доходу, отриманого з даних країн.

Односторонній податкове вирахування поширюється на всі види прибутків, отриманих за межами Сінгапуру. Сума податків, сплачених за кордоном сінгапурською компанією, повинна бути не менше мінімальної суми аналогічного податку в Сінгапурі, крім того, дана податкова пільга не поширюється на дохід, отриманий на території Сінгапуру.

Дана податкова пільга буде діяти в період з 16 лютого 2008 р. по 15 лютого 2013 (5)

Якщо ж підсумовувати, то можна сказати, що як міжнародний фінансовий центр Сінгапур надає широкі можливості для здійснення податкового планування, спираючись на фундамент прозорого і ясного законодавства, відсутність корупції, надання висококласних послуг і вельми щадну систему оподаткування. Сінгапур залишається однією з юрисдикцій з найбільш низькими податками в Азії (17%, як уже згадувалося, ставка податку на прибуток), поступаючись лише Гонконгу, де ставка податку на прибуток складає 16,5%.

Поряд з цим він також пропонує всім зацікавленим особам зробити свій внесок у розвиток цієї юрисдикції зручним для них способом, а в обмін скористатися одним з декількох варіантів отримання постійного місця проживання, а потім і громадянства Сінгапуру. Дана юрисдикція, згідно з дослідженням, проведеним фахівцями з банку HSBC International в минулому році, була визнана найпопулярнішою країною для життя в еміграції. (6)

Також необхідно зазначити, що у 2008 році Pricewaterhouse Coopers, IFC і Світовий банк склали рейтинг найбільш комфортних для бізнесу податкових систем. Рейтинг складений на підставі кількості податків, часу, необхідного на їх сплату, і їхньої вартості, вираженої повною ставкою. Останній індикатор являє собою суму ставок (незалежно від бази оподаткування) таких податків: на прибуток, соціальні, на власність, з обороту та інші, як муніципальний і податок на паливно-мастильні матеріали. Дослідники підкреслюють, що при оцінці податкової системи потрібно приділяти увагу всій сукупності податків, а не тільки податку на дохід корпорації. У середньому цей податок становить 36% повної податкової ставки, а на його сплату йде лише 26% часу, витраченого на адміністрування всіх податків.

Згідно з цим рейтингом Сінгапур опинився на другому місці. Тут на сплату п'яти податків іде 49 годин на рік. Сукупна податкова ставка становить 46,7%. З посиленням податкової системи в Швейцарії банки Сінгапуру стають все більш привабливими для зберігання капіталів.

Україна опинилася на передостанньому, 177-му, місці. (7)

У Сінгапурі діє податковий режим з цілою системою заохочень, спрямований на залучення міжнародних інвесторів: безмитне переклад прибутків та репатріація капіталів, гарантії капіталовкладень, звільнення від податку на відсоток за банківськими вкладами для іноземних підданих, що тимчасово проживають в країні, звільнення від подвійного оподаткування. Загалом, робиться все для залучення інвестицій з-за кордону. (8)

Основні риси податкової системи Сінгапуру

1. Однорівневая система оподаткування.

З 1 січня 2003 р. у Сінгапурі застосовується однорівнева система оподаткування, згідно з якою всі отримані акціонером дивіденди звільняються від податків. Оподаткування, таким чином, здійснюється тільки на рівні компанії.

2. Територіальний принцип оподаткування.

Компанія зобов'язана сплатити податок на будь-який дохід, витягнутий або що відбувається із джерела в Сінгапурі, або на прибуток, переведений у Сінгапур, з джерел в інших державах. Дохід сінгапурської нерезидентної компанії, отриманий з іноземних джерел, але не переведенний в Сінгапур, не підлягає оподаткуванню податком на прибуток.

Похожие работы

... зацію формування та обігу кредитних історій» та інші [14]. Є.В.Вєтров виділяє два основних напрями стратегії розвитку національної економіки – стратегія оборонного та наступального характеру. Оборонна стратегія полягає в протистоянні негативному впливу глобалізації, забезпеченні цілісності держави та ефективному розвитку національної економіки, використовуючи прогресивні форми світо господарських ...

... . На 1 січня 2009р. в Україні, за оцінкою, проживало 46143,7 тис. осіб. Упродовж 2008р. чисельність населення зменшилася на 229,0 тис. осіб, або на 5,0 осіб у розрахунку на 1000 жителів. 3. Актуальні проблеми стратегічного розвитку національної економіки України в сучасних умовах Підвищення національної свідомості посилює роль національних традицій та цінностей, які відіграють важливу роль ...

... реформ для забезпечення управління на заохочення управління процесом розвитку і побудову структур, здатних забезпечити розвиток в НРК. Висновки У даній роботі були розглянуті сучасні економічні проблеми найменш розвинених країн світу. Проаналізувавши стан економіки НРК за різними показниками, можна стверджувати, що економічне становище НРК є досить важким, особливо тепер, під час світової фі ...

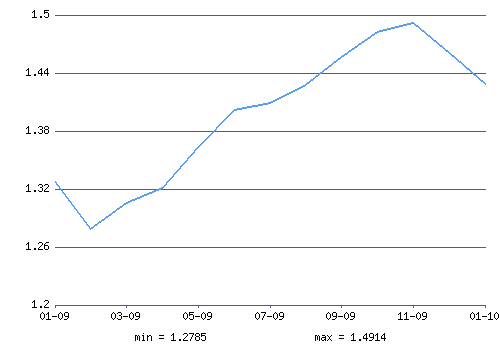

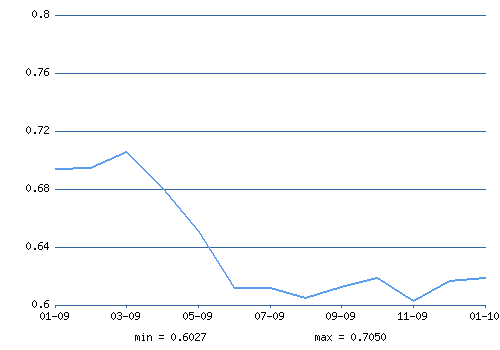

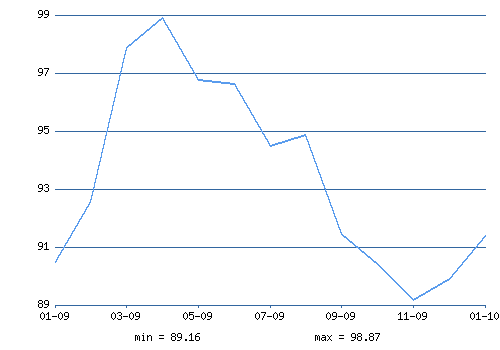

... ій значно впливають як політичні чинники, так і загальні тенденції, що панують на фінансовому ринку. Розділ 3. ПРОГНОЗИ ТА ОЧІКУВАНІ ТЕНДЕНЦІЇ У РОЗВИТКУ СВІТОВОГО ВАЛЮТНОГО РИНКУ Всі сучасні тенденції розвитку світового валютного ринку повністю залежать від ситуації, яка склалась на міжнародній економічній арені. Ці сучасні тенденції являють собою сукупність факторів, що повністю відпові ...

0 комментариев