Навигация

Порядок і зміст декларування доходів страховими компаніями

2.2 Порядок і зміст декларування доходів страховими компаніями

«Порядок складання декларації з податку на доходи (прибуток) страховика» [10] застосовується страховиками (резидентами) – юридичними особами, діяльність яких регулюється Законом України «Про страхування» [2] та які мають ліцензію на здійснення страхової діяльності, а також їх філіями, відділеннями та іншими відокремленими підрозділами, розташованими на території іншої територіальної громади (далі – платники податку).

Форма декларації з податку на доходи (прибуток) страховика (далі – декларація), додаток та відомості до неї наведені в Додатку А та подаються платником податку незалежно від того, виникло у звітному періоді в платника податку податкове зобов'язання чи ні.

У декларації зазначаються усі передбачені в ній показники. Якщо будь-який рядок декларації (додатка, відомостей) не заповнюється через відсутність операції (суми), то такий рядок прокреслюється, за винятком рядків декларації 10 – 10.4 та 25, які заповнюються виключно страховиками, що здійснюють страхування життя.

Дані, наведені в декларації, повинні підтверджуватись первинними документами обліку та відповідати правилам складання податкового обліку (звітності). Достовірність даних підтверджується підписами керівника підприємства і головного бухгалтера та засвідчується печаткою страховика.

Оригінал декларації з відповідними додатком та відомостями подаються платником податку до податкового органу за місцезнаходженням платника на одному двосторонньому аркуші форматом А-4 з відповідними додатком та відомостями на односторонніх аркушах форматом А-4. Подання копій декларації, додатка та відомостей не дозволяється. Декларація, додаток та відомості не підлягають обов'язковому скріпленню між собою (прошнуровуванню).

а) Порядок виправлення самостійно виявлених помилок1. Якщо платником податку самостійно виявлено помилки, що містяться у раніше поданій ним декларації, то відповідно до п. 5.1 ст. 5 Закону №2181 (з урахуванням строків давності) [6] такий платник податку має право надати уточнюючий розрахунок.

Платник податку має право не подавати такий розрахунок, якщо такі уточнені показники зазначаються ним у складі податкової декларації (додатка до неї) за будь-який наступний податковий період, протягом якого такі помилки були виявлені.

2. Якщо після подачі декларації за звітний період платник податку подає нову декларацію з виправленими показниками до закінчення граничного строку подання декларації за такий самий звітний (податковий) період, то така звітна декларація не вважається уточнюючою, а штрафи, визначені в пункті 17.2 статті 17 Закону №2181, не застосовуються.

3. Платник податку, який до початку його перевірки податковим органом самостійно виявляє факт заниження податкового зобов'язання минулих податкових періодів, зобов'язаний:

а) або надіслати уточнюючий розрахунок і сплатити суму такої недоплати та штраф, нарахований відповідно до пункту 17.2 статті 17 Закону №2181. Уточнюючий розрахунок, який відображає виправлені показники, складається на одному двосторонньому аркуші форматом А-4 за формою, що додається до цього Порядку;

б) або відобразити суму такої недоплати у складі декларації (додатка до неї), що подається за наступний податковий період, збільшену на суму штрафу, нарахованого відповідно до пункту 17.2 статті 17 Закону №2181, з відповідним збільшенням загальної суми податкового зобов'язання. При цьому виправлення помилок здійснюється шляхом відображення сум раніше занижених (завищених) показників декларації та/або додатка до неї (оподатковуваного доходу, валових доходів, валових витрат та амортизаційних відрахувань) у складі оподатковуваного доходу (рядок 05.2), валового доходу (рядок 2.2) та валових витрат (рядок 5.2) того податкового періоду, за який подається звітна декларація.

б) Порядок заповнення декларації4. Декларація складається із заголовної та основної частин, двох додатків (К1, К2) та відомостей (К2, К3), які подаються щокварталу, у тому числі за рік, і двох відомостей (Р1, Р2), що подаються виключно за рік.

В основній частині, додатках та відомостях показники відображаються на підставі норм, установлених Законом України «Про податок з прибутку підприємства» №334 [1].

Таблиця 2.1. Порядок розрахунку граф та показників податкової декларації страховика

| Код рядка декларації | Положення Закону №334 та інших нормативно-правових актів України, якими слід керуватись при заповненні рядків декларації |

| 01 | пп. 7.2.1, пп. 7.2.2 (другий абзац) п. 7.2 ст. 7 |

| 02 | пп. 7.2.1 п. 7.2 ст. 7 |

| 03 | згідно з формулою |

| 04 | згідно з формулою |

| 04.1 | п. 5.10 ст. 5 |

| 04.2 | пп. 4.1.5 п. 4.1 ст. 4 |

| 05 | згідно з формулою |

| 06 | згідно з формулою |

| 07 | пп. 7.2.3 п. 7.2 ст. 7 |

| 08 | пп. 7.2.3 п. 7.2 ст. 7 |

| 09 | згідно з формулою |

| 09.1 | пп. 7.2.3 п. 7.2 ст. 7, ст. 31 Закону України «Про страхування» у частині «пасивного доходу», визначеного в пп. 7.11.13 п. 7.11 ст. 7 |

| 09.2 | пп. 7.2.3 п. 7.2 ст. 7 |

| 09.3 | згідно з формулою |

| 09.4 | пп. 7.2.3 п. 7.2 ст. 7 |

| 10 | згідно з формулою |

| 11 | пп. 7.2.4 п. 7.2 ст. 7 |

| 12 | згідно з формулою |

| 12.1 | згідно з формулою |

| 12.2 | пп. 16.4.1 п. 16.4 ст. 16 Закону №2181 |

| 13 | згідно з формулою |

| 14 | згідно з формулою |

| 15 | п. 18.1 ст. 18, ст. 19 |

| 16 | згідно з формулою |

| 17 | п. 16.4 ст. 16 |

| 18 | п. 16.16 ст. 16, п. 21.3 ст. 21 |

| 19 | згідно з формулою |

| 20 | п. 16.16 ст. 16, п. 21.3 ст. 21 |

| 21 | згідно з формулою |

| 21.1 | п. 13.1 – 13.2, п. 13.6 (четвертий абзац) ст. 13 |

| 21.2 | п. 13.6 ст. 13. У рядку 21.2 вказуються суми податку з виплат у межах договорів страхування або перестрахування ризиків (у тому числі страхування життя) на території України та за її межами, сплачені на користь нерезидентів, рейтинг фінансової надійності (стійкості) яких не відповідає вимогам, установленим центральним органом виконавчої влади з регулювання ринків фінансових послуг, або за договорами з перестрахування, укладеними за посередництвом страхових брокерів |

| 22 | пп. 7.7.3 п. 7.7, пп. 7.8.2 п. 7.8, пп. 7.9.4 п. 7.9 ст. 7. Розмір суми дивідендів від прибутку, отриманого від діяльності, не пов'язаної зі страхуванням, визначаться пропорційно питомій вазі валових доходів, не пов'язаних із страхуванням (перестрахуванням), у загальній сумі валового доходу страховика |

| 22.1 | п. 1.9 ст. 1 з урахуванням пп. 7.8.2 п. 7.8 ст. 7 |

| 23 | п. 13.6 ст. 13. У рядку 23 вказуються суми виплат у межах договорів страхування або перестрахування ризиків (у тому числі страхування життя) на території України та за її межами, сплачені на користь нерезидентів, рейтинг фінансової надійності (стійкості) яких відповідає вимогам, установленим центральним органом виконавчої влади з регулювання ринків фінансових послуг, за винятком договорів із перестрахування, укладених за посередництвом страхових брокерів |

| 24 | пп. 7.2.2 п. 7.2 ст. 7 |

| 25 | пп. 17.2 ст. 17 Закону №2181 |

| 26 | пп. 12.1.2 п. 12.1 ст. 12 |

Таблиця 2.2. Порядок розрахунку граф та показників додатків до податкової декларації страховика

| Код рядка додатка | Положення Закону №334 та інших нормативно-правових актів України, якими слід керуватись при заповненні рядків декларації |

| 1 | ст. 4 |

| 1.1 | пп. 4.1.1 п. 4.1 ст. 4, пп. 7.9.6 (другий абзац) п. 7.9 ст. 7 |

| 1.2 | пп. 4.1.4 п. 4.1 ст. 4, пп. 7.9.6 (третій абзац) п. 7.9 ст. 7 |

| 1.3 | п. 7.6 ст. 7. Витрати на придбання цінних паперів та деривативів, здійснені до набрання чинності Законом №349, визначаються за правилами, установленими пп. 7.6.3 п. 7.6 ст. 7 Закону |

| 1.4 | пп. 4.1.2, 4.1.3, 4.1.6 п. 4.1 ст. 4, пп. 12.1.2 (четвертий абзац) п. 12.1 ст. 12 |

| 2 | згідно з формулою |

| 2.1 | п. 5.10 ст. 5 |

| 2.2 | пп. 4.1.5 п. 4.1 ст. 4 |

| 2.3 | ст. 12, з урахуванням п. 5 і 10 Перехідних положень Закону №349 |

| 3 | згідно з формулою |

| 4 | ст. 5. У разі заповнення цього рядка складається розрахунок валових витрат (відомості К3), в якому вказуються валові витрати, пов'язані з отриманням доходів з джерел інших, ніж сума валових внесків. Платник податку веде окремий облік таких витрат. У разі неможливості прямим підрахуванням визначити розмір витрат, пов'язаних з отриманням доходів від страхової діяльності та окремо з інших джерел, такий розмір (частка) визначається пропорційно питомій вазі валових доходів від страхової діяльності та валових доходів, не пов'язаних із страхуванням (перестрахуванням), у загальній сумі валового доходу страховика. Частка валових витрат (ВВч) розраховується за таким порядком: 1. ВДз = ВДс + ВДн, де ВДз – загальний валовий дохід страховика; ВДс – валовий дохід від страхової діяльності; ВДн – валовий дохід від діяльності, не пов'язаної із страхуванням. 2. ПВ = ВДн: ВДз х 100, де ПВ – питома вага валового доходу від діяльності, не пов'язаної зі страхуванням, у загальному валовому доході (у відсотках). 3. ВВч = ВВс х ПВ, де ВВч – частка валових витрат; ВВс – сума валових витрат, що підлягають розподіленню |

| 4.1 | п. 5.1, пп. 5.2.1 п. 5.2 ст. 5 |

| 4.2 | п. 5.6 ст. 5, пп. 7.8.7 п. 7.8 ст. 7 |

| 4.3 | пп. 5.7.1 п. 5.7 ст. 5 |

| 4.4 | пп. 5.2.5 п. 5.2 ст. 5 |

| 4.5 | пп. 5.2.2, 5.2.13 п. 5.2 ст. 5 |

| 4.6 | п. 6.1 ст. 6, з урахуванням п. 1 Перехідних положень Закону №349 |

| 4.7 | пп. 5.2.10 п. 5.2 ст. 5, пп. 8.7.1 п. 8.7 ст. 8 |

| 4.8 | пп. 5.6.2 п. 5.6 ст. 5, п. 1.37, 1.42 ст. 1 |

| 4.9 | ст. 5, ст. 7, пп. 8.1.4 п. 8.1, пп. 8.3.7 п. 8.3, 8.4.3, 8.4.7, 8.4.8, 8.4.10 п. 8.4, п. 8.7, пп. 8.9.4 п. 8.9 ст. 8; п. 18.3 ст. 18; п. 22.25 ст. 22 |

| 5 | згідно з формулою |

| 5.1 | п. 5.10 ст. 5 |

| 5.2 | пп. 5.2.7 п. 5.2 ст. 5 |

| 5.3 | пп. 12.1.2 п. 12.1 ст. 12 |

| 6 | згідно з формулою |

| 7 | пп. 7.9.4 п. 7.9 ст. 7, ст. 8. У разі заповнення цього рядка складається розрахунок амортизаційних відрахувань (відомості Р2), в якому вказуються амортизаційні відрахування за основними фондами та нематеріальними активами, що використовуються при провадженні діяльності, не пов'язаної зі страхуванням (перестрахуванням). Розмір суми амортизаційних відрахувань (частка) за такими основними фондами та нематеріальними активами визначається у порядку, передбаченому для розрахунку валових витрат страховика |

| 8 | згідно з формулою |

| 9 | п. 11 Перехідних положень Закону №349. У рядку 9 указується від'ємне значення об'єкта оподаткування, визначене за нормами вказаного пункту на підставі результатів інвентаризації збитків за станом на 1 січня 2003 року |

| 10 | згідно з формулою |

| 11 | згідно з формулою |

| 12 | пп. 7.7.3 п. 7.7, пп. 7.8.2 п. 7.8, пп. 7.9.4 п. 7.9 ст. 7 |

| 12.1 | пп. 7.8.2 п. 7.8 ст. 7 |

| 12.2 | пп. 7.8.4 п. 7.8 ст. 7 |

| 13 | згідно з формулою |

Порядок заповнення додатка К1 та відомостей К2, К3, Р1, Р2 визначається формами цих додатків та відомостей. Показники, які відображені в декларації та у відповідних додатку і відомостях з однаковим кодом рядків, повинні співпадати.

в) Строки подання декларації та сплати податку1. Декларація подається платником податку до державного податкового органу для реєстрації протягом 40 календарних днів, наступних за останнім календарним днем звітного (податкового) періоду.

2. Сплата податку здійснюється у строки, визначені пунктом 5.3 статті 5 Закону №2181 [6]

(5.3.1. Платник податків зобов'язаний самостійно сплатити суму податкового зобов'язання, зазначену у поданій ним податковій декларації, протягом десяти календарних днів, наступних за останнім днем відповідного граничного строку, передбаченого підпунктом 4.1.4 пункту 4.1 статті 4 цього Закону для подання податкової декларації).

– до дати подання уточнюючого розрахунку згідно з пунктом 17.2 статті 17 Закону №2181;

2. Якщо останній день строку подання декларації (сплати податку) припадає на вихідний (святковий) день, то останнім днем такого строку вважається наступний за вихідним (святковим) операційний (банківський) день.

2.3 Адміністрування податків страхової компанії «ДАСК» (Дніпропетровськ)Закрите акціонерне товариство страхова компанія «ДАСК» з іноземними інвестиціями засноване 07 травня 1993 року та розташоване в м. Дніпропетровську за адресою – Україна, 49000, Днiпропетровська область, м. Дніпропетровськ, вул. К.Лібкнехта, 4д [18].

Рис. 2.1 Офіційний Інтернет-сайт страхової компанії «ДАСК»

Основними напрямками в діяльності страхової компанії є [18]:

– страхування технічних, космічних ризиків;

– страхування морського, авіаційного, залізничного та автомобільного транспорту;

– страхування майна;

– страхування відповідальності виробника;

– страхування медичних витрат громадян, які виїжджають за кордон

та інші.

Стратегічний девіз АСК «ДАСК» – «Ми страхуємо все: від морських глибин до космічних висот».

Страхова компанія «ДАСК» розширила свою діяльність далеко за регіональними кордонами Дніпропетровської області та має представництва та філії в Кривому Розі, Запоріжжі, Ужгороді, Тернополі, Херсоні та і інших регіонах України.

Страхова компанія «ДАСК» (реєстраційні дані наведені в табл. 2.3) має ліцензії Міністерства Фінансів України (Серія АА №№239211, 239212, 239213, 239418, 239535, 239658, 239861, 484294, 559894, 520056, 625578) на провадження страхової діяльності, зокрема таких видів страхування:

а) формі добровільного страхування:

– страхування від нещасних випадків;

– медичне страхування (безперервне страхування здоров'я);

– страхування здоров'я на випадок хвороби;

– страхування залізничного транспорту;

– страхування наземного транспорту (крім залізничного);

– страхування водного транспорту (морського внутрішнього та інших видів водного транспорту);

– страхування вантажів та багажу (вантажобагажу);

– страхування від вогневих ризиків та ризиків стихійних явищ;

– страхування майна (крім залізничного, наземного, повітряного, водного транспорту (морського внутрішнього та інших видів водного транспорту), вантажів та багажу (вантажобагажу));

– страхування відповідальності перед третіми особами (крім цивільної відповідальності власників наземного транспорту, відповідальності власників повітряного транспорту, відповідальності власників водного транспорту (включаючи відповідальність перевізника));

– страхування кредитів (у тому числі відповідальності позичальника за непогашення кредиту);

– страхування фінансових ризиків;

б) у формі обов'язкового страхування:

– особисте страхування працівників відомчої (крім тих, які працюють в установах і організаціях, що фінансуються з Державного бюджету України) та сільської пожежної охорони і членів добровільних пожежних дружин (команд);

– особисте страхування від нещасних випадків на транспорті;

– страхування врожаю сільськогосподарських культур і багаторічних насаджень державними сільськогосподарськими підприємствами, врожаю зернових культур і цукрових буряків сільськогосподарськими підприємствами всіх форм власності;

– страхування цивільної відповідальності суб'єктів господарювання за шкоду, яку може бути заподіяно пожежами та аваріями на об'єктах підвищеної небезпеки, включаючи пожежо-вибухонебезпечні об'єкти та об'єкти, господарська діяльність на яких може призвести до аварій екологічного та санітарно-епідеміологічного характеру;

– страхування цивільної відповідальності громадян України, що мають у власності чи іншому законному володінні зброю, за шкоду, яка може бути заподіяна третій особі або її майну внаслідок володіння, зберігання чи використання цієї зброї.

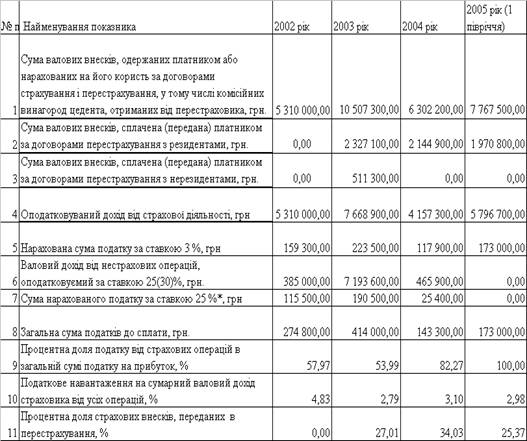

В табл. 2.4 наведена динаміка показників декларацій по податку на прибуток страховика в страховій компанії «ДАСК» за 2002–2005 роки.

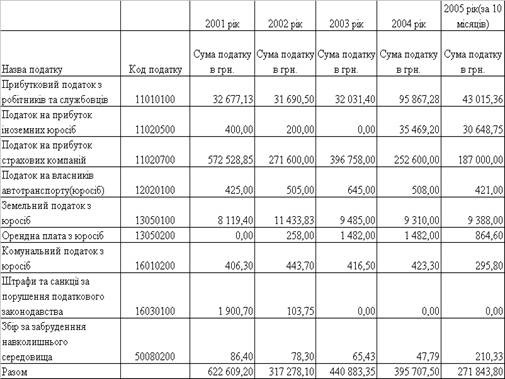

В табл. 2.5 наведена динаміка податкового навантаження за всіма видами податків в страховій компанії «ДАСК» за 2002–2005 роки.

Таблиця 2.3. Основні реєстраційні дані страхової компанії «ДАСК»

| Код ЄДРПОУ: | 20192177 | ||

| Назва українською мовою: | ЗАТ СТРАХОВА КОМПАНІЯ З ІНОЗЕМНИМИ ІНВЕСТИЦІЯМИ «ДАСК» | ||

| Назва іноземною мовою: | ЗАО С ИИ СТРАХОВАЯ КОМПАНИЯ «ДАСК» | ||

| Місце основної реєстрації в органах податкової служби: | 462ДПI У БАБУШКIНСЬКОМУ Р-НI М.ДНIПРОПЕТРОВСЬК (БАБУШКIНСЬКИЙ Р-Н М.ДНIПРОПЕТРОВСЬК) | ||

| Дата основної реєстрації в ДПА: | 15.05.2000 | ||

| Номер основної реєстрації в ДПА: | №5977 | ||

| Статус: | перебуває на облiку | ||

| Ризики | |||

| Категорія уваги: | Жовта | ||

| Має платежі | |||

| Код інспекції | Назва інспекції | Дата реєстрації | Номер реєстрації |

| 462 | ДПI У БАБУШКIНСЬКОМУ Р-НI М.ДНIПРОПЕТРОВСЬК (БАБУШКIНСЬКИЙ Р-Н М.ДНIПРОПЕТРОВСЬК) | 15.05.2000 | 5977 |

| Стан платника | |||

| ОСНОВНИЙ ПЛАТНИК | |||

| Дата реєстрації в держадміністрації: | 31.12.1997 | ||

| Орган державної реєстрації: | (4052092) ВИКОНАВЧИЙ КОМIТЕТ ДНIПРОПЕТРОВСЬКОЇ МIСЬКОЇ РАДИ БАБУШКІНСЬКИЙ ДНIПРОПЕТРОВСЬКА | ||

| Статутний фонд (в грн.): | 7253320,00 | ||

| Орган управління: | (6414) ПIДПРИЄМСТВА УКРАЇНИ З IНОЗЕМНИМИ IНВЕСТИЦIЯМИ | ||

| Організаційно-правова форма: | (232) ЗАКРИТЕ АКЦIОНЕРНЕ ТОВАРИСТВО | ||

| Кількість співробітників: | 28 | ||

| Тип платника податків: | ГОЛОВНЕ ПІДПРИЄМСТВО | ||

| Форма власності: | (10) ПРИВАТНА ВЛАСНIСТЬ | ||

| Форма фінансування: | (2) ГОСПРОЗРАХУНОК | ||

Керівники:

| Ідентифікаційний номер | ПІБ | посада | Номер телефону | Ознака факсу | Додатковий номер телефону |

| 183290039 | СИРОВАТКО СТАНІСЛАВ ВОЛОДИМИРОВИЧ | директор | 320973 | ||

| 1932101524 | АРСЕНТЬЄВА ВАЛЕНТИНА ПАНТЕЛІЇВ | головний бухгалтер | 320977 |

Види діяльності:

| Код виду діяльності | Назва виду діяльності | Тип виду діяльності | Дата видачі ліцензії | Назва органу, що видав ліцензію | Номер ліцензії | Ознака зовнішньоекономічної діяльності |

| 96220 | НЕДЕРЖАВНЕ СТРАХУВАННЯ |

Засновники:

| Засновник | Код засновника-фізичної особи | Сума внеску в статутний фонд | Країна |

| ДІДИК ВАЛЕНТИН ОЛЕКСІЙОВИЧ | 1297500135 | 479 300,00 | УКРАЇНА |

| ШЕВЧЕНКО ГАЛИНА ГЕОРГІЇВНА | 1537323686 | 429 610,00 | УКРАЇНА |

| ХОЛОД БОРИС ІВАНОВИЧ | 1497802718 | 614 760,00 | УКРАЇНА |

| ПОЛІШКО АНАТОЛІЙ ІЛЛІЧ | 1649400017 | 233 420,00 | УКРАЇНА |

| КОЗІНА ЗОЯ ГРИГОРІЇВНА | 1685101761 | 46 700,00 | УКРАЇНА |

| ПЛЕВАКО ЛЮДМИЛА ВАЛЕНТИНІВНА | 1786700264 | 277 290,00 | УКРАЇНА |

| СИРОВАТКО СТАНІСЛАВ ВОЛОДИМИРОВИЧ | 1832900395 | 794 590,00 | УКРАЇНА |

| МАЗУРЕЦЬ ГАЛИНА СЕМЕНІВНА | 1894700223 | 123 710,00 | УКРАЇНА |

| АРСЕНТЬЄВА ВАЛЕНТИНА ПАНТЕЛІЇВНА | 1932101524 | 226 830,00 | УКРАЇНА |

| СЕРБІНА ОЛЕКСАНДРА МИКОЛАЇВНА | 1993100263 | 492 410,00 | УКРАЇНА |

| КЛИМЕНКО ЛАРИСА ОЛЕКСАНДРІВНА | 2351400206 | 94 380,00 | УКРАЇНА |

| БЄЛІНСЬКИЙ ЮРІЙ ВОЛОДИМИРОВИЧ | 2452700134 | 126 380,00 | УКРАЇНА |

| СТРЕБКОВА ДАРІЯ СТАНІСЛАВІВНА | 2875404386 | 1 135 940,00 | УКРАЇНА |

| КАБЛУКОВА ЛЮДМИЛА ВАСИЛІВНА | 2584611540 | 120 210,00 | УКРАЇНА |

| КОЛЯДА ЄВГЕН ВОЛОДИМИРОВИЧ | 1712700097 | 218 010,00 | УКРАЇНА |

| ОМЕЛЬЧЕНКО МИКОЛА ГРИГОРОВИЧ | 1331600335 | 26 420,00 | УКРАЇНА |

| ЦУРКАНОВ АНДРІЙ ГЕННАДІЙОВИЧ | 2873017851 | 42 460,00 | УКРАЇНА |

| «INTER CAPITAL INSURANCE CO. LTD | 0 | 1 385 750,00 | КIПР |

Таблиця 2.4. Динаміка показників декларацій по податку на прибуток страховика в страховій компанії «ДАСК» за 2002–2005 роки

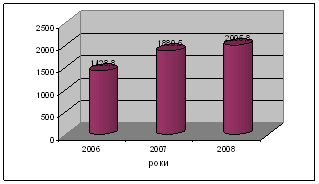

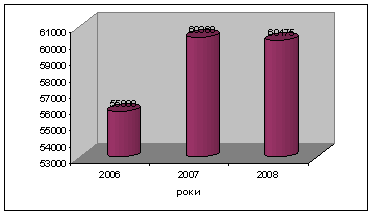

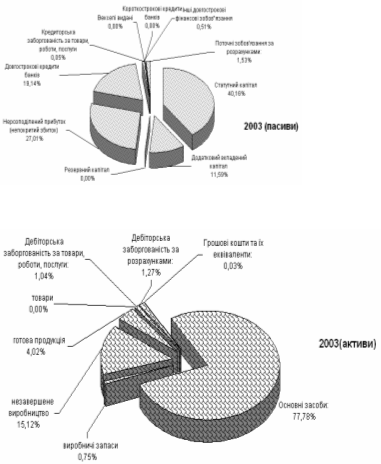

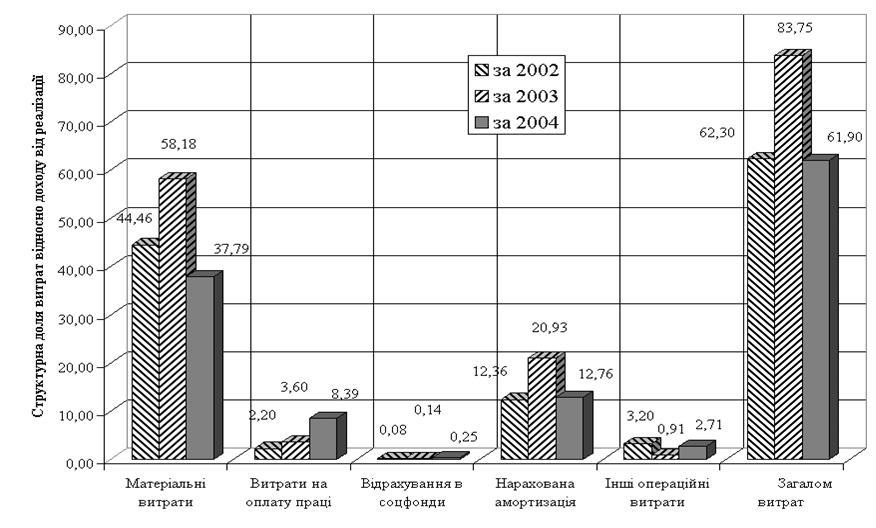

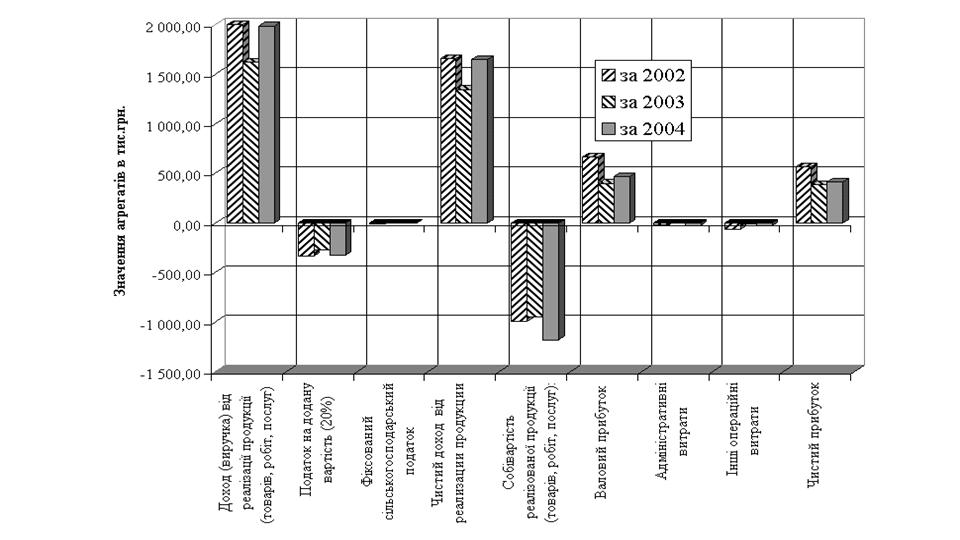

Як показує аналіз даних табл. 2.4, податкове навантаження на валовий дохід страховика «ДАСК» від страхової та нестрахової діяльності становить не менше 2,8%, при цьому в останній рік в компанії підвищується доля чисто страхових операцій в діяльності з рівня 54% до 100%. Починаючи з 2003 року в перестрахування передається доля від 25 до 34% отриманих ризиків та, відповідно, отриманих премій. Як показує аналіз структури загальної суми податкового навантаження (рис. 2.2) частка податку на прибуток страховика займає від 90% до 70% загальної суми податків.

Таблиця 2.5. Динаміка податкового навантаження за всіма видами податків в страховій компанії «ДАСК» за 2002–2005 роки

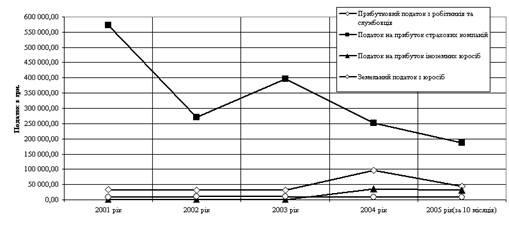

Рис. 2.1 Динаміка та обсяги основних податків з страхової компанії «ДАСК»

Таким чином, проведений аналіз показав, що в страховій компанії «ДАСК» за період 2001–2005 роки обсяг податку від страхової діяльності зни-зився практично в 3 рази, при цьому структурна доля цього податку в загальній сумі податкового навантаження знизилась з 90% до 70%. Починаючи з 2003 року компанії почала активне перестрахування, що знизило власну долю страхових сум на 25 -34%. Загальний рівень податкового навантаження на валовий дохід становить 2,98 – 4,8%, що є значно вищим, ніж середні параметри по промисловим підприємствам – 1,5 – 2%, але нижчим, ніж рівень оподаткування суб'єктів малого підприємництва по спрощеній системі – 6 -10% від валового доходу. Тобто, доцільно вивчити можливість підняття рівня оподаткування валових доході страховиків, в яких рентабельність при страхуванні життя складає до 45%, а рентабельність від інших видів страхування досягає 65-70%.

Похожие работы

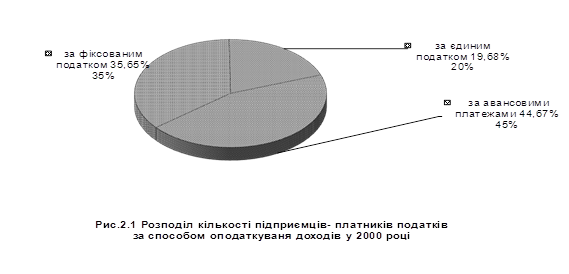

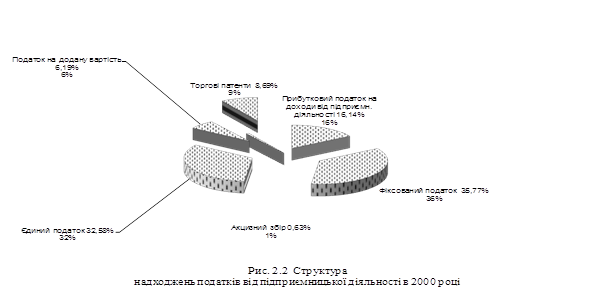

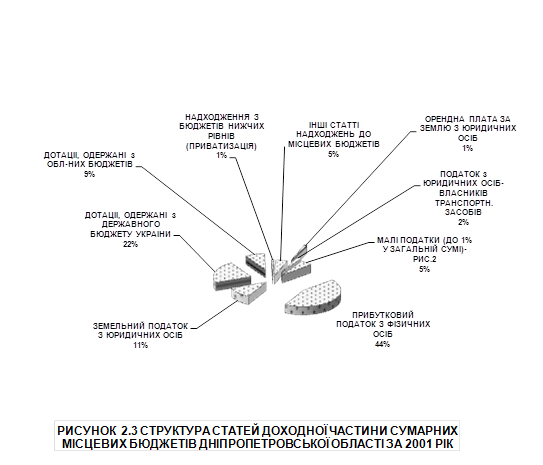

... і дослідження структури, ефективності та динаміки процесів оподаткування суб'єктів малого бізнесу в дніпропетровській області після впровадження спрощеної системи оподаткування 2.1 Структура та особливості оподаткування суб'єктів малого бізнесу – юридичних осіб Суб'єкти підприємницької діяльності – юридичні особи, які перейшли на спрощену систему оподаткування за єдиним податком, не мають ...

... подібне. Тим самим створюється основа для факторного аналізу діяльності підприємства, успішній розробці бізнес-плану і податкового бюджету.[13, с. 36] 3.2 Основні напрями оптимізації оподаткування на підприємстві Становлення власної податкової системи України відбувалось на фоні системної перебудови економіки, спаду виробництва, загострення соціально-економічної ситуації. Для забезпечення ...

... збоях в реалізації продукції. У 2005 році ситуація значно покращилась відносно рівня 2004 року, але оптимізація запасів залишається однією з задач підвищення стійкості роботи підприємства. 2.4.3 Вплив податків на фінансово-господарську діяльність ТОВ “УНІРЕМАГРО” Згідно результатам аналізу сум податків, які сплачувало досліджуване ТОВ “УНІРЕМАГРО” в 2003 2005 роках (табл. Г.1 – Г.4 Додатку ...

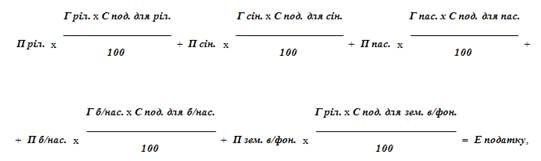

... порядку сплати податків і зборів (обов'язкових платежів) протягом звітного (податкового) року не допускається. Об'єктом оподаткування для платників фіксованого сільськогосподарсь-кого податку (далі - платники податку) є площа сільськогосподарських угідь, переданих сільськогосподарському товаровиробнику у власність або наданих йому у користування, в тому числі на умовах оренди, а також земель ...

0 комментариев