Навигация

Анализ современного состояния кредитной системы России

АНАЛИЗ СОВРЕМЕННОЙ КРЕДИТНОЙ СИСТЕМЫ РОССИИ И ПЕРСПЕКТИВЫ ЕЕ РАЗВИТИЯ

1. Количественные характеристики состояния кредитной системы России на современном этапе развития.

Развитие современной кредитной системы России на современном этапе характеризуется относительной стабильностью. К 2000 г. российская кредитная система практически полностью оправилась от основных последствий кризиса 1998 г.

Таблица 1 характеризует динамику количества и структуры кредитных организаций России за истекший год. Таблица наглядно показывает, что основное место в структуре современной кредитной системы занимают банки. Небанковские кредитные организации представлены крайне малочисленной группой; кроме того, как видно из данных таблицы, в большинстве своем они занимаются банковскими операциями. Во многом это объясняется отсутствием достаточного правового обеспечения деятельности небанковских кредитных организаций на сегодняшний день в России.[1]

Таблица 1

Количество и структура кредитных организаций [2]

| 1.12.1999 г. | 1.12.2000 г. | |

| 1. Зарегистрировано кредитных организации Банком России - всего | 2387 | 2 144 |

| в том числе: | ||

| — банков | 2353 | 2 104 |

| — небанковских кредитных организаций | 34 | 40 |

| 1.1. Зарегистрировано кредитных организации со 100%-ным иностранным участием в капитале | 21 | 22 |

| 1 2 Кредитные организации, зарегистрированные Банком России, но еще не оплатившие уставный капитал и не получившие лицензию (в рамках законодательно установленного срока) | 1 | 4 |

| в том числе: | ||

| — банки | 1 | 1 |

| — небанковские кредитные организации | 0 | 3 |

| 2. Небанковские кредитные организации, зарегистрированные другими органами | 2 | 2 |

| 3. Кредитные организации, имеющие право на осуществление банковских операций, — всего | 1 363 | 1 316 |

| в том числе: | ||

| — банки | 1 329 | 1 279 |

| — небанковские кредитные организации | 34 | 37 |

| 3 1. Кредитные организации, имеющие лицензии (разрешения), предоставляющие право на: | ||

| — привлечение вкладов населения | 1 274 | 1 242 |

| — осуществление операций в иностранной валюте | 671 | 756 |

В истекшем году существенно уменьшились масштабы сокращения количества действующих кредитных организаций по сравнению с 1999 годом. Если число действующих кредитных организаций за январь—сентябрь 2000 года уменьшилось с 1349 до 1322, или на 27, то за соответствующий период 1999 года — на 91. Количество действующих филиалов банков сократилось с 1.01.2000 по 1.10.2000 с 3923 до 3869, или на 1,4% (за соответствующий период 1999 года — на 12%)[3].

Таблица 2

Группировка действующих кредитных организаций по величине зарегистрированного уставного капитала[4]

| До 3 млн. руб | От З до 10 млн. руб. | О | 10 – 30 млн.руб | От 30 до 60 млн. руб. | От 60 до 150 млн. руб. | От 150 до 300 млн. руб. | От 300 млн. руб. и выше | Всего | ||||||||||||||

| Количество | Уд. вес, % | Количество | Уд. вес, % | Количество | Уд. вес, % | Количество | Уд. вес, % | Количество | Уд. вес, % | Количество | Уд. вес, % | Количество | Уд. вес, % | количество | ||||||||

| 1999 год | ||||||||||||||||||||||

| 1.01 | 352 | 23,8 | 464 | 31,4 | 349 | 23.6 | 189 | 12,8 | 72 | 4,9 | 21 | 1,4 | 29 | 2,0 | 1 476 | |||||||

| 1.02 | 335 | 22,7 | 460 | 31,2 | 349 | 23,7 | 198 | 13,4 | 78 | 5.3 | 24 | 1,6 | 30 | 2,0 | 1 474 | |||||||

| 1.03 | 315 | 21,6 | 457 | 31,4 | 346 | 23,8 | 203 | 13,9 | 81 | 5,6 | 23 | 1.6 | 31 | 2,1 | 1 456 | |||||||

| 1.04 | 297 | 20.7 | 447 | 31,2 | 339 | 23.7 | 210 | 14,7 | 81 | 5,7 | 27 | 1,9 | 32 | 2.2 | 1 433 | |||||||

| 1.05 | 285 | 20,1 | 442 | 31,1 | 334 | 23,5 | 215 | 15,1 | 81 | 5,7 | 28 | 2,0 | 36 | 2.5 | 1 421 | |||||||

| 1 06 | 275 | 19,5 | 442 | 31,4 | 323 | 23.0 | 223 | 15.8 | 78 | 5,5 | 29 | 2,1 | 37 | 2,6 | 1 407 | |||||||

| 1 07 | 271 | 19,3 | 433 | 30,9 | 320 | 22,8 | 230 | 16,4 | 82 | 5,9 | 27 | 1.9 | 38 | 2,7 | 1 401 | |||||||

| 1 08 | 265 | 19,1 | 419 | 30,1 | 316 | 22,7 | 239 | 17,2 | 80 | 5,8 | 31 | 2.2 | 40 | 2,9 | 1 390 | |||||||

| 1.09 | 257 | 18,5 | 416 | 29,9 | 314 | 22.6 | 245 | 17.6 | 84 | 6,0 | 33 | 2,4 | 40 | 2,9 | 1 389 | |||||||

| 1.10 | 250 | 18,1 | 403 | 29,1 | 315 | 22,7 | 252 | 18,2 | 89 | 6,4 | 32 | 2,3 | 44 | 3.2 | 1 385 | |||||||

| 1.11 | 245 | 17,8 | 389 | 28.3 | 312 | 22.7 | 257 | 18,7 | 91 | 6,6 | 32 | 2,3 | 49 | 3,6 | 1 375 | |||||||

| 1.12 | 240 | 17.6 | 375 | 27.5 | 317 | 23,3 | 249 | 18,3 | 94 | 6,9 | 38 | 2.8 | 50 | 3,7 | 1 363 | |||||||

| 2000 год | ||||||||||||||||||||||

| 1 01 | 230 | 17.0 | 365 | 27.1 | 313 | 23,2 | 253 | 18,8 | 93 | 6,9 | 43 | 3,2 | 52 | 3.9 | 1 349 | |||||||

| 1.02 | 219 | 16,3 | 354 | 26,3 | 317 | 23,6 | 255 | 19,0 | 92 | 6.8 | 51 | 3.8 | 56 | 4,2 | 1 344 | |||||||

| 1.03 | 211 | 15,8 | 343 | 25,6 | 319 | 23,8 | 261 | 19,5 | 94 | 7,0 | 49 | 3,7 | 61 | 4,6 | 1 338 | |||||||

| 1.04 | 206 | 15,5 | 333 | 25,0 | 316 | 23,7 | 259 | 19,4 | 104 | 7,8 | 51 | 3.8 | 64 | 4,8 | 1 333 | |||||||

| 1,05 | 203 | 15,3 | 331 | 24,9 | 313 | 23,5 | 258 | 19,4 | 106 | 8.0 | 55 | 4.1 | 64 | 4,8 | 1 330 | |||||||

| 1.06 | 196 | 14,7 | 328 | 24,6 | 314 | 23,6 | 260 | 19,5 | 19 | 8,2 | 52 | 3,9 | 72 | 5,4 | 1 331 | |||||||

| 1 07 | 193 | 14,5 | 321 | 24.1 | 314 | 23,6 | 260 | 19,5 | 115 | 8,6 | 53 | 4.0 | 75 | 5,6 | 1 331 | |||||||

| 1 08 | 193 | 14,5 | 315 | 23,7 | 312 | 23,5 | 259 | 19,5 | 119 | 8,9 | 54 | 4.1 | 78 | 5,9 | 1 330 | |||||||

| 1 09 | 183 | 13,8 | 308 | 23.5 | 316 | 23,8 | 260 | 19,6 | 119 | 9,0 | 60 | 4,5 | 79 | 6,0 | 1 325 | |||||||

| 1 10 | 179 | 13,5 | 304 | 23,0 | 316 | 23,9 | 260 | 19,7 | 119 | 9,0 | 63 | 4,8 | 81 | 6.1 | 1 322 | |||||||

| 1.11 | 178 | 13,5 | 297 | 22,5 | 311 | 23.6 | 264 | 20,0 | 121 | 9.2 | 63 | 4,8 | 86 | 6,5 | 1 32С | |||||||

| 1 12 | 176 | 13,4 | 287 | 21,8 | 315 | 23,9 | 262 | 19,9 | 126 | 9,6 | 61 | 4,6 | 89 | 6.8 | 1 316 | |||||||

Таблица 2 показывает состояние банковской системы согласно такой характеристики, как размер зарегистрированного уставного капитала. Из таблицы видно, что в течение первых трех кварталов 2000 года сохранилась наметившаяся в 1999 году тенденция к росту совокупного капитала банковской системы. За данный период совокупный капитал банковской системы вырос на 74,9 млрд. рублей, или на 44,5%. Увеличение капитала в рассматриваемом периоде наблюдалось у 81% действующих кредитных организаций. Основными источниками роста капитала у данной группы банков явилось увеличение размера уставного капитала; объема прибыли и сформированных из нее фондов, а также субординированных кредитов. В целом по банковской системе (по банкам с положительным капиталом) показатель достаточности капитала по состоянию на 1.10.2000 составил 22,6%[5]. Однако на сегодняшний день планку в 250 млн. долл. по капиталу, позволяющую войти в число 30 крупнейших банков Восточной Европы, преодолели только пять банков (Сбербанк, ВТБ, Альфа-банк, Межпромбанк и Газпромбанк).

Основное количество кредитных учреждений сосредоточено в Москве и Московской области, а также в Санкт-Петербурге. Регионы в значительно меньшей степени насыщены кредитными учреждениями, в основном там преобладают филиалы кредитных учреждений, головная контора которых находится в Москве.

Соответственно, и большая часть (на уровне 80%) финансовых ресурсов сосредоточена в столичных кредитных организациях, ресурсная база многочисленной группы региональных банков резко сужена, количество банков в регионах быстрыми темпами сокращается. Подобная ситуация представляет не только опасность концентрации рисков, но и показывает рассогласованность территориальной структуры кредитной системы и реального сектора российской экономики – вне зоны концентрации кредитных учреждений оказывается значительная часть промышленных и транспортных центров. Нарушается один из основных принципов эффективного функционирования кредитной системы - соответствие финансового потенциала уровню развития экономики региона.

Экономический потенциал многих регионов значительно больше объема финансового капитала, циркулирующего в регионе. По различным оценкам, банки регионов с развитым промышленным потенциалом (Тюменская, Самарская, Свердловская, Челябинская области. Красноярский край и др.) обслуживают нс более 30 - 40% финансовых потоков предприятий региона.

В Москве и Санкт-Петербурге находятся и большинство из 30 крупнейших российских банков, о чем свидетельствует таблица 3.

За первые десять месяцев 2000 г. доля этих 30 крупнейших банков (без Сбербанка и ВТБ) в активах банковской системы не претерпела существенных изменений по сравнению с соответствующим периодом 1999 г. - снизилась с 36,8% до 35,5%; в кредитах реальному сектору – с 41,6% до 39,6%, в депозитах физических лиц – с 10,4% до 7,9%. Несмотря на некоторое снижение, это очень высокие доли.

Таблица 3

Крупнейшие банки РФ[6]

| №п/п | Наименование банка | Субъект Российской Федерации |

| 1 | АБН АМРО БАНК А.О. | г. Москва |

| 2 | АВТОБАНК | г. Москва |

| 3 | АЛЬФА-БАНК | г. Москва |

| 4 | БАНК МОСКВЫ | г. Москва |

| 5 | БАШКРЕДИТБАНК | Республика Башкортостан |

| 6 | БНП - ДРЕЗДНЕР БАНК | г. Санкт-Петербург |

| 7 | ВЕСТДОИЧЕ ЛАНДЕСБАНК ВОСТОК | г, Москва |

| 8 | ВНЕШТОРГБАНК | г. Москва |

| 9 | ВОЗРОЖДЕНИЕ | г. Москва |

| 10 | ГАЗПРОМБАНК | г. Москва |

| 11 | ГЛОБЭКС | г, Москва |

| 12 | ГУТА-БАНК | г. Москва |

| 13 | ДОВЕРИТЕЛЬНЫЙ И ИНВЕСТИЦИОННЫЙ БАНК | г. Москва |

| 14 | ЕВРОФИНАНС | г. Москва |

| 15 | ИМПЕРИАЛ | г. Москва |

| 16 | ИМПЭКСБАНК | г. Москва |

| 17 | КРЕДИ ЛИОНЭ РУСБАНК | г. Санкт-Петербург |

| 18 | МДМ-БАНК | г. Москва |

| 19 | МЕЖДУНАРОДНЫЙ МОСКОВСКИЙ БАНК | г. Москва |

| 20 | МЕЖДУНАРОДНЫЙ ПРОМЫШЛЕННЫЙ БАНК | г, Москва |

| 21 | МЕНАТЕП САНКТ-ПЕТЕРБУРГ | г. Санкт-Петербург |

| 22 | ПЕТРОКОММЕРЦ | г. Москва |

| 23 | ПРОМЫШЛЕННО-СТРОИТЕЛЬНЫЙ БАНК | г. Санкт-Петербург |

| 24 | РАЙФФАЙЗЕНБАНК АВСТРИЯ | г. Москва |

| 25 | РОСБАНК | г. Москва |

| 26 | РОССИЙСКИЙ КРЕДИТ | г. Москва |

| 27 | СБЕРБАНК РОССИИ | г. Москва |

| 28 | СИТИБАНК Т/О | г. Москва |

| 29 | СОБИНБАНК | г. Москва |

| 30 | СУРГУТНЕФТЕГАЗБАНК | Тюменская область |

Роль иностранных банков[7] в российской кредитной системе пока не претерпела существенных изменений. Их зависимость от материнских структур несколько понизилась (доля МБК, полученных от нерезидентов, в пассивах банков со 100%-ным участием иностранного капитала на середину 2000 г. составляла около 30% против 70% до кризиса).

Похожие работы

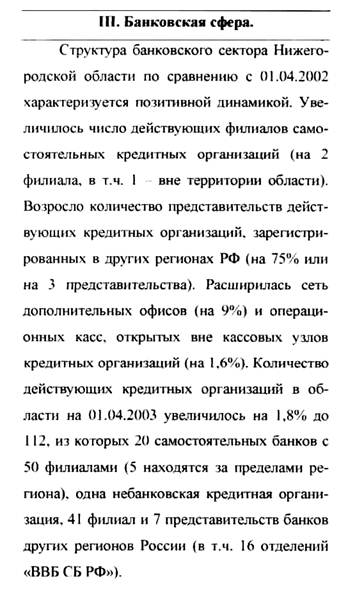

... небанковских институтов. Все эти проблемы существенным образом тормозят развитие кредитной системы России в ее скорейшем приближении к состоянию кредитных систем промышленно развитых стран. ГЛАВА II. РОЛЬ ЦЕНТРАЛЬНОГО БАНКА В РЕГУЛИРОВАНИИ КРЕДИТНОЙ СИСТЕМЫ §1. Центральный банк России: история создания, место в современной экономике Центральный банк Российской Федерации (Банк России ...

... учета и отчетности, платежной системы, банковских технологий. МКК установил партнерские отношения с международными финансовыми организациями в целях ускорения решения поставленных задач.Текущее состояние банковской системы России. В настоящее время идет сложный процесс постепенной адаптации банков к новым условиям деятельности и говорить о преодолении банковского кризиса преждевременно. Кризис ...

... . В России, как и в большинстве других стран мира, действует двухуровневая кредитная система: Центральный банк – банковские институты и небанковские кредитные организации. Коммерческие банки являются основой кредитной системы.[17] Статус Центрального банка присваивается законом данной страны. Центральный банк Российской Федерации, или Банк России, является юридическим лицом, не относящимся к ...

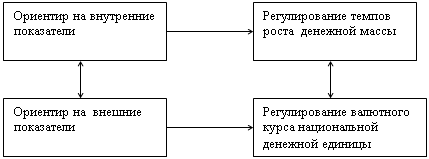

... кредитной политики. К сожалению, денежно-кредитная политика, проводимая сегодня в нашей стране, недостаточно эффективна и нуждается в серьезной модернизации. Основным проводником денежно-кредитной политики является Центральный банк страны, который в настоящее время наиболее активно использует четыре основных инструмента денежно-кредитного регулирования: это регулирование объемов рефинансирования ...

0 комментариев