Навигация

Января 1995 года Кп = 62171 / 229001 = 0,27

1 января 1995 года Кп = 62171 / 229001 = 0,27.

Делаем вывод, что надежность Машбанка значительно сдала свои позиции к 1995 году, так как величина заемных средств в три с лишним раза превысила источники собственных средств. Коэффициент покрытия в 1994 году был на приемлемом уровне, тогда как в 1995 году упал до 0,27, что говорит лишь о неэффективной работе Машбанка.

Задача 3

Определите сумму расходов на оплату процентов за приобретенные кредитные ресурсы у других банков, их применение за год и влияние на это изменений ресурсов, приобретенных за плату и средней процентной ставки. Сделайте выводы.

Таблица 4

| Показатель | Значение | Отклонение | |

| план | факт | ||

| 1.Ресурсы, приобретенные за плату у других банков, тыс.руб. | 2100 | 2200 | +100 |

| 2.Средняя процентная ставка, % | 13 | 11,5 | -1,5 |

| 3.Плата за кредитные ресурсы, тыс.руб. | 273 | 253 | -20 |

РЕШЕНИЕ:

Расчитываем сумму расходов на оплату процентов за приобретенные кредитные ресурсы у других банков и заносим значения в табл.4:

ПК = ПС * К,

где ПК – плата за кредитные ресурсы (процент за кредит),

ПС – процентная ставка,

К – величина кредита (ссуды или депозита).

ПКплан = 0,13 * 2100 = 273 тыс.руб.

ПКфакт = 0,115 * 2200 = 253 тыс.руб.

Рассчитываем отклонения фактических показателей от плановых и вписываем их в табл.4.

Фактически ресурсы за плату у других банков за анализируемый год были приобретены дороже, чем планировалось. Но средняя процентная ставка оказалась ниже планируемой. Это сыграло положительную роль в конечном результате: банк заплатил за кредитные ресурсы другому банку гораздо меньшую сумму, чем ожидалось.

Проанализируем с помощью метода цепных подстановок как повлияли на плату за кредитные ресурсы средняя процентная ставка и ресурсы, приобретенные за плату у других банков.

ПК1 = ПСплан * Кплан = 0,13 * 2100 = 273 тыс.руб.

ПК2 = ПСфакт * Кплан = 0,115 * 2100 = 241,5 тыс.руб.

ПК3 = ПСфакт * Кфакт = 0,115 * 2200 = 253 тыс.руб.

Посредством последовательного вычитания результатов первого расчета из второго, результатов второго расчета из третьего, определяем влияние каждого фактора на стоимость реализованной продукции.

Изменение процентной ставки повлияло следующим образом:

ПК2 – ПК1 = 241,5 – 273 = -31,5

Изменение ресурсов, приобретенных за плату у других банков повлияло следующим образом:

ПК3 – ПК2 = 253 – 241,5 = +11,5

Общее отклонение ПК3 – ПК1 = 253 – 273 = -20

Величина отклонения должна получиться и в результате алгебраического сложения отклонений по каждой позиции (- 31,5 + 11,5 = -20).

Сделанные расчеты показывают, что процентная ставка повлияла на изменение платы за кредитные ресурсы положительно – уменьшила ее на 31,5 тыс.руб. Тогда как изменение ресурсов, приобретенных у других банков, повлияло отрицательно – увеличило плату за кредитные ресурсы на 11,5 тыс.руб.

Выявленные отклонения показывают важность экономического анализа при выполнении кредитных операций: выгоднее оказалось единовременно заплатить большую сумму за ресурсы, но под меньшую процентную ставку.

Задача 4

Определите доход банка, его изменение по составу и структуре.

Таблица 5

| Показатель | Значение | Изменение | ||||

| 01.01.95 | 01.01.96 | |||||

| Тыс.р. | % | Тыс.р. | % | Тыс.р. | % | |

| 1.Всего доходы | 794600 | 100 | 1088300 | 100 | +293700 | +27 |

| 1.1.Полученные проценты | 563700 | 70,94 | 837300 | 76,94 | +273600 | +33 |

| 1.2.Дивиденды по ценным бумагам | 90000 | 11,33 | 100000 | 9,19 | +10000 | +10 |

| 1.3.Прочие доходы | 140900 | 17,73 | 151000 | 13,87 | +10100 | +7 |

РЕШЕНИЕ:

Производим недостающие расчеты в табл.5 и анализируем изменение в составе и структуре доходов банка.

На начало 1995 года основную массу доходов банк получил от начисленных процентов по ссудам – 70,94%. Та же картина просматривается и на начало 1996 года – 76,94%. На втором месте по доходности как в 1995, так и в 1996 году стоят прочие доходы (17,73% и 13,87% соответственно). В эту группировку возможно вошли доходы от валютных операций, полученных комиссий и штрафов, от участия в совместной хозяйственной деятельности предприятий и другие. На последнем месте по доходности в обоих анализируемых годах стоят дивиденды по ценным бумагам.

Если сравнивать структуру доходов на 1.01.96 года со структурой доходов на 1.01.95 года, то можно сделать вывод, что доля полученных процентов в общем объеме доходов возросла. Тогда как доля дивидендов по ценным бумагам и прочих доходов наоборот снизилась.

За прошедший год наблюдается общее повышение доходов банка на 27%. Основной статьей дохода на начало 1996 года по сравнению с той же датой 1995 года явилась повышение полученных процентов – на 33%. На 10% поднялась доходность по дивидендам и на 7% - прочих доходов.

Итак, делаем вывод, что благодаря правильно выбранной стратегии по развитию ссудных операций банк за год получил значительное повышение своих доходов от начисленных процентов по вышеуказанной статье.

Задача 5

Выполните анализ валовой прибыли банка. Постройте аналитическую таблицу.

Таблица 6

| Показатель | Значение, тыс.руб. | |

| 01.01.96 | 01.04.96 | |

| 1.Валовая прибыль | 294600 | 341100 |

| 1.1.Прибыль от операционной деятельности | 240300 | 256900 |

| 1.2.Прибыль от побочной деятельности | 38900 | 56400 |

| 1.3.Прочая прибыль | 15400 | 27800 |

РЕШЕНИЕ:

Анализируя валовую прибыль банка сравним значения общей суммы валовой прибыли и ее составных частей в базисном и отчетном периоде.

Таблица 7

Анализ состояния валовой прибыли банка

Прибыль | Значение, тыс.руб. | Удельный вес, % | Отклонение | |||

| базис на 01.01.96 | отчет на 01.04.96 | базис | отчет | сумма, тыс.руб. | в % к базис. периоду | |

| От операционной деятельности От побочной деятельности Прочая прибыль | 240300 38900 15400 | 256900 56400 27800 | 81,57 13,20 5,23 | 75,32 16,53 8,15 | +16600 +17500 +12400 | +6,91 +44,99 +80,52 |

| Валовая прибыль | 294600 | 341100 | 100 | 100 | +46500 | +15,78 |

Анализируя состав и структуру валовой прибыли в сравнении, можно сказать, что большую долю в общем объеме занимает прибыль от операционной деятельности (81,57% и 75,32%), затем прибыль от побочной деятельности (13,20% и 16,53%) и прочая прибыль (5,23% и 8,15%). Прибыль от операционной деятельности в первом квартале года составляла большую часть валовой прибыли, чем во втором квартале – 81,57% и 75,32% соответственно. Прибыль же от побочной деятельности и прочая прибыль возросли во времени – 13,20% против 16,53% и 5,23% против 8,15% соответственно.

Анализируя отклонения отчетной прибыли от базисной, делаем следующие выводы. В абсолютных величинах наибольший прирост был получен от побочной деятельности – 17500 тыс.руб., средний прирост – от операционной деятельности – 16600 тыс.руб., и меньший прирост – от прочей прибыли – 12400 тыс.руб. В процентах же к базисному периоду особую роль сыграло отклонение прочей прибыли + 80,52%, на втором месте по отклонению в % к базисному периоду стоит прибыль от побочной деятельности + 44,99%, и на третьем – прибыль от операционной деятельности + 6,91%.

Таким образом, увеличение валовой прибыли на 15,78% обусловлено высокой долей прибыли от операционной деятельности (75,32%), а также значительным приростом прибыли от побочной деятельности (+44,99%) и прочей прибыли (+80,52%).

Задача 6

Определите доходность отдельных операций. Сделайте выводы.

Таблица 8

| Статья баланса | Сумма средств, тыс.руб. | Полученный доход, тыс.руб. | Доходность |

| 1.Кредиты, выданные сроком до 1 года | 680400 | 100400 | 0,15 |

| 2.Кредиты, выданные сроком свыше 1 года | 240000 | 150000 | 0,63 |

| 3.Средства, вложенные в совместную деятельность и ценные бумаги | 39000 | 80000 | 2,05 |

РЕШЕНИЕ:

Расчитываем доходность операций по следующей формуле:

Доходность = Прибыль от операционной деятельности / Сумма выданных кредитов (вложенных средств)

и вписываем ее значения в табл.8.

Доходность в данном случае показывает величину прибыли, приходящейся на 1 руб. выданных кредитов или вложенных средств.

Таким образом, видно, что на 1 руб. кредитов, выданных сроком на 1 год приходится 15 копеек прибыли; на 1 руб. кредитов, выданных сроком свыше 1 года, приходится 63 копейки прибыли; доходность же 1 рубля средств, вложенных в совместную деятельность и ценные бумаги составляет 2 рубля 5 копеек. Поэтому наиболее выгодное вложение средств на данном этапе – совместная деятельность и ценные бумаги.

Использование собственных средств для кредитования уменьшает стоимость ресурсов и тем самым способствует увеличению уровня прибыльности операций банка.

Задача 7

Определите показатели рентабельности активов Уникомбанка и Товнарбанка (цифры условные) и сделайте выводы.

Таблица 9

| Показатель | Уникомбанк | Товнарбанк |

| 1.Балансовая прибыль, тыс.руб. | 408100 | 17800 |

| 2.Активы всего, тыс.руб. | 11042700 | 730276 |

| 3.Ликвидные активы, тыс.руб. | 879400 | 240950 |

| 4.Средства на резервном счете, тыс.руб. | 363300 | 5209 |

| 5.Здания и сооружения, тыс.руб. | 21600 | 308 |

| 6.Прочие активы, тыс.руб. | 428800 | 32812 |

| 7.Уставный капитал, тыс.руб. | 474600 | 45030 |

| 8.Резервный фонд, тыс.руб. | 100000 | 5229 |

РЕШЕНИЕ:

Основным показателем рентабельности активов является отношение прибыли ко всем активам предприятия:

Рентабельность активов = Прибыль / Активы.

Уникомбанк - Рентабельность = 408100 / 11042700 = 0,04.

Товнарбанк – Рентабельность = 17800 / 730276 = 0,02.

Рентабельность активов Уникомбанка выше, чем в Товнарбанке на 2 единицы ( 0,04 –0,02).

Следующим показателем рентабельности активов является отношение прибыли к ликвидным активам предприятия:

Рентабельность ликвидных активов = Прибыль / Ликвидные Активы.

Уникомбанк - РЛА = 408100 / 879400 = 0,46.

Товнарбанк – РЛА = 17800 / 240950 = 0,07.

Прибыль, приходящаяся на 1 рубль ликвидных активов Уникомбанка почти в семь раз превышает тот же показатель Товнарбанка.

Рентабельность резервных средств также характеризует рентабельность активов банка и вычисляется по формуле:

РСРС = Прибыль / Средства на резервном счете.

Уникомбанк – РСРС = 408100 / 363300 = 1,12.

Товнарбанк – РСРС = 17800 / 5209 = 3,42.

Таким образом, на 1 рубль средств резервных счетов приходится 1 руб.12 коп. прибыли в Уникомбанке. Товнарбанк получает большую прибыль по данному показателю в сравнении с Уникомбанком – 3 руб.42 коп.

Прочие активы баланса банка также имеют свою рентабельность:

РПА = Прибыль / Прочие Активы.

Уникомбанк – РПА = 408100 / 428800 = 0,95.

Товнарбанк – РПА = 17800 / 32812 = 0,54.

В Уникомбанке рентабельность прочих активов несколько выше аналогичного показателя в Товнарбанке.

Основным показателем доходности банка является показатель, отражающий отдачу собственного капитала:

К1 = (Прибыль / (Уставный Фонд + Резервный Фонд)) * 100%

Уникомбанк – К1 = (408100 / (474600 + 100000)) * 100% = 0,71.

Товнарбанк - К1 = (17800 / (45030 + 5229)) * 100% = 0,35.

Данный показатель характеризует прибыль, приходящуюся на 1 руб. собственного капитала банка. Делаем вывод , что Уникомбанк благополучнее по данному показателю Товнарбанка, так как на 1 руб. собственного капитала Уникомбанк получает 71 копейку прибыли, а Товнарбанк – 35 копеек..

Показатель доходности банка К1 зависит от прибыльности активов (К2) и коэффициента достаточности капитала (К3), что выражается формулой:

Прибыль Прибыль Активы

--------------- = ----------------- х ---------------- ,

Капитал Активы Капитал

т.е. К1 = К2 * К3.

408100 408100 11042700

Уникомбанк - ------------------- = ---------- х -------------------

474600+100000 11042700 474600+100000

0,71 = 0,71

17800 17800 730276

Товнарбанк - ------------------ = --------- х -------------------

45030+5229 730276 45030+5229

0,35 = 0,35

Это означает, что доходность банковской деятельности находится в прямой зависимости от работоспособности активов и в обратной зависимости от коэффициента достаточности капитала.

Рентабельность основных средств оценивается в данном примере следующим коэффициентом:

К4 = Прибыль / Стоимость зданий и сооружений.

Уникомбанк – К4 = 408100 / 21600 = 18,89.

Товнарбанк – К5 = 17800 / 308 = 57,79.

Коэффициент рентабельности основных средств отражает эффективность использования последних, измеряемую величиной прибыли, приходящейся на единицу стоимости средств. Получаем следующую ситуацию: в Товнарбанке на единицу стоимости зданий и сооружений приходится 57 руб. 79 коп. прибыли, что превышает подобный показатель в Уникомбанке – 18 руб. 89 коп.. Но данная картина сложилась в связи с чрезвычайно низкой стоимостью зданий и сооружений в Товнарбанке.

Проанализировав рентабельность активов Уникомбанка и Товнарбанка делаем следующие выводы. В Уникомбанке большая часть прибыли приходится на работающие активы в сравнении с аналогичными показателями Товнарбанка, где только рентабельность средств на резервном счете превысила тот же показатель Уникомбанка.

ЛИТЕРАТУРА

1.Батракова Л.Г. Экономический анализ деятельности коммерческого банка. – М.: Логос, 1999.

2.Экономический анализ: ситуации, тесты, примеры, задачи, выбор оптимальных решений, финансовое прогнозирование. / Под ред. М.И.Баканова, А.Д.Шеремета. – М.: Финансы и статистика, 1999.

3.Баканов М.И., Шеремет А.Д. Теория экономического анализа. – М.: Финансы и статистика, 2000.

4.Шеремет А.Д., Негашев Е.В. Методика финансового анализа. – М.: ИНФРА-М, 1999.

5.Ковалев В.В. Финансовый анализ. – М.: Финансы и статистика, 1998.

6.Савицкая Г.В. Анализ хозяйственной деятельности. – М.: Экоперспектива, 1998.

7.Богатко А.Н. Основы экономического анализа хозяйствующего субъекта. – М.: Финансы и статистика, 2000.

8.Кравченко Л.И. Анализ хозяйственной деятельности предприятий торговли и общественного питания. – Минск: Вышейшая школа, 1990.

Похожие работы

... , их финансовой устойчивости и платежеспособности. Целью этого анализа является обоснование управленческого решения при предоставлении кредитов с учетом минимизации риска. Внешний экономический анализ деятельности коммерческих банков осуществляется также контролирующими органами, в частности учреждениями Национального банка. Задачи экономического анализа и его информационная база. Перед анализом ...

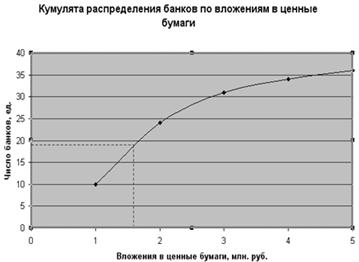

... , которая разработана в теории вероятностей для каждого вида выборки и способа отбора. Виды выборки: собственно-случайная; механическая; серийная; типическая; комбинированная. Для анализа результатов деятельности коммерческого банка применяют механическую выборку. При повторном отборе предельная ошибка выборки и для доли определяется по формулам: ∆ (1.18) ∆, (1.19) где - ...

... и убытках», где очень подробно расшифровываются все доходы и расходы банка, которые сгруппированы по подразделам, что делает эту форму аналитической. Центральное место в анализе финансовых результатов коммерческих банков принадлежит изучению объема и качества получаемых ими доходов, поскольку, они являются главным фактором формирования прибыли[4]. К числу приоритетных задач анализа доходов банка ...

... банка. Его место в составе анализа финансовых результатов деятельности коммерческих банков. Анализ доходов и расходов банка дает возможность изучения результатов деятельности коммерческого банка, а следовательно, и оценки эффективности его как коммерческого предприятия. Анализ результативности банковской деятельности начинается с анализа доходов и расходов, а заканчивается исследованием ...

0 комментариев