Навигация

Обсяг активів балансу – 27 819,1 млн.грн. (8 місце), що становить 3,69% від сумарних активів банківської системи України

1. Обсяг активів балансу – 27 819,1 млн.грн. (8 місце), що становить 3,69% від сумарних активів банківської системи України.

Таким чином, за 2 роки рейтингове місце АКБ «Надра» в банківській системі України не змінилось.

2. Загальний аналіз динаміки структури балансу, прибутковості та рентабельності роботи ВАТ КБ “НАДРА” у 2004 –2008 роках

Для виявлення досягнутого ВАТ КБ “НАДРА” рівня прибутковості та рентабельності діяльності доцільно провести порівняльний аналіз його характеристик з результатами діяльності найбільш крупних комерційних банків першої групи рейтингу.

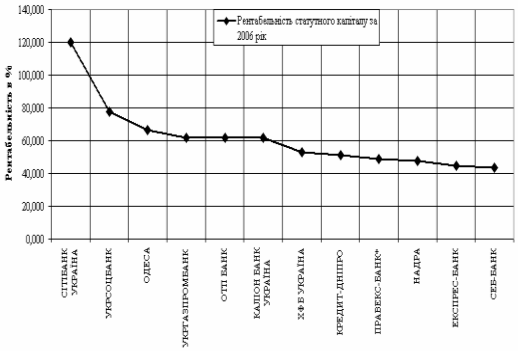

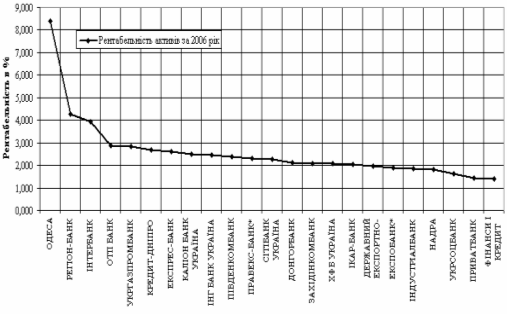

На рис.2.1 –2.2 представлені графіки найбільших рівней рентабельності роботи банків банківської системи України за 2007 рік [25].

Рис.2.1. – Найбільші досягнуті рівні рентабельності статутного капіталу по результатам роботи банків за 2006 рік

Рис.2. 2. – Найбільші досягнуті рівні рентабельності активів по результатам роботи банків за 2006 рік

Як показує аналіз графіків рис.2.2, ВАТ КБ «НАДРА” знаходиться на 20 місці по рентабельності активів за 2006 рік, при чому досягнутий рівень у 1,9% в 4 рази нижче ніж найкращий рівень рентабельності активів в банківській системі України. Як показує аналіз графіків рис.2.1, ВАТ КБ «НАДРА” знаходиться на 10 місці по рентабельності статутного капіталу за 2007 рік, при чому досягнутий рівень у 43,5% в 2,5 раза нижче ніж найкращий рівень рентабельності статутного капіталу в банківській системі України.

Таким чином, на макрорівні банківської системи України ВАТ КБ “НАДРА” має позитивні приклади для удосконалення своєї політики підвищення прибутковості та рентабельності роботи.

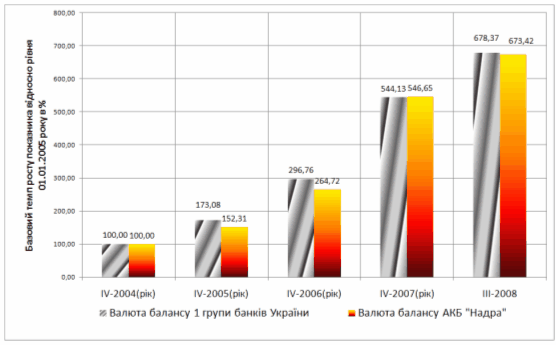

Рис.2.3. – Динаміка базових темпів росту обсягів валюти балансу в АКБ «Надра» та в сумарному балансі банків 1 групи рейтинга НБУ за 2004 -2008 роках відносно рівня 01.01.2005

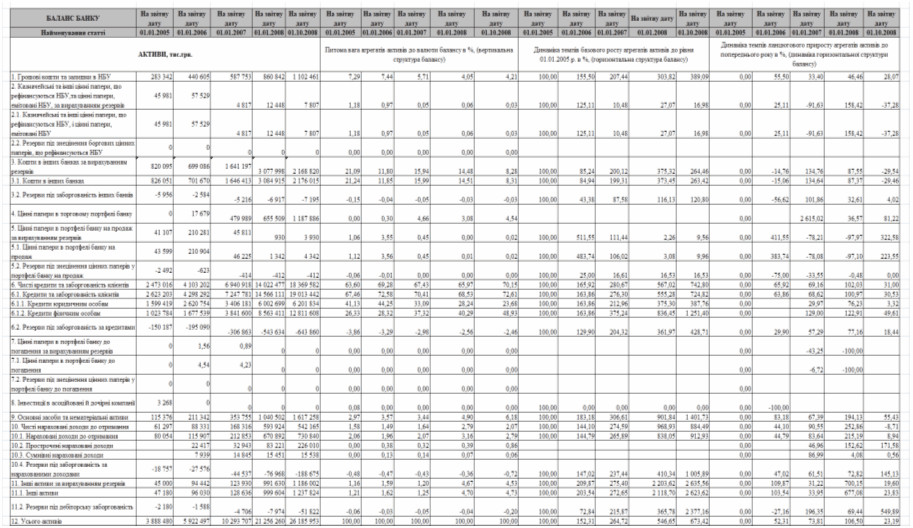

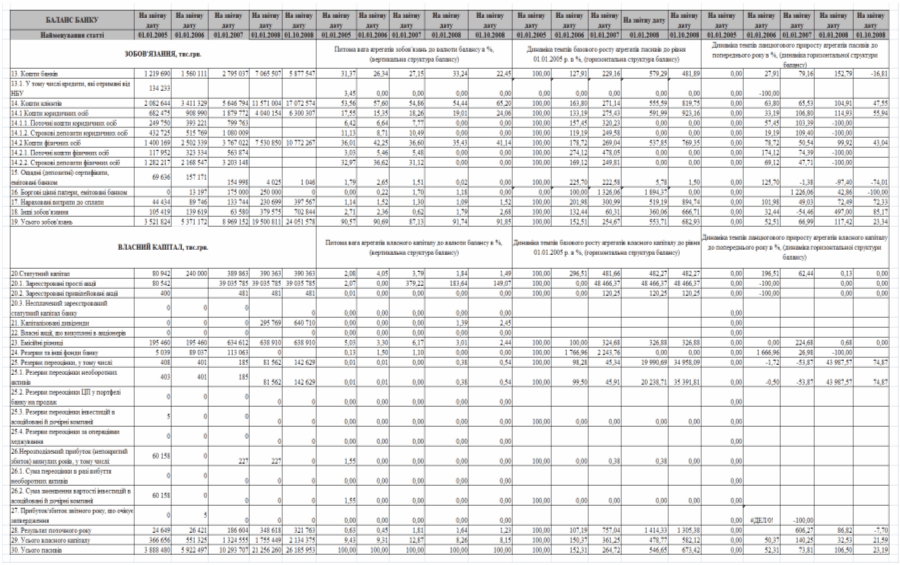

Таблиця 2.1

Динаміка показників балансу АКБ «Надра» за 2004 -2008 роки

Продовження табл.2.1

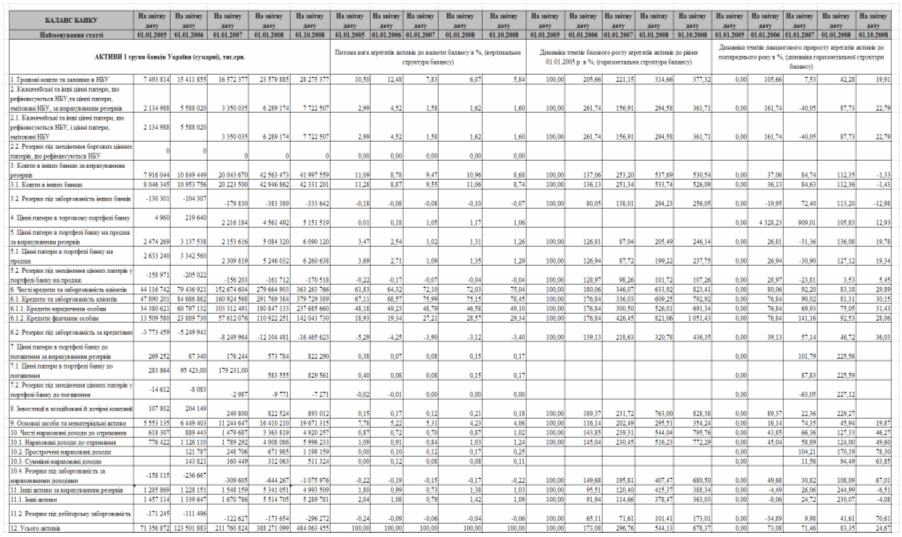

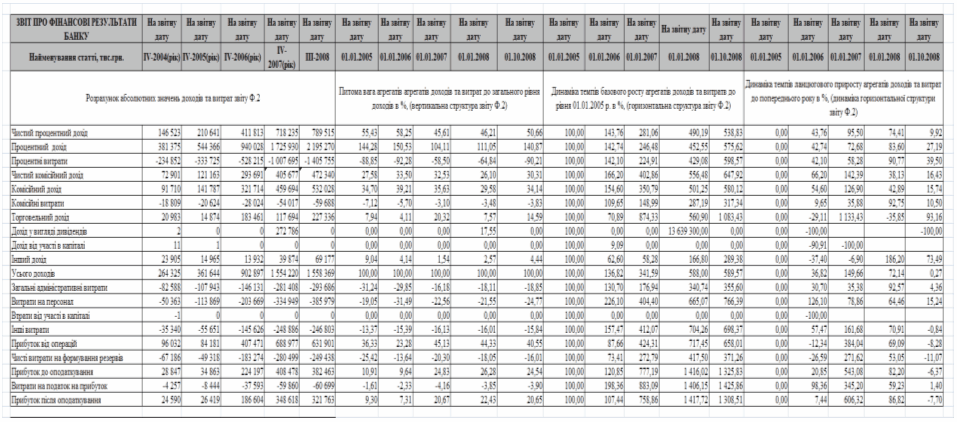

Таблиця 2.2

Динаміка показників сумарного балансу 1 групи (12 банків) БС України за 2004 -2008 роки

Продовження табл.2.2

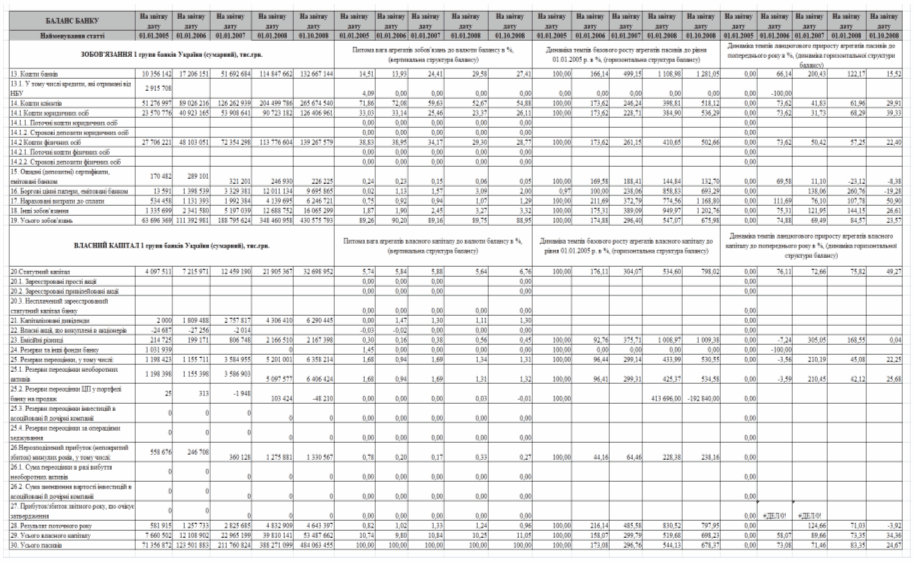

Таблиця 2.3

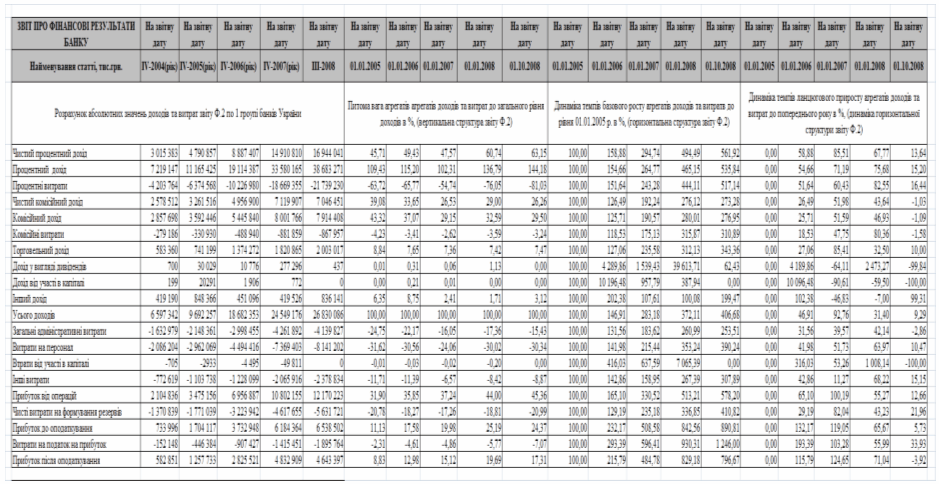

Динаміка показників доходів, витрат та фінансових результатів АКБ «Надра» за 2004 -2008 роки

Таблиця 2.4

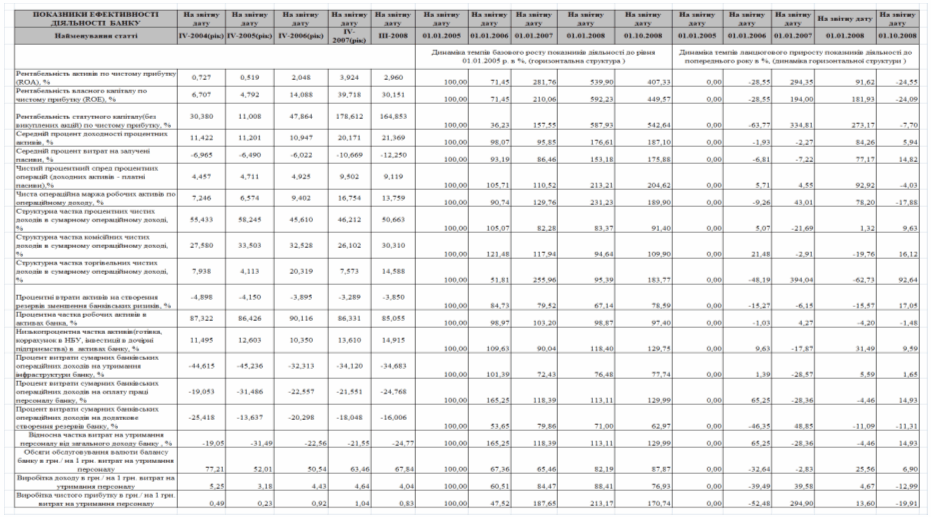

Динаміка показників ефективності діяльності АКБ «Надра» за 2004 -2008 роки

Таблиця 2.5

Динаміка показників доходів, витрат та фінансових сумарно по 1 групі рейтингу БС України за 2004 -2008 роки

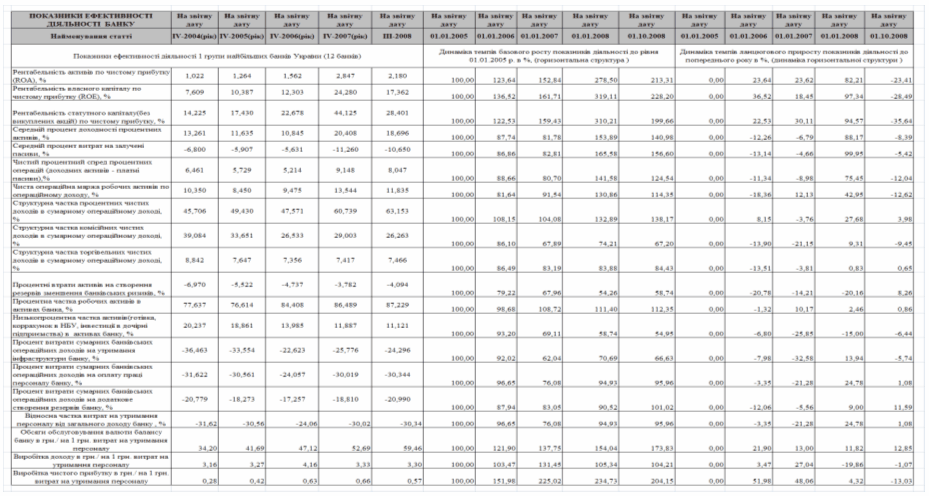

Таблиця 2.6

Динаміка показників ефективності діяльності сумарно по 1 групі рейтингу БС України за 2004 -2008 роки

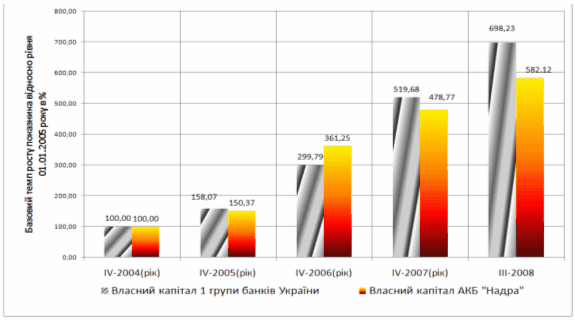

Рис.2.4. – Динаміка базових темпів росту обсягів власного капіталу в пасивах балансу в АКБ «Надра» та в сумарному балансі банків 1 групи рейтинга НБУ за 2004 -2008 роках відносно рівня 01.01.2005

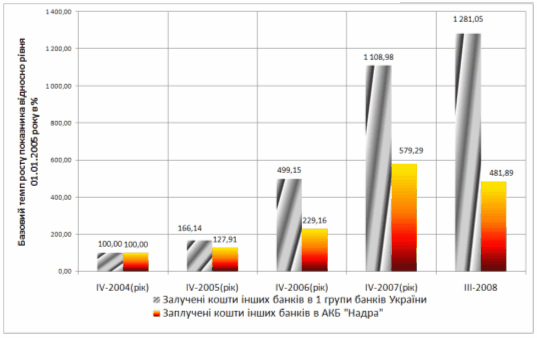

Рис.2.5. – Динаміка базових темпів росту обсягів залучених коштів інших банків в пасивах валюти балансу в АКБ «Надра» та в сумарному балансі банків 1 групи рейтинга НБУ за 2004 -2008 роках відносно рівня 01.01.2005

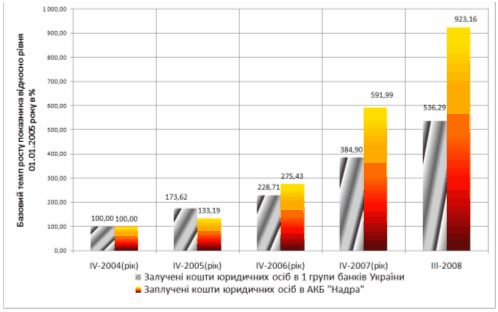

Рис.2.6. – Динаміка базових темпів росту обсягів залучених коштів юридичних осіб в пасивах валюти балансу в АКБ «Надра» та в сумарному балансі банків 1 групи рейтинга НБУ за 2004 -2008 роках відносно рівня 01.01.2005

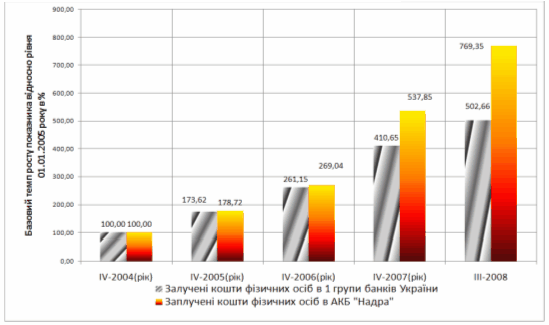

Рис.2.7. – Динаміка базових темпів росту обсягів залучених коштів фізичних осіб в пасивах валюти балансу в АКБ «Надра» та в сумарному балансі банків 1 групи рейтинга НБУ за 2004 -2008 роках відносно рівня 01.01.2005

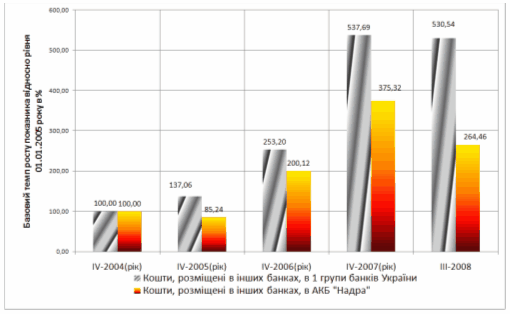

Рис.2.8. – Динаміка базових темпів росту обсягів розташованих кредитних активів в інших банках в активах валюти балансу в АКБ «Надра» та в сумарному балансі банків 1 групи рейтинга НБУ за 2004 -2008 роках відносно рівня 01.01.2005

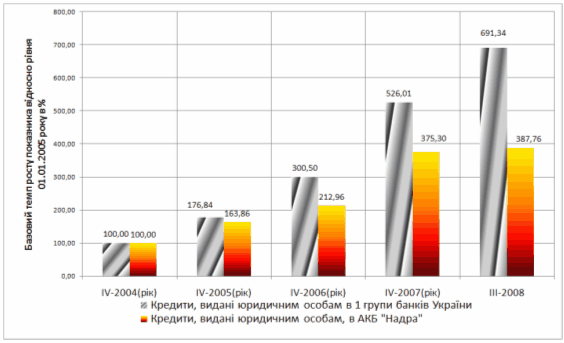

Рис.2.9. – Динаміка базових темпів росту обсягів виданих кредитних активів юридичним особам в активах валюти балансу в АКБ «Надра» та в сумарному балансі банків 1 групи рейтинга НБУ за 2004 -2008 роках відносно рівня 01.01.2005

Рис.2.10. – Динаміка базових темпів росту обсягів виданих кредитних активів фізичним особам в активах валюти балансу в АКБ «Надра» та в сумарному балансі банків 1 групи рейтинга НБУ за 2004 -2008 роках відносно рівня 01.01.2005

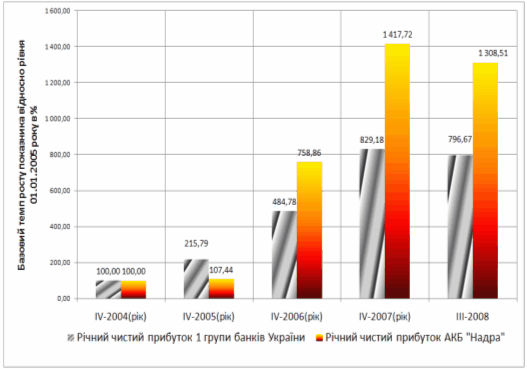

Рис.2.11. – Динаміка базових темпів росту обсягів чистого прибутку в АКБ «Надра» та в сумарно в банках 1 групи рейтинга НБУ за 2004 -2008 роках відносно рівня 01.01.2005

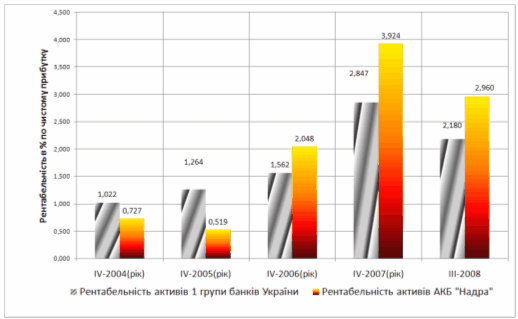

Рис.2.12. – Динаміка рентабельності активів в АКБ «Надра» та в сумарно в банках 1 групи рейтинга НБУ за 2004 -2008 роках

Рис.2.13. – Динаміка рентабельності статутного капіталу в АКБ «Надра» та в сумарно в банках 1 групи рейтинга НБУ за 2004 -2008 роках

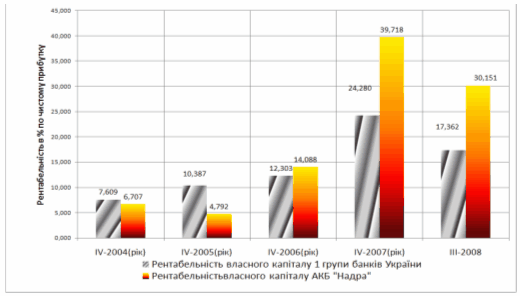

Рис.2.14. – Динаміка рентабельності власного капіталу в АКБ «Надра» та в сумарно в банках 1 групи рейтинга НБУ за 2004 -2008 роках

Висновки

Рейтингові показники дослідженого в контрольній роботі ВАТ КБ “НАДРА” в банківській системі України (164 комерційних банка), проведені Асоціацією українських банків станом на 01.01.2007 , мають наступні рівні:

Похожие работы

... може залишатися стабільною в умовах штучно спровокованої недовіри вкладників, які почали масово знімати кошти зі своїх рахунків. РОЗДІЛ 3. ШЛЯХИ ВДОСКОНАЛЕННЯ КРЕДИТНИХ ВІДНОСИН НБУ З КОМЕРЦІЙНИМИ БАНКАМИ 3.1 Моделі кредитних відносин НБУ з комерційними банками Національний банк здійснює регулювання міжбанківського ринку кредитних ресурсів. З упровадженням в Україні ринку державних ці ...

... і чим вартість активів. Чим більше дисбаланс середньозважених термінів погашення, тим більше чуттєвою буде акціонерний капітал банку до змін процентних ставок. РОЗДІЛ ІІ АНАЛІЗ УПРАВЛІННЯ БАНКІВСЬКИМИ РИЗИКАМИ (НА ПРИКЛАДІ ВАТ КБ “ІПОБАНК”) 2.1 Загальна характеристика діяльності та організації ризик-менеджменту в ВАТ КБ “ІПОБАНК” Відкрите акціонерне товариство Комерційний Банк „Іпобанк” працює ...

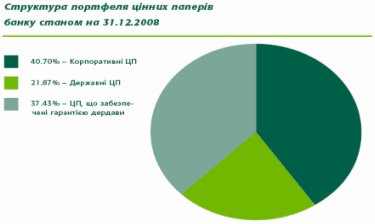

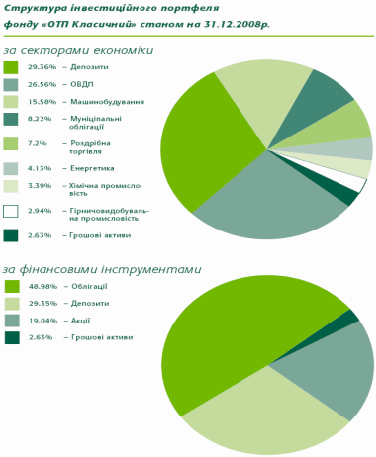

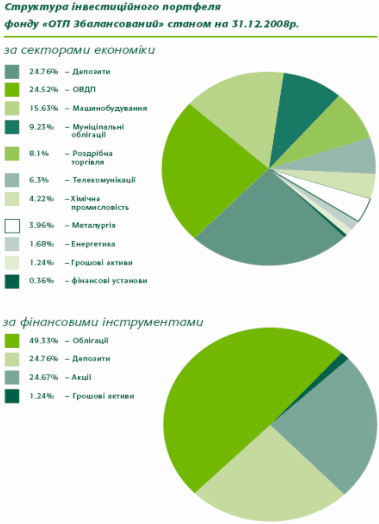

... «ОТР Банк» і ЗАТ КБ «ПриватБанк» мають значні запаси ліквідності і спроможні щодо погашення зобов’язань. РОЗДІЛ 3. ШЛЯХИ ВДОСКОНАЛЕННЯ ІНВЕСТИЦІЙНОЇ ДІЯЛЬНОСТІ БАНКУ ТА ЇЇ ВПЛИВ НА ЙОГО ФІНАНСОВИЙ СТАН 3.1 Державне регулювання інвестиційної діяльності банків як фактор стабілізації його фінансового стану Становлення розвинутої ринкової економіки неможливе без створення умов для активізації ...

... врегулювання економічних взаємовідносин між суб'єктами економіки, що діють на фінансовому ринку, державний бюджет та інші елементи. Одним із видів послуг на ринку фінансових послуг є нетрадиційні банківські операції та послуги, які включають: лізингові операції банків, факторинг та форфейтинг, гарантійні операції банків, трастові послуги банків та інші нетрадиційні банківські операції. Нетрадиц ...

0 комментариев