Навигация

Понятие ликвидности бухгалтерского баланса

1.2 Понятие ликвидности бухгалтерского баланса

Одним из индикаторов финансового положения организации является ее платежеспособность, т.е. возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства. Различают текущую платежеспособность, которая сложилась на текущий момент времени, и перспективную платежеспособность, которая ожидается в краткосрочной, среднесрочной и долгосрочной перспективе.

При внутреннем анализе платежеспособность прогнозируется на основании изучения денежных потоков. Внешний анализ платежеспособности осуществляется, как правило, на основе изучения показателей ликвидности.

В экономической литературе принято различать ликвидность активов, ликвидность баланса и ликвидность организации.

Под ликвидностью актива понимается способность его трансформации в денежные средства, а степень ликвидности актива определяется промежутком времени, необходимом для его превращения в денежную форму. Чем меньше требуется времени для инкассации данного актива, тем выше его ликвидность.

Ликвидность баланса - возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства, а точнее - это степень покрытия долговых обязательств организации ее активами, срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств. Качественное отличие этого понятия от ликвидности активов в том, что ликвидность баланса отражает меру согласованности объемов и ликвидности активов с размерами и сроками погашения обязательств, в то время как ликвидность активов определяется безотносительно к пассиву баланса.

Ликвидность организации - более общее понятие, чем ликвидность баланса. Ликвидность баланса предполагает изыскание платежных средств только за счет внутренних источников (реализации активов). Но организация может привлечь заемные средства со стороны, если у него имеется соответствующий имидж в деловом мире и достаточно высокий уровень инвестиционной привлекательности. Поэтому, оценивая ликвидность организации, надо учитывать ее финансовую гибкость, т.е. способность занимать средства из разных источников, увеличивать акционерный капитал, продавать активы, быстро реагировать на конъюнктуру рынка и т.д. (Ст.569, 25).

Таким образом, понятия платежеспособности и ликвидности очень близки, но второе более емкое. От степени ликвидности баланса зависит платежеспособность организации. В то же время ликвидность характеризует как текущее состояние расчетов, так и перспективу. Организация может быть платежеспособной на отчетную дату, но иметь неблагоприятные возможности в будущем, и наоборот. Взаимосвязь между показателями ликвидности и платежеспособности организации представлены на следующей схеме:

1.3 Методика анализа ликвидности бухгалтерского баланса организации

Главная задача оценки ликвидности баланса - определить величину покрытия обязательств организации ее активами, срок превращения которых в денежную форму (ликвидность) соответствует сроку погашения обязательств (срочности возврата).

Для проведения анализа ликвидности баланса актив и пассив группируют по следующим признакам:

1) по степени убывания ликвидности (актив)

2) по степени срочности оплаты (погашения) (пассив).

Первая группа (А1) включает в себя абсолютно ликвидные активы, такие, как денежная наличность и краткосрочные финансовые вложения.

Вторая группа (А2) - это быстро реализуемые активы: готовая продукция, товары отгруженные и дебиторская задолженность. Ликвидность этой группы оборотных активов зависит от своевременности отгрузки продукции, оформления банковских документов, скорости платежного документооборота в банках, спроса на продукцию, ее конкурентоспособности, платежеспособности покупателей, форм расчетов и др.

Третья группа (А3) - это медленно реализуемые активы (производственные запасы, незавершенное производство, расходы будущих периодов). Значительно больший срок понадобится для превращения их в готовую продукцию, а затем в денежную наличность.

Четвертая группа (А4) - это трудно реализуемые активы: основные средства, нематериальные активы, долгосрочные финансовые вложения, незавершенное строительство.

Соответственно, на четыре группы разбиваются и обязательства организации:

П1 - наиболее срочные обязательства, которые должны быть погашены в течение месяца (кредиторская задолженность и кредиты банка, сроки возврата которых наступили, просроченные платежи);

П2 - среднесрочные обязательства со сроком погашения до одного года (краткосрочные кредиты банка);

П3 - долгосрочные кредиты банка и займы;

П4 - собственный (акционерный) капитал, находящийся постоянно в распоряжении организации.

Баланс считается абсолютно ликвидным, если:

А1>П1 A2>П2; А3>П3; А4<П4,.

Изучение соотношений этих групп активов и пассивов за несколько периодов позволит установить тенденции изменения в структуре баланса и его ликвидности (Ст. 284, 26).

Наряду с абсолютными показателями для оценки ликвидности и платежеспособности организации рассчитывают относительные показатели (Приложение 1).

Традиционные методы оценки платежеспособности базируются на довольно большом количестве показателей, производных от структуры активов и пассивов баланса организации. При этом предлагаются практически одни и те же коэффициенты и их нормальные ограничения [1,3, 4,5,6,10,13 и др.]. Однако создание конкурентной среды, обусловленное переходом отечественной экономики на рыночные отношения, вынуждает использовать наиболее современные методики оценки платежеспособности, такие как оценка кредитоспособности клиентов банка или оценка финансового состояния организаций - участников конкурсных торгов (тендеров). Учитывая, что требования банка к платежеспособности своих клиентов намного жестче, чем организаций к самим себе, то использование банковской методики хозяйствующими субъектами повысит платежную дисциплину и ответственность за принимаемые управленческие решения. В этих условиях каждой организации следует установить критерии и требования для оценки своей платежеспособности в целях определения ее категории (Ст. 21,32).

Анализ платежеспособности хозяйствующего субъекта по предлагаемой методике следует выполнять по группам показателей, которым присваивается балльная оценка от 1 до 5:

- 5 баллов - абсолютно платежеспособен;

- 4 балла - практически платежеспособен;

- 3 балла - риск утраты платежеспособности;

- 2 балла - критическая ситуация;

- 1 балл - неплатежеспособен.

Для оценки некоторых показателей указанный перечень баллов может быть уменьшен. При этом возможны сочетания отдельных показателей, а в случае отсутствия варианта, применяемого для организации, оценка производится в сторону уменьшения балла.

Оценку показателей рекомендуется производить по группам: имущественное положение и структура активов и пассивов организации; эффективность деятельности организации; бизнесс-показатели деятельности организации.

Следует отметить, что размещение средств организации имеет очень большое значение в финансовой деятельности и повышении ее эффективности. От того, какие средства вложены в основные и оборотные активы, сколько их находится в сфере производства и в сфере обращения, в денежной и материальной форме, насколько оптимально их соотношение, во многом зависят результаты производственной и финансовой деятельности, следовательно, и платежеспособность организации. В связи с этим в процессе анализа активов в первую очередь следует определить следующие показатели:

• доля основных средств и незавершенного строительства в валюте баланса:

Дос нс = (стр. 120 Ф. №1 + стр. 130 ф. № 1) / (стр. 300 ф. №1);

• коэффициент износа основных средств (Ки):

Ки = стр. 394 справки к разд. 3 ф. № 5 / стр. 370 ф. № 5.

Критерии оценки имущественного положения организаций приведены в табл. 1 (Приложение 2).

После расчетов делаются выводы о необходимости обновления основных производственных фондов, изыскании наиболее эффективных способов приобретения объектов основных средств. Для оценки платежеспособности организации используются относительные показатели ликвидности, различающиеся набором ликвидных средств, рассматриваемых в качестве покрытия краткосрочных обязательств.

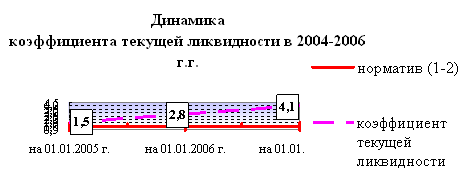

Коэффициент общей ликвидности (Кол) находится по формуле:

Кол = (стр. 290-стр. 230)/ (стр. 610 + стр. 620 + стр. 660) ф. № 1.

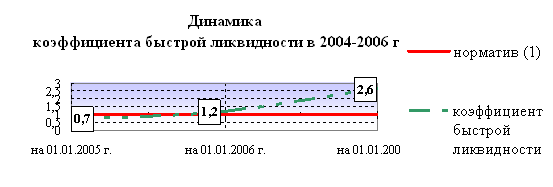

Коэффициент срочной ликвидности (Ксл):

Ксл = (стр. 240 + стр. 250 + стр. 260) / стр. 610 + стр. 620 + стр. 660) ф. № 1.

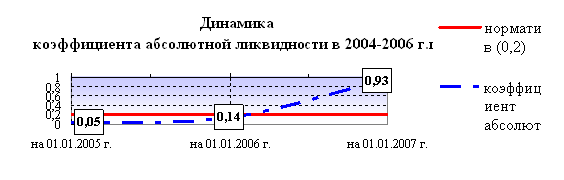

Коэффициент абсолютной ликвидности:

Кал = ( стр. 260 +стр. 250 – стр. 252) /(стр. 610 +стр. 620 +стр. 660) ф.№1. Оптимальные значения коэффициентов и критерии оценки ликвидности приведены в табл. 2 и 3 (Приложение 2).

После расчетов делаются выводы о способности (неспособности) организаций погасить свои обязательства за счет денежных средств и краткосрочных финансовых вложений, наличии (отсутствии) дефицита свободных денежных средств, зависимости от надежности дебиторов и т. п.

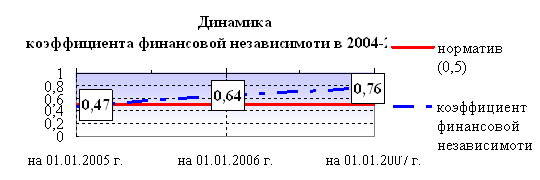

Следует отметить, что уровень коэффициентов ликвидности еще не является признаком хорошей или плохой платежеспособности, в связи, с чем анализ целесообразно дополнить расчетом показателей финансовой устойчивости, ее оценка показывает наличие или отсутствие у организации «запаса прочности» и возможность привлечения дополнительных заемных средств. Наиболее полно уровень финансовой устойчивости определяет коэффициент автономии (Ка):

Ка = (стр. 490 — стр. 240) / (стр. 300) ф. № 1.

Соотношение средств указывает на самостоятельность (независимость) организации, а оптимальное значение коэффициента автономии рекомендуется на уровне не менее 0,5.

Важной задачей анализа платежеспособности является исследование показателей финансовой устойчивости. Первоначально определяется объем собственных средств в формировании текущих активов (Сос):

Сос =(стр. 490) + стр. 590 – стр. 190 – стр. 230 ф. № 1

Затем рассчитывается размер функционирующего капитала (достаточность собственных средств и заемных источников, используемых в обороте длительное время, для покрытия внеоборотных активов и формирования части оборотных активов) (ФК):

ФК = (стр. 490) + стр. 590 - стр. 190 ф. № 1.

Общая величина источников формирования оборотных активов дополнительно включает краткосрочные займы и кредиты (ВОИ):

ВОИ = (стр. 490) + стр. 590 + стр. 610 - стр. 190 ф. № 1.

Размер запасов характеризуется запасами, налогом на добавленную стоимость и товарами отгруженными (33):

33 = стр. 210 +стр. 220 ф. № 1.

Доля собственных средств в формировании текущих активов характеризует ту часть собственного капитала организации, которая является источником покрытия текущих активов; рекомендуемое значение - не менее 0,3:

Доля Сос = Сос / (стр. 290 - стр. 230 ф. № 1.

Тип финансовой устойчивости определяется следующим образом: излишек (+) или недостаток (-) собственных оборотных средств Сос -33 0 - 1, Сос - 33 < 0 - 0; излишек (+) или недостаток (-) собственных и долгосрочных заемных источников формирования запасов ФК - 33 0-1, ФК - 33 < 0 - 0; излишек (+) или недостаток (-) общей величины источников формирования запасов ВОИ - 33 > 0 - 1, ВОИ - 33 < 0 -0. Критерии и оценка по определению типа финансовой устойчивости приведены в табл. 4 и 5 (Приложение 2).

Оценка финансовой устойчивости организации в баллах производится путем сравнения вычисленных показателей с рекомендуемыми значениями и по вариантам сочетания показателей. Важнейшим фактором, оказывающим существенное влияние на снижение платежеспособности и финансовой устойчивости, является размер дебиторской задолженности в оборотных активах. В связи с этим возникает необходимость ее более углубленного анализа.

В процессе анализа платежеспособности важную роль играет уровень отвлечения средств из хозяйственного оборота организаций, т.е. объем дебиторской задолженности через систему показателей, таких как:

- удельный вес дебиторской задолженности в валюте баланса (УДЗ):

УДЗ = (стр. 230 + стр. 240) / стр. 300 ф. № 1.

- доля просроченной дебиторской задолженности в общем объеме дебиторской задолженности (ПДЗ):

ПДЗ = [стр. 211 (ф. № 5) + стр. 221 (ф. №5)] / (стр. 230 + стр. 240) ф. № 1;

- удельный вес просроченной дебиторской задолженности свыше трех месяцев в общем объеме просроченной дебиторской задолженности (ПД32):

ПД32 = [стр. 212 (ф. № 5) + стр. 222 (ф. №5)] / [стр. 211 (ф. № 5) + стр. 221 (ф. №5)].

Критерии оценки дебиторской задолженности приведены в табл. 6 (Приложение 2).

Анализ кредиторской задолженности рекомендуется проводить в целях выявления уровня финансирования хозяйственного оборота организации за счет отложенных платежей, а для оценки рассчитываются (табл. 7) (Приложение 2):

• удельный вес кредиторской задолженности в валюте баланса (УКЗ):

УКЗ = стр. 620 / стр. 700 ф. № 1.

Рекомендуемое значение объема кредиторской задолженности в валюте баланса — не более 0,3;

• удельный вес просроченной кредиторской задолженности в общем объеме кредиторской задолженности (ПКЗ):

ПКЗ = [стр. 231 (ф. № 5) + стр. 241 (ф. № 5)] / стр. 620 ф. № 1;

• удельный вес просроченной кредиторской задолженности свыше трех месяцев в общем объеме просроченной кредиторской задолженности (ПК32):

ПК32 = [стр. 232 (ф. № 5) + стр. 242 (ф. № 5)] / [стр. 231 (ф. № 5) + стр. 241 (ф. № 5)].

Сопоставление сумм дебиторской и кредиторской задолженности показывает, что если предприятие на протяжении анализируемого периода имеет пассивное сальдо (СДК < 1), это значит, что предприятие предоставляет покупателям бесплатный коммерческий кредит в размере, меньшем, чем объем средств, полученных в виде отсрочек платежей от поставщиков и подрядчиков.

А в случае если активное сальдо (СДК > 1), то это свидетельствует об обратной ситуации, при которой источником финансирования превышения размера кредита, предоставленного предприятием своим покупателям, над кредитом, полученным от поставщиков, является собственный капитал и банковские ссуды при их наличии. Наличие пассивного сальдо по данному показателю более желательно, а наличие активного сальдо является неблагоприятным фактором; балльная оценка данного показателя предполагает только два уровня (Приложение 2, табл. 8).

На основе показателей имущественного положения и структуры активов и пассивов организации рекомендуется проводить итоговую оценку

платежеспособности (Приложение 2, табл. 9).

При этом оценка всей группы показателей вычисляется путем умножения балла, выставленного по каждому показателю, на вес показателя в группе. К отдельным показателям приводятся оптимальные значения. Характеристика общей оценки платежеспособности организации выполняется по данным табл. 9 (Приложение 2).

Полученные результаты следует использовать для исследования путей укрепления платежеспособности хозяйствующего субъекта (Ст. 21-28, 32)

Глава 2. Анализ бухгалтерского баланса ФГУП «Калугаприбор»

Похожие работы

... предприятия развивать свою деятельность необходимо проводить анализ его финансово-имущественного состояния и платежных обязательств. Для этого целесообразно провести анализ бухгалтерского баланса ЗАО «ВяткаТорф», его финансовой устойчивости и платежеспособности на современном этапе развития. Для целей определения рейтинга кредитоспособности используется методика оценки финансового состояния ЗАО ...

... структуры баланса, ликвидности баланса, анализа достаточности источников финансирования для формирования материальных оборотных средств, коэффициентного анализа платежеспособности и финансовой устойчивости предприятия. 5. Информационной базой при анализе бухгалтерского баланса служит бухгалтерский баланс форма № 1, утвержденный. Приказом Министерства. Финансов РФ от 22.07.2003г. № 67н «О формах ...

... заработную плату на 13,3% и годовой фонд увеличился на 60 тыс. руб. Вцелом работу ООО "Бриз" можно оценить положительно. 2. Методика горизонтального и вертикального анализа бухгалтерского баланса организации 2.1 Горизонтальный анализ В процессе анализа в первую очередь следует изучить динамику активов организации, изменение в их составе и структуре и дать им оценку. Для этого ...

... (26, 44, 08 и другим) и кредиту счетов для учета заемных средств (66 и 67). В подразделе «Кредиторская задолженность» отражаются прочие долги организациям и физическим лицам. Например: в бухгалтерском балансе ЗАО СК «Мегарусс» имеется несколько кредиторских задолжностей: «Кредиторская задолженность по операциям страхования и сострахования в том числе», «Кредиторская задолженность по операциям ...

0 комментариев