Навигация

Акт о приемке оборудования (форма № ОС-14) – составляется при поступлении на склад оборудования в двух экземплярах и подписывается приемной комиссией

2. Акт о приемке оборудования (форма № ОС-14) – составляется при поступлении на склад оборудования в двух экземплярах и подписывается приемной комиссией.

Принятие к бухгалтерскому учету основных средств, а также изменение первоначальной стоимости их при достройке, дооборудовании и реконструкции отражается по дебету счета 01 «Основные средства». Данный счет активный, предназначен для обобщения информации о наличии и движении основных средств организации, находящихся в эксплуатации, запасе, на консервации, в аренде, доверительном управлении.

3. Акт формы № ОС-3 — составляется при приемке-сдаче отремонтированных, реконструированных и модернизированных объектов основных средств.

Аналитический учет по счету 01 ведется по отдельным инвентарным объектам основных средств.

Основные средства, полученные безвозмездно учитываются по рыночной стоимости. Сначала эту стоимость включают в состав доходов будущих периодов организации и относят на счет 98 «Доходы будущих периодов», а затем, по мере начисления амортизации, соответствующие суммы списывают со счета 98 в кредит счета 91 «Прочие доходы и расходы».

При поступлении основных средств в обмен на другое имущество первоначальная стоимость равна цене имущества, которое было передано взамен. Разница между стоимостью полученных переданных ценностей отражается как внереализационные доходы и расходы.

Документальное оформление и учет выбытия основных средств

Основные средства выбывают в результате продажи, безвозмездной передачи, аренды, списания, передачи, в качестве вклада уставный капитал других предприятий, ликвидации вследствие стихийных бедствий, а также вследствие морального и физического износа. Основными документами при выбытии основных средств являются:

1. Акт (накладная) приемки-передачи основных средств (форма № ОС-1) — составляется при выбытии основных средств в результате продажи или передачи другим организациям в одном экземпляре.

2. Акт на списание основных средств (форма № ОС-4) - применяется при выбытии основных средств по причине износа, порчи, ликвидации вследствие аварии, стихийного бедствия.

3. Акт на списание автотранспортных средств (форма № ОС-4а).

Акты должны содержать определенные характеристики объекта: год изготовления или постройки, дату принятия к бухгалтерскому учету, время ввода в эксплуатацию, срок полезного использования, первоначальную (восстановительную) стоимость, сумму начисленной амортизации, количество проведенных ремонтов, причины выбытия и др.

Для списания основных средств руководителем организации создается комиссия, в состав которой включаются те должностные лица, обязанности которых связаны с эксплуатацией основных средств или с экономическим обоснованием принимаемых в управленческих решений, — инженеры, экономисты, лица, ответственные за сохранность основных средств.

Для учета выбытия объектов основных средств (продажи, списания, частичной ликвидации, передачи безвозмездно и др.) счету 01 может открываться субсчет «Выбытие основных средств. В дебет этого субсчета переносится стоимость выбывающего объекта, а в кредит — сумма накопленной амортизации.

Если списание объекта основных средств производится в результате его продажи, выручка от продажи принимаете бухгалтерскому учету в сумме, согласованной сторонами в договоре.

Доходы и расходы от списания с бухгалтерского учета объектов основных средств отражаются в бухгалтерском учете в отчетном периоде, к которому они относятся. Доходы и расходы от списания объектов основных средств с бухгалтерского учета подлежат зачислению на счет прибылей и убытков в качестве операционных доходов и расходов.

Отрицательный результат при безвозмездной передаче основных средств не уменьшает налогооблагаемую прибыль.

Учет амортизации основных средств

Стоимость объектов основных средств погашается путем начисления амортизации.

Амортизация — экономический механизм постепенного переноса стоимости основных средств на готовый продукт и накопления денежного фонда для замены изношенных объектов.

По объектам жилищного фонда (жилые дома, общежития, квартиры и др.), объектам внешнего благоустройства и другим аналогичным объектам (лесного хозяйства, дорожного хозяйства, специализированным сооружениям судоходной обстановки), а также продуктивному скоту, буйволам, волам и оленям, многолетним насаждениям, не достигшим эксплуатационного возраста, стоимость не погашается, т. е. амортизация не начисляется. По указанным объектам основных средств и объектам основных средств некоммерческих организаций износ начисляется в конце отчетного года по установленным нормам амортизационных отчислений. Изменение сумм износа по указанным объектам учитывается на отдельном забалансовом счете.

Также не подлежат амортизации объекты основных средств, потребительские свойства которых с течением времени не изменяются (земельные участки и объекты природопользования).

Объекты основных средств стоимостью не более 2000 руб. за единицу, а также приобретенные книги, брошюры и другие издания разрешается списывать на затраты на производство (расходы на продажу) по мере отпуска их в производство или эксплуатацию. В целях обеспечения сохранности этих объектов в производстве или при эксплуатации в организации должен быть организован надлежащий контроль за их движением.

Амортизация объектов основных средств начисляется одним из следующих способов:

• линейным;

• уменьшаемого остатка;

• списания стоимости по сумме чисел лет полезного использования;

• списания стоимости пропорционально объему продукции (работ).

По группе однородных объектов основных средств амортизация начисляется в течение всего срока полезного использования объектов, входящих в эту группу, одним из выбранных способов.

При линейном способе годовая сумма амортизационных отчислений определяется на основе первоначальной стоимости объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования объекта.

Начисление амортизационных отчислений по объекту основных средств начинается с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, и прекращается с первого числа месяца, следующего за месяцем полного погашения стоимости этого объекта либо его списания с бухгалтерского учета.

В течение срока полезного использования объекта основных средств начисление амортизации не приостанавливается, кроме случаев перевода его по решению руководителя организации на консервацию на срок более трех месяцев, а также в период восстановления объекта продолжительностью не более 12 месяцев.

По объектам основных средств амортизация начисляется независимо от результатов деятельности организации в отчетном периоде и отражается в бухгалтерском учете периода, к которому она относится.

Начисленная амортизация по объектам основных средств отражается в бухгалтерском учете путем накопления соответствующих сумм на счете 02 «Амортизация основных средств». При бухгалтерии делается следующая запись: Д 44, 20, 25, 26, 23 К 02.

При способе уменьшаемого остатка амортизация начисляется из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной на основе срока полезного использования этого объекта и коэффициента ускорения, установленного в соответствии с законодательством Российской Федерации.

При способе списания стоимости по сумме чисел лет полезного использования начисление амортизации производится исходя из первоначальной или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и соотношения, в числителе которого число лет, остающихся до концасрока полезного использования объекта, а в знаменателе — сумма чисел лет полезного использования объекта. При способе списания стоимости пропорционально объему продукции (работ) амортизация начисляется исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования данного объекта основных средств.

По основным средствам, используемым в организации с сезонным характером производства, годовая сумма амортизации начисляется равномерно в течение периода работы организации в отчетном году.

Учет ремонта основных средств

Для поддержания основных средств в нормальном состоянии их периодически ремонтируют. В зависимости от сложности рабом различают текущий и капитальный ремонт основных средств.

Текущий ремонт связан с заменой неосновных деталей, частей узлов объекта, с поддержанием основных средств в нормально санитарном состоянии (побелка, покраска и т. д.).

Капитальный ремонт связан с заменой основных деталей и частей объекта (перекладка фундамента, ремонт кровли, смена секций отопительных приборов и др.).

Ремонт основных средств может осуществляться хозяйственным способом (силами самого предприятия) или подрядным способом (силами сторонних организаций). В обоих случаях на каждый ремонтируемый объект составляют ведомость дефектов, в которой указывают работы, подлежащие выполнению, сроки начала и окончания ремонта, намечаемые к замене детали, сметную стоимость ремонта.

Затраты по ремонту основных средств относят на расходы организации в периоде, в котором они произведены.

Учет ремонта основных средств зависит от принятой предприятием учетной политики.

1-й вариант. В организации создается резерв для списания затрат по ремонту основных средств. Размер резерва определяется как одна двенадцатая годовой предполагаемой суммы на ремонт. Учет резерва ведется на счете 96 «Резервы предстоящих расходов». Счет пассивный, образование резерва отражается по кредиту, а использование — по дебету.

2-й вариант. Равномерное распределение затрат на ремонт основных средств с использованием счета 97 «Расходы будущих периодов».

Переоценка основных средств и учет этих операций. Инвентаризация основных средств и отражение в учете ее результатов

Изменение первоначальной стоимости основных средств может быть при их переоценке.

Сумма дооценки объекта основных средств в результате переоценки зачисляется в добавочный капитал организации. Сумма дооценки объекта основных средств, равная сумме его уценки, проведенной в предыдущие отчетные периоды и отнесенной на счет прибылей и убытков в качестве операционных расходов, относится на счет прибылей и убытков отчетного периода в качестве дохода.

Сумма уценки объекта основных средств в результате переоценки относится на счет прибылей и убытков в качестве расходов. Сумма уценки объекта основных средств относится в уменьшение добавочного капитала организации, образованного за счет сумм дооценки этого объекта, проведенной в предыдущие отчетные периоды. Превышение суммы уценки объекта над суммой его дооценки, зачисленной в добавочный капитал организации в результате переоценки, проведенной в предыдущие отчетные периоды, относится на счет прибылей и убытков в качестве операционного расхода.

При выбытии объекта основных средств сумма его дооценки переносится с добавочного капитала организации в нераспределенную прибыль организации.

Порядок проведения инвентаризации основных средств и дата ее проведения определяются руководителем организации за исключением случаев, когда проведение инвентаризации обязательно.

Проведение инвентаризации обязательно:

- при передаче имущества в аренду, выкупе, продаже;

- перед составлением годовой бухгалтерской отчетности.

- при смене материально ответственного лица;

- выявлении фактов хищения, злоупотребления или порчи имущества;

- в случае стихийного бедствия, пожара или других чрезвычайных ситуаций, вызванных экстремальными условиями;

- при реорганизации или ликвидации организации;

- в других случаях, предусмотренных законодательством Российской Федерации.

Инвентаризацию проводит рабочая комиссия, создаваемая приказом по организации. До начала инвентаризации проверяют данные бухгалтерского учета о наличии и техническом состоянии всех основных средств (инвентарные карточки, инвентарные книги, наличие и состояние технических паспортов ), а также документы на основные средства, сданные или принятые в аренду. По результатам проверки вносят необходимые изменения в учетные записи и после этого начинают инвентаризацию. При этом члены комиссии осматривают объекты в натуре и записывают в инвентаризационную опись (форма № ИНВ-1), на основании которой составляется сличительная ведомость.

Основные средства, не числящиеся в учете и выявленные в процессе инвентаризации, должны быть оприходованы по рыночной стоимости на дату ее проведения. Недостача основных списывается за счет виновных лиц. Если виновные лица не установлены или суд отказал во взыскании с них убытков, убытки списываются на финансовые результаты у коммерческой организации или на увеличение расходов — у некоммерческой организации.

Учет арендных операций

Аренда — предоставление имущества одной стороной (арендодателем) во временное владение или пользование за определенную (арендную) плату другой стороне (арендатору) на основании договора аренды. В договоре аренды предусматриваются вид и стоимость передаваемых средств, сроки аренды, размер арендной платы, обязанности сторон по ремонту и восстановлению арендованных средств и др.

Различают текущую (простую) аренду и аренду, с выкупом (финансовую аренду), или лизинг.

Объектами арендных сделок, как правило, служат дорогостоящие виды машин и оборудования, ЭВМ, производственные комплексы, здания, складские помещения и т. п.

При текущей аренде средства передаются арендатору во временное пользование или владение, но право собственности на них остается за арендодателем. Передача объектов в аренду оформляется приеме-сдаточными актами, на основании которых арендодатель делает отметку в инвентарной карточке учета основных средств. Арендодатель как собственник основных средств начисляет амортизацию по сданным в аренду основным средствам. Износ возмещается арендодателю из арендной платы, поэтому в затраты не включается. Арендная плата определяется расчетным путем и должна покрывать амортизацию основных средств, затраты на их ремонт, уплату НДС, а также обеспечивать получение дохода от сдачи имущества в аренду.

По окончании срока аренды, после возврата арендатором основных средств, арендодатель делает отметки в инвентарной карточке. Учет основных средств, сданных в аренду, арендодатель ведет на забалансовом счете 011 «Основные средства, сданные в аренду». Этот счет предназначен для обобщения информации о наличии и движении объектов основных средств, сданных в аренду, если по условиям договора аренды имущество должно учитываться на балансе арендатора (нанимателя).

При текущей аренде переход арендованных основных средств в собственность арендатора не предусматривается. Арендатор ведет учет арендованных основных средств на забалансовом 001 «Арендованные основные средства». Арендная плата учитывается у арендатора в составе затрат. Если по условиям договора арендная плата начисляется вперед, она отражается на 97 «Расходы будущих периодов», а с этого счета ежемесячно списывается на затраты. Если согласно договору арендатор проводит ремонт арендованных основных средств, расходы на ремонт отражаются на счетах по учету затрат (20,25,26,44). Если ремонт ведет арендатор за счет арендодателя, то на сумму затрат уменьшается арендная плата.

В условиях рыночной экономики арендные отношения оформляются в виде лизинга, или лизинговой сделки (операции).

Лизинг — форма долгосрочной аренды, связанная с передачей в пользование основных средств, оборудования, транспортных и другого имущества.

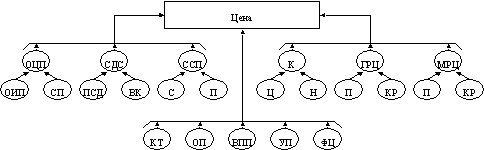

Субъектами лизинговой операции являются изготовитель имущества, арендатор (лизингополучатель) и лизинговый посредник (лизингодатель). Им может быть банк или иная организация. Лизингодатель выкупает имущество у изготовителя по указанию лизингополучателя, становясь его собственником, и перед имущество лизингополучателю в аренду.

Учет операций по договору лизинга ведется в соответствии со следующими нормативными документами:

Федеральный закон «О лизинге» от 29 октября 1998 г № 164-ФЗ [25].

Приказ Министерства финансов РФ «06 отражении в бухгалтерском учете операций по договору лизинга» от 17 февраля 1997 г. №15 [52].

Учет нематериальных активов

Учет нематериальных активов регулируется ПБУ 14/2000 г «Учет нематериальных активов». .

К нематериальным активам могут быть отнесены:

- исключительное право патентообладателя на изобретение, промышленный образец, полезную модель;

- исключительное авторское право на программы для ЭВМ, базы данных;

- исключительное право владельца на товарный знак и знак обслуживания, наименование места происхождения товаров; Существенное право автора или иного правообладателя на топологии интегральных микросхем;

- исключительное право патентообладателя на селекционные достижения.

Задачи бухгалтерского учета нематериальных активов аналогичны задачам учета основных средств.

В составе нематериальных активов учитываются также деловая репутация организации и организационные расходы (расходы связанные с образованием юридического лица, признанные в соответствии с учредительными документами частью вклада участников (учредителей) в уставный (складочный) капитал организации). А вот деловые и интеллектуальные качества сотрудников организации, их квалификация и способность к труду в состав нематериальных активов не включаются, поскольку они неотделимы от своих носителей и не могут быть использованы без них.

Единицей бухгалтерского учета является инвентарный объект — совокупность прав, возникающих из одного патента, свидетельства, лицензии и т.п.

Нематериальные активы принимаются к учету по первоначальной стоимости.

Стоимость нематериальных активов погашается посредством амортизации, которая начисляется одним из следующих способов: линейным, способом уменьшаемого остатка или способом списания стоимости пропорционально объему продукции (работ). Независимо от применяемого способа начисления ежемесячная сумма амортизации определяется в размере 1/12 годовой суммы.

Срок полезного использования определяется организацией при принятии объекта к бухгалтерскому учету. Если данный срок установить невозможно, нормы амортизационных отчислений устанавливаются в расчете на 20 лет, но не более срока деятельности организации.

Амортизация по нематериальным активам начисляется с первого числа месяца, следующего за месяцем принятия объекта бухгалтерскому учету, и прекращается с первого числа месяца, следующего за месяцем полного погашения стоимости этого объекта или его списания с бухгалтерского учета.

Амортизационные отчисления отражаются в учете одним из двух способов: путем накопления соответствующих сумм на отдельном счете или путем уменьшения первоначальной стоимости объекта.

Выбытие нематериальных активов может быть при их продаже, безвозмездной передаче или списании.

Доходы и расходы от списания нематериальных активов отражаются в бухгалтерском учете в отчетном периоде, к которому они относятся, и учитываются в финансовых результатах организации.

Синтетический учет нематериальных активов ведется на активном счете 04 «Нематериальные активы», а амортизации — на пассивном счете 05 «Амортизация нематериальных активов».

Документальное оформление и учет поступления, сдачи в эксплуатацию и списания инвентаря и хозяйственных принадлежностей

К инвентарю и хозяйственным принадлежностям относятся:

-специальный инструмент и специальные приспособления;

- технологическая тара

- производственный инвентарь (шкафы, тумбочки, стеллажи, и др.);

-хозяйственный инвентарь, конторская и другая мебель

-специальная одежда и специальная обувь.

Основными документами при их поступлении являются накладная, закупочный акт, накладная, а при списании - акт.

При передаче инвентаря и хозяйственных принадлежностей со склада в эксплуатацию составляется накладная.

Спецодежду и спецобувь выдают членам трудового коллектива по действующим нормам и оформляют ведомостью. Эти среде являются собственностью предприятия и подлежат возврату окончании срока носки или при расторжении с работником трудового договора.

Поступление, сдача в эксплуатацию, а также списание инвентаря и хозяйственных принадлежностей регулируется ПБУ 5/2001 «Учет материально-производственных запасов».

Синтетический учет инвентаря и хозяйственных принадлежностей ведется на активном счете 10 «Материалы», субсчет 9 «Инвентарь и хозяйственные принадлежности». По дебету счета отражается их поступление, а по кредиту — списание и выбытие На этом же счете ведется учет материалов для хозяйственных нужд, а также контрольных лент, мыла, канцелярских принадлежностей, упаковочных материалов и т. д.

УЧЕТ ДОХОДОВ, РАСХОДОВ, ФИНАНСОВЫХ РЕЗУЛЬТАТОВ

Задачи учета доходов, расходов и финансовых результатов хозяйственной деятельности. Понятие и состав расходов на продажу, их классификация

Основными нормативными документами, регулирующими учет доходов и расходов организаций, являются:

Похожие работы

... и неценовых факторов на максимизацию прибыли. Для достижения поставленной цели потребовалось решение ряда задач: 1) изучить содержание и состав понятий, характеризующих результаты финансово-хозяйственной деятельности предприятия; 2) исследовать возможности расчетов себестоимости реализованной продукции, выручки и прибыли предприятия; 3) определить факторы, влияющие на изменение изучаемых ...

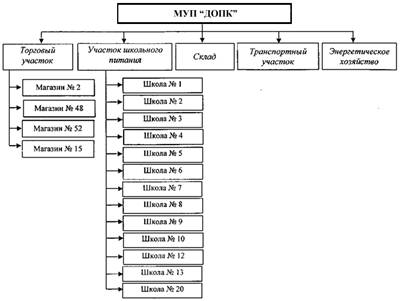

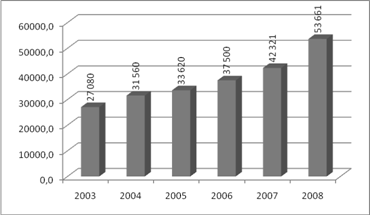

... основных переменных выполняемого анализа. Таблица 2.1 – Характеристика проводимого анализа 1 Задачи и цели анализа Выполнить анализ финансово-хозяйственной деятельности предприятия 2 Объекты анализа Технико-экономические и финансовые показатели МУП "Донецкий плодоовощной комбинат" (МУП "ДПОК") 3 Система показателей, характеризующих объект анализа Выручка, себестоимость, выручка ...

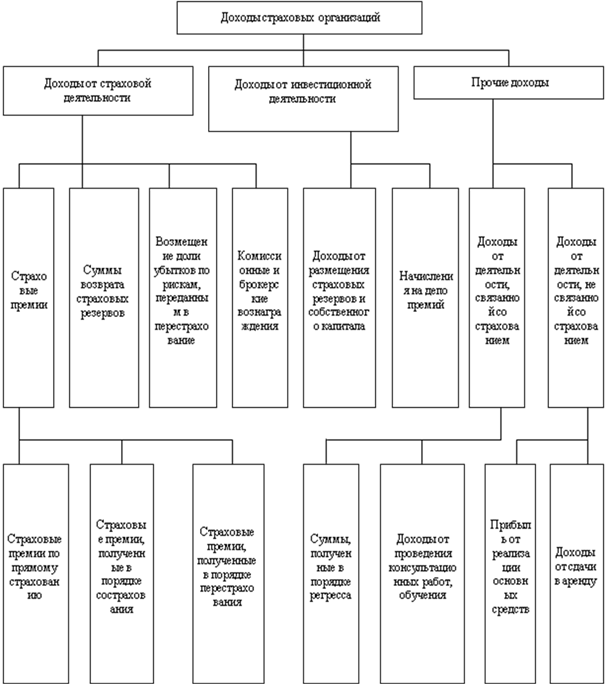

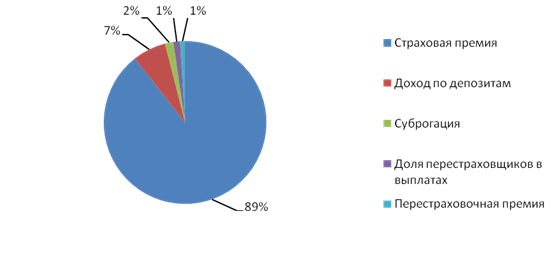

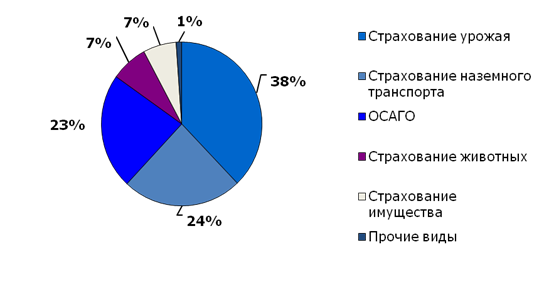

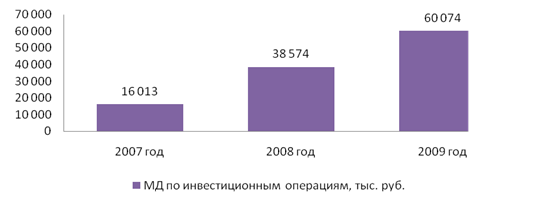

... , характеризующие отдельные стороны деятельности страховых организаций. В следующем подразделе более подробно рассмотрим основные показатели финансово-хозяйственной деятельности страховых организаций.[22] 1.3 Методология анализа показателей финансово-хозяйственной деятельности страховых организаций Основными финансовыми показателями деятельности страховой организации служат: ...

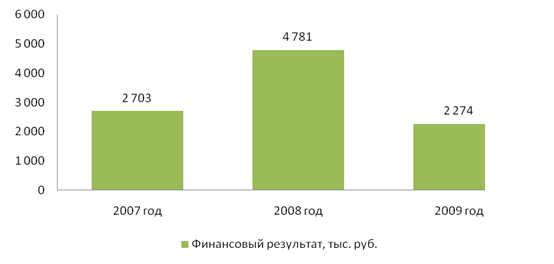

... (других прибылей и убытков) [7, С.144]. 2.1 Характеристика и анализ деятельности ООО «Электросеть» В данной курсовой работе анализ влияния ценообразующих факторов на результаты финансово-хозяйственной деятельности будет осуществляться на примере Общества с ограниченной ответственностью «Электросеть», которое создано в соответствие с законодательством РФ. Зарегистрировано от 02 июля 1993 года ...

0 комментариев