Навигация

Місце України на світовому ринку дорогоцінних металів

3.1 Місце України на світовому ринку дорогоцінних металів

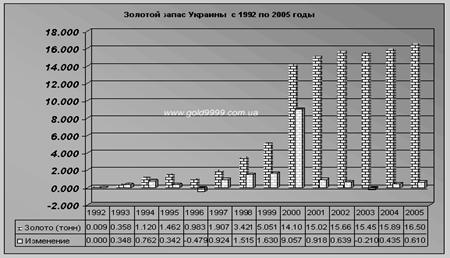

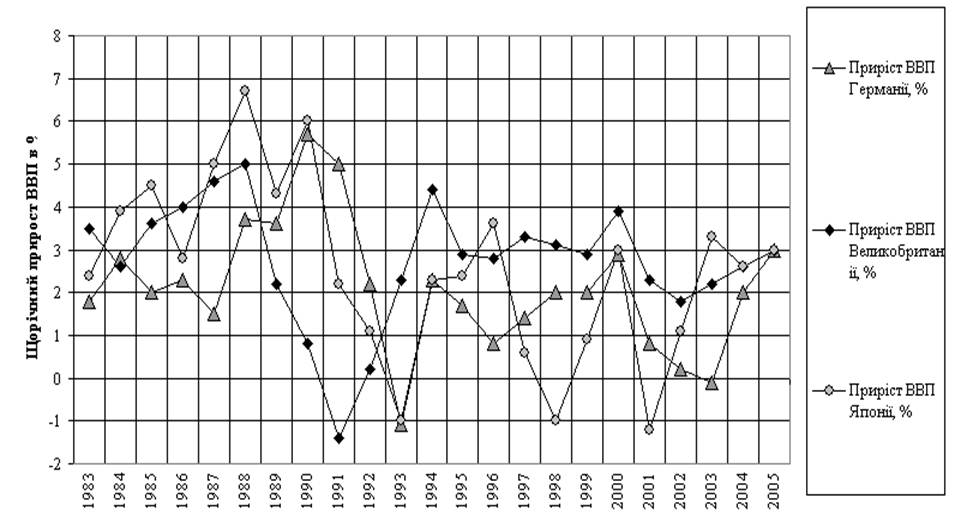

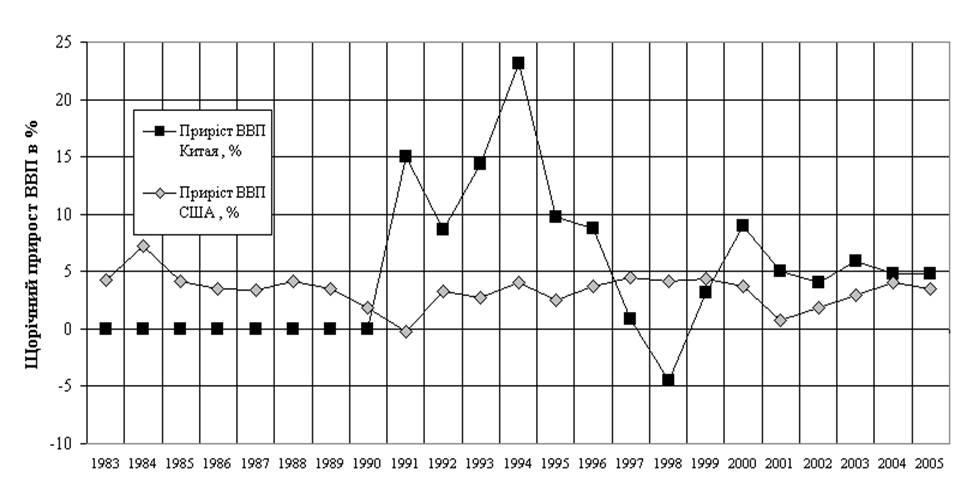

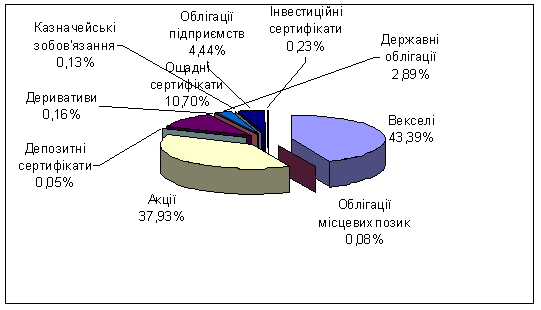

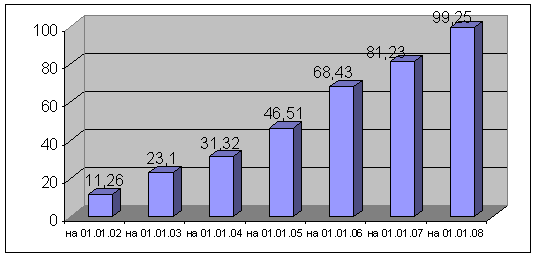

За повідомленням World Gold Council, обсяг запасів золота в державному резерві України за станом на червень 2004 року склав 15,6 тонни дорогоцінного металу, що складало 2.2% від загального обсягу золотовалютних запасів країн. За повідомленням World Gold Council, обсяг запасів золота в державному резерві України за станом на квітень 2005 року дорівнював 15,9 тоннам дорогоцінного металу, що складало 2,1% від загального обсягу золотовалютних запасів країн. За даними Світової Золотої Ради, за 2005 рік НБУ України збільшив золотий запас на 0,6 тонн золота, тепер золотий запас країни складає 16,5 тонн, що дорівнює 1,7% від загальних золотовалютних резервів України. На рис.3.1 наведені показники динаміки росту золотого запасу України за роки незалежності.

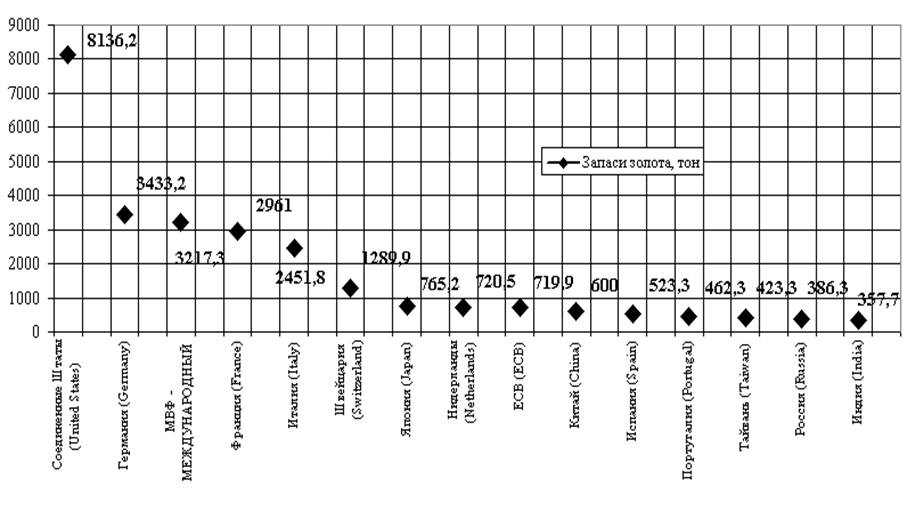

Рис.3.1 Динаміка зміни золотого запасу України з 1992 року [19] По величині запасів золота Україна займає 52-і місце з 111 суб'єктів, представлених у світовому рейтингу (таблиця 3.1).

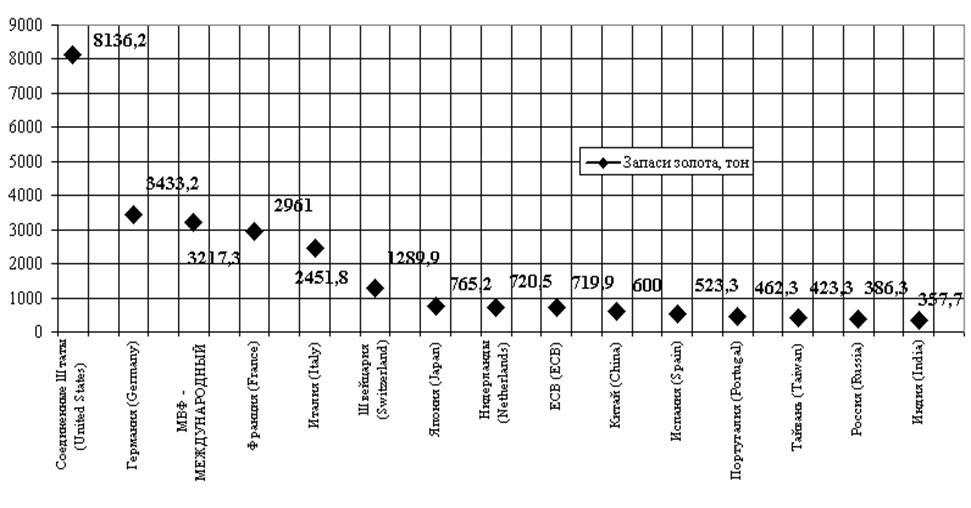

Рис.3.1 Динаміка зміни золотого запасу України з 1992 року [19] По величині запасів золота Україна займає 52-і місце з 111 суб'єктів, представлених у світовому рейтингу (таблиця 3.1). Таблиця 3.1 Рейтинг запасів золота в країнах світу та процентна частка золота в золотовалютних резервах країн (стан на кінець 2005 року) [19]

| Место в мире | Название субъекта (RU) | Название субъекта (EN) | Запасы золота (тонн ) декабрь 2005 г. | Доля золота (%) от общих золотовалютных запасов | Запасы золота, (тонн) апрель 2005 г. | Доля золота (%) от общих золотовалютных запасов |

| 1 | 2 | 3 | 4 | 4 | 5 | 6 |

| 1 | Соединенные Штаты | United States | 8133.5 | 67.5 | 8136.2 | 61.1 |

| 2 | Германия | Germany | 3427.8 | 52 | 3433.2 | 48.7 |

| 3 | МВФ - МЕЖДУНАРОДНЫЙ ВАЛЮТНЫЙ ФОНД | IMF | 3217.3 | (1) | 3217.3 | (1) |

| 4 | Франция | France | 2856.8 | 59.3 | 2961 | 51.2 |

| 5 | Италия | Italy | 2451.8 | 0.594 | 2451.8 | 54.4 |

| 6 | Швейцария | Switzerland | 1290.1 | 35.2 | 1289.9 | 24 |

| 7 | Япония | Japan | 765.2 | 1.4 | 765.2 | 1.2 |

| 8 | ECB | ECB | 719.9 | 22.2 | 719.9 | 20.7 |

| 9 | Нидерланды | Netherlands | 716.9 | 52.4 | 720.5 | 49.7 |

| 10 | Китай | China | 600 | 1.2 | 600 | 1.3 |

| 11 | Испания | Spain | 472.5 | 42.8 | 523.3 | 37 |

| 12 | Tайвань | Taiwan | 423.3 | 2.5 | 423.3 | 2.3 |

| 13 | Португалия | Portugal | 407.5 | 58.2 | 462.3 | 57.3 |

| 14 | Россия | Russia | 386.7 | 3.5 | 386.3 | 4.1 |

| 15 | Индия | India | 357.7 | 3.8 | 357.7 | 3.8 |

| 16 | Венесуэла | Venezuela | 357.4 | 18.1 | 357.4 | 21.2 |

| 17 | Великобритания | United Kingdom | 311.2 | 10.1 | 312.2 | 8.7 |

| 18 | Австрия | Austria | 302.5 | 36.7 | 307.5 | 33.9 |

| 19 | Ливан | Lebanon | 286.8 | 29.1 | 286.8 | 25.3 |

| 20 | Бельгия | Belgium | 227.7 | 27.1 | 257.8 | 26.3 |

| 21 | BIS | BIS | 189.3 | (1) | 206.2 | (1) |

| 22 | Алжир | Algeria | 173.6 | 4.6 | 173.6 | 5.2 |

| 23 | Филиппины | Philippines | 170.6 | 13.9 | 221.4 | 19.2 |

| 24 | Швеция | Sweden | 154.5 | 9.9 | 170.4 | 9.6 |

| 25 | Ливия | Libya | 143.8 | 6.4 | 143.8 | 7.2 |

| 26 | Саудовская Аравия | Saudi Arabia | 143 | 6.8 | 143 | 7.3 |

| 27 | Сингапур | Singapore | 127.4 | 1.6 | 127.4 | 1.5 |

| 28 | Южная Африка | South Africa | 124 | 9.5 | 123.9 | 11.5 |

| 29 | Турция | Turkey | 116.1 | 3.8 | 116.1 | 4 |

| 30 | Греция | Greece | 107.9 | 66.7 | 107.7 | 56.5 |

| 31 | Румыния | Romania | 104.9 | 7.4 | 105 | 9 |

| 32 | Польша | Poland | 102.9 | 3.7 | 102.9 | 3.9 |

| 33 | Индонезия | Indonesia | 96.4 | 4.5 | 96.5 | 3.6 |

| 34 | Таиланд | Thailand | 84 | 2.6 | 83.6 | 2.3 |

| 35 | Австралия | Australia | 79.8 | 2.9 | 79.7 | 3 |

| 36 | Кувейт | Kuwait | 79 | 11.3 | 79 | 12 |

| 37 | Египет | Egypt | 75.6 | 5.6 | 75.6 | 6.8 |

| 38 | Дания | Denmark | 66.5 | 2.9 | 66.5 | 2.3 |

| 39 | Пакистан | Pakistan | 65.3 | 9 | 65.3 | 7.7 |

| 40 | Казахстан | Kazakhstan | 59.5 | 10.8 | 57.4 | 8.4 |

| 41 | Аргентина | Argentina | 54.8 | 3.3 | 54.7 | 3.9 |

| 42 | Финляндия | Finland | 49.1 | 6.9 | 49.1 | 5.5 |

| 43 | Болгария | Bulgaria | 39.8 | 6.9 | 51.3 | 8.2 |

| 44 | WAEMU (WAEMU3) | WAEMU | 36.5 | 7.9 | 36.5 | 6.6 |

| 45 | Малайзия | Malaysia | 36.4 | 0.7 | 36.4 | 0.8 |

| 46 | Словацкая Республика | Slovak Republic | 35.1 | 3.4 | 35.1 | 3.2 |

| 47 | Перу | Peru | 34.7 | 3.8 | 34.7 | 3.8 |

| 48 | Боливия | Bolivia | 28.3 | 26.6 | 28.3 | 33.3 |

| 49 | Эквадор | Ecuador | 26.3 | 20.1 | 26.3 | 23.7 |

| 50 | Марокко | Morocco | 22 | 2.1 | 22 | 1.8 |

| 51 | Нигерия | Nigeria | 21.4 | 1.3 | 21.4 | 1.5 |

| 52 | Украина | Ukraine | 16.5 | 1.7 | 15.9 | 2.1 |

| 53 | Белоруссия | Belarus | 15.7 | 15.9 | 12.5 | 13.7 |

| 54 | Кипр | Cyprus | 14.5 | 5.5 | 14.5 | 4.9 |

| 55 | Корея | Korea | 14.2 | 0.1 | 14.2 | 0.1 |

| 56 | Бразилия | Brazil | 13.6 | 0.3 | 13.8 | 0.3 |

| 57 | Чешская Республика | Czech | 13.6 | 0.7 | 13.6 | 0.7 |

| 58 | Нидерландские Антильские острова | Neths. Antilles | 13.1 | 28.6 | 13.1 | 29 |

| 59 | Иордания | Jordan | 12.8 | 3.3 | 12.8 | 3.2 |

| 60 | Камбоджа | Cambodia | 12.4 | 16.7 | 12.4 | 15.5 |

| 61 | Колумбия | Colombia | 10.2 | 1.1 | 10.2 | 1 |

| 62 | Сальвадор (Централь-ная Америка) | El Salvador | 10.1 | 8.1 | 13 | 8.9 |

| 63 | Гана | Ghana | 8.7 | 8 | 8.7 | 6.9 |

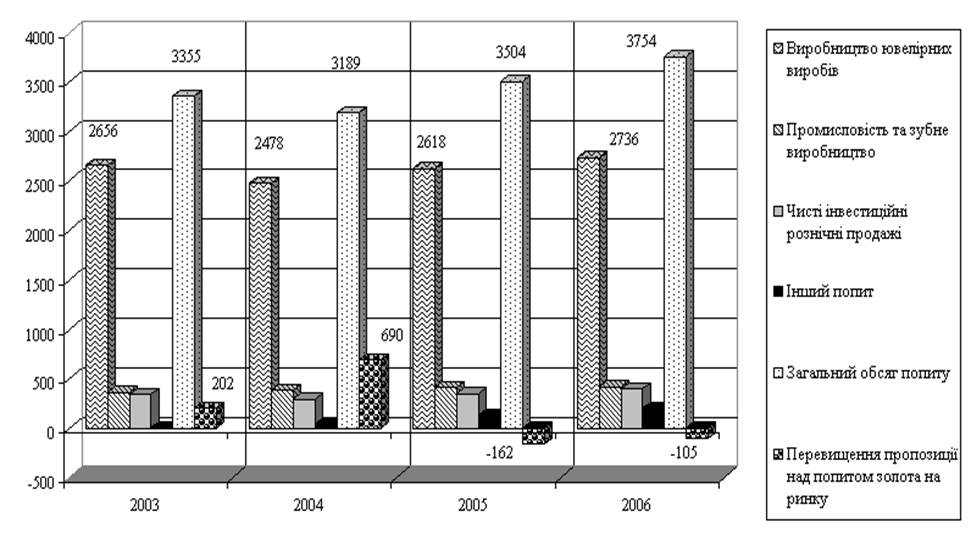

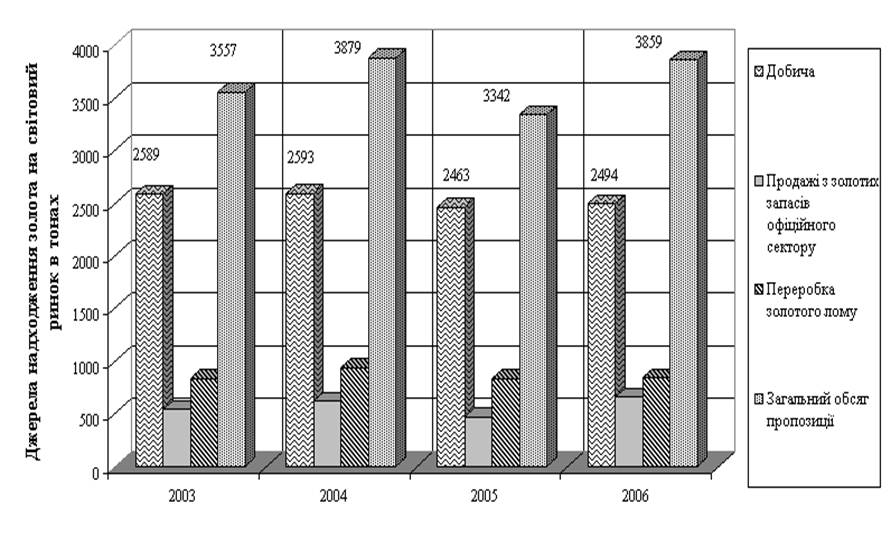

Таблиця 3.2 Попит та пропозиція золота в світі у 2002 – 2005 роках

| Роки | Пропозиція, тон | Попит, тон | Баланс | ||||||||

| Добича | Хеджуванння | Продажі з золотих запасів офіційного сектору | Переробка золотого лому | Загаль-ний обсяг | Виробництво ювелірних виробів | Промисловість та зубне виробництво | Чисті інвестиційні рознічні продажі | Інший попит | Загаль-ний попит | ||

| 2002 | 2589 | -412 | 545 | 835 | 3557 | 2656 | 357 | 339 | 3 | 3355 | 202 |

| 2003 | 2593 | -270 | 617 | 939 | 3879 | 2478 | 380 | 292 | 39 | 3189 | 690 |

| 2004 | 2463 | -427 | 471 | 834 | 3342 | 2618 | 410 | 343 | 133 | 3504 | -162 |

| 2005 | 2494 | -138 | 663 | 841 | 3859 | 2736 | 418 | 396 | 203 | 3754 | -105 |

3.2 Проблеми формування власної добичі та торгівлі дорогоцінними металами в Україні

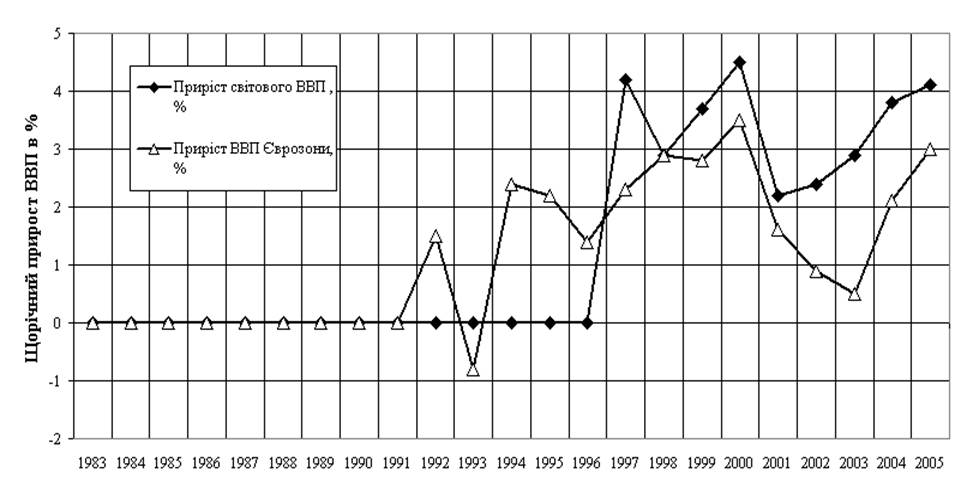

Можна дуже легко показати, що світовим Центробанкам незабаром прийдеться повернутися до золотої резервної системи.

У даний момент доларові резерви схожі прямо на гарячу картоплю з приказки. Нікому вони не потрібні, але ніхто не може дозволити собі від них позбутися. Кращий спосіб продемонструвати це – глянути на Центробанки Азії: ЦБ Китаю, Японії, Індії. Вони купаються в доларах, і вони знають, що долар падає, і буде продовжувати падати. Вони також знають, що:

1. Якщо вони просто будуть тримати їх, їхня вартість буде зменшуватися згодом;

2. Якщо вони продадуть їх, їхня вартість зменшиться ще швидше;

3. Якщо вони куплять більше, щоб підтримати долар і свої засновані на доларі доходи (здебільшого ілюзорні), то вони лише відстрочать неминуче, і потім зштовхнуться з ще більшою проблемою.

Не може бути аргументу більше, ніж цей для того, щоб повернутися до системи, де золото тримається в резерві замість декретних грошей – чи облігацій інших країн (урядових і інших).

Залишити ж існуючу систему резервів – не варіант. Чим більше часу країни продовжують скуповувати долари, щоб занизити свою валюту і врятувати доларову систему від кризи, тим більше проблема. Всі учасники відмінно розуміють, що чи рано пізно ми пройдемо крапку повернення. Лише обмін доларових резервів на золоті може врятувати всі країни, що доторкнулися до доларів. От чому:

- По тій же самій причині, по якій зараз Азія не може продати долари (вартість їхніх резервів надзвичайно зменшиться, і понесуть величезні втрати), вони, можливо, почнуть купувати золото за свої ж долари. Якщо вони обміняють долари на інші валюти чи виробничі потужності, їхні долари раз за разом будуть коштувати усе менше і менше, а всі реальні активи почнуть рости в ціні, поки долар не засмокче усі валюти в діру девальвації.

- Те ж відбудеться й у випадку золота. Але з однією вирішальним відмінністю. Якщо вони куплять золото за долари, то так, вартість долара буде падати, але зростаюча ціна золота більш ніж компенсує цю втрату. Чому? Тому що "ефективність" золота, яке вони скуплять, не залежить від ефективності ні однієї з економік, де можуть знаходитися й інші реальні активи (ці реальні активи – об'єкт диверсифікованості наших резервів).

- Кожен витрачений долар купує усе менше і менше, а кожна додаткова тонна золота усі дорожчає і дорожчає. У міру того, як продовжується цей процес, ми приходимо до крапки рівноваги. Поки долар падає під впливом продажів декретних грошей, ціна на золото буде прагнути вгору. І один раз доларова ціна на золото (і будь-яка валютна ціна) стане не більш ніж фікцією.

Дійсна вартість полягає в золоті, а не в доларі. Замість спостереження за ціною золото почнеться спостереження за цінами на декретні гроші, і раз за разом буде виявлятися, що їхня вартість у порівнянні з їх об'єктивно нульовою вартістю занадто висока. І неважливо, як на це дивитися. Люба людина, що не втратила зчеплення з економічною реальністю, знає, що паперові гроші завжди занадто дорогі.

У міру того як усі Центробанки скуповують золото за допомогою своїх зайвих доларів, ціна на золото зросте по експоненті, вони відкриють для себе актив, що довів свою вартість, причому не утрачав своєї вартості протягом всієї історії людства. Декретні ж гроші, навпроти, зараз доводять свою повну марність і ненадійність.

Так чи інакше, золото стане резервним активом номер один.

Проблема полягає от у чому: що буде зі США як емітентом долара? Як це позначиться на економіці США, якщо увесь світ буде продавати долари, щоб купити золото? Чи приєднаються ФРС і Казначейство до скупки золота, щоб у процесі знищити власну валюту?

Проблеми України можна назвати формулою – "Кінець власного золота".

Звільнення Олександра Притыки з посади голови правління Державної акціонерної компанії "Українські поліметали" у самий розпал президентської виборчої кампанії - 22 листопада минулого року – залишився практично непоміченим. Тим часом, це кадрове рішення глави Кабміну Віктора Януковича фактично поклало кінець міфу про найбагатші перспективи України як золотодобувної держави.

Аналіз золотодобувного виробництва в Україні показав, що вартість виробництва істотно перевищувала середньосвітові ціни на золото. Кабмін вирішив передати функції по керуванню 100% акцій "Українських поліметалів" Міністерству промислової політики. Позбавилися "Укрполіметали" також 93,67% акцій компанії "Закарпатполіметали", майнових прав на всю геологічну інформацію про золоторудні родовища. З "Укрполиметаллов" також повинні були вилучити майно київського заводу "Смарагд", львівського ювелірного заводу і вінницького заводу "Кристал" (гранування алмазів) з перетворенням цих підприємств у державні.

Усе, що залишалося в "Укрполіметалах" - Вільногорский гірничо-металургійний і Іршанский гірничо-збагачувальний комбінати, що відносяться до титанового комплексу. Сьогодні мало хто вже згадає, що "Українські поліметали" були створені Кабміном у 1998 році для реалізації державної програми з голосною і багатообіцяючою назвою "Золото України".

Формально ГАК "Укрполиметаллы" була створена як правонаступник ліквідованої в 1997 році компанії "Укрзолото".

Підсумки: світова практика не знав настільки щільного з'єднання видобувного сектора дорогоцінних металів і ювелірного виробництва. Традиційно ювеліри здобувають сировину на біржах металів (чи в сайтхолдеров, якщо мова йде про дорогоцінні камені). Ця світова практика склалася, з одного боку, історично; з іншого боку - у силу традиційного антимонополізму західного законодавства. Вважалося, що в результаті здійснення технологічного ланцюжка "видобуток на родовищі - аффінажні підприємства - ювелірний завод" львівське ювелірне виробництво одержить необмежені переваги як перед своїми українськими конкурентами, так і іноземними виробниками. Крім цього передбачалося, що вітчизняне ювелірне виробництво буде одержувати сировину або в результаті внутрішніх взаєморозрахунків, або на давальницькій основі, і тоді держава - у перспективі - недоодержить значні суми надходжень у бюджет.

Наївні теоретики навіть не припускали, що рахунок добутому українському золоту піде на кілограми, що ніяк не можуть уплинути на процес виживання вітчизняної "ювелирки"!

Результат - очевидний. Замість декларируємих тонн золота, за сім років компанії удалося добути менш однієї тонни вітчизняного шляхетного металу. Для порівняння з титанічними зусиллями державної компанії "Укрполіметали": майже 10 (десять) тонн банківського золота і срібла з 2002-го року увіз в Укра-їну тільки один "Брокбизнесбанк". Цей же не самий великий в Україні банк, тільки в минулому році реалізував на внутрішньому ринку країни понад три тонни золота.

Висновки експертів сумні: при сьогоднішньому рівні світових цін рентабельний видобуток золота в Україні може здійснюватися тільки на Сергеевском родовищі і, із застереженнями, на Травневому. Прибутковість видобутку цілком залежить від зовнішнього фактора - цін на шляхетні метали на світових біржах. Рентабельність кожного родовища може бути незначно підвищена тільки за рахунок видобутку супутніх компонентів. "Золото України" виявилося ще одним міфом "епохи незалежности".

Таблиця 3.3 Видобуток золота в Україні в 1999 - 2002 роках Видобуток золота в Україні по роках склав (кг):

| 1999 | 2000 | 2001 | 2002 | Усього |

| 23,8 | 134,8 | 69,2 | 18 | 245,8 |

ВИСНОВКИ

Ринок дорогоцінних металів в Україні в сучасному стані сформований тільки як банківський ринок купівлі-продажу золота і срібла, та в незначних обсягах платини і паладію. Банківська система України в наростаючих обсягах імпортує банківське золото в стандартних злитках для перепродажу фізичним особам (10 – 15 тонн на рік).

Проте, за аналізом західних золотих маркет-мейкерів, український ринок банківських металів — найперспективніший з-поміж ринків країн СНД. За кілька років Україна цілком може стати регіональним центром міжнародної торгівлі дорогоцінними металами, оскільки світовий досвід свідчить, що ні наявність природних ресурсів, ні високий рівень видобувної промисловості не є обов’язковими умовами активного розвитку ринку дорогоцінних металів (вдалим прикладом слугують Велика Британія й Швейцарія). Тому сьогодні концепція розвитку ринку банківських металів України полягає у грамотній організації ліберальних правил торгівлі, що стимулюють обіг на вторинному ринку імпортованих у країну металів

На основі проведеного в курсовій роботі аналізу, проблеми формування ринку дорогоцінних металів в Україні можна сформулювати як:

Похожие работы

... травня 2007 року. Рис.2.14. – Вихідні дані для технічного аналізу курсу золота по результатам торгів на Лондонській біржі у січні –травні 2007 року РОЗДІЛ 3 ВДОСКОНАЛЕННЯ МЕТОДІВ АНАЛІЗУ ТА ПРОГНОЗУВАННЯ РИНКУ ДОРОГОЦІННИХ МЕТАЛІВ 3.1 Використання циклічного підходу (економічні цикли Еліота) для прогнозування руху ринку дорогоцінних металів «Поведінка ринкових цін не більш, ніж графі ...

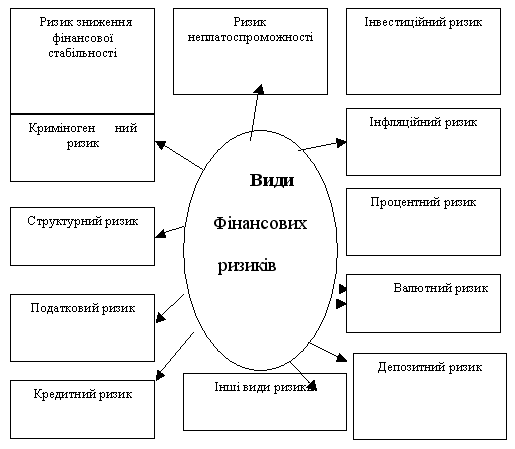

... фінансових ризиків; диверсифікація фінансових ризиків; хеджування фінансових ризиків на основі похідних цінних паперів. Для досліджуємого міжнародного ринку золота основним методом нейтралізації ризиків угод є хеджування фінансових ризиків на основі похідних цінних паперів золотого ринку – стандартних ф’ючерсно-опціонних угод. У застосуванні до сегменту фінансового ринку золота, кількісні ...

... на золото. Регіональні ринки золота формуються в рамках міждержавних об'єднань, внутрішні ринки є національними, їхні учасники – місцеві інвестори і тезавратори. Аналіз кон'юнктури світового ринку золота за останні 15 років дозволив виявити сучасні тенденції в попиті та пропозиції дорогоцінного металу. Попит залежить від рівня розвитку промисловості, потреби в поповненні золотовалютних державних ...

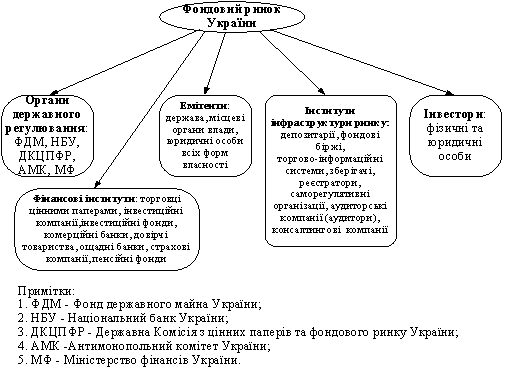

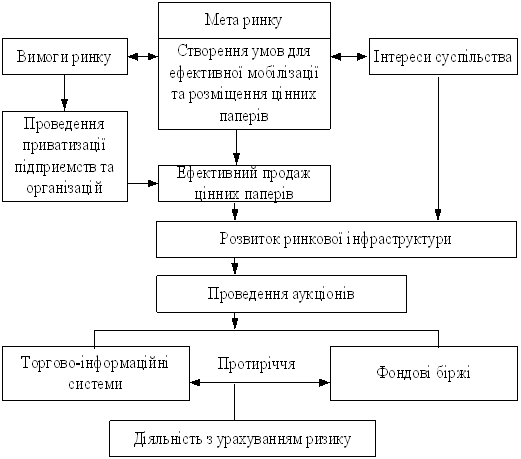

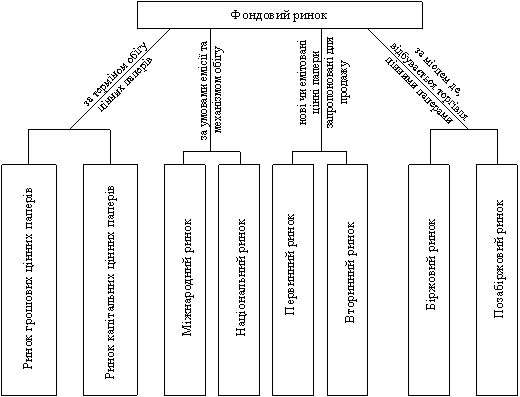

... , що припускалися інші держави, а створити оптимальний механізм функціонування фондового ринку, спираючись на міжнародний досвід та національні особливості. Питання державного регулювання фондового ринку в Україні знайшли широке відображення у вітчизняній науковій літературі. Серед авторів, що фокусували свою увагу на визначенні принципів, методів та механізмів державного регулювання роботи ...

0 комментариев