Навигация

Концептуальные основы банковской системы

1. Концептуальные основы банковской системы

1.1 Сущность и понятие банковской системы. Виды банковских систем

Банковская система является ключевым звеном кредитной системы, концентрирующим основную массу кредитных и финансовых операций. Банки являются одной из старейших и наиболее распространенных групп кредитных учреждений, выполняющих в настоящее время большинство кредитно-финансовых услуг и по существу являющихся институтами универсального (за исключением их небольшого числа) профиля.

Что касается определения банковской системы, то это совокупность различных видов банков и банковских институтов в их взаимосвязи, существующая в той или иной стране в определенный исторический период; составная часть кредитной системы.

Структура кредитной системы любого государства исторически развивается и совершенствуется, и на это влияют две группы факторов: экономические и юридические.

Каждое государство имеет свою структуру кредитной и банковской системы, свою организацию кредитного дела, банковской деятельности. Основой любой кредитной системы являются банки, но степень развития специализированных кредитно-финансовых организаций в государствах различна. Несмотря на особенности классификации банков, отличия в процедуре осуществления операций, правилах регулирования банков, организации работы и статусе органов банковского надзора, во всех странах учитываются международный опыт ведения банковского дела, рекомендации, стандарты международных финансово-кредитных организаций.

Все больше внимания уделяется вопросам обеспечения надежного функционирования банковских систем – как международных, так и национальных, что возможно, если исходить из основных принципов:

поддержки действительно надежных банков;

повышения открытости в деятельности банков;

контроля риска посредством пруденциального регулирования и надзора.

В истории развития банковских систем различных стран известно несколько их видов:

- двухуровневая банковская система (Центральный банк и система коммерческих банков);

- централизованная монобанковская система;

- уникальная децентрализованная банковская система (Федеральная резервная система США).

В большинстве стран с рыночной экономикой существует двухуровневая структура банковской системы.

Первый уровень банковской системы образует Центральный банк страны. Он выполняет следующие функции:

-осуществляет эмиссию национальных денежных знаков, организует их обращения и изъятия из обращения, определяет стандарты и порядок ведения расчетов и платежей;

-проводит общий надзор за деятельностью кредитно-финансовых учреждений страны и исполнение финансового законодательства;

-предоставление кредитов коммерческим банкам;

выпускает и проводит погашение государственных ценных бумаг;

управляет счетами правительства, осуществляет зарубежные финансовые операции;

- осуществляет регулирование банковской ликвидности с помощью традиционных для центрального банка методов воздействия на коммерческие банки: проведение политики учетной ставки, операций на открытом рынке с государственными ценными бумагами и регулирование норматива обязательных резервов коммерческих банков.

С точки зрения собственности на капитал центральные банки подразделяются на:

-государственные, капитал которых принадлежит государству (например, центральные банки в Великобритании, ФРГ, Франции. Канаде, Беларуси);

-акционерные (например, в США);

-смешанные акционерные общества, часть капитала которых принадлежит государству (в Японии, Бельгии).

Некоторые центральные банки были сразу образованы в качестве государственных (в ФРГ, России), другие создавались как акционерные, а затем национализировались (в Великобритании, Франции) Но независимо от того, принадлежит или нет капитал центрального банка государству, исторически между банком и правительством сложились тесные связи, особенно усилившиеся на современном этапе. Правительство заинтересовано в надежности центрального банка в силу особой роли последнего в кредитной системе страны, в проведении экономической политики правительства.

Однако тесные связи с государством не означают, что оно может безгранично влиять на политику центрального банка независимо от принадлежности капитала центральный банк является юридически самостоятельным. Чаще всего он подотчетен либо законодательному органу, либо специальной банковской комиссии, образованной парламентом. Управляющий банка, которого могут назначать парламент, президент, правительство, монарх, обычно не входит в состав правительства. Существенная степень независимости центрального банка является необходимым условием эффективности его деятельности, которая нередко вступает в противоречие с краткосрочными целями правительства, озабоченного, например, приближением очередных выборов. Это особенно важно в плане ограничения возможностей правительства использовать ресурсы центрального банка для покрытия бюджетного дефицита.

В то же время независимость центрального банка от правительства носит относительный характер в том смысле, что экономическая политика не может быть успешной без четкого согласования и тесной увязки ее основных элементов денежно-кредитной и финансовой политики. В долгосрочном плане политика центрального банка прямо определяется приоритетами макроэкономического курса правительства. В конечном счете, любой центральный банк в той или иной степени сочетает черты банка и государственного органа.

В большинстве стран с рыночной экономикой и двухуровневой банковской системой функции центральных банков в основном совпадают, но есть, естественно, и отличия. Так, например, во главе банковской системы Франции, которая характеризуется жестким банковским надзором и кредитным контролем, а также преобладанием государственных кредитных институтов, стоит Министерство финансов Франции. Центральный банк Франции Банк Франции наряду с двумя другими институтами (Национальный кредитный Совет и Комиссия по банковскому контролю), которые осуществляют контроль за деятельностью коммерческих банков, находится под руководством Министерства финансов. Банк Франции обладает монополией на эмиссию банкнот, но его задачи как банка государства ограничены, так как многие банковские операции выполняет само Казначейство Франции.

Истории известен и такой тип банковской системы, как централизованная монобанковская. По этому типу была построена банковская система СССР и многих других социалистических стран. Банковская система СССР складывалась из трех государственных банков (Госбанк, Стройбанк, Внешторгбанк) и системы сберегательных касс. Госбанк СССР, помимо эмиссионной и расчетно-кассовой деятельности, выполнял функции кредитования различных отраслей народного хозяйства (предоставление краткосрочных кредитов промышленности, транспорту, связи и долгосрочных сельскому хозяйству). Стройбанк осуществлял долгосрочное кредитование и финансирование капитальных вложений в различные отрасли народного хозяйства (кроме сельского хозяйства). Внешторгбанк проводил кредитование внешней торговли, занимался международными расчетами, операциями с иностранной валютой, золотом и драгоценными металлами. Сберегательные же кассы привлекали денежные вклады населения, осуществляли оплату коммунальных других услуг. Монополия трех государственных банков приводила к тому, что кредиты зачастую выполняли роль второго бюджета. В этих условиях не использовался эффективный потенциал кредитного механизма, не было возможности проводить активную денежно-кредитную политику теми инструментами, которые известны в странах с рыночной экономикой.

Помимо двухуровневой структуры банковской системы, существует децентрализованная Федеральная Резервная Система (ФРС) США. Ее возглавляют 12 федеральных резервных банков в различных регионах страны, задачей которых является контроль за деятельностью банков членов ФРС и определение кардинальных направлений монетарной политики США. Членами ФРС являются 40% всех коммерческих банков. Остальные коммерческие банки работают «на свой страх и риск».

Таким образом, на основании вышесказанного можно сделать следующие выводы:

1. Банковская система - это внутренне организованная, взаимосвязанная общими целями и задачами совокупность банков конкретного государства.

2. Существуют различные подходы к классификации банковских систем различных государств.

3. Особенности функционирования различных банковских систем зависят от экономических и юридических факторов.

1.2 Главные составляющие банковской системы

Система в целом представляет собой совокупность структурных элементов в их взаимосвязи. Поэтому определение банковской системы необходимо предварить выявлением ее структуры.

В ст. 136 Конституции Республики Беларусь сказано, что банковская система нашего государства состоит из Национального банка Республики Беларусь и иных банков, Статья 5 Банковского кодекса добавляет, что эта система Республики Беларусь является двухуровневой.

Такая структура принята в подавляющем большинстве стран. Одноуровневая банковская система возможна, как правило, в двух случаях. Прежде всего, она функционирует на ранних этапах развития банковского права, когда в государстве еще нет центрального банка. Соответственно банки могут осуществлять любые принятые операции вплоть до эмиссии собственных денег [10, с.55].

Особое ответвление в эволюции центральных банков возникло в связи с функционированием данных институтов в странах с жестко централизованной нерыночной экономикой и, прежде всего, в СССР. В Советском Союзе центральный банк, по сути, представлял собой всю банковскую систему государства. Эта одноуровневая система прекратила свое существование в связи с распадом СССР, когда на базе республиканских контор Госбанка было создано 15 центральных банков независимых республик. Впоследствии новые государства отказались от одноуровневой банковской системы. Например, Банковская система Российской Федерации в настоящее время включает в себя Банк России, кредитные организации, а также филиалы и представительства иностранных банков (ч. 1 ст. 2 Федерального Закона «О банках и банковской деятельности»).

В Беларуси законодатель более узко подошел к определению второго звена. Согласно ст. 5 БК к нему относятся лишь банки. В настоящее время у нас функционирует 27 банков (Приложение № 2).

На то, что в Беларуси существует именно банковская система, а не совокупность банков, указывают:

1) характер отношений между двумя уровнями системы. Национальный банк осуществляет банковское регулирование, направленное на поддержание банковской системы в оптимальном состоянии [10, с.59].

По общему правилу, закрепленному в ст. 49 БК, Национальный банк и иные банки не отвечают по обязательствам друг друга. Исключение составляют, во-первых, случаи, когда они сами принимают на себя такие обязательства. Во-вторых, исключения из общего правила могут быть предусмотрены в актах большей силы, нежели БК. Так, согласно ил. 1.1 и 1.2 Декрета Президента Республики Беларусь от 20 апреля 1998 г. № 4 «О гарантиях сохранности средств физических лиц в иностранной валюте, находящихся на счетах и во вкладах (депозитах) в банках Республики Беларусь» государство гарантирует полную сохранность средств физических лиц в иностранной валюте, размещенных на счетах и во вкладах (депозитах) в банках, уполномоченных обслуживать государственные программы (Сберегательный банк «Беларусбанк», Белагроггромбанк, Белпромстройбанк, Белорусский банк развития и реконструкции «Белинвест-банк», Белвнешэкономбанк, Приорбанк), и возврат этих средств с учетом начисленных по ним процентов в валюте счета или вклада (депозита) по первому требованию вкладчиков. Безусловное выполнение обязательств по возврату обеспечивает Национальный банк;

2) характер отношений между банками второго уровня (банки равноправны);

3) тесная взаимосвязь элементов банковской системы между собой. Одним из проявлений этого является знаменитый «эффект домино». Так, начало первого международного банковского кризиса было положено закрытием германского банка Bankhaus Herschtatt (1974), второго -прекращением итальянского Banco Ambrisiano (1982), третий (1991) и четвертый (1995) кризисы были связаны с закрытием английских The Bank of Credit and Commerce International (Банк международного кредита и торговли) и Barings Bank соответственно;

4) наличие у каждого элемента банковской системы определенной независимости от принуждения извне [10, с.60].

Существует мнение, что в банковскую систему кроме банков входят также небанковские кредитно-финансовые организации [17, с.35]. Эта точка зрения обоснована, если учесть, общность деятельности и значительную схожесть правового статуса банков и небанковских кредитно-финансовых организаций.

Выше уже отмечалось, что Российская Федерация восприняла данный подход. Согласно ст. 2 Федерального закона «О банках и банковской деятельности» в банковскую систему входят не только банки, но и небанковские кредитно-финансовые организации. Очевидно, что в данном случае речь идет не о банковской системе, а о системе кредитных организаций. Однако российский законодатель считает данные понятия синонимами.

Кроме того, в банковскую систему иногда включают — создаваемые при высших органах государственной власти комитеты, советы, комиссии, создаваемые центральным банком советы, группы экспертов [15, с.29].

В соответствии с п. 24 Устава Национального банка в целях совершенствования денежно-кредитной политики и банковской системы Республики Беларусь при Национальном банке создан Консультативный совет. В его функции входит оказание Национальному банку экспертных, информационных и консультативных услуг. Председателем Консультативного совета является Председатель Правления Национального банка. Совет состоит из представителей: Президента Республики Беларусь, Палаты представителей Национального собрания Республики Беларусь, Совета Министров Республики Беларусь, Национального банка, банков и экспертов. Консультативный совет действует в соответствии с Положением.

Следует назвать и такие производные банковские образования, как союзы и ассоциации, (ст. 21 БК). Чаще, всего их относят к структурам, близким к банковской системе. В Беларуси функционирует Ассоциация белорусских банков, созданная в 1990 г. В настоящее время она объединяет 18 республиканских банков, 1 представительство иностранного банка и несколько организаций, деятельность которых связана с функционированием банковской системы. Основными целями Ассоциации в соответствии с ее Уставом являются:

- представление и защити прав и законных интересов своих членов;

- координация деятельности банков и повышение эффективности их работы;

- содействие выработке и осуществлению денежно-кредитной политики и развитию банковского дела в республике.

Кроме того, банки могут создавать на договорной основе определенные объединения (временные или постоянные) для участия в кредитовании крупных проектов. Вопрос об отнесении: таких образований к банковской системе является спорным. Также невыясненной остается проблема положения финансово-промышленных и иных хозяйственных групп с участием банков и небанковских кредитно-финансовых организаций групп [10, с.62].

Следует еще раз подчеркнуть, что БК в качестве элементов банковской системы называет только банки. Хотя, учитывая, что белорусское банковское право является достаточно молодым и динамично развивающимся, не исключено, что законодатель со временем пересмотрит свою позицию.

Банковская система Республики Беларусь представляет собой внутренне организованную совокупность взаимосвязанных между собой банков.

Принципы деятельности банковской системы закреплены в ст. 13 БК. К ним относятся:

1. обязательность получения банками и небанковскими кредитно-финансовыми организациями специального разрешения (лицензии) на осуществление банковской деятельности;

2. независимость банков и небанковских кредитно-финансовых организаций в своей деятельности, невмешательство со стороны государственных органов в их работу, за исключением случаев, предусмотренных законодательными актами Республики Беларусь;

3. разграничение ответственности между банками, небанковскими кредитно-финансовыми организациями и государством;

4. обязательность соблюдения установленных Национальным банком нормативов безопасного функционирования для поддержания стабильности и устойчивости банковской системы Республики Беларусь;

5. обеспечение физическим и юридическим лицам права выбора банка, небанковской кредитно-финансовой организации;

6. обеспечение банковской тайны по операциям, счетам и вкладам (депозитам) клиентов;

7. обеспечение возврата денежных средств вкладчикам банков [29, с.1].

2. Характеристика банковской системы Республики Беларусь

2.1 История развития банковской системы Республики Беларусь

Банки – это огромное достижение цивилизации. Они представляют собой экономические органы, предназначенные для обслуживания всех рыночных отношений. Банки следует рассматривать как важную составную часть бизнеса, делового мира. Они аккумулируют денежные средства, предоставляют кредиты, проводят денежные расчеты, эмитируют в обращение денежные знаки, обслуживают рынки ценных бумаг, оказывают многообразные экономические услуги.

В древности существовали некоторые учреждения, выполнявшие функции банков. В исторической литературе есть указания на то, что аналоги банков функционировали в Вавилоне, древнейшей Греции, Египте, Риме [11, с.44]. Они выполняли разнообразные операции – от комиссионных операций по покупке, продаже и платежей за счет клиентов до выдачи кредитов и выступления в качестве поручителя и доверенного лица при совершении различных актов и сделок. Например, в VIII в. до нашей эры Вавилоне банк принимал денежные вклады, предоставлял кредиты и даже выпускал банковские билеты «гуду». В Вавилоне развивались ростовщичество и меняльное дело. Государство пыталось уже тогда юридически регулировать личные кредитные отношения и защищать интересы ростовщиков. В Греции банкирские операции первоначально осуществлялись жрецами.

В связи с интенсивным развитием торговли увеличилась потребность в кредите, а это побудило развитие банкирских операций. Афиняне занимались своим обменным промыслом, сидя за столиком на рынке, отсюда и пошло название трапезиты от греческого слова «трапеза» (стол). Следует отметить, что наряду с частными банкирами крупные банковские операции велись в храмах. Древние храмы в Греции являлись своеобразными банками, банкирами и местом хранения денег. Интересно отметить, что термин «монета» берет начало от одного из синонимов Юноны, при храме которой в Риме еще в III в. до нашей эры находился монетный двор Юноны (ее второе имя – монета).

С древнейших времен потребности общественной жизни заставляли людей заниматься посреднической деятельностью, выражавшейся во взаимных платежах, связанных с обращением монет, различных по весу и содержанию драгоценных металлов.

Во многих источниках, дошедших до нас, можно встретить данные о вавилонских банкирах, принимавших процентные вклады и выдававших ссуды под письменные обязательства и под залог различных ценностей. Историки отмечали, что в XIII в. до н.э. Вавилонский банк принимал вклады, платил по ним проценты, выдавал ссуды и даже выпускал банковские билеты. Выделялась деятельность банкирского дома Игиби, игравшего роль вавилонского «Ротшильда». Операции дома Игиби были весьма разнообразны: им производились на комиссионных началах покупки, продажи и платежи за счет клиентов; принимались денежные вклады; клиентам предоставлялся кредит, за что кредитор получал вместо процентов право на плоды урожая с полей должника; выдавались ссуды под расписку и под залог. Банкир также выступал в качестве поручителя по сделкам. Вавилонскому предку современных банкиров было не чуждо участие в товарищеских торговых предприятиях, в качестве финансирующего вкладчика.

Наконец, есть указание еще на одну функцию, исполнявшуюся банкиром Игиби, – роль советчика и доверенного лица при составлении разного рода актов и сделок. Кроме того, в Вавилоне зародились ростовщичество и меняльное дело.

Наряду с частными банкирами крупные денежные операции проводили храмы. В основном они занимались хранением запасных фондов и сокровищ, а также давали городам долгосрочные ссуды под небольшие по тому времени проценты. Есть сведения о городском займе, реализованном Делосским храмом на пять лет из расчета 10% годовых.

Во времена античности, когда преобладало натуральное хозяйство, наиболее характерными были натуральные займы, например, в Греции под аренду земли.

В древнем Египте банковское дело находилось в ведении государства. По сохранившимся сведениям, древнеегипетские банки, кроме фискальной функции, осуществляли следующие операции: покупку, продажу и размен монеты, выдачу ссуд, ипотечные и ломбардные операции, учет обязательств до наступления срока, прием вкладов. В папирусах содержится информация о деятельности египетских банкиров в качестве советников по составлению актов, управлению клиентскими имениями, переводам.

В античный Рим банковское дело было «завезено» из Греции. Как и в Афинах, римские банкиры так же имели свои заведения на форуме.

В Англии, ставшей в 17 в. самой передовой индустриальной страной, первыми банкирами были, как правило, золотых дел мастера. Вскоре после того, как в сделках начали использовать золото, стало очевидным, что как покупателям, так и торговцам неудобно и небезопасно каждый раз при заключении сделок перевозить, взвешивать и проверять на чистоту золото. Поэтому вошло в правило отдавать золото на хранение золотых дел мастерам, которые имели подвалы или, специальные кладовые и могли за плату предоставить их. Получив золотой вклад, золотых дел мастер выдавал вкладчику квитанцию. Вскоре товары стали обмениваться на квитанции золотых дел мастеров. Квитанции, таким образом, превратились в раннюю форму бумажных денег.

Бумажные деньги (квитанции), находившиеся в обращении, полностью обеспечивались золотом. Видя готовность людей принимать квитанции в качестве бумажных денег, золотых дел мастера начали осознавать, что хранимое ими золото востребуется редко, поэтому количество еженедельно и ежемесячно вкладываемого золота превышало количество изымаемого. Затем какому-то сообразительному золотых дел мастеру пришла б голову идея, что выпуск бумажных денег может превышать количество имеющегося золота. Он стая направлять эти избыточные бумажные деньги в обращение, давая под процент ссуды торговцам, производителям и потребителям. Так зародилась банковская система частичных резервов. Если, например, золотых дел мастер давал в ссуду сумму, равную количеству находящегося на хранении золота, то общая стоимость денег вдвое превышала стоимость золота и резервы составляли 50% стоимости выпущенных бумажных денег [11, с.47].

Банки современного типа начали появляться с XV в. Первыми были банк св. Георгия в Генуе, банки в Венеции и во Франции.

Белорусское законодательство XV-XVI вв. содержало многочисленные нормы, регулировавшие порядок осуществления тех или иных банковских операций (например, Статут Великого княжества Литовского 1588 г., раздел «О записях и продажах»). Однако банки в полном смысле этого слова появились позднее.

В Российской Империи, составной частью которой после разделов Речи Посполитой (1787, 1793, 1795 гг.) стали белорусские земли, первые банки были образованы в середине XVIII в. Их характерная особенность заключалась в том, (что эти банки (Дворянский и: Купеческий) находились не в частной, а в государственной собственности [10, с.63].

В 60-х г. XIX в. было проведена реформа кредитной системы: ликвидированы казенные банки, организованы новые государственные кредитные учреждения, разрешено создавать негосударственные банки. 31 мая 1860 г. был образован Государственный банк Российской империи. Постепенно его отделения начали открываться в губернских городах Беларуси (Гродно - 1864 г., Минск - 1881 г., Могилев и Витебск - 1883 г.). Губернские отделения имели право кредитовать промышленность и торговлю, оплачивать купоны по процентным бумагам, принимать вклады, выдавать ссуды под залог процентных бумаг, акций и облигаций, осуществлять другие функции.

В 1870 г. учрежден Гомельский городской общественный банк. Позднее создавались городские банки в Полоцке, Витебске, Борисове, Могилеве, образован Минский коммерческий банк. Кроме того, организовывались общества взаимного кредита (Минск, Кобрин, Могилев и др.). К концу XIX в. крупнейшим банковским центром в Северо-Западном регионе стал Минск.

В 1917 г. банковская система Российской империи перестала существовать. 14 (27) декабря 1917 г. ВЦИК принял Декрет «О национализации банков», в соответствии с которым банковская деятельность объявлена государственной монополией. Позднее был издан Декрет «О ревизии стальных ящиков в банках» и создан Народный банк РСФСР с конторами и отделениями на местах.

В марте 1919 года в системе Народного комиссариата финансов Литовско-Белорусской республики была образована Минская окружная контора Народного банка («единого банка»). Фактически это был орган по снабжению денежными знаками [26, с.47]. Уже 19 января 1920 г. Народный банк РСФСР и его местные органы были упразднены с передачей всех активов и пассивов органам Народного комиссариата финансов РСФСР.

В начале 1921 г. было объявлено о переходе к новой экономической политике. На смену единому банку приходит двухуровневая банковская система, 4 октября 1921 г. Декретом СНК и ВЦИК учрежден Государственный банк РСФСР. А уже 3 декабря 1921 г. Совет Народных комиссаров БССР принял постановление об организации в Минске Белорусской конторы Государственного банка, которая начала функционировать 3 января 1922 г. Последнюю дату считают «днем рождения банковской системы Беларуси» [10, с.64].

Позднее были открыты местные отделения в Витебске, Борисове, Бобруйске, Могилеве; агентства — в Слуцке, Мозыре, Орше, Климовичах, Полоцке.

В 1922 г. был образован СССР. Поэтому в 1923 г. Госбанк РСФСР преобразован в Госбанк СССР.

К октябрю 1925 г. в стране насчитывалось 1211 банковских организаций (без кредитных кооперативов). Из них на долю специализированных (по сути коммерческих) банков приходилось 62 %, Госбанка - 38 % организаций. Во второй половине 20-х гг. XX в. в связи с отказом от нэпа и началом перехода к командно-административной системе управления экономикой возвращается идея «единого банка». 15 июня 1927 г. принимается постановление ЦИК и СНК СССР «О принципах построения кредитной системы», предусматривающее ограничение круга деятельности специальных банков и усиление централизованного руководства ими со стороны Госбанка СССР. Постановлением СНК СССР от 30 января 1930 г. «О кредитной реформе» коммерческий кредит заменен прямым банковским кредитованием, ликвидированы филиалы Всероссийского и Всеукраинского кооперативных банков. С начала 1931 г. кредитно-расчетное обслуживание колхозов передано государственной банковской системе. Процесс превращения специальных банков в банки долгосрочных вложений был завершен постановлением ЦИК и СНК СССР от 5 мая 1932 г. «Об организации специальных банков долгосрочных вложений» [10, с.65].

Во второй половине 50-х гг. XX в. количество специальных банков сокращается. К концу 50-х гг. XX в. в Беларуси функционировали Коммунальный банк, филиалы Госбанка СССР, Промбанка СССР, Сельхозбанка СССР и Торгбанка СССР. В 1959 г. банковская система была реорганизована: специализированные банки упразднены, их функции сосредоточены в Госбанке и Промстройбанке СССР. Идея «единого банка» утверждается окончательно. Накануне реформ 80-х гг. XX в. банковскую систему СССР составляли Госбанк СССР, Стройбанк СССР, Внешторгбанк СССР, Государственные трудовые сберегательные кассы СССР. Банки являлись собственностью государства и представляли собой систему государственных учреждений. Госбанк функционировал как «министерство банков», управляя банками и формально неся вместе с Правительством СССР и правительствами союзных республик, их центральными и местными органами ответственность по обязательствам подчиненных ему кредитных учреждений.

На рубеже 80—90-х гг. XX в. возникло качественно новое направление формирования банковской системы — появились первые негосударственные коммерческие и кооперативные банки. Особо важное влияние на этот процесс оказало принятие 27 июля 1987 г. постановления ЦК КПСС и Совета Министров СССР «О совершенствовании системы банков в стране и усилении их воздействия на повышение эффективности экономики», 26 мая 1988 г. - Закона «О кооперации в СССР», 1 сентября 1988 г. - постановления Совета Министров СССР «Об утверждении устава государственных банков СССР». 31 марта 1989 г. было принято постановление Совета Министров СССР № 280 «О переводе государственных специализированных банков СССР на полный хозяйственный расчет и самофинансирование».

Возникла необходимость в законодательных актах, регулирующих деятельность банковской системы. Верховным Советом СССР 11 декабря 1990 г. приняты законы «О Государственном банке СССР» и «О банках и банковской деятельности», которые устанавливали двухуровневую банковскую систему в виде Центрального банка (Госбанка), Сберегательного банка и коммерческих банков. Коммерческие банки получили самостоятельность в проведении кредитной политики, в привлечении вкладов, при определении процентных ставок. Также они обрели право осуществлять валютные операции на основе лицензии Центрального банка. Госбанк получил новые полномочия - он стал контролировать деятельность коммерческих банков путем установления нормативных требований [10, с.66].

Принятие в 27 июля 1990 г. Декларации о государственном суверенитете Республики Беларусь положило начало новому этапу развития банковской системы нашего государства. В ч. 4 ст. 5 Декларации говорилось: «Республика Беларусь образует Национальный банк, подчиненный Верховному Совету республики, создает свою финансово-кредитную систему; подтверждает права собственности на специализированные банки, находящиеся на ее территории на момент принятия этой Декларации ... имеет право на создание собственной денежной системы» [10, с.67].

В конце 1990 г. вступили в действие законы «О Национальном банке Республики Беларусь» и «О банках и банковской деятельности в Республике Беларусь». Главной целью политики и деятельности Национального банка Республики Беларусь было объявлено обеспечение внутренней и внешней устойчивости официальной денежной единицы, поддержание стабильных цен.

В ст. 1 Закона «О Национальном банке» закреплялось, что Национальный банк Республики Беларусь является центральным банком Республики Беларусь, находится в собственности республики, подотчетен (но не подчинен) Верховному Совету Республики Беларусь. Постановлением Верховного Совета Республики Беларусь от 13 февраля 1991 г. утвержден Устав Национального банка.

К 1991 г. было образовано 25 банков, из них примерно половина сформирована на базе учреждений бывших государственных специализированных банков. Наиболее крупными являлись: Белорусский промышленно-строительный «Белпромстройбанк», Белорусский акционерный коммерческий агропромышленный банк «Агропромбанк», Белорусский коммерческий акционерный банк реконструкции и развития «Белбизнесбанк», Акционерный коммерческий банк «Приорбанк», Банк внешнеэкономической деятельности Республики Беларусь «Белвнешэкономбанк» и Сберегательный банк Республики Беларусь.

Дальнейшее развитие банковской системы можно подразделить на следующие периоды.

Первый: 1991-1995 гг. В Концепции развития банковской системы Республики Беларусь на: 2001—2010 гг., утвержденной Указом Президента 28 мая 2002 г. № 274, этот этап обозначен как период «глубокого экономического кризиса и формирования двухуровневой банковской системы» (пп. 1.1). Несмотря на ускоренные темпы образования банков второго уровня (с 1992 по 1995 г. было создано 40 банков), за это время совокупные активы (пассивы) банков относительно номинального ВВП снизились с 71,6 % до 20,3 %, валовые кредиты банков реальному сектору экономики - с 41,3 % до 11,1 %» уставный фонд банков — с 9,3 % до 1,1 %. В 1992 г. среднемесячный прирост розничных цен составил 27 % в 1993 г. - 32 %, в 1994 г. -7 %, в 1995 г. - 31% [10, с.68].

Одним из экономических факторов инфляции стал дефицит государственных финансов, покрываемый за счет кредитной эмиссии. При устойчивом снижении реальных объемов производства происходило многократное увеличение денежной массы. Рост денежной массы привел к росту цен и обесценению денежных средств, что, в свою очередь, стало причиной повышения процентных ставок по кредитам. Банковская система обрела свойство высокой рентабельности. Чтобы сдержать этот процесс, государственное регулирование деятельности коммерческих банков становилось все более активным.

Второй этап начался в 1996 г. как результат ряда политических преобразований. В Концепции развития банковской системы Республики Беларусь на 2001—2010 гг. этот период обозначен как этап, в течение которого начали создаваться предпосылки макроэкономической и финансовой стабилизации и некоторого укрепления банковской системы.

За период с 1996 по 2001 г. в Беларуси создано 28 банков. Однако на 1 октября 2001 г. в нормальном режиме функционировали только 25 банков и 510 их региональных структур. На территории Республики Беларусь действовали 8 представительств иностранных банков и небанковских кредитно-финансовых организаций России, стран Балтии, Германии и Польши. Национальным банком не было зарегистрировано ни одной небанковской кредитно-финансовой организации.

В целом можно сказать, что этот период характеризуется уменьшением количества банков в результате объединения, присоединения мелких банков к более крупным, банкротства (наиболее заметный след в этом плане оставило банкротство банков «Дукат», «Магнат-банк», «БелБалтия»). По состоянию на 1 февраля 2002 г. в Беларуси функционировало 25 банков и 4 находились в стадии ликвидации («Ингэкс», «Чистьинвестбакк», «БелБалтия» и «БелКомБанк ») [10, с.69].

На этом этапе введен в действие ряд актов, способствовавших улучшению ситуации в банковской системе,

2 мая 1996 г. был принят Указ Президента № 157 «О мерах по упорядочению банковской и иной финансовой деятельности», в соответствии с которым на территории Республики Беларусь запрещена деятельность субъектов хозяйствования, не являющихся банками, но осуществляющих банковские и иные финансовые операции, связанные с привлечением денежных средств граждан и юридических лиц, без соответствующих лицензий или без согласия Национального банка. В случае нарушения запрета, полученные в результате такой деятельности средства изымаются в доход государства, на должностных лиц и граждан налагается штраф.

24 мая 1996 г. принят Указ Президента Республики Беларусь № 209 «О мерах по регулированию банковской деятельности в Республике Беларусь». В нем признавалось необходимым:

- утвердить перечень банков, уполномоченных обслуживать государственные программы, а также открывать счета государственным органам и юридическим лицам, основанным на государственной собственности;

- принять меры по увеличению доли государства и юридических лиц, основанных на государственной собственности, в уставных фондах данных банков;

- обеспечить свое представительство в высших органах управления указанных банков, дав представителям право приостанавливать решения иных высших органов управления до разрешения разногласий общим собранием акционеров, если такие решения могут причинить материальный ущерб банку или государству [10, с.70].

Также было закреплено право Национального банка вводить временное управление банком и принимать иные меры в целях стабилизации его финансового положения в случае устойчивой убыточности банка более трех месяцев подряд, неплатежеспособности или угрозы неплатежеспособности и банкротства банка. Позднее (в соответствии с изменениями и дополнениями в Указ № 209) Национальный банк получил право:

- требовать отстранения руководителя банка от занимаемой должности в случае неоднократного нарушения (два и более раза в течение года) банком установленных Национальным банком Республики Беларусь экономических нормативов и неисполнения нормативных правовых актов, повлекших неплатежеспособность банка либо создавших угрозу интересам вкладчиков и кредиторов банка;

- налагать штраф в размере от 50 до 200 минимальных заработных плат (с 2002 г. - базовых величин) на должностных лиц банка, виновных в досрочной выплате процентов по депозитам (вкладам) юридических и физических лиц, а также в начислении и (или) выплате повышенных процентов работникам банка;

- налагать на должностных лиц банка, уполномоченных принимать решения о выдаче кредитов, штраф в размере от 150 до 500 базовых величин за выдачу кредита заемщику, имеющему просроченную задолженность по ранее выданным ему кредитам.

15 июня 1998 г. Национальным банком было принято Положение о порядке создания, лицензирования и прекращения деятельности банков на территории Республики Беларусь [10, с.71].

Новый этап развития современной банковской системы был положен принятием Банковского кодекса Республики Беларусь. С его вступлением в силу перестали действовать Закон Республики Беларусь от 14 декабря 1990 г. «О банках и банковской деятельности в Республике Беларусь» и Закон Республики Беларусь от 14 декабря 1990 г. «О Национальном банке Республики Беларусь».

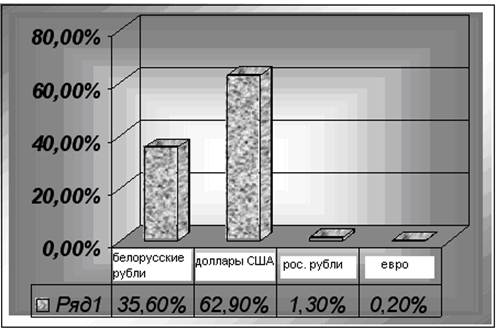

13 июня 2001 г. Указом Президента Республики Беларусь № 320 был утвержден Устав Национального банка Республики Беларусь, закрепивший основные положения деятельности центрального банка страны (Приложение № 1). 28 июня 2001 г. Национальным банком утверждены Инструкция о порядке государственной регистрации и лицензирования деятельности банков и небанковских кредитно-финансовых организаций и Правила создания и регулирования деятельности банков на территории свободных экономических зон Республики Беларусь. 28 мая 2002 г. принят Указ № 274 «Об одобрении Концепции развития банковской системы Республики Беларусь на 2001-2010 годы». Было признано, что, несмотря на некоторое улучшение структуры активов и пассивов банков, привлечение и размещение банками ресурсов характеризуется:

- недостаточной диверсификацией источников формирования ресурсов банков и, в частности, низким удельным весом средств населения, ценных бумаг, эмитируемых банками;

- несоответствием пассивов и активов по срокам;

- низким удельным весом в пассивах банков привлеченных средств с длинными сроками, что сдерживает возможность их использования для инвестирования;

- недостаточно рациональным распределением банковских услуг по территориальному принципу (если на 1 февраля 2002 г. в Беларуси насчитывалось 511 филиалов, то сейчас функционируют только 458);

- низкой корпоративной и государственной гарантией сохранности средств, размещаемых в банках.

Кроме того, в Концепции отмечено, что банковский сектор слабо защищен от многочисленных рисков, в том числе системных; конкуренция в банковском деле невысока; нормативные правовые акты, регулирующие банковскую деятельность, нуждаются в совершенствовании; в платежной системе имеются неиспользованные возможности в повышении эффективности функционирования расчетно-платежного механизма, увеличения доли безналичных расчетов в системе розничных платежей, совершенствовании мониторинга и управления платежами, правил и процедур управления ликвидностью и рисками.

Стратегическими целями развития банковской системы Республики Беларусь были провозглашены:

- укрепление устойчивости банковской системы, обеспечивающее приближение ее параметров к европейскому уровню, интеграцию банковского сектора Беларуси в региональные и мировую банковскую и финансовые системы и исключающее возможность системных кризисов;

- проведение эффективной единой государственной денежно-кредитной политики Республики Беларусь;

- повышение доверия к банкам со стороны национальных и иностранных инвесторов и вкладчиков, населения республики.

В Концепции также выделены основные направления совершенствования государственной политики в отношении банков и небанковских кредитно-финансовых организаций:

- интегрирование денежной системы и банковского сектора экономики Республики Беларусь с Российской Федерацией, расширение и углубление взаимодействия с другими странами, международными финансовыми организациями;

- проведение денежно-кредитной политики, отвечающей динамичному социально-экономическому развитию страны;

- уменьшение участия государства в фондах банков;

- совершенствование налогообложения банков;

- усиление надзора и контроля за деятельностью банков;

- формирование нормативно-правовой базы, соответствующей новым условиям функционирования банков.

Современный этап развития и становления банковской системы начался с принятия Президентом Республики Беларусь Указа №27 от 15 января 2007 г. «Об утверждении Программы развития банковского сектора экономики Республики Беларусь на 2006 – 2010 годы», в котором определены приоритеты и параметры макроэкономического развития страны, для реализации которых необходимо повысить функциональную значимость и роль банковского сектора в экономике, эффективность проводимой денежно-кредитной политики.

Таким образом, можно сделать вывод, что развитие банковской системы прошло долгий путь становления и совершенствования, который подразделяется на определенные этапы, характеризующиеся своими особенностями. Каждый этап становления банковской системы сопровождался принятием сопутствующих нормативно-правовых актов, отвечающих потребностям текущих экономических и политических отношений в государстве.

Похожие работы

... в форме выпуска в обращение безналичных и наличных (банкнот и монет) денег. Эмиссия денег осуществляется Национальным банком путем краткосрочного (до одного года) рефинансирования банков в целях поддержания ликвидности банковской системы Республики Беларусь и устойчивости денежного обращения, покупки Национальным банком свободно обращающихся на денежном рынке государственных ценных бумаг и ...

... банки лучше приспособлены, поскольку обладают более высокой способностью брать на себя риск освоения новых рынков и имеют больший доступ к мировому капиталу. 1.2 Проблемы и перспективы развития банковской системы Республики Беларусь. Мы видим, что банки играют очень важную роль в экономике. Поэтому именно с налаживания нормально функционирующей банковской системы нужно начинать выход из ...

... о переводном и простом векселе Женевская конвенция 1930 г. о гербовом сборе в отношении переводных и простых векселей и некоторые другие конвенции, участниками которых Республика Беларусь является. 2. Виды расчетов 2.1 Классификация расчетов между субъектами хозяйствования Республики Беларусь Как отмечалось ранее, расчетные обязательства опосредуют осуществление платежей за переданное ...

... годовых. Снижение стоимости кредитов будет способствовать расширению спроса на кредиты и увеличению их доступности для субъектов хозяйствования всех форм собственности. 1.2 Виды кредитования юридических лиц и организация кредитного процесса в АСБ «Беларусбанк» Кредиты, предоставляемые коммерческими банками юридическим лицам, можно классифицировать: - по целевой направленности – ...

0 комментариев