Навигация

Роль банков в кредитных отношениях, функции ЦБ и коммерческих банков

2.2 Роль банков в кредитных отношениях, функции ЦБ и коммерческих банков

Банк – это финансово-кредитный институт, учреждение, производящее разнообразные виды операций с деньгами и ценными бумагами и оказывающее финансовые услуги правительству, предприятиям, организациям, гражданам и другим банкам. Банки выпускают, аккумулируют, хранят, предоставляют в кредит, размещают, покупают и продают, обменивают деньги и ценные бумаги, контролируют движение денежных средств, обращение денег и ценных бумаг, оказывают услуги по платежам и денежным расчетам; осуществляют посреднические и трастовые операции. Банки, осуществляя свою деятельность в сфере обращения, участвуют в воспроизводственном процессе путем создания условий для доведения изготовленных в материальном производстве благ до конечного потребления и будучи институтом обмена, испытывают на себе влияние всех фаз воспроизводства, тесно взаимодействующих друг с другом, и в свою очередь, активно влияют на производство и на распределение ВВП. Это предполагает решение множества разнообразных задач, без чего полноценное функционирование экономики может быть затруднено.

Постижение сущности коммерческого банка, а так же изучение особенностей организации отдельных видов операций невозможно без понимания специфики его деятельности. Исследование трудов отечественных и зарубежных ученых показало, что единого мнения по данному вопросу среди экономистов не существует.

Теоретическая сущность банков в литературе обычно производится через раскрытие их функций. Среди функций, в процессе эволюции, были выделены:

- кредитная функция;

- сберегательная функция;

- функции платежей и расчетов;

- функция управления потоками наличности (инкассация платежей, выплаты по операциям фирм, инвестирования избытка наличности в краткосрочные ценные бумаги и кредиты);

- функция банковского инвестора;

- функция инвестиционного планирования;

- трастовая функция;

- функция страхования;

- брокерская функция;

- лизинг и факторинг.

Банк имеет единственную в своем роде предметно-производственную специализацию. Отличительной особенностью специализации коммерческих банков является совмещение приема вкладов до востребования, осуществления платежей и расчетов, выдачи кредитов [18].

В отличие от других финансово-кредитных учреждений в деятельности банков всегда присутствуют два вида операций: открытие и ведение счетов до востребования и размещение средств от своего имени и за свой счет. Таким образом, создание банка всегда сопровождается организацией этих двух направлений работы. Ликвидация одного из этих направлений означает ликвидацию банка. В данной работе рассматривается одно направление банковской деятельности – размещение денежных средств путем кредитования юридических лиц.

Банком называется кредитное учреждение, которое имеет исключительное право осуществлять следующие операции: привлечение во вклады денежных средств физических и юридических лиц; размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности; открытие и ведение банковских счетов физических и юридических лиц. Система банков - это совокупность взаимосвязанных между собой учреждений - Центрального и коммерческого банков, а также специализированных банков. Из приведенного выше определения банков следует, что они выполняют две основные операции. Первая – пассивная – банки принимают у себя временно свободные денежные средства от населения, предприятий и государства. При этом вкладчикам выплачивают процент, т.е. платят за право использовать их средства в каком-либо деле, приносящем прибыль. Вторая операция банков называется активной - банки выдают денежные средства во временное пользование тем, кто в них нуждается в данный период, за плату, называемую процентом. Разница между полученным процентом и выплаченным вкладчикам процентом составляет прибыль банка. Источниками денежных средств, которыми располагают банки, являются: вклады физических и юридических лиц; банковская прибыль; средства, выделенные государством или собранные учреждениями банка для организации его работы [1].

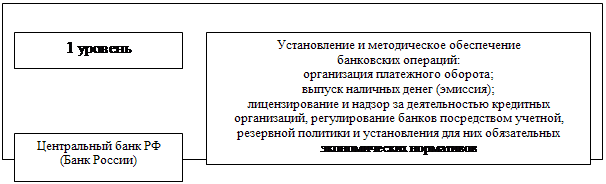

В настоящее время практически во всех странах существует двухуровневая банковская система. Первый уровень этой системы составляет Центральный банк, второй - различные коммерческие банки и фонды. ЦБ, как правило, является государственным и служит важнейшим орудием макроэкономического регулирования экономики. Он - монополист по выпуску - эмиссии кредитных денег в форме банкнот, аккумулирует и хранит кассовые резервы других кредитных учреждений, официальные золотовалютные резервы, осуществляет кредитование коммерческих банков, кредитует и выполняет расчетные операции для правительства, контролирует деятельность других кредитных учреждений [5].

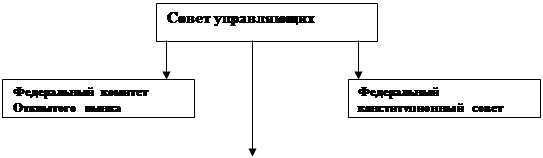

Центральный банк РФ (Банк России) является главным банком Российской Федерации. Он создан и действует на основании Федерального закона от 10 июля 2002 г. № 86 ФЗ «О Центральном банке Российской Федерации (Банке России)» (в ред. от 10.01.03), в соответствии с которым уставный капитал (в размере 3 млн руб.) и иное его имущество являются федеральной собственностью. Банк России осуществляет полномочия по владению, пользованию и распоряжению своим имуществом, включая его золотовалютные резервы. Банк России образует единую централизованную систему с вертикальной структурой управления. В систему Банка России входят центральный аппарат, территориальные учреждения, расчетно-кассовые и вычислительные центры, полевые учреждения, учебные заведения и другие предприятия и организации, в том числе подразделения безопасности, необходимые для осуществления деятельности Банка России. По состоянию на 01.01.2004 г. в систему ЦБ входили 78 территориальных учреждений, 5 отделений Московского городского территориального управления, 1169 РКЦ, центральное и сеть межрегиональных хранилищ, 5 организаций программно-технического комплекса, ряд организаций, обеспечивающих функционирование Банка России. ЦБ обладает экономической и политической независимостью от исполнительных органов государственной власти. Его экономическая независимость проявляется в организационном и финансовом аспектах. Как организация, созданная для осуществления управленческих функций, Банк России имеет три основные цели деятельности, закрепленные в Законе «О Центральном банке Российской Федерации (Банке России)»: защита и обеспечение устойчивости рубля; развитие и укрепление банковской системы РФ; обеспечение эффективного и бесперебойного функционирования платежной системы.

Реализация функций и полномочий, предоставленных Банку России для достижения этих целей, превращают его в орган монетарной власти, орган банковского регулирования и надзора, расчетный центр банковской системы. Как орган монетарной власти Банк России осуществляет следующие функции: во взаимодействии с Правительством РФ разрабатывает и проводит единую государственную денежно-кредитную политику; осуществляет эффективное управление золотовалютными резервами; устанавливает и публикует официальные курсы иностранных валют по отношению к рублю; принимает участие в разработке прогноза платежного баланса и организует составление платежного баланса РФ; осуществляет анализ и прогнозирование состояния экономики РФ в целом и по регионам прежде всего денежно-кредитных и валютно-финансовых отношений, публикует соответствующие материалы и статистические данные, реализуя при этом задачу снижения инфляционных ожиданий.

Как орган регулирования и надзора за деятельностью кредитных организаций ЦБ выполняет следующие функции: принимает решение о государственной регистрации кредитных организаций; выдает кредитным организациям лицензии на осуществление банковских операций, приостанавливает их действие и отзывает их; осуществляет надзор за деятельностью кредитных организаций и банковских групп; регистрирует эмиссию ценных бумаг кредитными организациями в соответствии с федеральными законами; является кредитором последней инстанции для кредитных организаций, организует систему рефинансирования; устанавливает правила проведения банковских операций, бухгалтерского учета и отчетности для банковской системы. Кроме того, ЦБ как надзорный орган устанавливает порядок и условия осуществления валютными биржами деятельности по организации проведения операций по покупке и продаже валюты, осуществляет выдачу, приостановление и отзыв разрешений им на проведение данных операций [7].

Как расчетный центр банковской системы ЦБ играет основную роль в организации и функционировании платежной системы страны, выполняя следующие функции: устанавливает правила осуществления расчетов в РФ; монопольно осуществляет эмиссию наличных денег и организует наличное денежное обращение; определяет порядок осуществления расчетов с международными организациями, а также с юридическими и физическими лицами. Как банкир Правительства РФ Банк России осуществляет обслуживание счетов бюджетов всех уровней бюджетной системы РФ посредством проведения расчетов по поручению уполномоченных органов исполнительной власти и государственных внебюджетных фондов.

Для выполнения возложенных на него функций в различных сферах Банк России наделен полномочиями нормотворческой деятельности. Он имеет право издавать нормативные акты по вопросам, отнесенным к его компетенции федеральными законами [5].

Коммерческие банки - учреждения универсального характера, производящие кредитные, фондовые, посреднические операции, проводят расчеты и организуют платежный оборот в масштабе всего хозяйства страны. Эти банки, с одной стороны, самостоятельно осуществляют перечисленные операции, а с другой стороны, зависят от Центрального банка, который предоставляет им кредиты и хранит резервный фонд коммерческих банков. Особой разновидностью специализированных коммерческих учреждений являются кредитующие отдельные сферы и отрасли хозяйства. Инвестиционные банки проводят операции по выпуску и размещению ценных бумаг; их капитал формируется за счет кредита коммерческих банков и за счет продажи собственных акций. Сберегательные банки аккумулируют сбережения населения и вкладывают в основном в финансирование коммерческого и жилищного строительства. Инновационные банки финансируют и кредитуют НИОКР и внедрение их результатов в практику. Ипотечные банки выдают долгосрочный кредит под залог недвижимости.

К числу специализированных банков относятся также те, которые обслуживают нужды внешней торговли, сельского хозяйства, потребительского кредита и др. По характеру своей деятельности к специализированным кредитно-финансовым учреждениям относятся различные фонды и компании. Инвестиционные компании выполняют роль промежуточного звена между индивидуальным капиталом и предприятиями, функционирующими в нефинансовой сфере. От сберегательных учреждений они отличаются тем, что их сбережения изменяются в зависимости от колебаний курсов ценных бумаг. Если повышается курс акций, которые приобрела компания, то повышается курс и ее собственных акций. Следовательно, инвестиционные компании имеют дело с ценными бумагами различных предприятий. Страховые компании осуществляют страхование жизни, имущества и ответственности; являются важным каналом аккумуляции денежных сбережений населения и долгосрочного финансирования крупных предприятий промышленности, транспорта и торговли. Таким образом, они приращивают свой капитал за счет получаемой от вложений прибыли. Пенсионные фонды также активно создают страховой фонд экономики, средства которого вкладываются в акции и облигации частных компаний, в ценные бумаги государства, тем самым способствуют расширению производства и получают прибыль [7].

Кроме непосредственно ссудных банки выполняют и особые операции - оказывают разнообразные услуги: совершают операции с валютой, управляют имуществом клиентов по их доверенности, размещают и хранят ценные бумаги их владельцев. Они приобретают имущество для сдачи его в аренду пользователям, - это называется лизингом. Предприятия могут передавать банкам уплату своего долга, осуществления за них соответствующих расчетов (факторинг).

Заключение

Современная банковская система России включает в себя Банк России, кредитные организации, филиалы и представительства иностранных банков. Принцип двухуровневой структуры реализуется путем четкого законодательного разделения функций ЦБ и всех остальных банков. ЦБ РФ как верхний уровень банковской системы выполняет функции денежно-кредитного регулирования, банковского надзора и управления системой платежей и расчетов в стране. Он может проводить банковские операции, необходимые для выполнения данных функций, только с кредитными организациями, а также с Правительством РФ, органами государственной власти, государственными внебюджетными фондами. ЦБ не имеет права осуществлять банковские операции с не являющимися кредитными организациями, и с физическими лицами (кроме военнослужащих и служащих ЦБ). Он не может прямо выходить на банковский рынок, предоставлять кредиты непосредственно предприятиям и организациям и не должен участвовать в конкуренции с коммерческими банками.

Коммерческие банки и другие кредитные организации образуют второй, нижний уровень банковской системы. Они осуществляют посредничество в расчетах, кредитовании и инвестировании, но не принимают участия в разработке и реализации денежно-кредитной политики, а ориентируются в своей работе на установленные Банком России параметры денежной массы, ставок процента, темпов инфляции и т.п. В процессе своего функционирования эти банки должны выполнять нормативы и требования ЦБ РФ по уровню капитала, созданию резервов и др. Для административно-командной системы была характерна одноуровневая банковская система, когда один банк (Госбанк СССР) определял объем и структуру денежной массы в обращении, т.е. выполнял функции денежно-кредитного регулирования, и осуществлял кредитование народного хозяйства, устанавливая порядок и условия выдачи и погашения кредитов предприятиям различных отраслей.

В Стратегии развития банковского сектора, утвержденной Правительством РФ и ЦБ РФ, определено, что ориентирами преобразования является достижение показателей, представленных в таблице 4 (Приложение Г). Сроки достижения целей и решения ближайших задач по реформированию банковского сектора, динамика количественных параметров зависят во многом от темпов и характера экономического развития и структурных преобразований в российской экономике по следующим, основным для банковского сектора показателям: реальный объем и структура ВВП; динамика инфляции, валютного курса и рыночных ставок процента; уровень монетизации экономики, сокращение доли бартерных сделок, неденежных и наличных форм расчетов. Для результативности реформ необходима координация действий Правительства РФ и ЦБ РФ при заинтересованном участии самих кредитных организаций в соответствии с макроэкономическими тенденциями российских и международных финансовых рынков.

Одной из главных задач, определенных Программой, является укрепление и совершенствование банковской системы, которой отводится важная роль в. продвижении России по пути рыночных реформ. Проведение дальнейшей реструктуризации позволит повысить функциональное значение банковской системы в экономике страны. Сильная обновленная банковская индустрия способна обеспечить кредитную поддержку реструктуризации нефинансового сектора, а также создание и функционирование инновационных сетей, представляющих собой перспективное направление интеграции хозяйствующих субъектов всех отраслей экономики. До недавнего времени вопросам повышения эффективности кредитного процесса в Российской Федерации не уделялось должного внимания, как со стороны регулирующих органов, так и со стороны участников рынка. Российские банки только начинают осознавать значение эффективно организованной инфраструктуры кредитования для оптимизации затрат и снижения рисков.

В ближайшие годы формирование полноценной инфраструктуры кредитования будет одним из важных условий оптимизации кредитных портфелей по затратам, рискам и доходности. В силу этого большое значение приобретает укрепление законодательных и институциональных основ инфраструктуры кредитного процесса, что предполагает обсуждение этих вопросов внутри банковского сообщества, а также его диалог с Центральным Банком России, с государственными органами законодательной и исполнительной власти.

Стремительное развитие рынка потребительского кредитования и необходимость снижения кредитных рисков обуславливают важность изучения кредитного процесса в банке.

Учитывая динамику прошлых лет, дальнейшая либерализация условий выдачи кредитов Сбербанком России в условиях нарастающей конкуренции приведет к увеличению объемов выданных кредитов в 2008 году почти вдвое и соответственно к увеличению кредитного портфеля банка. Увеличение кредитного портфеля и ссудной задолженности банка приводит к увеличению риска непогашения основного долга и процентов по выданной ссуде (кредитного риска) и росту издержек кредитования. Кредитный риск обуславливается факторами, лежащими как на стороне клиента, так и на стороне банка. Проведение мониторинга позволит Сбербанку решить следующие задачи:

- выявить изменения кредитоспособности заемщика и провести корректирующие действия, направленные на минимизацию потерь;

- осуществить разумную программу банковского кредитования;

- выявить ошибки и недостатки кредитного процесса, проблемные кредиты;

- постоянно контролировать соответствие Кредитной политики банка действиям уполномоченных сотрудников Кредитного отдела;

- создать систему эффективного контроля за обоснованностью выдачи ссуды и реальностью источников ее погашения;

- поможет в оценке совокупного риска и осуществлении соответствующих мероприятий по укреплению финансовой устойчивости банка.

Страхование кредитов защитит интересы банка при неплатежеспособности должника, т.е. фактически нейтрализует риск дефолта для банка, хотя и не исключит его.

Глоссарий

| № п/п | Новое понятие | Содержание |

| 1 | 2 | 3 |

| 1 | Дефляция (от лат. deflatio – сдувание) | искусственное изъятие из обращения избыточной денежной массы, проводимое правительством страны с целью снижения темпов инфляции, повышения учетных ставок, уменьшения льгот, продажи государственных ценных бумаг |

| 2 | «Дешевые деньги» | выражение, относящееся к ситуации, складывающейся на рынке, когда в изобилии предлагают деньги, кредиты и ценные бумаги. |

| 3 | Денежная масса | количество денег, состоящее из денежной наличности и депозитов (вкладов). Охватывает все, что может быть квалифицированно как деньги. Состоит из общего количества денег и денег, образующих сокровища (то есть денег изъятых из обращения) |

| 4 | Инфляция (от лат. inflatio – вздутие) | обесценение денег, проявляющееся в форме роста цен на товары и услуги без повышения их качества, ведущее к снижению покупательской способности национальной валюты |

| 5 | Конъюнктура (от лат. conjungere - связывать) | экономическая ситуация, складывающаяся на рынке, характеризуемая уровнями спроса и предложения, рыночной активностью, ценами, объемами продаж, движением процентных ставок, валютного курса, заработной платы, дивидендов, а также динамикой производства и потребления. |

| 6 | Производительность труда | показатель эффективности использования ресурсов, трудового фактора. Измеряется количеством продукции в натуральном или денежном выражении, произведенной одним работником за определенное фиксированное время. |

| 7 | Реальные доходы | номинальный доход, скорректированный на уровень инфляции |

| 8 | Сбережения населения | денежные средства, остающиеся после уплаты всех налогов и расходов на личное потребление; отложенное потребление |

| 9 | Стагфляция (от лат. stagno - делаю неподвижным и inflatio - вздутие) | сочетание стагнации и инфляции; состояние экономики, при котором происходят одновременно спад производства, рост цен и безработицы; сочетание экономического кризиса с инфляцией |

| 10 | Экономика рыночная | экономика, сочетающая различные формы собственности: государственную, муниципальную, частную (юридических лиц), смешанную |

Список использованных источников

1. Российская Федерация. Конституция (1993). Конституция Российской Федерации [Текст]: офиц. текст. - М.: ИС «Кодекс», 2005. - 39 с. – ISBN 5-94462-025-0.

2. Арбитражный процессуальный Кодекс Российской Федерации от 24.07.2002 № 95-ФЗ (ред. от 31.03.2005) [Текст]// СЗ РФ от 29.07.2002, № 30, ст. 3012, СЗ РФ от 04.04.2005, № 14, ст. 1210.

3. Гражданский кодекс Российской Федерации (Ч. 1) от 30.11.1994 г. № 51-ФЗ с изм. 13.05.2008 г. // Справочно-правовая система «Консультант Плюс»: [Электронный ресурс]. - посл. обн. 13.05.2008.

4. Гражданский кодекс Российской Федерации (Ч. 2) от 26.01.1996 г. № 14-ФЗ с изм. 06.12.2007 г. // Справочно-правовая система «Консультант Плюс»: [Электронный ресурс]. - посл. обн. 06.12.2007.

5. Гражданский кодекс Российской Федерации (Ч. 3) от 26.11.2001 г. № 146-ФЗ с изм. 29.04.2008 г. // Справочно-правовая система «Консультант Плюс»: [Электронный ресурс]. – посл. обн. 29.04.2008.

6. Федеральный закон «О банках и банковской деятельности» от 02.12.1990 г. № 395-1 (с изменениями от 29.12.2006 г.).- Правовая Система Гарант, 2007 г.

7. ФЗ «О центральном банке» от 10.07 02 (с изменениями от 29.12.06) - Правовая Система Гарант, 2007 г.

8. Агарков, М.М. Основы банковского права. Учение о ценных бумагах – М.: Юристъ, 2002. – 654 с.

9. Банки и банковское дело/под ред. И.Т.Балабанова. – СПб.: Питер, 2001. – 304 с.

10. Банки, финансы, кредит: Учеб./под ред. Соколовой О.В. – М.: Юристъ, 2000. – 784 с.

11. Басовский Л.Е. Теория экономического анализа: Учебное пособие. - М.: ИНФРА – М, 2002 г. – 304 с.

12. Банковское дело: Учеб./под ред. О.И. Лаврушина. – М.: Финансы и статистика, 2003. – 672 с.

13. Бочаров В.В. Инвестиции: учеб. – СПб.: Питер, 2002. – 288 с.

14. Брагинский, М.И. К вопросу о соотношении вещных и обязательственных правоотношений: сборник /Отв. ред. А.Л. Маковский. - М.: Изд-во БЕК, 2001. – 420 с.

15. Вахрина П.И. Инвестиции. – М.: «Дашков и К», 2004. – 384 с.

16. Виноградова Т.Н. Банковские операции: Учеб. пос.. – РнД.: «Феникс», 2001. – 384 с.

17. Гитман Л.Дж. Основы инвестирования/пер. с англ. – М.: Дело, 1999. – 1008 с.

18. Есипов В.Е. Экономическая оценка инвестиций. – Спб.: Вектор, 2006. – 288 с.

19. Епишенков, С.В.. Заем и кредит как самостоятельные институты гражданского права России // «Банкир» от 9 октября 2001 г.

20. Жарковская Е.П. Банковское дело: Учеб. – М.: Омега-Л, 2005. – 440 с.

21. Жуков, А.И. Экономические и правовые проблемы использования кредита// «Бизнес и банки» №1-2. 2000 г.

22. Касьянова, Г.Ю. Коммерческий кредит// «Российский налоговый курьер» №8. - август 2005 г.

23. Компанеец, Е.С. Применение законодательства о кредитовании и расчетах. - М.: Изд-во БЕК, 2001. – 320с.

24. Кочергин Д.А. Системы электронных денег: классификация и характеристика элементов//Банковское дело №2 2005

25. Липсиц И.В. Экономический анализ реальных инвестиций: учеб. пособие. - М.: Экономистъ, 2004. – 347 с.

26. Миллер Р.Л. Современные деньги и банковское дело. – М.: ИНФРА-М, 2000. – 856 с.

27. Моляков Д.С. Финансы предприятий отраслей народного хозяйства - М.: ФиС , 2004 – 212 с.

28. Москвин В.А. Виды обеспечения при долгосрочном кредитовании предприятий//Банковское дело, 2006, №7, С. 19

29. Морина Н.А. Вопросы стандартизации оценки стоимости объектов залога//Банковское дело, 2005, №3, С. 37.

30. Общая теория денег и кредита: учеб./под ред. акад. РАН Е.Ф.Жукова. – М.: ЮНИТИ-ДАНА, 2002. – 423 с.

31. Орлова Е.В. Коммерческий кредит// «Российский налоговый курьер» №16. - август 2006 г.

32. Перекрестова Л.В. Финансы и кредит: Учеб. пос. – М.: изд. центр «Академия», 2004. – 288 с.

33. Пещанская И.В. Краткосрочный кредит: теория и практика. – М.: изд-во «Экзамен», 2003. – 320 с.

34. Попков В.В. К вопросу о конкуренции в банковской сфере// Банковское дело, 2006, №2, С. 14.

35. Поршнева А.Г. Основы и проблемы экономики предприятия М.: Финансы и статистика. 2002 - 92с.

36. Савицкая Г.В. Экономический анализ: Учеб. – 10-е изд., - М.: Новое знание, 2004. – 640 с.

37. Тедеев, А.А. Финансовое право: учеб. – М.: Изд-во «Эксмо», 2004. – 480 с.

38. Типенко Н. Г., Соловьев Ю. П., Панич В. Б. Оценка лимитов риска при кредитовании корпоративных клиентов//Банковское дело, 2006, №10, С. 19.

39. Финансы, деньги, кредит: Учеб./под ред. Соколовой О.В. – М.: Юристъ, 2000. – 784 с.;

40. Финансы, налоги, кредит: Учеб./под ред. Емельянова А.М. – М.: РАГС, 2001. – 546 с.

41. Царев И.Н. Оценка экономической эффективности инвестиций. – Спб.: Питер, 2004. – 464 с.

42. Четыркин Е.М. Методы финансовых и коммерческих расчетов. – М.: «Дело», 2002. – 320 с.

43. Яни, П.С. Незаконное получение кредита// «Законодательство». - №5. - май 2000 г.

Приложение А

Кредитные организации России (на начало года)

| Показатели | 2001 | 2003 | 2005 | 2007 | 2008 | 2008 в % к 2001 |

| Число кредитных организаций, зарегистрированных на территории РФ в том числе: | 2121 | 1828 | 1518 | 1375 | 1296 | 61,1 |

| имеющих право на осуществление банковских операций | 1311 | 1329 | 1299 | 1189 | 1136 | 86,7 |

| Число кредитных организаций с иностранным участием в уставном капитале в том числе: | 130 | 126 | 131 | 153 | 202 | 155,4 |

| со 100% иностранным участием | 22 | 27 | 33 | 52 | 63 | 2,9 раза |

| с иностранным участием от 50% до 100% | 11 | 10 | 9 | 13 | 23 | 2,1 раза |

Источник: Российский статистический сборник. 2008: Стат.сб/Росстат. – М., 2008, с. 659

Приложение Б

Кредитные организации России (на начало года)

| Показатели | 2001 | 2003 | 2005 | 2007 | 2008 | 2008 в % к 2001 |

| Число действующих кредитных организаций, зарегистрированных на территории РФ в том числе по величине уставного капитала, млн. руб.: | 1311 | 1329 | 1299 | 1189 | 1136 | 86,7 |

| до 3 | 174 | 102 | 73 | 43 | 37 | 21,3 |

| от 3,1 до 10 | 282 | 192 | 133 | 87 | 61 | 21,6 |

| от 10,1 до 30 | 313 | 291 | 232 | 168 | 120 | 38,3 |

| от 30,1 до 60 | 254 | 253 | 225 | 182 | 161 | 63,3 |

| от 60,1 до 150 | 127 | 198 | 211 | 226 | 207 | 163,0 |

| от 150,1 до 300 | 68 | 123 | 191 | 217 | 248 | 364,7 |

| 300 и выше | 93 | 170 | 234 | 280 | 302 | 324,7 |

Источник: Российский статистический сборник. 2008, с. 659

Приложение В

Объемы кредитных средств, выданных банками России

| Годы | Всего, млн. руб. | В том числе, юридическим лицам |

| 2001 | 956293 | 763346 |

| 2002 | 1467489 | 1191452 |

| 2003 | 2122230 | 1708097 |

| 2004 | 2987113 | 2474290 |

| 2005 | 4373098 | 3406785 |

| 2006 | 6211992 | 4484376 |

| 2007 | 9218221 | 6298067 |

| 2008 | 13923789 | 9532561 |

| 2008 г. к 2001 г. в разах | 14,6 | 12,5 |

Приложение Г

Планируемое преобразование банковской системы РФ до 2015 г.

| Показатели | 2006 г. | Планируемое значение |

| Соотношение активов банковской системы и ВВП | 33,4% | 45-50% |

| Соотношение капитала и ВВП | 4,1% | 5-6% |

| Соотношение кредитов реальному сектору и ВВП | 11,3% | 15-16% |

| Доля кредитов реальному сектору в банковских активах | 33,7% | 40% |

Похожие работы

... предприятий реального сектора, в том числе в форме гарантий при банковском кредитовании, создают условия для возобновления роста объемов банковских кредитов[4]. 3. Основные проблемы и пути развития банковской системы России 3.1 Проблемы банковской системы России Прошедший межбанковский кризис показал, что российская банковская система все еще слаба. Хотя о кризисе уже можно говорить в ...

... любом построении банковской стстемы. В настоящее время, практически во всех странах с рыночной экономикой созданны и активно развиваются двухуровневые банковские системы, гле на первом уровне функционирует центральный банк страны, осуществляющий эмиссионную, законотворческую, надзорную и прочие виды деятельности;на втором - действуют коммерческие банки. Однако, на страницах экономической ...

... . Все вышеупомянутое закономерно приводит к возникновению специфической правовой системы, объектом регулирования которой выступает банковская деятельность, «осложненная» иностранным элементом. . Одним из ключевых вопросов интеграции банковской системы России в мировое банковское сообщество является вопрос о том, на каких условиях происходит эта интеграция, как наиболее достоверно могут быть ...

... на то, что оно правомочно осуществлять банковские операции. Разделением целей и функций между ЦБ РФ и другими кредитными организациями определяется двухуровневый характер организации банковской системы России. ЦБ РФ составляет верхний её уровень и находится в федеральной (государственной) собственности. Нижнее звено данной системы представляют коммерческие банки и небанковские организации. ...

0 комментариев