Навигация

Рост скорости обращения денег был дополнительным фактором обесценения остатков на счетах, сокращения ресурсов банков, увеличения резервов

5. Рост скорости обращения денег был дополнительным фактором обесценения остатков на счетах, сокращения ресурсов банков, увеличения резервов.

6. Угроза банковской паники, всегда имеющаяся в условиях макроэкономической нестабильности, особенно возрастала при резких скачках курса, при девальвации, как, например, в "черный вторник" 11 октября 1994 г. А это усиливало действие всех перечисленных ранее факторов.

И тем не менее при крупном спаде в экономике и при сужении сферы ее обслуживания банками они вплоть до 1998 г. процветали, причем при низком качестве услуг. Большая часть состояний была сколочена в банковской сфере или при участии банков, доходы стремительно перераспределялись в их пользу.

Рассмотрим конкретные механизмы, при помощи которых осуществлялись эти структурные сдвиги. Здесь можно выделить следующее:

– до 1995 г. действовали столь либеральные правила учреждения и функционирования банков, что их мог создавать кто угодно. Низкие требования к минимальному размеру уставного капитала, к квалификации руководителей и персонала, борьба в 1991 г. за юрисдикцию над коммерческими банками между ЦБ России и Госбанком СССР – все это привело к тому, что учредить банк было столь же просто, как и любой кооператив. Это способствовало банковскому буму и позволяло банкам до поры до времени не считаться с рисками.

Быстрый рост частного сектора, увеличение числа рыночных агентов создавали большой спрос на банковские услуги, позволяя банкам устанавливать низкие ставки по привлекаемым средствам и высокие ставки по кредитам, высокие комиссионные при расчетном обслуживании. В нестабильных условиях даже при отрицательных реальных ставках по кредитам банки могут получать сверхприбыль, если разрыв ставок по кредитам и депозитам (спрэд) возрастает еще больше. В России как раз банковская система навязывала кредиторам и владельцам трансакционных счетов резко заниженные ставки, получая прибыль при крайне неэффективной работе. Особо успешными оказывались банки, обслуживающие экспортно-импортные операции, где были большие доходы от разницы цен и игры на курсе;

– высокая инфляция 1992 – 1994 гг. в конечном итоге для банков оказалась чрезвычайно выгодной. ЦБ в эти годы производил эмиссию в крупных масштабах, и банки стояли у начала денежного потока. Поэтому, хотя активы и обесценивались, новые поступления, не только учитывавшие, но и опережавшие инфляцию, восполняли потери и, более того, перераспределяли доходы в пользу банков и в ущерб другим отраслям. Механизм был прост: ЦБ выделял централизованные кредиты на поддержку предприятий той или иной отрасли. Иногда это был Минфин, выделявший ассигнования на пополнение оборотных средств. Деньги доводились через банки, других механизмов не было. Банки получали приличную долю плюс придерживали деньги на своих счетах, пуская их в оборот. При высоких процентных ставках они "наваривали" на подобных операциях большие деньги. Думаю, что в фазе высокой инфляции это был один из главных источников обогащения;

– со временем, учитывая возраставшие кредитные риски, банки все больше старались уйти в иные сферы, заняться другими типами операций. Поскольку в 1992–1994гг. финансовые рынки были слабо развиты, ГКО появились только в середине 1993 г., важнейшим доходным инструментом была валюта, спекуляции на валютном рынке. Кроме того, важную роль играл рынок межбанковских кредитов, на котором до банковского кризиса 1995 г. осуществлялись крупные обороты.

Банковская система сравнительно легко пережила "черный вторник" 1994 г. Некоторые банки даже обвинялись в том, что они его вызвали валютными спекуляциями. На самом деле у этого кризиса были объективные причины, если были виноватые, то в Правительстве и ЦБ. Но банки в их тогдашнем состоянии были готовы наживаться на девальвации, на росте цен.

Но после этого, после решения о прекращении эмиссии для финансирования бюджетного дефицита, ситуация серьезно изменилась: зарабатывать на прежних главных источниках стало невозможно.

Это особенно наглядно продемонстрировал банковский кризис августа 1995 г., случившийся вскоре после введения первого валютного коридора.

Валютный коридор, введенный, когда доллар еще падал, но вот-вот должен был начать подниматься, когда были особенно благоприятные перспективы для валютных спекуляций, лишил их смысла. По сути был введен фиксированный курс, на валютном рынке зарабатывать стало нельзя.

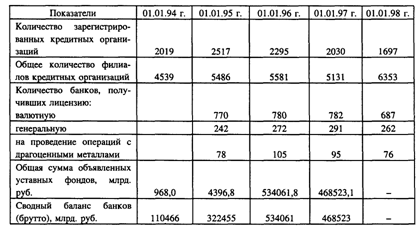

В целом эволюция банковской системы и ее роль в переходной российской экономике к началу нового банковского бума – так мы обозначим период развития банковской системы между кризисами 1995 и 1998 гг. – характеризуются данными, приведенными в табл. 2.2.

Таблица 2.2

Эволюция банковской системы в России.

| Годы | 1992 г. | 1993 г. | 1994 г. | 1995 г. | 1996 г. |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Количество действующих КО | 1713 | 2019 | 2517 | 2295 | 2030 |

| Количество отозванных лицензий (нарастающим итогом) | – | 13 | 78 | 303 | 592 |

| Минимальный УК банка, тыс. долл. | 214,4 | 70,6 | 1274,7 | 1291,5 | 3649 |

| Реальная месячная ставка рефинансирования ЦБ РФ, % | -12,2 | -6,9 | 4,4 | 7,6 | 6,5 |

| В % к ВВП: кредит денежных властей комбанкам | 15 | 5,1 | 2,4 | 1,1 | 0,6 |

Окончание табл. 2.2

| 1 | 2 | 3 | 4 | 5 | 6 |

| коммерческий кредит нефинансовому сектору | 33,6 | 20,4 | 19,6 | 12 | 10,4 |

| полученные межбанковские кредиты | – | 3,2 | 4,9 | 3,9 | 3,1 |

| брутто-активы комбанков | 88 | 54 | 56 | 36 | 36 |

| вклады населения – всего в т.ч. без Сбербанка России | 0,3 | 0,9 | 1,7 | 1,5 | 1,4 |

Источник: Экономический обзор ОЭСР: Российская Федерация. 1997. С. 104.

Комментарий к таблице:

1) сокращение числа банков, увеличение количества отозванных лицензий, повышение минимума УК отражают тенденцию повышения требований к банкам, весьма умеренную;

2) с 1994 г. реальная ставка рефинансирования стала положительной, и тем самым комбанки утратили важный источник дешевых ресурсов. Ту же линию подчеркивает сокращение объема кредитов, предоставленных денежными властями комбанкам – с 15% ВВП до 0,6%. Практически в 1996 г. ЦБ прекратил кредитование комбанков, лишив их возможности участвовать в присвоении инфляционного дохода;

3) но одновременно сокращался и коммерческий кредит нефинансовому сектору, т.е. кредитные вложения в реальную сферу – с 33,6% ВВП до 10,4%. Фактически это означало сжатие банковской системы, что видно и по динамике брутто-активов.

На 1 июля 1997 г., накануне азиатского кризиса, состояние российской банковской системы характеризовалось данными, приведенными в табл. 2.3.

Таблица 2.3

Некоторые показатели консолидированного баланса коммерческих банков на 1 июля 1997 г.

| Активы, трлн. руб. | 686,7 |

| В т.ч., %: кредиты нефинансовому сектору | 31,0 |

| кредиты другим банкам | 7,6 |

| государственные ценные бумаги | 23,2 |

| прочие ценные бумаги | 10,2 |

| Пассивы, трлн. руб. | 686,7 |

| В т.ч., % собственный капитал | 16,9 |

| прибыль | 1,4 |

| вклады населения | 19,9 |

| прочие депозиты | 1,1 |

| текущие счета юридических лиц | 21,8 |

| межбанковские кредиты | 11,4 |

| кредиты ЦБ РФ | 7,9 |

| Доля просроченной задолженности в общем объеме коммерческого кредита | 12,4 |

Источник: Экономический обзор ОЭСР: Российская Федерация. 1997. С. 114

Казалось, можно было констатировать явные успехи. Банковская система в качестве одной из институциональных основ рыночной экономики была создана и динамично развивалась как один из передовых секторов.

Однако, как показало дальнейшее развитие событий, успехи во многом оказались дутыми. Развитие банковской системы уперлось в развитие реального сектора, а процветание, основанное на пирамиде ГКО и фиксированном курсе рубля при несбалансированном бюджете, не могло продолжаться долго. Кредиты реальной экономике составляли менее трети активов, тогда как в ценные бумаги, прежде всего государственные, было вложено 33,4% активов. Отсюда напрашивается вывод, что это вообще была не вполне банковская система, скорее совокупность еще нерасчлененных финансовых протоинститутов, которые брались за любые операции, способные приносить доход, далеко не всегда считаясь с законом и рисками. [5]

2.2 Основные проблемы и стратегия развития национальной банковской системы РоссииОтечественной банковской системе присущи три критических параметра.

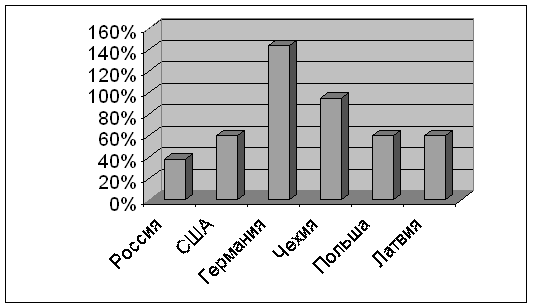

Низкая капитализация. Параметры банковской системы любого государства в основном определяются показателями валового внутреннего продукта (ВВП). Сегодня по размерам ВВП Россия уступает не только странам большой семерки, но и Индии, Китаю, Южной Корее, Мексике, Бразилии, Индонезии. На рис. 2.1 приведено отношение активов банковского сектора к ВВП для разных стран.

Рис. 2.1 Отношение активов банковской системы к ВВП

По уровню монетизации экономики (объем денежной массы – 18 % от ВВП) Россия занимает одно из последних мест в мире.

Совокупный капитал наших банков около 4 % от ВВП, что меньше показателей не только развитых, но и многих развивающихся стран. Чтобы приблизиться по этим параметрам хотя бы к ведущим развивающимся странам, Россия должна выйти на такие показатели: активы банковской системы – 50-60 %, банковский капитал – 5-6 % от ВВП. На 1 января 2003 г. сумма активов всех кредитных организаций России равнялась 4.1 трлн. рублей, что составляло около 130 млрд. долларов. В то же время консолидированные активы крупнейших банковских групп мира часто составляют более 1 трлн. долларов. Масштабы российских банков просто не позволяют им кредитовать клиентов в том объеме, в котором нуждаются корпоративные клиенты, – поэтому компании вынуждены выходить на западные рынки.

Непомерная концентрация банковского капитала. В банковской системе сложилась беспрецедентная по мировым меркам ситуация, которая несет в себе угрозу национальной экономической безопасности страны. Значительная доля активов сосредоточена в небольшом количестве банков (на долю 91 банка, что составляет всего 7 % от общего количества, приходится 80 % банковских активов). На долю банков Центра (Москва, Московская область) приходится 84 % как активов и капитала всей банковской системы. Показатели обеспеченности регионов банковскими услугами представлены в табл. 2.4.

Таблица 2.4

Показатели обеспеченности регионов банковскими услугами

| Район | Доля по численности | Доля по ВВП |

| Северный | 4% | 4% |

| Северо-Западный | 5% | 5% |

| Центральный | 20% | 21% |

| в т.ч. Москва и МО | 11% | 15% |

| Волго-Вятский | 6% | 4% |

| Центрально-черноземный | 5% | 4% |

| Поволжский | 12% | 11% |

| Северо-Кавказский | 12% | 6% |

| Уральский | 14% | 14% |

| Западно-Сибирский | 10% | 17% |

| Восточно-Сибирский | 6% | 7% |

| Дальневосточный | 5% | 6% |

| Калининградская область | 1% | 0% |

| ИТОГО | 100% | 100% |

Источник: Попков В.В. Банки на переходе.– М: Дека, 2001

При этом доля регионов в промышленном производстве составляет около 80%, там же проживает 80% населения страны. Ни в одной крупной стране из числа экономически развитых или имеющих экономику переходного типа, включая коммунистический Китай, подобной концентрации банковских учреждений и диспропорции между размещением производительных сил и концентрацией капитала нет.

Растущая концентрация банковских операций в ограниченном числе кредитных учреждений влечет за собой общий рост рисков банковской системы и снижение ее устойчивости. Разрушить такую систему, состоящую. из двух десятков крупнейших банков с распределенными по всей стране филиальными сетями, проще, нежели систему из множества кредитных организаций.

Неравноправная конкуренция в банковской системе. Присоединение России к ВТО и предоставление свободного доступа иностранным банкам на наш рынок банковских услуг создаст серьезную конкурентную угрозу для российских банков. По сути, не будет соблюдаться принцип равных конкурентных возможностей, который проповедуют международные финансовые организации. До последнего времени в силу имеющейся нестабильности финансово-кредитной системы страны крупнейшие мировые банки воздерживались от интервенции на российский банковский рынок, ограничиваясь так называемым "стратегическим присутствием" и не выбирая своей квоты в 12 % в совокупном капитале банковской системы. Однако теперь, когда в экономике России наметилось оживление, картина может резко измениться: следует ожидать повышения привлекательности российского рынка для иностранных банков. И наших партнеров сейчас не устраивает даже 25%-я квота иностранных банков в совокупном банковском капитале, предусмотренная нашими обязательствами. Например, представители Европейской комиссии говорят уже о необходимости 30% - и доли при вступлении, 50% – и через 3 года, и вообще, о снятии всяких ограничений через 5–7 лет. Некоторые банки со 100%-ным иностранным капиталом уже начали активно осваивать столичный рынок частных вкладов, работая исключительно с крупными вкладчиками. Можно предположить, что в зарубежные банки перейдет наиболее серьезная клиентура. Российским же банкам придется только наблюдать за течением событий. И вопрос о существовании самостоятельной, независимой отечественной банковской системы вновь останется открытым.

Примеры давления на российский бизнес через кредитную политику можно привести и сейчас. Например, сдерживание российского экспорта тарифными методами и антидемпинговыми расследованиями дополняется и дискриминационными мерами западных банков, которые фактически препятствуют поставкам российских товаров на западные рынки. Иностранные банки охотно выдают кредиты, когда необходимо профинансировать поставки в Россию партий товаров народного потребления и крайне сдержанно подходят к поставкам высокотехнологичного оборудования. Такая ситуация уже сложилась вокруг контракта по техническому перевооружению Магнитогорского комбината, хотя гарантом по всей сумме выступил Сбербанк России, который всегда сам считался на международных финансовых рынках первоклассным заемщиком.

Чего же следует ожидать российской банковской системе от присоединения к ВТО?

Вступление в ВТО без установления соответствующих защитных мер может обернуться крахом всей банковской системы страны, поскольку российские банки, в первую очередь самостоятельные региональные, находятся в заведомо неравных условиях. К неравным условиям, помимо низкой капитализации, можно отнести высокие ставки отчисления в ФОР, отсутствие системы рефинансирования, более жесткие условия банковского надзора. При сохранении нынешних условий функционирования российские банки не выдержат конкуренции даже с банками Восточной Европы. В результате крупнейшие корпоративные клиенты неизбежно будут обслуживаться в иностранных банках, а отечественные, потеряв свои активы и значительную долю ресурсов, будут сокращать капитализацию, как в относительном, так и абсолютном выражении.

Иностранные банки в политике предоставления кредитов реальному сектору будут руководствоваться национальными интересами своих государств и транснациональных корпораций. Контролируя потоки крупнейших российских производителей, включая в первую очередь экспортные, иностранные банки получат контроль над финансовыми потоками и состоянием платежеспособности российской экономики не только по экспортным, но и по внутренним платежам. И в любой момент эти потоки могут быть парализованы. А это уже представляет опасность не только для отдельных субъектов экономики, а для национальных интересов всей страны.

Сегодня необходимо кардинально изменить стратегию развития банковского сектора, которая, по мнению банковских специалистов, нацелена преимущественно на иностранные банки и на либерализацию условий для них, а не на поддержку отечественных банков. В противном случае в России может сложиться ситуация подобная странам Восточной Европы, где доля иностранного банковского капитала составляет 60–80 %, т.е. национальная банковская система почти полностью отсутствует.

Необходимо сохранить ограничения на открытие филиалов зарубежных банков, на максимальную долю инобанков в совокупном капитале отечественной банковской системы. Кроме того, необходимо законодательное ограничение, препятствующее уходу средств юридических и, что более важно, физических лиц за границу.

Имеются два базисных типа развития банков, – или два пути, на которых можно в сравнительно короткие сроки "поднять" банковскую систему России. Первый из них основан на предоставлении соответствующим институтам монопольного права на использование тех или иных источников дешевых денежных ресурсов, как, например, в Японии. Второй тип институтов развития опирается на их непосредственный доступ к кредитам эмиссионного центра. Подобные механизмы функционируют, в частности, в Китае и Индии. Их важными элементами выступают балансирование приростов денежного предложения через государственные банки развития с производственными возможностями освоения капиталовложений, а также прогнозирование спроса на прирост продукции, получаемой в результате инвестиционных проектов. Несомненным преимуществом данной системы является ее способность обеспечивать высокие темпы наращивания инвестиций независимо от объема сбережений, накапливаемых в экономике, и в отсутствие развитой рыночной инфраструктуры, обслуживающей инвестиционные процессы. Подобного рода функция позволит замедлить инфляционные процессы хотя бы потому, что в электроэнергетике и на транспорте, если они будут получать долгосрочные инвестиционные кредиты (на срок 10–15 лет), не придется столь резко повышать тарифы на их услуги, как это происходит в настоящее время.

2.3 Банковский сектор Свердловской области, его специфика, количественный и качественный составИнституциональная характеристика:

28 самостоятельных коммерческих банков и 67 их филиалов;

61 филиал кредитных организаций других областей;

42 филиала Уральского Банка Сбербанка РФ;

2 небанковские кредитные организации – Уральская расчетная палата и расчетная палата Уральской региональной валютной биржи.

Кредитные организации области объединены в Уральский банковский союз.

В список 200 крупнейших кредитных организаций России по размеру капитала стабильно входят 7, а по величине чистых активов – 8 банков Свердловской области. Капиталом более 1 млн. евро располагают 22 банка, из них у 13 кредитных организаций он превышает 5 млн. евро. В табл. 2.5 представлено распределение кредитных организаций по размеру уставного капитала.

Таблица 2.5

Распределение на группы кредитных организаций Свердловской области по размеру уставного капитала.

| Размер уставного капитала, млн. руб. | Количество кредитных организаций |

| До 3 | 2 |

| От 3 до 10 | 2 |

| От 10 до 30 | 7 |

| От 30 до 60 | 5 |

| От 60 до 150 | 4 |

| От 150 до 300 | 5 |

| Свыше 300 | 5 |

| Итого | 30 |

Источник: Бюллетень банковской статистики, №3, 2004.

Учитывая грядущее вступление России в ВТО, представляют интерес данные о том, сколько коммерческих банков с иностранным участием находится в Уральском Федеральном округе, в сравнении с данными по всей России, какую именно долю в уставном капитале занимают средства нерезидентов, а также какими эти банки обладают лицензиями. Все эти данные полезно рассмотреть в динамике, что представлено в прил. 1 и прил. 2.

Как видим, кредитные организации с участием нерезидентов в УК пока представлены в малом количестве, а доли более 20% вообще не наблюдается. Но увеличение их количества, скорее всего, вопрос времени, так как в Уральском регионе сосредоточен довольно большой экономический потенциал, хотя, конечно, концентрация банковского капитала по сравнению с Москвой, Московской областью и Санкт-Петербургом довольно мала.

Для целей дальнейшего анализа банковского сектора Свердловской области необходимо как-то идентифицировать региональные банки, разбить их на отдельные группы. В основу классификации региональных банков положен принцип принадлежности банка тому или иному собственнику. Выделим 5 групп собственников:

– банковские группы;

– менеджмент;

– местные власти (муниципалитеты и правительства субъектов федерации);

– промышленные группы;

– государственные компании. (прил. 5) [21]

Информацию о реальных владельцах уральских банков из открытых источников почерпнуть непросто, поэтому мы не исключаем, что оценка степени влияния тех или иных акционеров может не быть абсолютно достоверна. Ряд коммерческих банков так и не вошли ни в одну из групп (по той же самой причине). Но мы ставим другую задачу –сформировать общую картину, выделить стратегические цели и интересы владельцев.

Цели первых двух категорий собственников – банковских групп и менеджеров – близки. И те и другие, как правило, профессиональные банкиры, банковский бизнес для них основной, его развитие – задача стратегическая. Разница между ними в одном: банковские группы организационно ушли вперед по сравнению с "одиночными" банками, контролируемыми менеджментом. Объединяет этих собственников то, что при любых изменениях в банковской системе они будут наиболее жестко и последовательно бороться за сохранение своего бизнеса. Просто потому, что быстро переориентировать профессиональные менеджерские команды с банковского на иной бизнес невозможно.

Интерес банков, принадлежащих прямо или косвенно местным и региональным властям, всегда заключается в возможности проводить собственную финансовую политику на подведомственной территории. В Свердловской области такая кредитная организация несет на себе большую социальную нагрузку и вынуждена работать на невыгодных условиях с некоторыми клиентами. Но самый большой минус в деятельности этого банка – неопределенность. С одной стороны, на федеральном уровне деятельность таких банков особого одобрения не получает, чему подтверждение программа по переводу бюджетных счетов в Федеральное Казначейство. С другой – такие банки вроде бы нужны, по крайней мере, в части реализации целевых программ региональных и местных органов власти и выполнения ряда социальных функций. В любом варианте можно предположить, что местные власти будут всеми силами биться за возможность проведения самостоятельной финансовой политики.

Две другие категории собственников – промышленные группы и госкомпании. Для промышленных групп банки являются, во-первых, инструментом управления финансами внутри группы, во-вторых, источником ресурсов, привлекаемых в основном от населения. Банковский бизнес для этих собственников не является основным – этим все сказано. Пока они готовы вкладывать средства в банки, и это видно по растущим капиталам и активам, например, Кредитуралбанка, обслуживающего Магнитогорский металлургический комбинат. Но такое состояние явно временное. Рано или поздно эти собственники должны будут определиться: либо отпустить банк в свободное плавание и, потеряв контроль, дать ему шанс выйти за рамки пусть и больших, но все равно ограниченных финансовых возможностей группы, либо продать. Третьего, если не вести речь о сохранении функций "карманного" банка, в долгосрочной перспективе не дано.

Госкомпании еще менее заинтересованы в развитии собственных банков, поскольку как собственники сочетают сугубо утилитарный интерес промышленных групп и нерыночность подходов государства.

Парадокс заключается в том, что, несмотря на более низкую мотивацию этих собственников, промышленные группы и госкомпании способны дать подконтрольным банкам больше, нежели все остальные собственники вместе взятые.

Далее данные группы кредитных организаций будут рассмотрены более предметно, а именно влияние на банковский сектор области вступления России в ВТО, поведение и пути развития каждой из них.

2.4 Перспективы развития банковского сектора Свердловской областиУральский регион всегда отличался высоким уровнем конкуренции в банковском секторе. Мощный промышленный потенциал способствовал становлению собственной региональной банковской системы и в то же время притягивал капитал других территорий, прежде всего Москвы. Еще до недавнего времени предметом спора был самый лакомый кусочек банковской клиентуры — экспортно-ориентированные предприятия. Сейчас соперничество разворачивается за средний и малый бизнес, а также за население. Появление в регионах «дочек» иностранных банков и реализация закона о страховании вкладов сделают борьбу за клиента еще острее.

Передел наиболее привлекательной банковской клиентуры из числа крупных холдингов и компаний завершился на Урале с началом подъема производства. Раньше региональные банки удовлетворяли спрос местной промышленности на ресурсы, однако сейчас их капитала уже не хватает, чтобы закрыть ее растущие потребности: еще в 2000 году на долю самостоятельных банков Свердловской области приходилось 73% общего кредитного портфеля, в 2001-м – 56%. в 2002-м – 55%, а на 1 октября 2003 года – только 43%.

Следует признать тот факт, что 30 – 35% корпоративных VlP-клиентов уже завоеваны филиалами столичных банков.

Самые крупные предприятия базовых отраслей промышленности Урала (машиностроения, металлургии, нефтяной и химической промышленности) работают, как правило, сразу с несколькими филиалами московских банков. Банкам Свердловской области приходится конкурировать с Внешторгбанком, Сбербанком и Газпромбанком. И не только за предоставление кредитов, но и за деньги на текущих счетах крупных заводов. Это создает жесткую конкурентную среду и в процентных ставках, и в тарифах на обслуживание.

Крупные предприятия заинтересованы в первую очередь в долгосрочном финансировании для обновления и модернизации основных фондов. Между банками за эти контракты идет ожесточенная борьба и побеждает тот финансовый институт, который предложит лучшие и оптимальные условия. Конкуренты свердловских банков в этой сфере бизнеса — Банк Москвы, Санкт-Петербургский Промстройбанк, Альфа-банк.

Иностранные банки не дремлют: они начали наступление на клиентов. Банк России, понимая, что российская система пока не готова к конкуренции с мировыми лидерами, не допускает на рынок западные кредитные организации в форме филиалов. Однако он не в состоянии остановить экспансию в регионы дочерних структур, работающих по российским законам. Так, свои филиалы в Свердловской области намерены открыть «Райффайзенбанк-Австрия» и Bank Societe Generale Vostok.

Безусловно, на первом этапе зарубежные кредитные организации будут интересоваться в основном тем же крупным сектором. Но охват широкой клиентуры — дело времени. Территориальное присутствие необходимо для сотрудничества с предприятиями среднего и малого сегмента, так как с наиболее крупными компаниями и холдингами иностранные банки успешно работают и без локальных офисов. Два года назад, когда Международный Московский банк открывал офис в Екатеринбурге, он тоже сотрудничал с крупнейшими уральскими компаниями, переросшими возможности местной банковской системы.

Представители регионального банковского сектора считают, что экспансия иностранного капитала ему не угрожает. По мнению бывшего заместителя генерального директора ОАО «Пермская финансово-производственная группа» Никиты Белых, 15 марта 2003 года назначенного на пост вице-губернатора Пермской области, местные игроки, как и потребители банковского продукта, только выиграют от усиления конкуренции. С ним солидарен и президент ОАО «Уралвнешторгбанк» Валериан Попков: «Я думаю, они найдут здесь свою клиентуру среди и предприятий, и населения. Это та категория клиентов, которая готова разместить свои деньги под низкую доходность, но иметь при этом более высокую надежность. Ведь известно, что ставки по депозитам в иностранных банках ниже, чем в наших. Мало того, иностранные банки будут приучать клиентов к тому, что за банковские услуги нужно платить».

Приток иностранного капитала станет одним из основных факторов развития банковского сектора страны. Иностранный капитал принесет современные банковские технологии, новью финансовые инструменты, культуру корпоративного управления. В свою очередь усиление конкуренции создаст предпосылки для слияния либо поглощения средних и мелких банков.

Снижение доли региональных банков в обслуживании рентабельных предприятий, безусловно, отражается на темпах капитализации самостоятельных банков. Объединение капиталов — один из способов укрепления кредитных организаций региона.

Основная проблема для банковского бизнеса — поддержка на оптимальном уровне себестоимости продуктов. Со снижением ставки рефинансирования банки начинают жестко контролировать издержки: стоимость аренды, каналы связи, охрану и так далее. Наступает такой момент, когда сократить их можно только масштабированием.

Определенные шаги в этом направлении банки предпринимают. В 2003 году завершилась процедура реорганизации «Комвесбанка» путем присоединения к ОАО «Ханты-Мансийский банк», банк УралСиб приобрел пермский банк «Дзержинский», «Пермкредит» объединяется с банком «Пермь ФД», а екатеринбургский Уральский банк реконструкции и развития со Свердлсоцбанком. Однако в масштабах региона факты интеграции банковского бизнеса остаются прецедентом: тенденция отсутствует.

Укрупнению банковского бизнеса мешают противоречия между собственниками банков и технические сложности в реализации процедур слияния и поглощения. Поэтому региональные банки, несмотря на высокие затраты, продолжают расширять бизнес через проникновение в соседние регионы и открытие там филиалов и дополнительных офисов.

В Челябинске таким образом успешно закрепились банки Тюменской и Свердловской областей (Тюменьэнергобанк, Уралвнешторгбанк). На рынок Перми вышел екатеринбургский банк «Драгоценности Урала».

Приходя на другие территории, банки надеются найти для себя новые группы клиентов. Так, в Перми банк «Драгоценности Урала» намерен развивать программы кредитования малого и среднего бизнеса и оказывать весь комплекс услуг населению. В этом году банк собирается с таким же проектом зайти на рынок Тюмени. Магнитогорский «КредитУралБанк» активно осваивает екатеринбургский рынок автокредитования. Таким образом, увеличение объемов обслуживания средних и малых предприятий на соседних территориях Урала позволяет банкам восстановить потери от оттока крупной клиентуры.

На сегодняшний момент крупные компании определились с выбором своих банков. Можно и нужно бороться за средние и мелкие компании: они, во-первых, постоянно появляются, а во-вторых, достаточно легки на подъем, чтобы менять банковских операторов.

Среди отраслевых приоритетов кредитных организаций – торговля, пищевая промышленность, телекоммуникации. А самым перспективным сектором все без исключения банки называют бурно развивающееся строительство, которое нуждается в колоссальном объеме ресурсов. Правда, рост объемов кредитования тормозит конфликт между официальной платежеспособностью строительных организаций и канонами банковского кредитования: часть оборотов строительных компаний до сих пор находится «в тени».

Кроме того, банки по-прежнему ссылаются на несовершенство нормативной базы и общеэкономические проблемы, мешающие малому бизнесу расти более быстрыми темпами.

Все же банки готовы поддерживать этот сектор, но не в убыток себе. Операции по кредитованию малого бизнеса по-прежнему остаются трудоемкими и дорогими по себестоимости. Остается надеяться на изменение инструкций ЦБ.

Видимо, поэтому в качестве стратегического сегмента деятельности малый и средний бизнес рассматривают по большей части региональные банки. Эта ниша представляет интерес для тех банков, которые имеют упрощенную отлаженную технологию, обеспечивающую минимизацию издержек, к примеру, экспресс-кредитование. Для крупных универсальных банков стратегическим сегментом являются корпоративные клиенты среднего класса.

Однако такой расклад, судя по всему, сохранится недолго. Универсальные банки с разветвленной филиальной сетью, отобрав у регионалов крупных клиентов, приглядываются теперь к средним и малым. В частности. Внешторгбанк приступил к реализации программы по кредитованию малого и среднего бизнеса, устанавливающей упрощенную процедуру рассмотрения кредитных заявок.

Если в структуре кредитного портфеля доля региональных банков сокращается, то на рынке депозитов частных лиц, наоборот, растет. Хотя, безусловным лидером этой сферы во всех без исключения областях Урала был и остается Сбербанк, часть рынка региональным учреждениям удается отвоевывать. В Свердловской области в 2000 году местные банки держали 33% рынка вкладов, в 2002-м - 37%, а в 2003-м (итоги за девять месяцев) — уже 48,3%. Для местных банков деньги населения — основная часть пассивов.

В сфере активных операций банки также стали ориентироваться на физических лиц. Настало время, когда стало выгодно кредитовать физические лица, потому что выросли их доходы и, как следствие, потребности. Как только человек получит кредит, он начнет интересоваться банковской деятельностью, а до этого он будет пассивным потребителем банковских услуг. Предвидя развитие конкуренции в этом сегменте рынка, региональные банки еще в начале 2002 года начали вовлекать население в финансовый оборот. Для этого они создают продукты на грани окупаемости, но так необходимые обычному человеку - проведение расчетов за коммунальные услуги, связь как в стационарной сети, так и через банкоматы. Безусловно, это операции очень дорогие. Чтобы как-то минимизировать потери, банки вкладываются в новые технологии, позволяющие снизить затраты на обслуживание в будущем, - растет число банкоматов, через которые можно провести расчетные операции, развиваются системы удаленного доступа - интернет-банк, клиент-банк.

Меняется и позиционирование банков на рынке: многие переходят от универсальности к специализации. Например, банк "Драгоценности Урала" начал преподносить себя как "семейный банк". Банк "24.ру", открывший первый в области "ночной" офис для населения, вышел на рынок с имиджем круглосуточного банка для деловых людей. И все это для того, чтобы в конечном итоге быть готовым к массовому спросу на кредиты со стороны физических лиц.

Первые попытки понять уровень спроса банки начали делать примерно в середине 2002 года. Тон в этом процессе задают московские банки, специализирующиеся на ритейле, - "Первое О.В.К.", "Русский Стандарт". Они приносят на рынок свою технологию - создание кредитных продуктов совместно с торговыми фирмами. Однако региональные банки пока не пытаются ее копировать, предпочитая создавать свои продукты. В основном развитие идет в двух направлениях – автокредитование и краткосрочное кредитование владельцев пластиковых карт в рамках зарплатных проектов (овердрафт). В результате за 9 месяцев 2003 года объемы потребительского кредитования в области выросли в 2 раза и составили 5,9 млрд рублей. Новый виток конкуренции ожидается в связи с развитием ритейловых программ универсальными федеральными банками. Региональным же банкам стоит задуматься над стратегией успешной с ними конкуренции.

3. ПРОГНОЗЫ ДАЛЬНЕЙШЕГО РАЗВИТИЯ БАНКОВСКОЙ СИСТЕМЫ РОССИИ И СВЕРДЛОВСКОЙ ОБЛАСТИ 3.1 Последствия вступления в ВТО для российской банковской системы

Прежде всего, вкратце суммируем положительные и отрицательные последствия вступления в ВТО для российской экономики в целом. Среди положительных последствий вступления можно назвать следующие:

1. Улучшение имиджа России в мире как полноправного участника международной торговли;

2. Создание более благоприятного климата для иностранных инвестиций в результате приведения законодательной системы в соответствие с нормами ВТО;

3. Участие в выработке правил международной торговли с учетом своих национальных интересов;

4. Международное сотрудничество на общепринятых условиях, переход на международные стандарты финансовой отчетности, международные принципы ведения бизнеса.

Надо сказать, что положительные последствия носят в основном довольно расплывчатый характер, неизвестно, как извлечь из них реальную пользу для России и в частности, для ее банковского сектора.

К основным же противоречиям, которые обязательно возникнут при вступлении России в ВТО, можно отнести следующие.

1. ВТО стимулирует в основном торговлю готовыми изделиями и наукоемкой продукцией, тогда как основу российского экспорта составляют пока сырье и топливо. К тому же структура российского экспорта крайне инерционна и не может быть быстро изменена в сторону перерабатывающих отраслей ввиду чрезмерной изношенности производственных мощностей отечественной промышленности и транспорта.

2. Расширение доступа на отечественный рынок импортных товаров и услуг, что способно существенно обострить конкуренцию по многим позициям на внутреннем рынке, к чему российская экономика пока не готова.

3. Либерализация тарифов сделает более привлекательным ввоз товаров из-за рубежа, привлекательность инвестиций в производство снизится.

4. Присоединение России к клубу организованных участников мировой торговли не способно устранить в полной мере имеющиеся торговые противоречия и напряженности с ее основными контрагентами. Вступление в ВТО не гарантирует отмену применения против наших товаров антидемпинговых мер.

Похожие работы

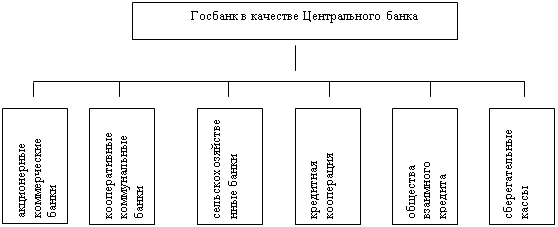

... по стабилизации денежного обращения, повышению роли кредитной системы в развитии экономики. Можно утверждать, что в течение 1992-1995 гг. происходил бурный экстенсивный рост банковской системы России. В 1996 г. началась и продолжается в настоящее время стадия качественной ее эволюции. 2. Современная структура банковской системы России В России начали действовать самые разнообразные банки. ...

... ЮНИТИ, 2001. – 622 с. 5. Деньги. Кредит. Банки: Учебник для вузов/ Под ред. проф. О.М. Лаврушина. - М.: ЮНИТИ, 2001. – 622 с. 6. Е. Бернштам. Банковская система России: постдефолтная эволюция и вопросы модернизации // Российский экономический журнал. – 2002. - №9. – С. 73-81. 7. А.И. Казьмин. Развитие российской банковской системы: время прагматических решений // Деньги и кредит. – 2004. - ...

... на 2,4 млрд руб. ниже поступлений за соответствующий период прошлого месяца и на 4,5 млрд руб. ниже поступлений за аналогичный период прошлого года. Последствия начального периода кризиса банковской системы проявились по следующим направлениям: 1. Произошло резкое обесценение активов банков, находившихся в виде государственных ценных бумаг и акций, и ликвидирован основной финансовый инструмент, ...

... в рамках универсального статуса предполагает, что всю ответственность за решения по выбору сфер деловой активности несут сами банки и их учредители. Особенность современной банковской системы России заключается в преобладании в ней мелких и средних банков, в то время как в основных отраслях национальной экономики по-прежнему господствуют крупные предприятия, требующие больших объемов внешнего ...

0 комментариев