Навигация

2 АНАЛИТИЧЕСКАЯ ЧАСТЬ

В аналитической части произвести в таблицах необходимые расчеты для анализа финансовой устойчивости, оценить положительные и отрицательные изменения, разработать направления совершенствования деятельности, резервы предприятия ОАО «Сигма».

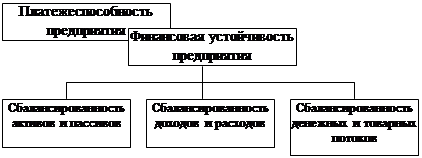

2.1 Анализ типов финансовой устойчивости предприятия

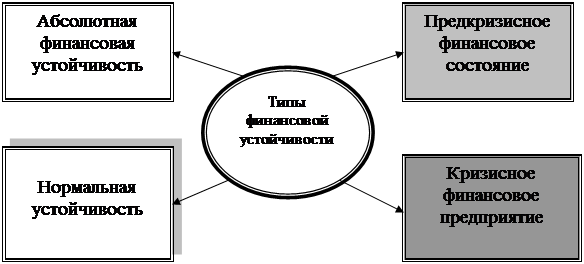

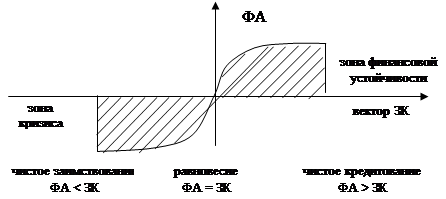

Для характеристики финансовой ситуации на предприятии существует четыре типа финансовой устойчивости. При определении типа финансовой устойчивости рассчитывается трехфакторный показатель, который имеет следующий вид: М=±Ес,±Ет,±Ее.

1) абсолютная финансовая устойчивость (трехфакторный показатель типа финансовой устойчивости имеет следующий вид: М=1,1,1). Такой тип финансовой устойчивости характеризуется тем, что все запасы предприятия покрываются собственными оборотными средствами, т.е. организация не зависит от внешних кредиторов. Такая ситуация встречается крайне редко. Более того, она вряд ли может рассматриваться как идеальная, поскольку означает, что руководство компании не умеет, не желает, или не имеет возможности использовать внешние источники средств для основной деятельности.

2) нормальная финансовая устойчивость (показатель типа финансовой устойчивости имеет следующий вид: М=0,1,1). В этой ситуации предприятие использует для покрытия запасов помимо собственных оборотных средств также и долгосрочные привлеченные средства. Такой тип финансирования запасов является «нормальным» с точки зрения финансового менеджмента. Нормальная финансовая устойчивость является наиболее желательной для предприятия.

3) неустойчивое финансовое положение (показатель типа финансовой устойчивости имеет следующий вид: М=0,0,1), характеризуемое нарушением платежеспособности, при котором сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств, сокращения дебиторской задолженности, ускорения оборачиваемости запасов.

Финансовая неустойчивость считается нормальной (допустимой), если величина привлекаемых для формирования запасов краткосрочных кредитов и заемных средств не превышает суммарной стоимости сырья, материалов и готовой продукции.

4) кризисное финансовое состояние (показатель типа финансовой устойчивости имеет следующий вид: М=0,0,0), при котором предприятие находится на грани банкротства, т.к. денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают даже его кредиторской задолженности и просроченных ссуд.

Поскольку положительным фактором финансовой устойчивости является наличие источников формирования запасов, а отрицательным фактором - величина запасов, то основными способами выхода из неустойчивого и кризисного финансовых состояний будут: пополнение источников формирования запасов и оптимизация их структуры, а также обоснованное снижение уровня запасов.

Анализ типов финансовой устойчивости предприятия ОАО «Сигма» представлен в таблице 1.

Таблица 1 – Анализ типов финансовой устойчивости предприятия ОАО «Сигма» в тыс. руб.

| № п/п | Показатели | Условные обозначения | На начало года | На конец года | Изменения |

| 1 | Источники собственных сре | Ис | 528146 | 530268 | 2122 |

| 2 | Внеоборотные активы | F | 302022 | 357644 | 55622 |

| 3 | Наличие собственных средст | Ес | 226124 | 172624 | -53500 |

| 4 | Долгосрочные кредиты и зай | Кт | - | - | - |

| 5 | Наличие собственных и долгосрочных заемных средств | Ет | 226124 | 172624 | -53500 |

| 6 | Краткосрочные кредиты и за | Кt | 39335 | - | -39335 |

| 7 | Общая величина основных источников средств | Ее | 186789 | 172624 | -14165 |

| 8 | Общая сумма запасов | Z | 330349 | 483118 | 152769 |

| 9 | Излишек(+), недостаток(-) собственных оборотных средств | ±Ес | -104225 | -310494 | -206269 |

| 10 | Излишек(+), недостаток(-) собственных оборотных средств и долгосрочных заемных средств | ±Ет | -104225 | -310494 | -206269 |

| 11 | Излишек(+), недостаток(-) общей величины основных источников | ±Ее | -143560 | -310494 | -206269 |

| 12 | Трехфакторная модель финансовой устойчивости | М | 0,0,0 | 0,0,0 |

На основании данных таблицы 1 наглядно видно, что трехфакторный показатель финансовой устойчивости имеет вид М=0,0,0. Это значит, что предприятие ОАО «Сигма» находится в кризисном финансовом состоянии, на грани банкротства. Причем такое состояние наблюдается как на конец, так и на начало отчетного года. Подобное заключение сделано на основании следующих выводов:

1) недостаток собственных оборотных средств на начало года составил 104225 тыс. руб., к концу года – уже 310494 тыс. руб.;

Анализ коэффициентов финансовой устойчивости предприятия

Для оценки финансовой устойчивости предприятия применяется набор или система коэффициентов. Таких коэффициентов очень много, они отражают разные стороны состояния активов и пассивов предприятия.

Приемлемость значений коэффициентов, оценка их динамики и направлений изменения могут быть установлены только для конкретного предприятия с учетом условий его деятельности.

Большое количество коэффициентов служит для оценки с разных сторон структуры капитала предприятия. Для оценки этой группы коэффициентов есть один критерий, универсальный по отношению ко всем предприятиям: владельцы предприятия предпочитают разумный рост доли заемных средств; наоборот, кредиторы отдают предпочтение предприятиям, где велика доля собственного капитала, то есть выше уровень финансовой автономии.

Можно ограничиться следующими семи показателями:

1) коэффициент соотношения заемных и собственных средств;

2) коэффициент прогноза банкротства;

3) коэффициент автономии;

4) коэффициент имущества производственного назначения;

5) коэффициент маневренности собственных средств;

6) коэффициент соотношения мобильных и иммобилизованных активов;

7) коэффициент обеспеченности оборотного капитала собственными

источниками финансирования.

Коэффициенты финансовой устойчивости, их характеристики, формулы расчета и рекомендуемые критерии представлены в таблице 2.

Таблица 2 – Коэффициенты финансовой устойчивости предприятия.

| Показатели | Усл. обозн. | Рекомендуемый критерий | Формула расчета | Характеристика |

| 1 | 2 | 3 | 4 | 5 |

| Коэффициент автономии | Ка | >0,5 | Ка=Ис/В, где Ис - собственные средства, В - валюта баланса | Характеризует независимость предприятия от заемных средств и показывает долю собственных средств в общей стоимости всех средств предприятия. Чем выше значение данного коэффициента, тем финансово устойчивее, стабильнее и более независимо от внешних кредиторов предприятие. |

| Коэффициент соотношения заемных и собственных средств | Кз/с | <0,7 | Кз/с=Кt+Кт/Ис, где Кт - долгосрочные обязательства (кредиты и займы), Кt - краткосрочные займы | Этот коэффициент дает наиболее общую оценку финансовой устойчивости. Показывает, сколько единиц привлеченных средств приходится на каждую единицу собственных. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов. |

| Коэффициент обеспеченности собственными средствами | Ко | ≥0,1 | Ко=Ес/ОА, где Ес - наличие собственных основных средств, ОА - оборотные активы | Показывает наличие у предприятия собственных средств, необходимых для его финансовой устойчивости. |

| Коэффициент маневренности | Км | 0,2 – 0,5 | Км=Ес/Ис, где Ес – наличие собственных основных средств, Ис – собственные средства | Показывает, какая часть собственного оборотного капитала находится в обороте. Коэффициент должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств. Резкий рост данного коэффициента не может свидетельствовать о нормальной деятельности предприятия, т.к. увеличение этого показателя возможно либо при росте собственного оборотного капитала, либо при уменьшении собственных источников финансирования. |

| Коэффициент прогноза банкротства | Кп/б | <0,5 | Кп/б=ОА-Кt/В, где В – валюта баланса, ОА – оборотные активы, Кt – краткосрочные займы | Показывает долю чистых оборотных активов в стоимости всех средств предприятия. При снижении показателя, организация испытывает финансовые затруднения. |

| Коэффициент соотношения мобильных и иммобилизованных активов | Км/и | - | Км/и=ОА/F, где ОА – оборотные активы, F – внеоборотные активы | Показывает сколько внеоборотных активов приходится на каждый рубль оборотных активов. |

| Коэффициент имущества производственного назначения | Кипн | ≥0,5 | Кипн=F+Z/В, где F – внеоборотные активы, Z – общая сумма запасов, В – валюта баланса | Показывает долю имущества производственного назначения в активах предприятия. |

Видно, что большое количество коэффициентов служит для оценки с разных сторон структуры капитала предприятия. Для оценки этой группы коэффициентов есть один критерий, универсальный по отношению ко всем предприятиям: владельцы предприятия предпочитают разумный рост доли заемных средств; наоборот, кредиторы отдают предпочтение предприятиям, где велика доля собственного капитала, то есть выше уровень финансовой автономии.

Расчет показателей финансовой устойчивости дает менеджеру часть информации, необходимой для принятия решения о целесообразности привлечения дополнительных заемных средств. Наряду с этим менеджеру важно знать, как компания может расти без привлечения источников финансирования.

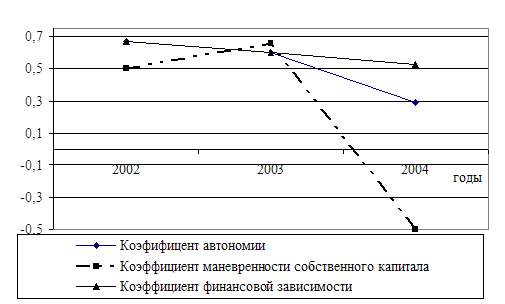

Анализ коэффициентов финансовой устойчивости предприятия ОАО «Сигма» представлен в таблице 3.

Таблица 3 – Анализ коэффициентов финансовой устойчивости предприятия ОАО «Сигма»

№ п\п | Показатели | Усл. обозн. | Интервал оптимального значения | На начало года | На конец года | Изменение |

1 | Коэффициент автономии | Ка | Ка>0,5 | 0,44 | 0,37 | -0,07 |

2 | Коэффициент соотношения заемных и собственных средств | Кз/с | Кз/с<0,67 | 0,03 | - | -0,03 |

3 | Коэффициент обеспеченности собственными оборотными средствами | Ко | Ко≥0,1 | 0,75 | 0,48 | -0,27 |

4 | Коэффициент маневренности | Км | Км=0,2-0,5 | 0,43 | 0,33 | -0,1 |

5 | Коэффициент финансовой напряженности | Кф/н | Кф/н<0,5 | 0,71 | 0,75 | 0,04 |

6 | Коэффициент соотношения мобильных и иммобилизованных активов | Км/и | - | 2,94 | 2,97 | 0,03 |

7 | Коэффициент производственного назначения | Кипн | Кипн≥0,5 | 0,53 | 0,59 | 0,06 |

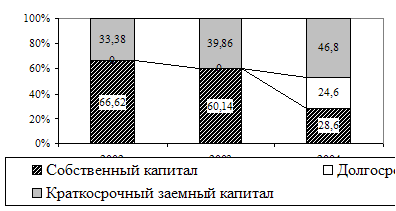

На основании полученных данных можно сделать следующие выводы: у предприятия ОАО «Сигма» наблюдается нехватка оборотных средств, причем эта тенденция усиливается (коэффициент маневренности снизился по сравнению с предыдущим периодом на 0,1). Данный показатель говорит о том, что предприятию необходимо увеличить собственный капитал, либо уменьшить собственные источники финансирования. Наметилась тенденция на снижение коэффициента автономии на 0,07, что говорит о снижении уровня финансовой независимости. Уменьшение коэффициента соотношения заемных и собственных средств свидетельствует о зависимости предприятия от внешних инвесторов и кредиторов.

Анализ кредитоспособности предприятия

Кредитоспособность тесно связана с финансовой устойчивостью предприятия. Она характеризуется тем, насколько аккуратно (т. е. в установленный срок и в полном объеме) рассчитывается предприятие по ранее полученным кредитам, обладает ли оно способностью при необходимости мобилизовать денежные средства из разных источников и т. д. Но главное, чем определяется кредитоспособность - это текущее финансовое положение предприятия, а также возможные перспективы его изменения. Если у предприятия падает рентабельность, оно становится менее кредитоспособным, изменение финансового положения предприятия в худшую сторону в связи с падением рентабельности может повлечь за собой и более тяжелые последствия из-за недостатка денежных средств - снижение платежеспособности и ликвидности. Возникновение при этом кризиса наличности приводит к тому, что предприятие превращается в «технически неплатежеспособное», а это уже может рассматриваться как первая ступень на пути к банкротству и служить для кредиторов поводом для соответствующих правовых действий.

Наиболее известной методикой определения степени кредитоспособности организации является методика Сберегательного банка России, которая очевидно, носит признаки оценки краткосрочной кредитоспособности и базируется на расчете пяти коэффициентов:

К1 – коэффициент абсолютной ликвидности, рассчитывается как отношение денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам за вычетом доходов будущих периодов и резервов предстоящих расходов;

К2 – промежуточный коэффициент покрытия, рассчитывается как отношение денежных средств, краткосрочных финансовых вложений и дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты к краткосрочным обязательствам за вычетом доходов будущих периодов и резервов предстоящих расходов;

К3 – коэффициент текущей ликвидности, рассчитывается как отношение оборотных активов за вычетом расходов будущих периодов к краткосрочным обязательствам за вычетом доходов будущих периодов и резервов предстоящих расходов;

К4 – коэффициент соотношения собственных и заемных средств, рассчитывается как отношение собственных средств к заемным средствам;

К5 – рентабельность продукции (продаж), рассчитывается как отношение прибыли от продаж к выручке (нетто) от продажи товаров.

Критерии определения категории коэффициентов представлены в таблице 4.

Итоговый балл заемщика устанавливается по методу суммы мест в соответствии с зависимостью:

Б=0,11*К1+0,05*К2+0,42*К3+0,21*К4+0,21*К5, где К1, К2, К3, К4, К5 – категории коэффициентов К1, К2, К3, К4, К5, установленные в соответствии с таблицей и принимающие значения 1, 2, 3.

Класс кредитоспособности заемщика в соответствии с рассматриваемой методикой определяется по итоговому баллу:

2. Первоклассные заемщики, кредитование которых не вызывает сомнений, имеют балл, значение которого не превышает 1,05 (такое значение формируется, если все коэффициенты относятся к первой категории, за исключением второго, который может быть второй категории).

Похожие работы

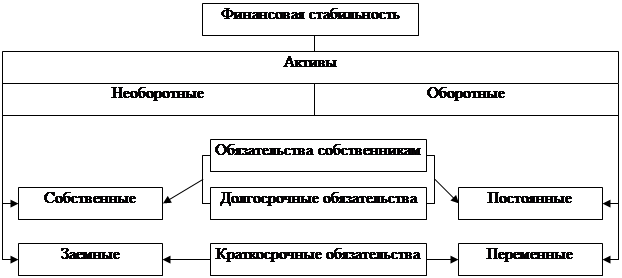

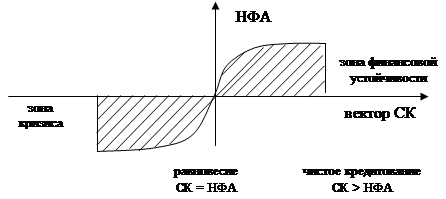

... форме полностью после реализации товара. И основной, и оборотный капитал — части производительного капитала, который может быть как собственным, так и заемным. В преломлении к анализу финансовой устойчивости предприятия — это нефинансовые активы. Основной капитал — это долгосрочные нефинансовые активы, а оборотный капитал — текущие нефинансовые и финансовые активы. С активом бухгалтерского ...

... на низком уровне, что говорит о неэффективном вложении средств и капитала ОАО «Ронгинское торфобрикетное предприятие». Глава 2 Анализ финансовой устойчивости предприятия и пути его повышения 2.1 Методические основы анализа финансовой устойчивости предприятия В рыночных условиях важной аналитической характеристикой является финансовая устойчивость предприятия, потому что хозяйственная ...

... веса полученных векселей в общей сумме дебиторской задолженности свидетельствует о повышении ее надежности и ликвидности. Период нахождения капитала в денежной наличности или период инкассации долгов 2. Анализ финансового устойчивости предприятия Основные задачи анализа: 1.оценка и прогнозирование финансовой устойчивости предприятия; 2.поиск резервов улучшения финансового состояния ...

... две группы показателей, называемые условно коэффициентами капитализации и коэффициентами обслуживания внешних источников финансирования. На основании всех рассмотренных методик, анализ финансовой устойчивости нашего предприятия будем проводить по методике представленной Л.В. Донцовой и Н.А. Никифоровой. Данная методика расчета проста в применении, авторы рассматривают наиболее значимые, по их ...

0 комментариев