Навигация

Второклассные заемщики, кредитование которых требует дополнительной проверки, имеют балл, значение которого находится в пределах от 1,05 до 2,42

3. Второклассные заемщики, кредитование которых требует дополнительной проверки, имеют балл, значение которого находится в пределах от 1,05 до 2,42.

4. Третьеклассные заемщики, кредитование которых связано с повышенным риском, имеют балл, значение которого превышает 2,42.

Таблица 4 – Критерии определения категории коэффициентов

| Коэффициент | Категория | ||

| Первая | Вторая | Третья | |

| К1 | 0,2 и выше | 0,15 – 0,2 | Менее 0,15 |

| К2 | 0,8 и выше | 0,5 – 0,8 | Менее 0,5 |

| К3 | 2,0 и выше | 1,0 – 2,0 | Менее 1,0 |

| К4 | 1,0 и выше | 0,7 – 1,0 | Менее 0,7 |

| К5 | 0,15 и выше | Менее 0,15 | Менее 0 |

При оценке кредитоспособности учитываются репутация заемщика, размер и состав его имущества, состояние экономической и рыночной конъюнктуры, устойчивость финансового состояния и др.

На первом этапе анализа кредитоспособности банк изучает диагностическую информацию о клиенте, в состав которой входят аккуратность оплаты счетов кредиторов и прочих инвесторов, тенденции развития предприятия, мотивы обращения за ссудой, состав и размер долгов предприятия. Если фирма новая, то изучается бизнес-план. Информация о составе и размере имущества используется при определении суммы кредита, которая может быть выдана клиенту. Изучение состава активов позволит установить долю высоколиквидных средств, которые можно при необходимости быстро превратить в деньги.

Второй этап определения кредитоспособности предусматривает оценку финансового состояния заемщика и его устойчивости. Здесь учитываются не только платежеспособность, но и другие показатели: рентабельность производства, коэффициент оборачиваемости капитала, наличие собственного оборотного капитала, эффект финансового рычага, стабильность выполнения производственных планов, соотношение темпов роста валовой продукции с темпами роста кредитов банка, суммы и сроки просроченной задолженности по кредитам и др.

Расчет показателей кредитоспособности предприятия ОАО «Сигма» показан в таблице 5.

Таблица 5 – Расчет показателей кредитоспособности предприятия ОАО «Сигма»

| № п/п | Наименование коэффициентов | Обозначение | Значение | Категория | ||

| На начало года | На конец года | На начало года | На конец года | |||

| 1 | Коэффициент абсолютной ликвидности | К1 | 0,16 | 0,12 | II | III |

| 2 | Промежуточный коэффициент покрытия | К2 | 0,70 | 0,50 | II | II |

| 3 | Коэффициент текущей ликвидности | К3 | 1,35 | 1,20 | II | II |

| 4 | Коэффициент соотношения собственных и заемных средств | К4 | 0,80 | 0,60 | II | III |

| 5 | Рентабельность продукции (продаж) | К5 | 0,02 | 0,04 | II | II |

| Класс заемщика | 2 | 2 | ||||

| Баллы заемщика | 2 | 2.32 | ||||

На основании полученных данных можно сделать следующие выводы: коэффициент абсолютной ликвидности на конец года снизился на 0,04. Это говорит о снижении платежеспособности предприятия ОАО «Сигма». У предприятия также наблюдается недостаток оборотных средств для покрытия своих краткосрочных обязательств. Об этом свидетельствует низкое значение коэффициента текущей ликвидности, как на начало, так и на конец года. Тем не менее, уровень рентабельности продукции (продаж) увеличился на 0,02. Это значит, что каждый рубль, реализованный в начале года (0,02), стал приносить чуть больше прибыли, чем к концу года (0,04).

Класс заемщика к концу года остался прежним и равен 2. Это говорит о том, что кредитование ОАО «Сигма» требует дополнительной проверки.

ЗАКЛЮЧЕНИЕ

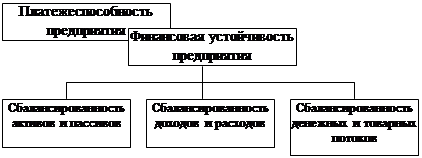

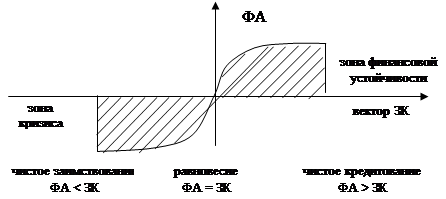

Финансовая устойчивость - характеристика, свидетельствующая о стабильном превышении доходов над расходами, свободном маневрировании денежными средствами предприятия и эффективном их использовании, бесперебойном процессе производства и реализации продукции. Финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и является главным компонентом общей устойчивости предприятия.

На устойчивость предприятия оказывают влияние различные факторы:

1. Положение предприятия на товарном рынке;

2. Уровень привлекательности отрасли в бизнесе;

3. Финансово-производственный потенциал предприятия;

4. Степень финансовой независимости;

5. Уровень деловой активности;

6. Эффективность финансово-хозяйственных операций и др.

Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала и уметь организовывать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для нормального функционирования.

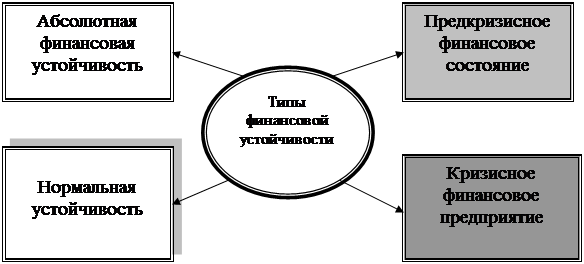

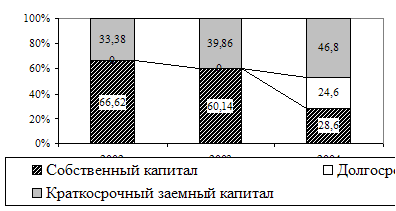

В данной курсовой работе были рассчитаны и проанализированы типы и коэффициенты финансовой устойчивости, показатели кредитоспособности предприятия ОАО «Сигма».

В целом финансово-хозяйственную деятельность ОАО «Сигма» нельзя назвать успешной – предприятие находится в кризисном финансовом положении. Налицо недостаток собственных оборотных средств, из-за чего предприятие не может нормально функционировать.

Предоставляется необходимым дать некоторые рекомендации по улучшению финансового состояния и повышению эффективности деятельности предприятия ОАО «Сигма»:

1. Усовершенствовать управление предприятием, а именно:

а) осуществлять систематический контроль за работой оборудования и производить своевременную его наладку с целью недопущения снижения качества и выпуска бракованной продукции;

б) при вводе в эксплуатацию нового оборудования уделять достаточно внимания обучению и подготовке кадров, повышению их квалификации, для эффективного использования оборудования и недопущения его поломки из-за низкой квалификации;

в) использовать системы депремирования работников при нарушении ими трудовой или технологической дисциплины;

г) осуществлять постоянный контроль за условиями хранения и транспортировки сырья и готовой продукции.

2. Пополнять собственный оборотный капитал за счет внутренних и внешних источников.

3. Обоснованно снижать уровень запасов и затрат (до норматива).

4. Ускорить оборачиваемость капитала в текущих активах, в результате чего произойдет относительное его сокращение на рубль оборота.

6. Следить за соотношением дебиторской и кредиторской задолженности. Значительное превышение дебиторской задолженности создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дополнительных источников финансирования.

7. По возможности ориентироваться на увеличение количества заказчиков с целью уменьшения масштаба риска неуплаты, который значителен при наличии монопольного заказчика.

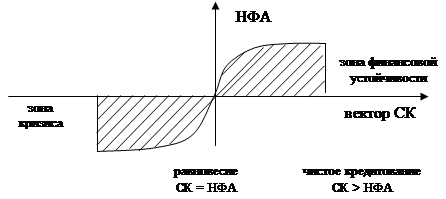

Анализируя финансовую устойчивость предприятия, можно прийти к выводу, что владельцы предприятия всегда отдают преимущество разумному росту доли заемных средств; кредиторы наоборот – отдают преимущества предприятиям с высокой долей собственного капитала.

Таким образом, анализ финансовой устойчивости предприятия дает возможность оценить, насколько предприятие готово к погашению своих долгов и ответить на вопрос, насколько оно является независимым с финансовой стороны, увеличивается или уменьшается уровень этой независимости, отвечает ли состояние активов и пассивов предприятия целям его хозяйственной деятельности.

СПИСОК ЛИТЕРАТУРЫ

1. Владимирова Т.А., Соколов В.Г. Как оценить финансовое состояние фирмы. Элементы методики Н.: ЭКОР, 1999.

2. «Экономика и жизнь», журнал № 16 от 01.08.05

3. Русак Н.А. Финансовый анализ субъекта хозяйствования: Справочное пособие. – М.: Высшая школа, 2002.

4. Справочник финансиста предприятия. 3-е изд., доп. и перераб. ИНФРА-М, 2001.

5. Савицкая Г.В. Анализ хозяйственной деятельности. Учебное пособие. М.: ИНФРА-М, 2002.

6. Савицкая Г.В.Анализ хозяйственной деятельности предприятия. – Минск: Новое знание, 2003. - 456с.

7. Абрютина М.С. Финансовый анализ коммерческой деятельности: Учебное пособие. - М.: Издательство «Финпресс», 2002.

8. Любушин М.П., Лещева В.Б., Дьякова В.Г. Анализ финансово-экономической деятельности предприятия. Учебное пособие для вузов. – М.: ЮНИТИ-ДАНА, 1999.

9. Крейнина М.Н. Финансовая устойчивость предприятия: оценка и принятие решений. // Финансовый менеджмент. №2 – 2001.

10. Литвинов Д.В., Анализ финансового состояния предприятия: Справочное пособие. М.: Эскорт. 2005. – 104 с.

11. Трохина С.Д., Ильина В.А. Управление финансовым состоянием предприятия. //Финансовый менеджмент. 2004.

Похожие работы

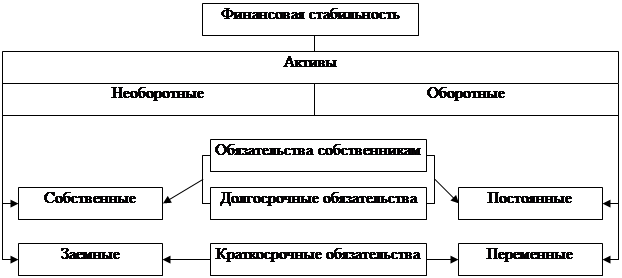

... форме полностью после реализации товара. И основной, и оборотный капитал — части производительного капитала, который может быть как собственным, так и заемным. В преломлении к анализу финансовой устойчивости предприятия — это нефинансовые активы. Основной капитал — это долгосрочные нефинансовые активы, а оборотный капитал — текущие нефинансовые и финансовые активы. С активом бухгалтерского ...

... на низком уровне, что говорит о неэффективном вложении средств и капитала ОАО «Ронгинское торфобрикетное предприятие». Глава 2 Анализ финансовой устойчивости предприятия и пути его повышения 2.1 Методические основы анализа финансовой устойчивости предприятия В рыночных условиях важной аналитической характеристикой является финансовая устойчивость предприятия, потому что хозяйственная ...

... веса полученных векселей в общей сумме дебиторской задолженности свидетельствует о повышении ее надежности и ликвидности. Период нахождения капитала в денежной наличности или период инкассации долгов 2. Анализ финансового устойчивости предприятия Основные задачи анализа: 1.оценка и прогнозирование финансовой устойчивости предприятия; 2.поиск резервов улучшения финансового состояния ...

... две группы показателей, называемые условно коэффициентами капитализации и коэффициентами обслуживания внешних источников финансирования. На основании всех рассмотренных методик, анализ финансовой устойчивости нашего предприятия будем проводить по методике представленной Л.В. Донцовой и Н.А. Никифоровой. Данная методика расчета проста в применении, авторы рассматривают наиболее значимые, по их ...

0 комментариев