Навигация

Методы оценки банковских рисков

2.1 Методы оценки банковских рисков

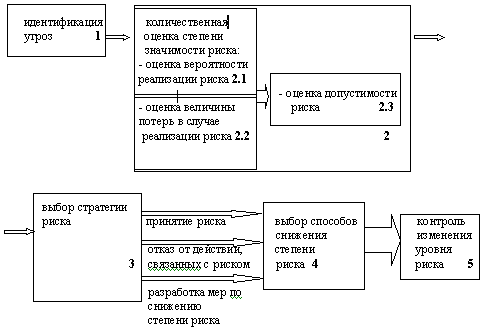

Схема 1. Последовательность этапов процесса управления кредитным риском

Оценка кредитного риск портфеля облигаций

В связи со стремительным ростом рынка корпоративных облигаций управление рисками, связанными с изменением кредитного рейтинга корпораций становится наиболее актуальным моментом деятельности банков, страховых компаний и пенсионных фондов, традиционно являющимися основными инвесторами этого рынка долгосрочных ценных бумаг. Изменение кредитного рейтинга корпорации-эмитента ценных бумаг будет приводить к изменению стоимости облигации в течение определенного периода, поэтому корпоративным инвесторам необходим расчет возможных потерь.

В таблице, публикуемой рейтинговым агентством S&P, показана вероятность перехода корпорации из одного кредитного рейтинга в другой.

| Рейтинг | AAA | AA | A | BBB | BB | B | CCC | Default |

|

|

|

|

|

|

|

|

|

|

| AAA | 90.81 | 8.33 | 0.68 | 0.06 | 0.12 | 0.00 | 0.00 | 0.00 |

| AA | 0.70 | 90.65 | 7.79 | 0.64 | 0.06 | 0.14 | 0.02 | 0.00 |

| A | 0.09 | 2.27 | 91.05 | 5.52 | 0.74 | 0.26 | 0.01 | 0.06 |

| BBB | 0.02 | 0.33 | 5.95 | 86.93 | 5.30 | 1.17 | 0.12 | 0.18 |

| BB | 0.03 | 0.14 | 0.67 | 7.73 | 80.53 | 8.84 | 1.00 | 1.06 |

| B | 0.00 | 0.11 | 0.24 | 0.43 | 6.48 | 83.46 | 4.07 | 5.20 |

| CCC | 0.00 | 0.00 | 0.22 | 1.30 | 2.38 | 11.45 | 64.86 | 19.79 |

| Default | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 100.00 |

(источник S&P Credit Week, April 15, 2008)

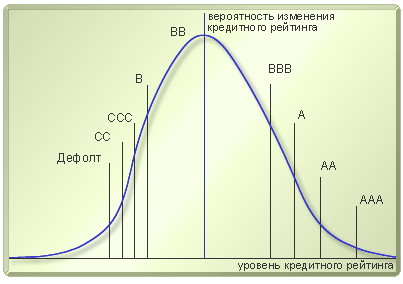

На основании распределения вероятности изменения рейтинга корпорации, строится график пороговых значений вероятности перехода корпорации от одного уровня кредитного рейтинга к другому.

На рисунке ниже показаны пороговые значения перехода на другие рейтинговые уровни корпорации, которой в настоящее время присвоен кредитный рейтинг ВВ.

Далее компании проводится оценка вероятного изменения стоимости портфеля корпоративных облигаций в течение некоторого временного интервала, что позволяет получить количественную меру возможных потерь за выбранный заказчиком период.

Помимо этого методология расчетов позволяет учитывать эффекты корреляции между кредитным рейтингом отдельного эмитента и кредитным рейтингом отрасли, а также рейтингами других эмитентов. Это дает возможность строить асимметричные распределения, сильно смещенные в область убытков, и тем самым моделировать процессы "цепного дефолта" - эффекта домино, вызванного финансовой взаимозависимостью эмитентов.

Это лишь некоторые из возможностей оценки кредитного риска Исторически сложившаяся практика рассматривает кредитный риск обособленно от других финансовых рисков, в связи с чем нормативы по достаточности банковского капитала, как правило, устанавливаются без какого-либо научного обоснования. Такая практика ведет к нерациональному размещению капитала и неадекватному отношению руководства банков к управлению имеющимися рисками и принятию новых. В связи с этим перед банками встает вопрос о разработке единой системы оценки риска совокупного портфеля банка, учитывающей как рыночные, так и кредитные риски.

Процентный риск

Для начала определим изучаемую систему, условия в которой она существует, ее элементы и связи между ними, то есть факторы, способствующие возникновению данного вида риска.

Процентный риск – опасность получения неблагоприятных результатов вследствие изменения процентных ставок. Опасность получения неблагоприятных результатов для банка выражается в получении убытков или недополучении прибыли, либо в падении стоимости банка. Необходимо обратить внимание на то, что прибыль банка не является независимым показателем. Она характеризует не только деятельность самого банка, но и рыночную ситуацию в целом. Методики оценки уровня процентного риска: 1 Гэп менеджмент одним из главных показателей позиции банка по процентному риску является степень несбалансированности (несогласованности) между активами и пассивами. Несбалансированность относится к разнице во времени, в течение которой могут произойти изменения процентных ставок по активам и пассивам.

Управление ГЭПом

| ЭТАПЫ | ХАРАКТЕРИСТИКА | ДЕЙСТВИЯ |

| Первый этап | Низкие процентные ставки, в ближайшем будущем ожидается их рост. | Увеличить сроки заемных средств Сократить кредиты с фиксированной ставкой. Сократить сроки портфеля ценных бумаг. Продать ценные бумаги. Получить долгосрочные займы. Закрыть кредитные линии. |

| Второй этап: | Растущие процентные ставки, ожидается достижение максимума в ближайшем будущем. | 1.Начать сокращение сроков заемных средств. 2.Начать удлинять сроки инвестиций. 3.Подготовиться к началу увеличения доли кредитов с фиксированной ставкой. 4.Подготовиться к увеличению инвестиций в ценные бумаги. 5.Рассмотреть возможность досрочного погашения задолженности с фиксированным процентом. |

| Третий этап | Высокие процентные ставки, в ближайшем будущем ожидается снижение. | 1.Сократить срок заемных средств. 2.Увеличить долю кредитов с фиксированной ставкой. 3.Увеличить сроки портфеля ценных бумаг. 4.Запланировать будущую продажу активов. 5.Сконцентрироваться на новых кредитных линиях для клиентов |

| Четвертый этап | Падающие процентные ставки, ожидается достижение минимума в ближайшем будущем | 1. Начать удлинять сроки заемных средств. 2. Начать сокращение сроков инвестиций. 3.Начать увеличение доли кредитов с переменной ставкой. 4.Начать сокращение инвестиций в ценные бумаги. 5.Выборочно продавать активы с фиксированной ставкой. 6.Начать планирование долгосрочной задолженности с фиксированной ставкой. |

Расчет ГЭП

| ГЭП(Дисбаланс) тыс.руб. | 189094 | 26081,02 | -286976 | 134046 | 180592 | 135351 |

| Накопленный дисбаланс(ГЭП) тыс.руб. | *** | 26081,02 | -260895 | -126849 | 53743,02 | 189094,02 |

| Соотношение чувствительных к изменению процентных ставок активов и пассивов | 120,69 | 116,04 | 54,07 | 230,50 | 1521,17 | 1300,00 |

| Характеристика состояния | По | По | по | По | по | |

| Банка (чувствительность) | *** | активам | пассивам | активам | активам | активам |

| Чистый процентный доход банка будет сокращаться, если | % ставки | % ставки | % ставки | % ставки | % ставки | |

| *** | падают | растут | падают | падают | падают |

Строка “ГЭП” в этой таблице показывает, в какой степени активы и пассивы банка подвержены процентному риску в данном периоде. По ней видно, каким образом разные периоды подвержены движению процентной ставки. Строка “накопленный ГЭП” показывает сумму ГЭП по предшествующим периодам. Она показывает состояние активов и пассивов в целом до данного периода, а не в этом конкретном периоде, как в строке “ГЭП”. Как видно из таблицы, у банка на горизонте планирования от 1 до 3 месяцев сохраняется отрицательный дисбаланс активов и пассивов (ГЭП). На данном горизонте банк чувствителен по пассивам. Краткосрочных активов меньше, чем краткосрочных пассивов. Если все ставки одновременно повышаются на одну и ту же величину, то затраты по выплате процентов возрастут больше, чем доход в виде процентов, поскольку больше пассивов переоценивается. Чистый процентный доход в данном случае уменьшается. Когда же процентные ставки падают, то уменьшение затрат на выплату процентов превосходит уменьшение процентных доходов, и поэтому чистый процентный доход увеличивается. На других промежутках ситуация обратная-наблюдается положительный ГЭП. В данном случае у банка больше чувствительных активов, чем пассивов. При росте процентных ставок чистый процентный доход увеличивается, а при уменьшении ставок снижается. Такую ситуацию можно объяснить тем, что банк привлекает средства на краткосрочном рынке, на котором они дешевле, и вкладывает их на долгосрочном рынке, на котором они дороже. Это довольно распространенная стратегия поведения. Такая политика управления абсолютно нормальна, но только в стабильной экономике, когда процентная ставка не совершает особых скачков.

ЗАКЛЮЧЕНИЕ

Рассмотрение наиболее известных видов банковских рисков показало их разнообразие и сложную вложенную структуру, то есть один вид риска определяется набором других. Приведенный перечень далеко не исчерпывающий. Его разнообразие в немалой степени определяется все увеличивающимся спектром банковских услуг. Разнообразие банковских операций дополняется разнообразием клиентов и изменяющимися рыночными условиями.

Очень важно, чтобы в организации были разработаны и внедрены процедуры по управлению рисками, а также модели их оценки - в этом основная задача функции риск-менеджмента. К числу задач относится также утверждение методик количественных оценок рисков, мониторинг лимитов и рисков, разработка адекватных форм отчетности, создание плана работы в нестандартных условиях.

Статистические модели для прогноза рисков дают противоречивые и необъективные прогнозы, недооценивая риск совместного падения различных активов. Выбрана не лучшая мера риска, в то время как лучшие модели риска существуют. Необходима разработка более перспективных моделей и соответствующих программных средств для оценки кредитных рисков физических и юридических лиц, которые обладают существенными преимуществами по точности, робастности, прозрачности и возможности автоматизации анализа, оценки и управления рисками

В настоящее время финансовый кризис привел к росту банковских рисков, возникновению значительных убытков, которые создают угрозу финансовой устойчивости кредитных организаций и российской банковской системы в целом.

Подводя итог работе, следует сказать следующее. Современный банк не боится риска, он рассматривает его как один из элементов своей деятельности, с которым необходимо методично работать и которым можно и нужно управлять.

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

1. Лаврушин О.И. Баковское дело. Учебник. – М.: КНОРУС, 2008. – 768с.

2. Галанов В.А. Основы банковского дела. Учебник. – М.: ФОРУМ: ИНФРА-М, 2007. – 288с.

3. Сенчагов А.И. Архипов А.И. Финансы, денежное обращение и кредит. Учебник. – М.: ТК Велби; Издательство Проспект, 2005. - 720с.

4. Жарковская Е.П. Банковское дело. Уч.пособие. – М.: Омега-л, 2008. – 288с.

5. Шевчук Д.А. Банковские операции. Принципы, доходность, контроль, риски. – М.: Гросс Медиа, 2007. – 256с.

6. Челноков В.А. Деньги, кредит, банки. Уч.пособие.- М.: Юнити-Дана, 2005. – 366с.

Похожие работы

... системы мероприятий по нейтрализации возможных негативных финансовых последствий рисков, связанных с осуществлением различных аспектов банковской деятельности. 2.4 Организация работы коммерческого банка по управлению рисками Деятельность коммерческого банка по управлению рисками должна быть организована. С этой целью в банке могут быть созданы специализированные комитеты по управлению ...

... изменена в лучшую сторону, в частности, должна измениться модель участия банков в экономической жизни. Банки должны быть более ориентированы на кредиты. Глава 2. Методология учета и анализа кредитных рисков коммерческого банка 2.1.Риск: понятие и сущность Risko на испанском означает скалу, да не просто скалу, а отвесную. По словарю Ожегова риск определяется как: 1) возможная опасность; 2) ...

... риска за год с 6,1-4,3 % просроченный ссудной задолженности в объеме кредитного портфеля наконец удельный вес снизился на 90%. Заключение Проведенное исследование на тему «Совершенствование управления кредитными рисками коммерческого банка» позволяет сделать следующие выводы. Кредит играет специфическую роль в экономике: он не только обеспечивает непрерывность производство, но и ускоряет ...

... банка; Разработка основ и методов расчета экономических и других рисков клиентов и партнеров коммерческих банков. Как показывает опыт деятельности наиболее крупных, динамичных и рентабельных кредитных институтов России, их прибыльная работа основывается на следующих важнейших факторах: гибкой рыночной стратегии; высокой надежности; постоянном повышении качества обслуживания клиентов. ...

0 комментариев