Навигация

Особливості депозитів фізичних осіб

6. Особливості депозитів фізичних осіб

Досить значний резерв потенційних кредитних ресурсів, що мобілізуються банками, є на рахунках фізичних осіб.

Банкам у цьому зв’язку необхідно будувати свою політику залучення коштів від населення, використовуючи такі важелі заохочення:

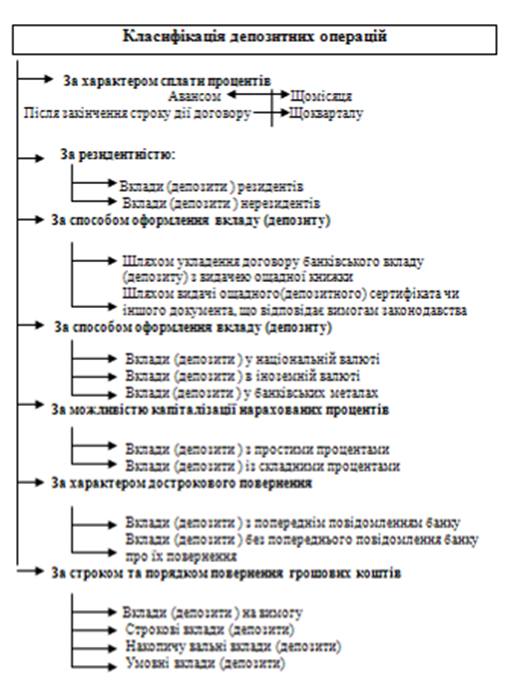

¨ розширення видів депозитів та урізноманітнення умов їх використання;

¨ встановлення ставок депозитних процентів під впливом грошового ринку;

¨ диференціювання депозитних процентів залежно від виду, строку вкладу, періоду завчасного повідомлення про його вилучення;

¨ надання пільг власникам вкладів (наприклад – видача кредиту, касово-розрахункове обслуговування);

¨ упровадження обов’язкового страхування депозитів громадян у державних органах.

В Україні 1999 року створено Фонд гарантування вкладів фізичних осіб.

Фонд гарантує кожному вкладникові банку, що сплачує збори до Фонду, відшкодування за вкладом, включаючи проценти, у розмірі вкладу, але не більше ніж встановлена сума ліміту станом на день, коли банк не зможе погасити перед вкладником своїх зобов’язань.

Фонд створюється і функціонує як державна, економічно самостійна, спеціалізована юридична особа, яка не має на меті отримання прибутку. Джерелом формування коштів Фонду є:

¨ початковий збір з банків у розмірі одного відсотка зареєстрованого статутного капіталу;

¨ регулярні збори з банків у розмірі 0,5 відсотка загальної суми вкладів і процентів з них (сплачується один раз на рік);

¨ спеціальні збори з комерційних банків у розмірах, що не перевищують щорічних регулярних зборів;

¨ внесок держави – 20 млн грн., що вносить НБУ за рахунок видатків;

¨ доходи, отримані від інвестування коштів Фонду в державні цінні папери;

¨ кредити вітчизняних банків, міжнародних фінансових інститутів та іноземних банків;

¨ інші джерела, не заборонені законодавством України.

Залежно від змін і тенденцій розвитку ринку ресурсів, залучених від банків, розмір відшкодування за рахунок Фонду постійно збільшується.

У момент відкриття депозиту між фізичною особою (вкладником) і відповідним банком виникають правові відносини, які перестають діяти лише після закриття рахунку. Відносини можуть бути обумовлені в договорі, якщо ж договір не укладається – правовий режим закріплено в Законі України “Про банки і банківську діяльність”.

Вкладниками банків можуть бути громадяни України, іноземні громадяни й особи без громадянства. Вклади громадян мають добровільний і цільовий характер, не обмежуються сумами і кількістю рахунків в банку.

Таємниця вкладів, зберігання їх і видача на першу вимогу вкладника гарантується державою або банком. Дохід, що виплачується вкладникам за вкладами, не оподатковується. Усі документи, пов’язані з переходом вкладів до спадкоємців, вільні від сплати державного мита.

Довідки про вкладників і про операції з вкладами видають (крім самих вкладників та їх законних представників):

¨ судам, органам прокуратури, службі безпеки, міліції в справах, що є в їх провадженні та за якими відповідно до чинного законодавства може бути застосована конфіскація майна, а також судам із цивільних справ, що випливають із кримінальних і є в їх провадженні;

¨ судам з цивільних справ про стягнення аліментів або про розподіл вкладу, що є спільним майном подружжя;

¨ державним нотаріальним конторам і народним судам щодо спадкових справ про вклади померлих вкладників, що є в їх провадженні.

Підставою для видачі довідки можуть бути лише письмові запити суддів прокурорів, слідчих прокуратури, органів внутрішніх справ і служби безпеки та державних нотаріусів.

Довідку про наявність вкладу на ім’я відповідного вкладника підписують керівники і головний бухгалтер банку. В довідці вказується, кому і з якого приводу її видано.

Вклади не підлягають арешту чи стягненню інакше, як присудами чи постановами судів. Це ж стосується і конфіскації вкладів.

Вкладники комерційних банків мають право:

¨ розпоряджатися вкладом як особисто, так і через представника;

¨ вказувати осіб, яким вклад повинен бути виданий після їх смерті;

¨ зараховувати на вклади суми заробітної плати чи інших доходів;

¨ списувати з вкладних рахунків суми за різними видами платежів.

Розглянемо деякі особливості розпоряджень вкладами:

¨ особа, яка внесла вклад на ім.’я іншої особи, не має права розпоряджатися цим вкладом;

¨ представником вкладника є особа, котра має від нього письмове уповноваження-доручення на розпорядження вкладом чи на його одержання;

¨ представником повнолітнього вкладника, дієздатність якого обмежена, є його опікун або піклувальник;

¨ вкладами, внесеними будь-ким на ім’я неповнолітніх, які не досягли 18 років, розпоряджаються: до досягнення неповнолітніми 15 років – їхні батьки чи опікуни, а при досягненні 15 років – вони особисто, але з дозволу своїх батьків чи опікунів;

¨ вкладами, що внесені неповнолітніми на своє ім’я самостійно, розпоряджаються самі неповнолітні;

¨ громадяни України, котрі працюють за кордоном, а також члени їхніх сімей можуть розпоряджатися вкладами за дорученням через своїх представників.

Похожие работы

... за рахунок цих коштів споживчих проектів населення з підвищеними “прихованими” відсотками (страхування та інш.). 3.2 Світовий досвід з управління залученими депозитними коштами банку В умовах становлення фінансового ринку в Україні, реструктуризації банківської системи, комерційні банки повинні здійснювати зважену реалістичну стратегію подальшого розвитку, адаптованого до вимог ринку. Виб ...

... іональному банку, установлюється для звітного періоду резервування в процентному відношенні (від 20 до 100 процентів) до суми обов’язкових резервів за попередній звітний період резервування. РОЗДІЛ 2. ОРГАНІЗАЦІЯ ДЕПОЗИТНИХ ОПЕРАЦІЙ З ФІЗИЧНИМИ ОСОБАМИ В ВАТ «ОЩАДБАНК» 2.1. Загальна характеристика діяльності ВАТ «Ощадбанк» ВАТ «Ощадбанк» - одна з найбільших фінансово-банківських установ в ...

... ібно зосередитися саме на цьому напрямку, розробивши заходи щодо стимулювання залучення вкладників саме до цього банку на великі суми та якомога більші строки. Розділ 2. Організація депозитних операцій з фізичними особами в АППБ “Аваль” 2.1 Загальна характеристика економічної діяльності АППБ “Аваль АППБ “Аваль” впевнено крокує вперед, підвищуючи якість обслуговування клієнтів, розширюючи ...

... а також розроблення схем ефективної співпраці з кожним клієнтом – фізичною особою та використання коштів з максимально можливою ефективністю при мінімальному рівні ризиковості цих операцій. 2. Організація депозитних операцій з фізичними особами в комерційному банку АКБ «Укрсоцбанк» 2.1 Загальна організаційно-економічна характеристика АКБ «Укрсоцбанк» АКБ «Укрсоцбанк», заснований у вересні ...

0 комментариев