Навигация

Депозитні операції з фізичними особами та управління ними

ДИПЛОМНА РОБОТА

на здобуття освітньо-кваліфікаційного рівня спеціаліста

Тема роботи: Депозитні операції з фізичними особами та управління ними

Зміст

Вступ

Розділ 1. Теоретичні аспекти менеджменту депозитів фізичних осіб в банку

1.1 Характеристика ресурсів банку

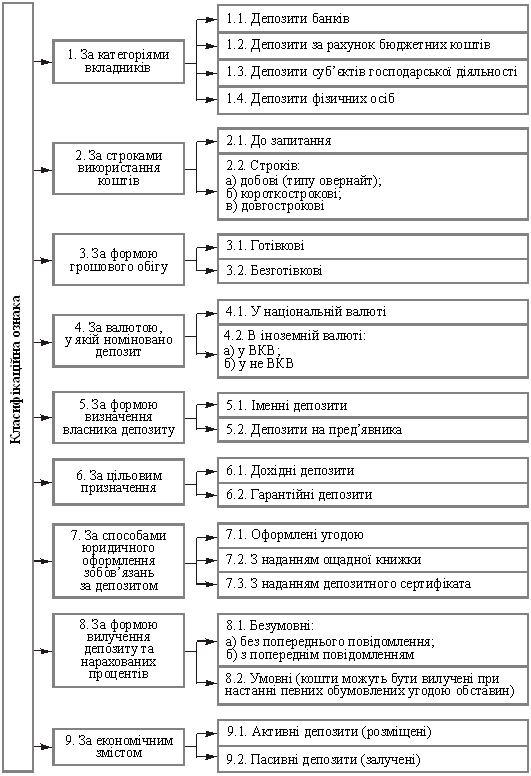

1.2 Економічна сутність та класифікація депозитних операцій

1.3 Механізм залучення коштів фізичних осіб для формування депозитних ресурсів банку

Розділ 2. Організація депозитних операцій з фізичними особами в АППБ “Аваль”

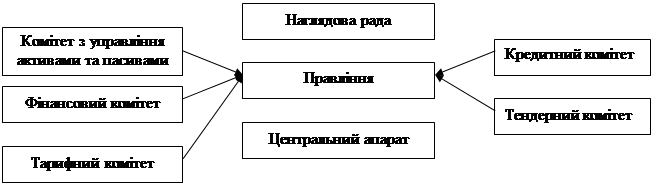

2.1 Загальна характеристика економічної діяльності АППБ “Аваль”

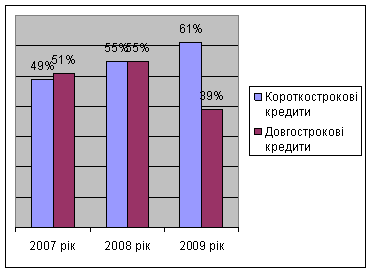

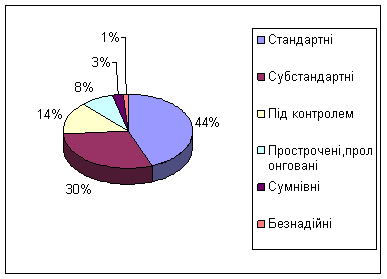

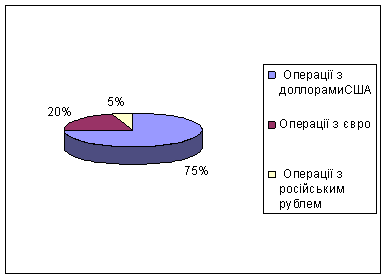

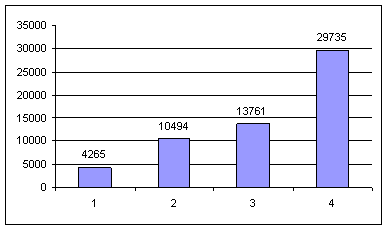

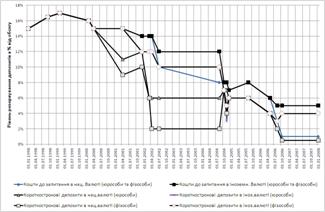

2.2 Аналіз вкладень фізичних осіб в АППБ “Аваль”

2.3 Механізм залучення коштів фізичних осіб в АППБ “Аваль”

Розділ 3. Шляхи удосконалення управління залученням коштів фізичних осіб на рахунки в банку

3.1 Розробка та впровадження методики аналізу клієнтської бази

3.2 Використання методу процентних ставок на депозити за граничними витратами як напрямок вдосконалення цінової політики АППБ “Аваль”

Висновки

Перелік використаних джерел

Додатки

Вступ

Банківські ресурси – це основа основ діяльності будь-якого банку, оскільки процеси утворення ресурсів і надання кредитів перебувають у тісному взаємозв’язку. Тому розуміння економічного змісту банківських ресурсів, визначення проблем, пов’язаних із їх ефективним формуванням і доцільним використанням, надзвичайно важливе, особливо для українських банків, адже відправною точкою для здійснення різноманітних банківських операцій і надання послуг є саме ресурси банку, які він повинен розміщувати з найефективнішим результатом. Очевидно, під впливом змін у регулюванні банківської діяльності, зрушень у макроекономічній і мікроекономічній динаміці, ситуації на грошово-кредитному ринку, структурних коливань у доходах юридичних та фізичних осіб, можливості формування ресурсної бази банку не залишаються стабільними. Враховуючи це, актуальним є моделювання кожним комерційним банком шляхів і джерел ресурсного забезпечення його діяльності.

Виходячи з того, що саме депозити фізичних осіб, за світовою практикою, є найбільш стабільною та прогнозованою ресурсною базою для комерційних банків, на наш погляд, розробка шляхів оптимізації управління вкладами населення постає цікавою та актуальною темою для дослідження, що і обумовило вибір теми дипломної роботи.

Об’єктом дослідження дипломної роботи є формування ресурсів банку, предметом виступають депозитні операції банків з фізичними особами.

Метою дипломної роботи є дослідження теоретичних та практичних аспектів управління залученням коштів фізичних осіб та, відповідно, формуванням депозитних ресурсів банку.

Мета дипломної роботи конкретизується у таких завданнях:

вивчення теоретичних основ здійснення депозитних операцій, а саме, економічної природи депозитних операцій та видів депозитних операцій;

вивчення механізму залучення коштів приватних вкладників для формування депозитних ресурсів банку;

аналіз організації депозитних операцій з фізичними особами та управління ними на прикладі АППБ “Аваль”;

розробка пропозицій щодо стимулювання залучення коштів приватних осіб на вклади до банківських установ.

В ході дослідження та розгляду теми даної дипломної роботи застосовувались методи аналізу, синтезу та конкретизації.

При написанні дипломної роботи були використані законодавчі і нормативні акти, учбові економічні посібники вітчизняних та зарубіжних авторів, матеріали періодичних видань, присвячені дослідженню даної теми.

Розділ 1. Теоретичні засади здійснення депозитних операцій з фізичними особами та управління ними

1.1 Характеристика ресурсної бази банків та джерел її формування

Передумовою ефективної діяльності банку як специфічного господарського товариства виступає створення відповідної ресурсної бази, тобто сукупності грошових коштів, що надходять у розпорядження банку з різних джерел та використовуються ним для здійснення активних операцій. Первісну роль в цьому процесі відіграє формування власного капіталу банку. Але найбільш суттєвим і важливим джерелом формування та збільшення ресурсної бази банку виступають депозитні операції.

Перед початком дослідження визначимося зі значенням поняття “ресурси”. «Ресурси - (від французького ressources) - кошти, запаси, можливості, джерела чого-небудь» [2]. Але нас, природно, цікавлять банківські ресурси. У енциклопедії банківської справи України дається наступне визначення банківських ресурсів: “Банківські ресурси - сукупність коштів, що знаходяться в розпорядженні банку та використовуються ним для кредитних і інших активних операцій” [6]. При всіх перевагах даного визначення його недоліком є те, що в ньому не визначено джерела формування банківських ресурсів, що залежать від пасивних операцій банків. Виходячи з вищевикладеного, можна сформулювати наступне визначення ресурсів банку: “Ресурси банку (банківські ресурси) - це його статутний капітал і фонди, а також кошти, що залучені банками в результаті проведення пасивних операцій та використовуються ним для активних операцій банку” [8].

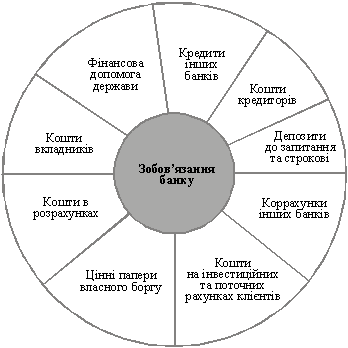

У світовій практиці під операціями по залученню коштів банками розуміють широке коло операцій, від залучення інвесторів до залучення клієнтів на обслуговування звичайних банківських рахунків. Таке широке поле понять щодо залучення ресурсів банками обумовлено різними системами регулювання і контролю за банківською діяльністю та різним розумінням ролі залучених коштів у діяльності банку. Структура банківських ресурсів окремого банку залежить від ступеню його спеціалізації або, навпаки, універсалізації, особливостей його діяльності, стану ринку позичкових ресурсів. Але так склалось, що вітчизняні вчені та економісти, а також органи нагляду за операціями банків чітко розподіляють банківські ресурси на власні, залучені та запозичені кошти [12], характеристика ресурсів банку представлена на рис. 1.1.

Рис. 1.1. Види ресурсів банку

До власних ресурсів банків, або до банківського капіталу, належать фонди, які створюються банками для забезпечення фінансової сталості, комерційної та господарської діяльності, а також прибуток поточного і минулого років.

Структура банківського капіталу не є сталою за якісним складом і змінюється протягом року залежно від багатьох факторів, зокрема від якості активів, використання прибутку, політики банку щодо забезпечення приросту капітальної бази тощо.

Частка власного капіталу банку у сукупних ресурсах незначна, тоді як у сфері матеріального виробництва співвідношення власного та позиченого капіталів інше. Так, для промислового підприємства вважається нормою, коли власний капітал становить 50% загального капіталу, для банківської установи ж достатнім вважається 8%. Це зумовлено специфікою банківської діяльності. Банк користується переважно чужими грошима, а власні кошти призначені, передусім, для страхування інтересів вкладників і кредиторів банку, а також для покриття поточних збитків від банківської діяльності. Інакше кажучи, власний капітал банку виконує, в основному, захисну функцію. Функція ж забезпечення оперативної діяльності, яка для власних коштів підприємств сфери матеріального виробництва є головною, для власного банківського капіталу є другорядною. Однак роль власного банківського капіталу як джерела забезпечення його оперативної діяльності на перших порах після його утворення є досить відчутною. За рахунок власного капіталу фінансується придбання меблів, організаційної та комп’ютерної техніки, будівництво або оренда банківських офісів, упровадження систем банківського захисту, банківських технологій і систем зв’язку.

В складі капіталу головна роль належить статутному капіталу, що формується з акціонерного або приватного капіталу при організації нового банку за рахунок внесків засновників чи випуску і реалізації акцій. Розмір статутного капіталу визначається засновниками, однак він не може бути меншим від мінімального розміру, встановленого НБУ.

Резервний фонд банку призначений для покриття можливих збитків від банківської діяльності, а також для сплати дивідендів за привілейованими акціями, коли для цього недостатньо прибутку. Наявність коштів у резервному фонді забезпечує стійкість банку, зменшує ймовірність його банкрутства. Як правило, в перші роки після створення банки прагнуть відраховувати в резервний фонд значні кошти, оскільки це додає банку стабільності та стійкості.

Крім резервного фонду, в банках створюються спеціальні фонди, призначені для виробничого та соціального розвитку банку. Їх формування здійснюються за рахунок чистого прибутку.

Прибуток є джерелом внутрішнього походження. Він створюється у вигляді залишку прибутку після сплати податків та відрахування до фондів банку. За його рахунок сплачуються дивіденди акціонерам. Якщо після сплати дивідендів за ставкою, що визначена зборами акціонерів, виникне їх залишок, то він може бути використаний для поповнення статутного капіталу банку. Ця операція може бути здійснена і без сплати дивідендів акціонерам, але таке рішення мають ухвалити загальні збори акціонерів.

Більша частина ресурсів банку формується за рахунок залучених та позичених коштів, а не власних. Вони складають зобов’язання банку. Зобов’язання банку – це кошти, які не належать банку, але тимчасово беруть участь в обороті банківських фондів в якості джерела його активних операцій. Іншими словами можна сказати, що зобов‘язання банку – це сукупність усіх його залучених ресурсів. В світовій банківській практиці всі залучені ресурси за способом їх акумуляції групують таким чином:

залучені кошти;

позичені кошти.

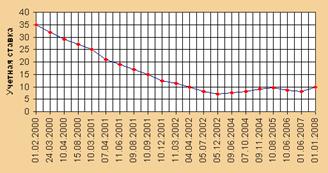

До позиченого капіталу банку належать кошти, отримані від емісії цінних паперів власного боргу, а також кредити, отримані від інших банків, в тому числі і від НБУ. Головними відмінностями від залучених ресурсів є те, що позичені ресурси більш дорогі, як правило, мають більшу суму залучення та ініціатором угоди завжди виступає банк, тоді як при залученні внесків роль банку пасивна. Як вже зазначалося, одним з джерел поповнення ресурсів банку є міжбанківський кредит. Кредитними ресурсами торгують фінансові стійкі банки, в яких завжди є надлишок ресурсів, і для одержання прибутку вони прагнуть розмістити вільні ресурси в інших банках. Крім фінансової вигоди, банки-кредитори одержують можливість встановлення ділових партнерських стосунків. Процентна ставка за міжбанківським кредитами, як правило, нижча, ніж за кредитами, наданими господарникам, і пов’язана з обліковою ставкою НБУ.

Залучені кошти банків покривають понад 80% усієї потреби в грошових ресурсах для здійснення активних операцій, насамперед, кредитних. Роль їх винятково значна. Мобілізуючи тимчасово вільні кошти юридичних і фізичних осіб на ринку кредитних ресурсів, банки з їх допомогою задовольняють потреби народного господарства в додаткових оборотних коштах, сприяють перетворенню грошей у капітал, забезпечують потреби населення у споживчому кредиті.

Як правило, найвагоміша частина банківських ресурсів є депозитними ресурсами, отже, конкурентна позиція банку найбільш важлива саме на ринку депозитів, який має свої особливості і цілий ряд факторів, що досить сильно впливають на позиційність банківських продуктів, що мають депозитну природу. Банки залучають вільні грошові кошти юридичних та фізичних осіб шляхом виконання депозитних операцій.

Депозитна операція – це операція із залучення коштів на вклади та розміщення ощадних (депозитних) сертифікатів. Депозитні операції бувають активними та пасивними. Активними депозитними операціями вважаються операції з розміщення банком коштів на депозит, а пасивними депозитними операціями - операції із залучення банком коштів на депозит. Депозитні операції можуть бути активними лише на міжбанківському ринку. У даній роботі мова буде йти про пасивні депозитні операції з фізичними особами.

Отже, можна зробити висновок, що ресурсна база банку відрізняється різноманітністю. Велике значення для банку мають саме залучені ресурси, які складають більшу їх частину. Кожний банк має специфічний склад ресурсної бази, який залежить від його можливостей у залученні ресурсів. Але, все ж таки, існують загальновизнані пропорції, яких повинен дотримуватися кожен банк для забезпечення успішної роботи.

Похожие работы

... іональному банку, установлюється для звітного періоду резервування в процентному відношенні (від 20 до 100 процентів) до суми обов’язкових резервів за попередній звітний період резервування. РОЗДІЛ 2. ОРГАНІЗАЦІЯ ДЕПОЗИТНИХ ОПЕРАЦІЙ З ФІЗИЧНИМИ ОСОБАМИ В ВАТ «ОЩАДБАНК» 2.1. Загальна характеристика діяльності ВАТ «Ощадбанк» ВАТ «Ощадбанк» - одна з найбільших фінансово-банківських установ в ...

... ться доволі часто, це поняття багатогранне і визначається по-різному. Існує також багато різноманітних класифікацій банківських ризиків і підходів до управління ними. Ризики притаманні всім сферам банківської діяльності. Більшість ризиків пов'язана з активними операціями банку, насамперед кредитною та інвестиційною діяльністю. Діяльність щодо залучення коштів на вклади (депозити), на розрахункові ...

... можуть бути внесені готівкою, перераховані з власного вкладного рахунку в іншому банку чи з поточного рахунку в національній чи іноземній валюті. Розділ 2. Організація депозитних операцій з фізичними особами в комерційному банку ТОВ “Укрпромбанк” 2.1 Загальна характеристика економічної діяльності ТОВ “Укрпромбанк” 2.1.1 Короткі відомості про банк У 1989 році рішенням загальних зборів ...

... за рахунок цих коштів споживчих проектів населення з підвищеними “прихованими” відсотками (страхування та інш.). 3.2 Світовий досвід з управління залученими депозитними коштами банку В умовах становлення фінансового ринку в Україні, реструктуризації банківської системи, комерційні банки повинні здійснювати зважену реалістичну стратегію подальшого розвитку, адаптованого до вимог ринку. Виб ...

0 комментариев