Навигация

ЦЕЛИ, ЗАДАЧИ АУДИТА РАСЧЕТНОГО СЧЕТА И ПРОЧИХ СЧЕТОВ В БАНКЕ

1 ЦЕЛИ, ЗАДАЧИ АУДИТА РАСЧЕТНОГО СЧЕТА И ПРОЧИХ СЧЕТОВ В БАНКЕ

1.1 Цели аудиторских проверок расчетного счета и прочих счетов в банкеЦелью аудиторской проверки операций по расчетному счету является установление соблюдения экономическими субъектами правил ведения, а также полноты и точности отражения в учете банковских операций по расчетному счету.

Цели проведения аудита по операциям на расчетном счете:

- Правильность оформления расчетных документов в банке.

- Целесообразность совершенных операций.

- Соответствие перечисленных сумм кредиторской задолженности или формам оплаты согласно договора.

- Соответствие остатка денег на расчетном счете с балансом предприятия.

- Правильность обобщения всех хозяйственных операций на синтетических и аналитических счетах и их формирование в журнале-ордере №2 и в Главной книге.

Цель аудита расчетов и прочих операций в банках:

- Проверить своевременность отражения в учете операций на прочих счетах.

- Изучить, какие открыты у предприятия прочие счета.

- Проверить правильность составления бухгалтерских записей и их соответствие выпискам банка и журналу-ордеру №3.

- Проверить соответствие журнала-ордера №3 записям в Главной книге и в балансе предприятия.

- При открытии аккредитивных счетов изучить договор с предприятием по аккредитивной форме.

1.2 Задачи аудиторской проверки расчетного счета и прочих счетов в банкеПри проверке операций на расчетном счете, прежде всего аудитор устанавливает, сколько на предприятии имеется расчетных счетов, и при наличии нескольких таких счетов необходимо проверить, как ведется аналитический и синтетический учет по каждому из них.

Основная информация по расчетному счету содержится в банковских выписках и приложенных к ним первичных документах. Аудитор должен проверить, подтверждена ли каждая операция, отраженная в выписке, соответствующими первичными документами.

При аудите операций по расчетному счету необходимо обратить внимание на следующее:

- соответствие сумм в выписках банка суммам, указанным в приложенных к ним первичных документах;

- правильность и полноту зачисления денег, сданных в банк наличными;

- правильность отражения конвертации рубля;

- наличие штампа банка на первичных документах, приложенным к выпискам (в случае выявления документов без штампа банка, проводится встречная проверка в банке);

- обоснованность перечисления денежных средств акцептованными платежными поручениями через почтовые отделения связи, а также достоверность почтовых адресов получателей (депонированной зарплаты, алиментов и т.п.);

- правильность составления бухгалтерских проводок по операциям в банке;

- полноту и достоверность банковских выписок и документов к ним (остаток средств на конец периода в предыдущей выписке банка по счету должен равняться остатку средств на начало периода в следующей выписке).

Если в выписке будут обнаружены подчистки и не оговоренные в письменном виде исправления, нужно провести встречную проверку в учреждении банка.

В итоге, задачами проверки операций по расчетным счетам является необходимость удостоверения в:

- полноте выписок банка, первичных денежно-расчетных и платежных документов;

- осуществлении денежно-расчетных операций по платежным документам, оформленным надлежащим образом в соответствии с требованиями законодательных и нормативных актов;

- соответствии денежно-расчетных документов (платежных поручений) платежным документам (счетам, счетам-фактурам);

- наличии разрешительных подписей руководства на оплату платежных документов;

- правильности отражения в учете и бухгалтерской отчетности операций по расчетным счетам;

- наличии письменного уведомления налогового органа об открытии и закрытии банковских счетов в 10-дневный срок;

- выявлении «ключевых по риску» денежно-расчетных операций (операций, составляющих учетные области с повышенным внутренним риском).

Последняя задача является наиболее важной при проверке операций по расчетным счетам, так как ее выполнение позволяет достаточно быстро (вследствие наглядности экономической сути операций, отраженных денежно-расчетными документами) выявить учетные области с повышенным внутренним риском и сосредоточить на них внимание, например путем применения процедуры прослеживания документов.

Бухгалтерский учет операций, связанных с расчетами по аккредитиву, по чекам, иным платежным документам, ведется на счете 55 «Специальные счета в банках». К нему могут быть открыты следующие субсчета: 55-1 «Аккредитивы», 55-2 «Чековые книжки», 55-3 «Депозитные счета» и др.

- Если на предприятии ведутся подобные расчеты, то аудитору необходимо проверить:

- правильность и законность применения аккредитивной формы расчетов;

- правильность документального оформления операций, оплаченных чеками из лимитированных и не лимитированных чековых книжек;

- наличие депозитных сертификатов, приобретенных у банка (если такие операции были);

- полноту и правильность документального оформления операций по движению средств целевого финансирования, поступивших от родителей и из прочих источников на содержание социальных учреждений (детского сада, яслей и т.д.);

- предоставлены ли балансы и другие необходимые документы от структурных подразделений, выделенных на самостоятельный баланс;

- правильность составления бухгалтерских проводок;

- соответствие записей в выписках банка по операциям счета 55 (сверяется с главной книгой и журналом-ордером N 3).

1.3 Законодательные и нормативные документыПри проверке операций на расчетном счете и прочих счетах в банке аудитор должен руководствоваться следующими нормативными и законодательными актами:

1) Федеральный закон «О бухгалтерском учете» №129-ФЗ от 21.11.1996 г.;

2) Федеральный закон «Об аудиторской деятельности» №307-ФЗ от 30.12.2008г.;

3) Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (Приказ Минфина РФ №34н от 29.07.1998 г.);

4) План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению (Приказ Минфина РФ №94н от 31.10.2000г.);

5) Методические указания по инвентаризации имущества и финансовых обязательств (Приказ Минфина РФ №49 от 13.06.1995 г.);

6) Положение ЦБ РФ «О безналичных расчетах в Российской Федерации» №2-П от 03.10. 2002г. (в ред. Указаний ЦБ РФ от 22.01.2008 N 1964-У);

7) Указание Центрального банка Российской Федерации от 3 марта 2003 г. № 1256-У «О внесении изменений и дополнений в Положение Банка России от 03.10.2002 г. № 2-П «О безналичных расчетах в Российской Федерации»;

8) ФЗ РФ «О валютном регулировании и валютном контроле» №173-ФЗ от 10.12.2003г. (в ред. Федеральных законов от 22.07.2008 N 150-ФЗ);

9) Налоговый кодекс РФ (ч. I), утв. Федеральным законом № 146-ФЗ от 31.07.98 (принят ГД ФС РФ 16.07.1998) (ред. от 30.12.2006) (с изм. и доп., вступающими в силу с 01.03.2007);

10) Указ Президента Российской Федерации № 1005 от 23.05.94 «О дополнительных мерах по нормализации расчетов и укреплению платежной дисциплины в народном хозяйстве» (в ред. Указов Президента РФ от 17.05.2007 N 637);

11) Указание ЦБ РФ №1451-У от 15. 06. 2004 г. «Об упорядочении отдельных актов банка России» (в ред. Указания ЦБ РФ от 04.05.2005 N 1576-У);

12) Положение Банка России «О порядке покупки и выдачи иностранной валюты для оплаты командировочных расходов» № 62 от 25.06.97.;

13) Кодекс РФ об административных правонарушениях;

14) Гражданский кодекс РФ.

Похожие работы

... проектов расчетно-информационного обслуживания корпоративных клиентов; развития инвестиционных банковских услуг. 3. АНАЛИЗ ДЕЯТЕЛЬНОСТИ БАНКА «УРАЛСИБ» ПО РАСЧЕТНО-КАССОВОМУ ОБСЛУЖИВАНИЮ КОРПОРАТИВНЫХ КЛИЕНТОВ 3.1 Характеристика организации работы с юридическими лицами в банке «УРАЛСИБ» Банк УРАЛСИБ (ОАО "УРАЛСИБ") образован 20 сентября 2005 г. в результате интеграции бизнеса 5 банков: ...

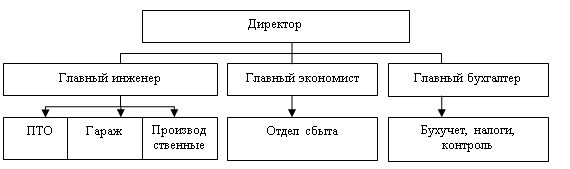

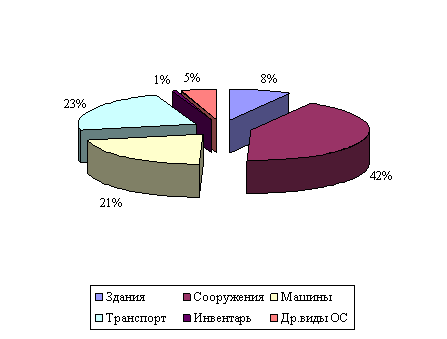

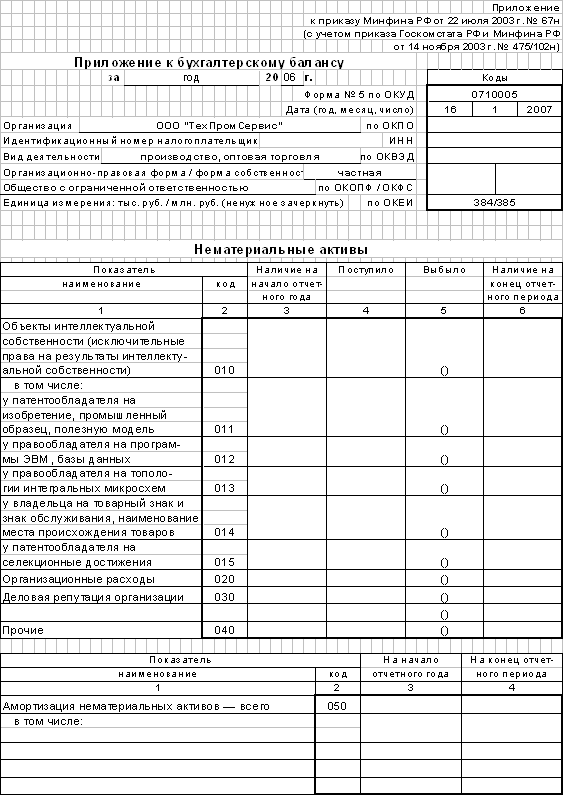

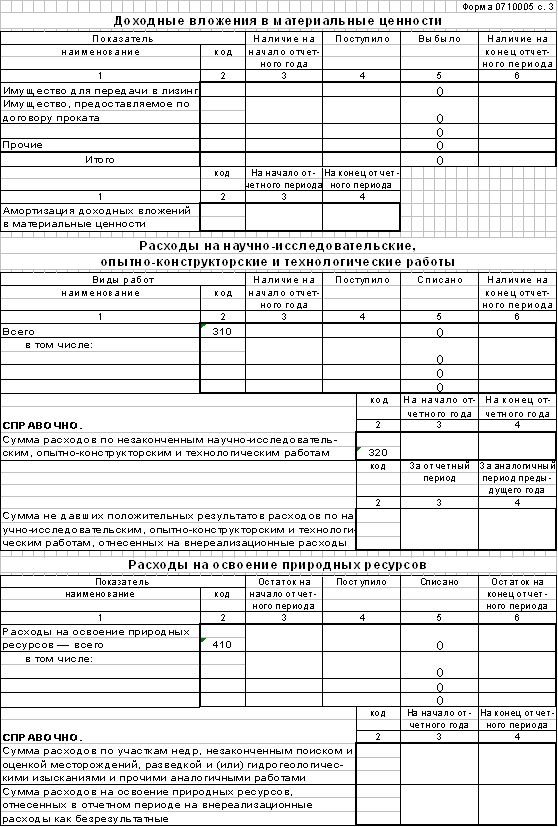

... выпуска продукции и фондоотдачи за счет более полного использования основных средств. 3.4 Пути повышения эффективности использования основных средств в ООО "ТехПромСервис" Как показало исследование, бухгалтерский учет основных средств на предприятии осуществляется в соответствии с требованиями, установленными Положением по бухгалтерскому учету "Учет основных средств" ПБУ 6/01. Положительно ...

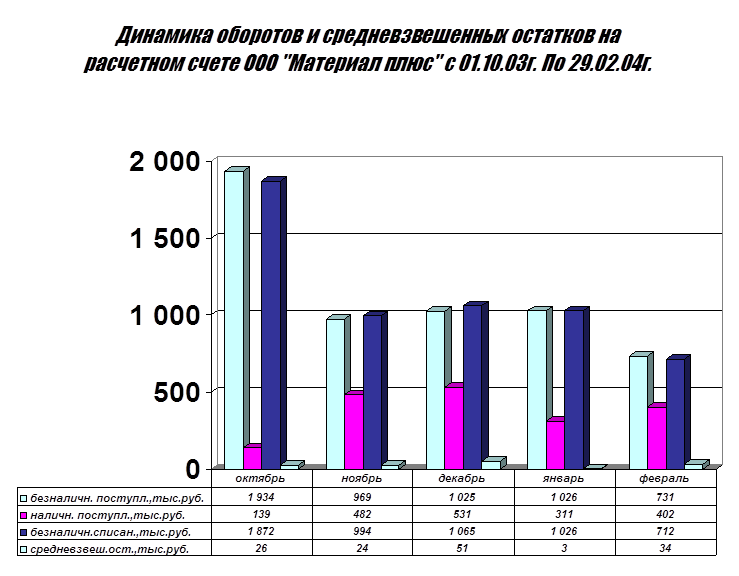

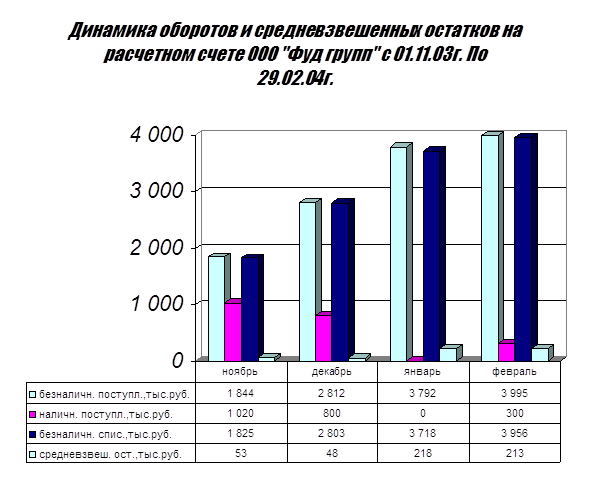

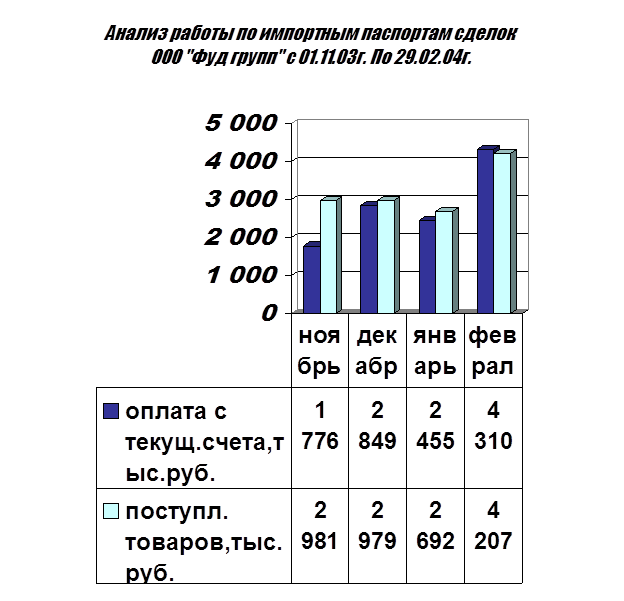

... кредита, кредитный инспектор составляет аналитическую записку по данным анализа, которая передается на рассмотрение Кредитного комитета. Задачи Кредитного комитета определены п. 2.2. Глава 3. Способы управления банковскими рисками и пути их совершенствования на примере коммерческого банка 3.1. Организационно – экономическая характеристика «ИМПЭКСБАНКА» Основной целью деятельности ОАО « ...

... ОРГАНИЗАЦИИ С БЮДЖЕТОМ ПО ЕДИНОМУ СОЦИАЛЬНОМУ НАЛОГУ 2.1. Отражение в бухгалтерском учете операций по начислению и уплате в бюджет единого социального налога При отражении ЕСН объектом бухгалтерского учета являются обязательства предприятия по начислению и перечислению денежных средств для реализации права граждан на государственное пенсионное и социальное обеспечение (страхование), а ...

0 комментариев