Навигация

Мито в Україні. Система оподаткування в Великобританії

ЗМІСТ

Вступ

1. Мито в Україні

2. Система оподаткування Великобританії

3. Практичне завдання

Висновки

Список літератури

ВСТУП

В контрольній роботі розглядається два теоретичні питання: Мито в Україні, Система оподаткування в Великобританії.

В умовах реформування економіки України мито є найважливішим інструментом зовнішньоторгової полічи пси держави, що використовується з метою обмеження ввезення іноземних товарів, захисту та заохочення розвитку вітчизняного виробництва, стимулювання вивезення національних товарів.

Введення мита може мати декілька цілей, серед яких фіскальні, економічні та політичні. На відміну від інших податків, стягнення мита здійснюється не тільки і не стільки з фіскальною метою (формування дохідної частини бюджету), скільки спрямоване в основному на формування раціональної структури експорту й імпорту в умовах відсутності прямого втручання держави до цієї сфери. Метою введення мита може бути здійснення економічного тиску на відповідні держави або створення режиму найбільшого сприяння за політичними мотивами.

В економічно розвинених країнах найбільш розповсюдженим є мито, що стягується з товарів, ввезених до країни, тобто регулюванню підлягає тільки Імпорт. Експорт товарів регулюється, як правило, лише в країнах з невисоким рівнем економічного розвитку.

Товари і предмети, які ввозяться до митної території України та вивозяться за межі цієї території, підлягають накладенням мита.

Мито - це непрямий податок, що стягується з товарів (інших предметів), які переміщаються через митний кордон, тобто ввозяться, вивозяться або проходять транзитом, і який включається до ціни товарів та сплачується за рахунок кінцевого споживача.

Розміри ставок та види мита в Україні встановлюються відповідно до Митного тарифу України, визначеного Законом України «Про Єдиний митний тариф України» та міжнародними договорами.

Митний тариф України – це систематизований звід ставок мита, якими обкладаються товари, які ввозять до митної території України.

Ставки митного тарифу України є єдиними для всіх суб’єктів зовнішньоекономічної діяльності незалежно від форм власності, організації господарської діяльності та територіального розташування, за винятком випадків, передбачених законами України та її міжнародними договорами.

Митний тариф затверджується Верховною Радою України за поданням Кабінету Міністрів України.

Зміни і доповнення до Митного тарифу України мають бути офіційно опублікованими в загальнодоступних засобах масової інформації не пізніше, ніж за 45 днів до дати введення їх в дію. У тому випадку, якщо зазначені документи не будуть офіційно опубліковані, офіційною публікацією вважається публікація в офіційному періодичному виданні Верховної Ради України або Кабінету Міністрів України. Датою офіційної публікації вважається дата фактичного виходу в світ відповідного номеру цього видання.

Великобританія є батьківщиною науки про оподаткування. І сьогодні залишаються актуальними праці А. Сміта та Д. Рікардо. Сучасна система оподаткування формувалася ще в XIX _т.., але суттєвих змін зазнала в 1965, 1973 рр. та в середині 90-х років. Податки в унітарній державі поділяються на загальнодержавні й місцеві. Загальнодержавні податки становлять 90 % усіх додаткових надходжень. Місцевий податок практично один – муніципальний, але місцеві органи влади можуть вводити додаткові збори на конкретні місцеві потреби.

1. МИТО В УКРАЇНІ

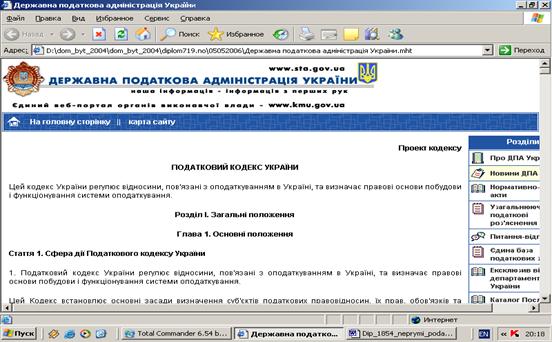

Мито в Україні регулюється Законом України «Про єдиний митний тариф» №2097-XII від 05.02.92р., Декрет КМУ «Про державне мито» від 21.01.1993 року №7-93, Законом України «Про порядок ввезення (пересилання) в Україну, митного оформлення і оподаткування особистих речей, товарів та транспортних засобів, що ввозяться (пересилаються) громадянами на митну території України» від 13.09.2001 року №2681-III.

Мито – непрямий податок, який накладається на товари, що переміщуються через митний кордон, тобто ввіз/вивіз чи транзит і який включається до ціни товарів та сплачується за рахунок кінцевого споживача.

Це, переміщення може бути зв'язане з ввезенням, вивезенням або перевезенням транзитом товарів чи транспортних засобів. Цей податок виконує фіскальну і регулювальну функції. Регулювальна функція спрямована на формування раціональної структури імпорту та експорту, захист національного виробника (мито на імпорт); заохочення або обмеження експорту (мито на експорт). Міжнародна практика свідчить, що найбільш поширеним є мито на імпорт.

Мито стягується на основі Митного кодексу України і Закону України «Про єдиний митний тариф» від 5 лютого 1992р.

Єдиний митний тариф України – це систематизований звід ставок мита, яким обкладаються товари чи інші предмети, що ввозяться на митну територію України чи вивозяться за її межі.

Платниками мита є фізичні та юридичні особи. Сплата податку здійснюється під час перетину митного кордону. У кінцевому підсумку реальними платниками мита на імпорт (ввізне мито) є споживачі товарів, що імпортуються. Однак під час перетину митного кордону мито сплачує суб'єкт господарювання.

На фінансову діяльність імпортерів-суб’єктів господарювання будуть справляти вплив: визначення об’єкта оподаткування, розмір ставок податку, податкові пільги, терміни сплати ввізного мита.

Об'єктом оподаткування є митна вартість товару, що перемішується через митний кордон.

Сплачують ввізне мито також громадяни України, іноземні громадяни і особи без громадянства за предмети вартістю, що перевищує 200 Євро, і за одиничний неподільний предмет вартістю понад 300 Євро (Постанова Кабінету Міністрів України “Про удосконалення порядку ввозу (пересилання) громадянами предметів (товарів) в Україну” від 27 серпня 1996 р. № 1010).

Для визначення митної вартості товару, що імпортується, вартість товару у валюті, яка визначена укладеним контрактом, перераховується в національну валюту України за курсом Національного банку на день подання митної декларації.

Законом визначені 3 види ставок мита:

Похожие работы

... європейських норм показали, що протягом останніх 7 років після набрання чинності Угоди про партнерство та співробітництво між Європейськими Співтовариствами та Україною зроблено чимало кроків на шляху наближення податкового законодавства України до норм і стандартів податкового права ЄС. Проведений згідно завдань дипломного дослідження аналіз та оцінка рівня виконання ст.51 «Угоди про партнерство ...

... від податків і переводити виплачувані ними дивіденди за кордон без обкладання будь-якими податками в юрисдикції перебування холдингу, що нерідко є складною задачею. 4. Система оподаткування на Мальті 4.1 Загальні риси оподаткування на Мальті Мальта — у недавнім минулому одна з класичних „податкових гаваней” — зараз виявляє собою приклад так називаної оншорной юрисдикції. Діяльність ФATФ ...

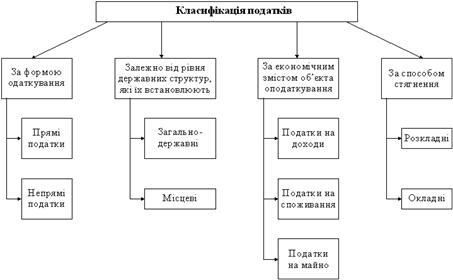

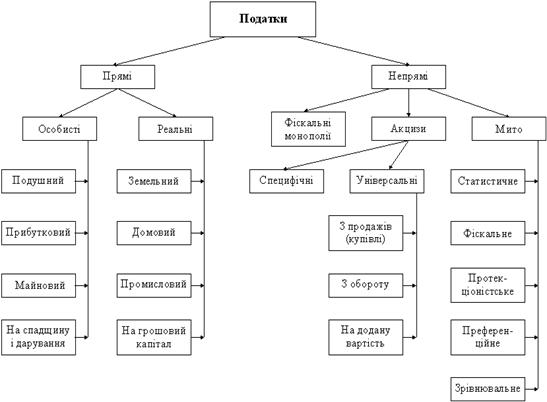

... значно залежав від зміни цін. Сьогодні в більшості країн у підакцизні групи товарів включені: алкогольні напої, тютюнові вироби, бензин, легкові автомобілі, коштовності, інші предмети розкошу. Розвиток непрямого оподаткування призвів до появи податку з обороту (своєрідного універсального акцизу), який у деяких країнах трансформувався в податок з продаж або податок на додану вартість. Відповідно ...

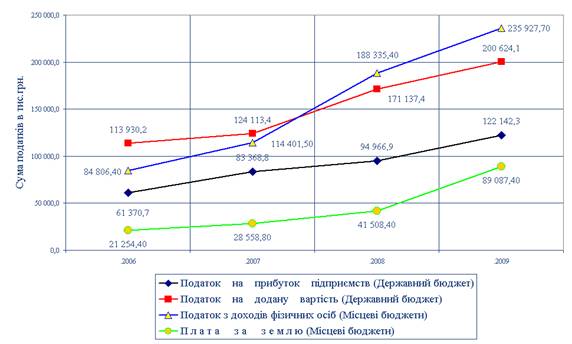

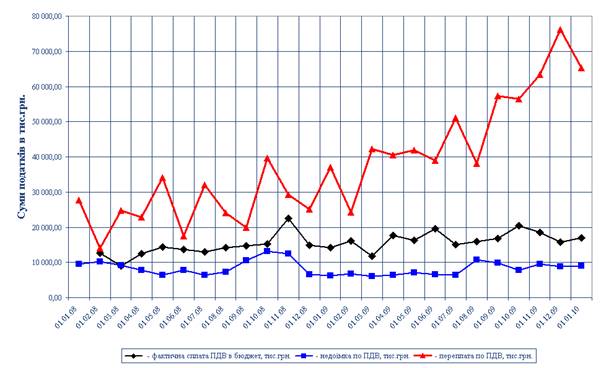

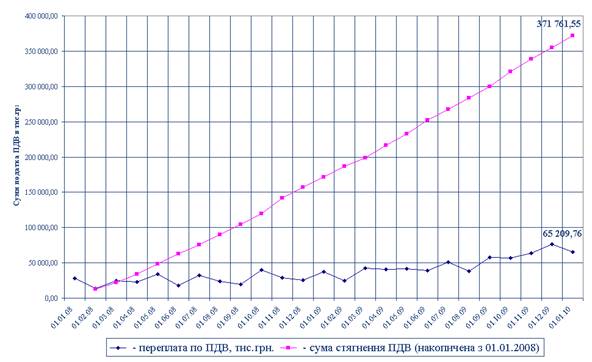

... – 91,9%(2007) – 95,43% (2008) – 95,9%(2009). РОЗДІЛ 3 ПРОБЛЕМИ ТА ШЛЯХИ ВДОСКОНАЛЕННЯ СТЯГНЕННЯ ПДВ В УКРАЇНІ 3.1 Проблеми та перспективи функціонування ПДВ в Україні Простота, економічні і організаційно-технічні характеристики забезпечили податку на додану вартість переваги перед іншими типами оподаткування обороту або універсальними акцизами [34]. Податок на додану вартість ...

0 комментариев