Навигация

Определенная федеральным законодательством бюджетная роспись доходов федерального бюджета за период 2003–2006 гг. выполнялась;

1. определенная федеральным законодательством бюджетная роспись доходов федерального бюджета за период 2003–2006 гг. выполнялась;

2. существенное превышение фактических объемов поступлений налогов и сборов в федеральный бюджет над определенными в соответствии с законами о федеральном бюджете в последние годы определяется значительным ростом поступлений по основным налогам;

3. превышение фактических объемов налоговых и неналоговых доходов в федеральный бюджет над планируемыми в 2003–2006 гг. в большой степени определяется такими факторами, как расширение налоговой базы по налогу на прибыль и благоприятная ценовая конъюнктура на рынке нефти.

Наиболее наглядным свидетельством наличия или отсутствия различий между субъектами Российской Федерации по уровню бюджетной обеспеченности налоговыми доходами считается соотношение налогового потенциала на душу населения групп регионов с наиболее высоким и наиболее низкими показателями.

Распределение субъектов Российской Федерации по группам с наименьшим и наибольшим уровнями налоговых обязательств в консолидированный бюджет за период 2004–2006 гг. представлено в табл. 2.3.

Таблица 2.3. Распределение субъектов Российской Федерации по группам с наименьшим и наибольшим уровнями налоговых обязательств в консолидированный бюджет за период 2004–2006 гг.

| 2004 г. | 2005 г. | 2006 г. | |

| 10 субъектов Российской Федерации с наиболее высокими показателями налоговых обязательств | |||

| По налоговым обязательствам в консолидированный бюджет | 18, 60, 61, 10, 28, 45, 42, 57, 53, 67 | 60, 18, 61, 10, 28, 45, 53, 42, 47, 52 | 18, 60, 61, 28, 10, 45, 57, 53, 58, 42 |

| Совокупный размер налогового потенциала (налоговых обязательств), млн руб. | 2264747,2 | 2842469,4 | 3376450,3 |

| Общая численность населения, тыс. чел. | 41999,5 | 41845,5 | 40387,8 |

| Налоговый потенциал на душу населения, тыс. руб. | 53,9 | 67,9 | 83,6 |

| 10 субъектов Российской Федерации, характеризующихся самыми низкими показателями налоговых обязательств | |||

| По налоговым обязательствам в консолидированный бюджет | 76, 32, 86, 64, 85, 30, 35, 33, 62, 74 | 76, 32, 77, 86, 64, 85, 74, 30, 33, 35 | 34, 76, 77, 32, 86, 64, 85, 30, 35, 62 |

| Совокупный объем налогового потенциала (налоговых обязательств), млн руб. | 19141,1 | 14193,0 | 16258,2 |

| Численность населения, тыс. чел. | 3190 | 3002,5 | 2506,85 |

| Налоговый потенциал на душу населения, тыс. руб. | 6,0 | 4,7 | 6,5 |

| Децильное отношение разброса показателей налогового потенциала в разрезе субъектов Российской Федерации, раз | |||

| 9,0 | 14,4 | 12,9 | |

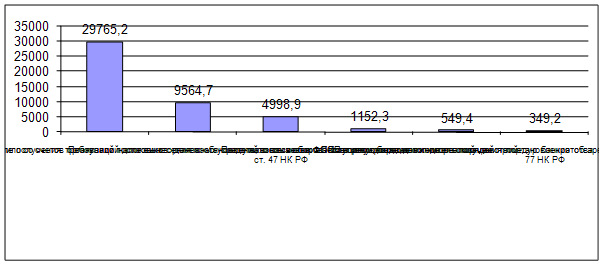

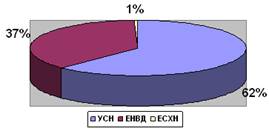

В таблице цифрами обозначены: 10 – Московская область, 18 – г. Москва, 28 – г. Санкт-Петербург, 30 – Республика Адыгея, 32 – Республика Ингушетия, 33 – Кабардино-Балкарская Республика, 34 – Республика Калмыкия, 35 – Карачаево-Черкесская Республика, 42 – Республика Башкортостан, 45 – Республика Татарстан, 52 – Пермская область, 53 – Самарская область, 57 – Свердловская область, 58 – Тюменская область, 60 – Ханты-Мансийский АО, 61 – Ямало-Hенецкий АО, 62 – Республика Алтай, 64 – Республика Тыва, 67 – Красноярский край, 74 – Агинский Бурятский АО, 76 – Усть-Ордынский Бурятский АО, 77 – Эвенкийский АО, 85 – Еврейская АО, 86 – Корякский АО. Количество регионов, обеспечивающих большую часть всех налоговых и неналоговых платежей как консолидированного, так и федерального бюджета Российской Федерации, сокращается. Около 60% всех налоговых платежей в федеральный бюджет в 2005 и 2006 гг. поступило от 4 регионов: от Ханты-Мансийского АО (29,4% и 26,4%), г. Москвы (16,1% и 16,6%), Ямало-Ненецкого АО (8,9% и 8,0%) и Республики Татарстан (2,1% и 3,5%). При этом оценки налогового потенциала регионов свидетельствуют о том, что разрыв между группами с максимальным и минимальным индексами налогового потенциала на душу населения постоянно увеличивается. Результаты проведенных расчетов показывают, насколько стабильны по составу группы субъектов Федерации с минимальным и максимальным размерами налогового потенциала. Так, состав группы с максимальным налоговым потенциалом региона за период 2004–2006 гг. достаточно стабилен: г. Москва и Санкт-Петербург, Республики Татарстан и Башкортостан, Ханты-Мансийский и Ямало-Hенецкий автономные округа, Московская, Свердловская и Самарская области. В 2004 г. в состав данной группы регионов входит также Красноярский край, в 2005 г. – Пермская область, а в 2006 г. – Тюменская область (табл. 2.3). Исследованием деятельности налоговых органов Сибирского федерального округа за 2002-2005 годы установлено, что наиболее действенным способом урегулирования налоговой задолженности является направление налоговыми органами организации-должнику требований об уплате налогов, пеней и налоговых санкций, его эффективность достигает 24 %, а на долю взысканных сумм в общей сумме погашенной задолженности приходится 65 %. К наименее эффективным способам урегулирования налоговой задолженности относятся следующие: заключение договоров залога имущества, поручительства; предоставление налогового и инвестиционного налогового кредита, отсрочки и рассрочки платежа. Их эффективность почти нулевая. Результаты деятельности налоговых органов Сибирского федерального округа по урегулированию налоговой задолженности за 2005 год с применением основных способов приведены на рис. 2.8.

Рис. 2.8. Сводные результаты деятельности налоговых органов Сибирского федерального округа по урегулированию налоговой задолженности организаций за 2005 год [35]

Исследованием установлено, что в целом эффективность действующей системы урегулирования налоговой задолженности не превышает 25 %. В целях повышения ее эффективности автором предложены некоторые рекомендации, которые предусматривают, в частности:

- ограничение по открытию банками организациям-должникам новых расчетных, текущих, валютных и иных счетов до полного погашения последними задолженности перед государственным бюджетом;

- возможность приостановления исполнения требования налогового органа об уплате налогов, направленного организации по итогам проведения налоговой проверки, на период его обжалования при условии добровольного применения организацией обеспечительных мер;

- уточнение положения о порядке ареста имущества организации в соответствии со статьей 77 НК РФ как способа урегулирования налоговой задолженности в части отмены санкции прокурора, снятия полного или частичного запрета по распоряжению, и ограничения по владению и пользованию арестованным имуществом. Одновременно вводится субсидиарная ответственность приобретателя имущества в случае реализации должником арестованного имущества по цене заведомо ниже рыночной;

- дифференцирование по объему выручки от реализации продукции (товаров, работ, услуг) за отчетный квартал минимального размера неоплаченных обязательств для инициирования процедуры банкротства в зависимости от категории организации:

- с объемом выручки менее 1 млн. рублей – 10 тыс. рублей;

- с объемом выручки от 1 до 10 млн. рублей – 50 тыс. рублей;

- с объемом выручки от 10 до 100 млн. рублей – 100 тыс. рублей;

- с объемом выручки свыше 100 млн. рублей – 500 тыс. рублей.

- взыскание налоговых долгов в безакцептном порядке с расчетных счетов предприятий-дебиторов должника [35].

Таким образом, на протяжении последних лет наблюдались изменения в структуре поступления налогов и сборов в консолидированный бюджет по следующим направлениям: снижение доли налоговых доходов федерального бюджета РФ; увеличение доли основных налогов; рост доли НДПИ в объеме налоговых доходов как консолидированного, так и федерального бюджета; снижение доли акцизов и ЕСН, а также сужение числа регионов, обеспечивающих большую часть всех налоговых доходов.

Похожие работы

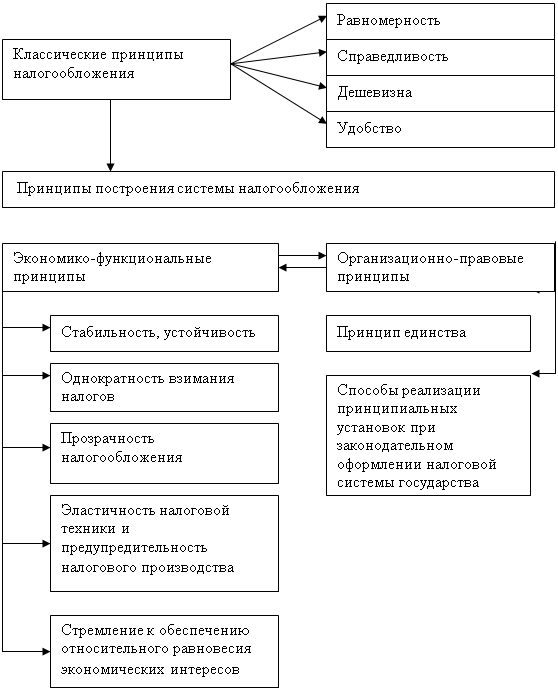

... роль, особенно в период перехода российской экономики на рыночные отношения, а также препятствует инвестициям как отечественным, так и иностранным. §3. Реформирование налоговой системы Российской Федерации Одним из приоритетных направлений реформирования российской экономики на сегодняшний день является реформирование сложившейся системы налогообложения. Налоги являются одним из основных ...

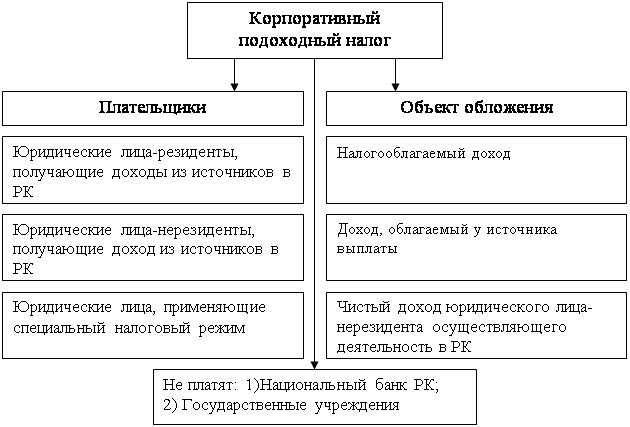

... коренного реформирования. Но этого можно добиться при условии коренного изменения курса экономических реформ [14, с.79]. 3. ПЕРСПЕКТИВЫ РАЗВИТИЯ И ПУТИ СОВЕРШЕНСТВОВАНИЯ НАЛОГОВОЙ СИСТЕМЫ РЕСПУБЛИКИ КАЗАХСТАН Совершенствование системы налогообложения заключается в совершенствовании законодательной базы, а также в совершенствовании механизма обложения. Отдавая должное содержанию налоговой ...

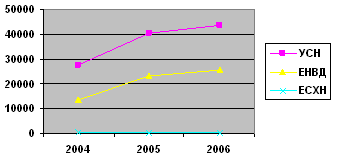

... форму отчетности по нему. В настоящее время объектом налогообложения для российских организаций признается движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств за исключением земельных участков и иных объектов природопользования. 3. Анализ практики применения специальных налоговых режимов Для льготного налогообложения малого бизнеса существуют ...

... . Налоговая система подвержена постоянному изменению под действием как внутри-, так и внешнесистемных факторов (воздействий), т.е. она является не статической, а динамической системой. Налоговая система РФ строится по территориальному принципу и состоит из трех уровней в зависимости от уровня управления процессом налогообложения: федеральный (на уровне РФ), региональный (на уровне республик в ...

0 комментариев