Навигация

Мобилизация налогов, как главное направление деятельности налоговых органов

2.3.2 Мобилизация налогов, как главное направление деятельности налоговых органов

Рассмотрим результаты работы налоговых органов Сибирского Федерального округа за 2004 год. По результатам деятельности налоговых органов Сибирского федерального округа за 2004 г. мобилизовано налоговых платежей и других доходов в бюджетную систему Российской Федерации 471,6 млрд. руб., из них направлено в федеральный бюджет – 159,8 млрд. руб., в консолидированные бюджеты субъектов Российской Федерации – 216,0 млрд. руб.. Доходы местных бюджетов сложились в размере 81,2 млрд. руб., их доля в общем объеме доходов консолидированных бюджетов субъектов Российской Федерации, входящих в округ, составила 21,6 %. Доля поступлений налогов, сборов, и других платежей в консолидированный бюджет Российской Федерации по округу в общей массе доходов в целом по России составила 10,0 %, в федеральный бюджет – 8,1 %, в консолидированные бюджеты субъектов федерации – 12,0 %, в местные бюджеты – 14,7 %. Сравнительный анализ поступлений доходов за 2004 г. к доходам 2003 г. показал прирост мобилизованных платежей в бюджеты различных уровней. Так, в целом по округу, темп прироста налогов, сборов и других доходов в консолидированный бюджет Российской Федерации составил 28,2 % (по России 24,3 %), в федеральный бюджет – 14,7 % (17,7 %), в консолидированные бюджеты субъектов Российской Федерации – 40,4 % (32,4 %). Поступления налогов и сборов по группам налогов и сборов в течение 2004 г. сложились следующим образом. Всего на территории округа за рассматриваемый период поступило в бюджеты всех уровней федеральных налогов и сборов – 279,6 млрд руб. (что составило 132,6 % от аналогичных поступлений 2003 г.), региональных – 20,1 млрд руб. (92,3 % от прошлогоднего показателя), местных – 8,6 млрд руб. (93,0 %). Налоги, поступившие со специальных налоговых режимов, составили 8,0 млрд руб. [38]. При этом федеральные налоги в общей сумме налоговых поступлений составляют на территории Сибирского федерального округа 87,2 %, на долю региональных налогов приходится 6,3 %, местные налоги составляют 2,7 % от общего объема налоговых доходов. По итогам 2004 г. темп прироста поступлений налоговых платежей и других доходов по сравнению с 2003 г. выше среднего значения по округу отмечается в 5 регионах округа. К ним относятся: Эвенкийский автономный округ (100,5 %), Омская область (66,9 %), Кемеровская область (47,3 %), Томская область (31,8 %), Таймырский автономный округ (31,7 %). Снижения поступлений по сравнению с 2003 годом в субъектах Федерации, входящих в округ, не наблюдается.

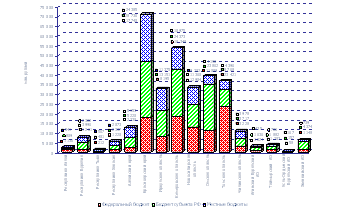

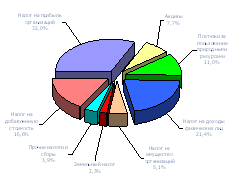

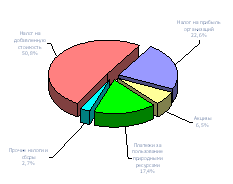

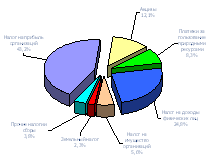

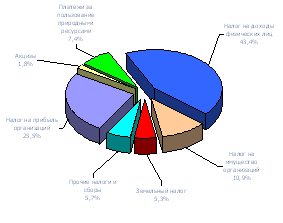

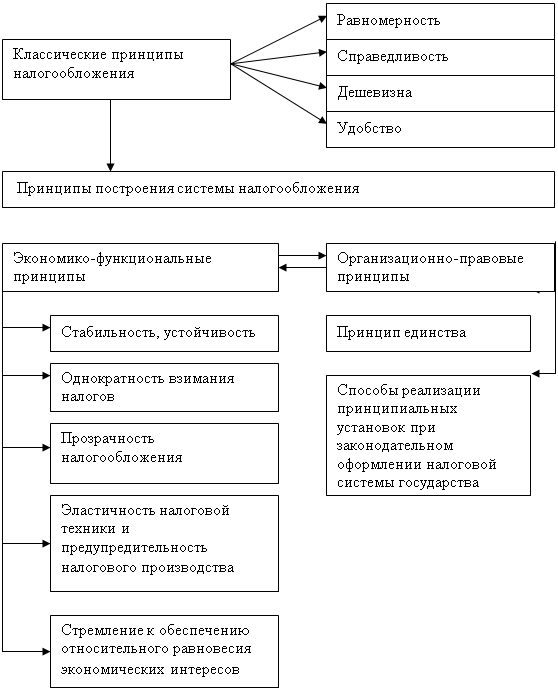

На рис. 2.9 – 2.13 представлены: поступление налоговых платежей и других доходов по уровням бюджетной системы Российской Федерации за 2004 г. (рис. 2.9), поступления по основным видам налогов и сборов в бюджетную систему Российской Федерации по Сибирскому федеральному округу за 2004 г. (консолидированный бюджет) (рис. 2.10), поступления по основным видам налогов и сборов в бюджетную систему Российской Федерации по Сибирскому федеральному округу за 2004 г. (рис. 2.11), поступления по основным видам налогов и сборов в бюджетную систему Российской Федерации по Сибирскому федеральному округу за 2004 г. (бюджеты субъектов РФ) (рис. 2.12), поступления по основным видам налогов и сборов в бюджетную систему Российской Федерации по Сибирскому федеральному округу за 2004 г. (местные бюджеты) (рис. 2.9).

Рис. 2.9 - Поступление налоговых платежей и других доходов по уровням бюджетной системы Российской Федерации за 2004 г.

Рис. 2.10 - Поступления по основным видам налогов и сборов в бюджетную систему Российской Федерации по Сибирскому федеральному округу за 2004 г. (консолидированный бюджет) [40]

Рис. 2.11 - Поступления по основным видам налогов и сборов в бюджетную систему Российской Федерации по Сибирскому федеральному округу за 2004 г. (федеральный бюджет) [40]

Рис. 2.12 - Поступления по основным видам налогов и сборов в бюджетную систему Российской Федерации по Сибирскому федеральному округу за 2004 г. (бюджеты субъектов РФ) [40]

Рис. 2.13 - Поступления по основным видам налогов и сборов в бюджетную систему Российской Федерации по Сибирскому федеральному округу за 2004 г. (местные бюджеты) [40]

Поступление налоговых платежей в бюджетную систему Российской Федерации по основным отраслям экономики в Сибирском федеральном округе за 2004 год составили 321,3 млрд. руб. или 130,2 % по сравнению с итогами 2003 г.(по России – 124,3 %).

По отраслевой структуре экономики за отчетный период налоговые поступления составили: по промышленности – 162,7 млрд. руб. или 50,6 % от общего объема поступлений по отраслям экономики (по России – 48,6 %). Поступления от налогоплательщиков в сфере торговли и общественного питания обеспечены в размере 25,7 млрд. руб. (8,0 % от общей суммы), транспортной отрасли – 17,6 млрд. руб. (5,5 % от общей суммы), строительства – 13,9 млрд. руб. (4,3 %). Таким образом, на долю указанных отраслей экономики в 2004 г. пришлось более 68 % от общей суммы поступлений.

При этом по сравнению с 2003 г. по транспортной и строительной отраслям в целом по округу наблюдается снижение темпов поступлений (на 30,2 % и 1,5 % соответственно).

Из отраслей промышленности наибольший размер поступлений налогов и сборов наблюдается в топливной промышленности (48,4 млрд руб. или 29,8 % от общего объема поступлений по промышленности), черной и цветной металлургии (47,8 млрд руб. или 29,4 %), электроэнергетике (15,4 млрд руб. или 9,5 %), пищевой промышленности (10,8 млрд руб. или 6,6 %) и машиностроении и металлообработке (9,7 млрд руб. или 5,9 %). При этом темпы роста поступлений платежей по указанным отраслям варьируются от 96 % (пищевая промышленность) до 207,6 % (черная металлургия), в то время как в целом по России вариация составила от 99,7 % (электроэнергетика) до 183,4 % (черная металлургия) [40].

Наибольшие поступления от предприятий электроэнергетики отмечены в Красноярском крае – 4,2 млрд. руб., что составляет 27,5 % от общего объема поступлений отрасли в округе. В топливной промышленности по объему поступлений лидируют Томская и Кемеровская области, на долю которых приходится 80,9 % от поступлений по округу или 38,9 млрд руб.. Свыше 97 % объема поступлений округа в черной металлургии приходится на Кемеровскую область (10,9 млрд. руб.), кроме того, по отрасли отмечен отрицательный показатель – 955,3 млн. рублей – приходящийся на Алтайский край. В цветной металлургии подобная ситуация сложилась в Кемеровской области и Республике Хакасия, а наибольший объем поступлений обеспечен в Красноярском крае – 27,5 млрд руб. (75,2 % от общей суммы по округу). В сфере машиностроения и металлообработки около 73 % поступлений на территории округа формируется за счет налогоплательщиков в Красноярском крае (2,2 млрд. руб.), Иркутской (2,0 млрд. руб.), Новосибирской (1,6 млрд. руб.) и Кемеровской (1,3 млрд. руб.) областей. В пищевой промышленности первое место по объему поступлений по территориям принадлежит Кемеровской области, где в бюджет мобилизовано 2,1 млрд. руб., на втором – месте Алтайский край – 1,9 млрд. руб.

В целом по основным отраслям экономики среди субъектов Российской Федерации Сибирского федерального округа наибольшие поступления налогов и сборов сложились в Красноярском крае (68,5 млрд. руб., или 21,3 % всех поступлений по округу) и Кемеровской области (52,4 млрд. руб., или 16,3 %).

Поступления налога на прибыль организаций за 2004 г. сложились следующим образом. В целом по округу указанный налог поступил в размере 102,6 млрд руб., что составило 27,3 % от общего объема поступлений в консолидированный бюджет Российской Федерации на территории СФО. При чем в федеральный бюджет поступило – 23,6 млрд. руб. (на 50,4 % больше, чем в 2003 г.), в консолидированный бюджет субъектов федерации – 79,0 млрд руб. (на 134,7 % больше, чем по итогам предыдущего года), из них в доходы местных бюджетов – 20,7 млрд. руб. (прирост составил 52,6 %). Наибольшие суммы поступлений налога на прибыль зафиксированы в Красноярском крае и Омской области – 27,0 млрд. руб. и 20,7 млрд. руб. соответственно. Среди 16 субъектов федерации, входящих в округ, снижение объема поступлений по сравнению с 2003 г. наблюдается в Читинской области (на 29,3 %) и Республике Алтай (на 26,4 %). Наибольшие темпы роста поступлений налога на прибыль отмечены в Омской (495,7 %) и Кемеровской (343,4 %) областях.

За 2004 г. налог на добавленную стоимость составил 24,8 % от общего объема поступлений или 53,1 млрд. руб. по Сибирскому федеральному округу в федеральный бюджет, что на 0,2 % меньше, чем за 2003 г. Наибольшие суммы поступлений отмечаются в Красноярском крае, Кемеровской и Новосибирской областях (12,5 млрд. руб., 12,3 млрд. руб. и 10,2 млрд руб. соответственно). Доля поступлений налога по этим регионам составила 65,9 % от общей суммы НДС по округу. Отрицательные значения сумм НДС сложились в Таймырском АО (4,1 млрд руб.) и Эвенкийском АО (0,8 млрд. руб.) [40].

Несмотря на то, что в целом по округу наблюдается небольшое снижение поступлений по НДС по сравнению с 2003 г. (темп снижения 99,8 % по округу), в ряде регионов наблюдается значительный рост данного показателя. Так, поступления по налогу превысили прошлогодний показатель за рассматриваемый период в Омской области (темп роста – 220,3 %), Агинском Бурятском АО (темп роста составил 211,9 %), Читинской области (166,9 %), Томской области (137,9 %), Красноярском крае (105,2 %), Кемеровской области (141,1 %), Усть-Ордынском Бурятском АО (108,1 %) и Республике Хакасия. В остальных регионах округа наблюдается снижение поступлений НДС, при этом наибольшее снижение отмечено в Алтайском крае – на 39,1 %.

Значительное влияние на объем поступлений НДС оказывают возвраты сумм налога. В целом по Сибирскому федеральному округу за 2004 г. возвращено НДС на расчетные счета налогоплательщиков в размере 18,8 млрд руб., что на 48,2 % больше, чем в 2003 г. Доля сумм, возвращенных на расчетные счета налогоплательщиков, в общем объеме фактически возмещенных сумм НДС в связи с применением налоговой ставки 0 процентов по Сибирскому федеральному округу составила 48,3 %. Значительные суммы возвратов на расчетные счета наблюдаются в Иркутской, Омской, Кемеровской областях и Таймырском автономном округе, в сумме на долю названных регионов приходится 14,1 млрд руб. или 75 % от общей суммы возвратов по округу (более 3 млрд руб. по каждому из них).

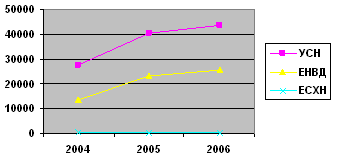

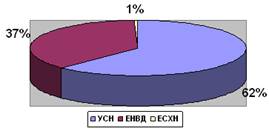

Поступление платежей по налогам со специальным налоговым режимом по итогам 2004 г. в Сибирском федеральном округе обеспечено за счет единого налога, взимаемого в связи с применением упрощенной системы налогообложения, единого минимального налога, единого налога на вмененный доход и единого сельскохозяйственного налога.

Так, поступление единого налога на вмененный доход для определенных видов деятельности в целом по округу за 12 месяцев истекшего года составили 4,4 млрд. руб., что больше поступлений по данному налогу за 2003 г. на 63,9 %. При этом показатель прироста поступлений меньше общероссийского на 8,8 процентных пункта. Наибольшие суммы ЕНВД собраны на территории Красноярского края (658,4 млн. руб.), Кемеровской (609,8 млн. руб.), Новосибирской (607,3 млн. руб.) и Иркутской (575,1 млн. руб.) областей. Только в одном регионе округа (Эвенкийском автономном округе) наблюдается снижение объема поступлений на 28,1 %.

Единый налог, взимаемый в связи с применением упрощенной системы налогообложения, поступил на территории округа в размере 3,4 млрд руб., на 62 % превышающем прошлогодний показатель (по России на 58,5 %). Темп роста поступлений данного налога выше среднеокружного отмечен в 10 регионах из 16, входящих в Сибирский федеральный округ. В Республике Алтай и Эвенкийском автономном округе зафиксировано снижение объема поступлений единого налога на 32,6 и 16,4 % соответственно по сравнению с результатами 2003 г. [40]

В 2004 г. впервые в бюджетную систему страны поступил минимальный налог, уплачиваемый плательщиками единого налога, применяющими в качества объекта налогообложения доходы, уменьшенные на величину расходов, в случае, если сумма начисленного в общем порядке единого налога меньше суммы минимального налога (1 % от доходов). На территории округа минимального налога поступило 201,9 млн. руб., или 12,1 % от общей суммы по России. Наибольшие размеры поступлений приходятся на Алтайский край (34,3 млн. руб.), Новосибирскую (31,6 млн. руб.) и Иркутскую (28,7 млн. руб.) области, что составляет 46,9 % от общего объема минимального налога по округу.

Единого сельскохозяйственного налога (ЕСХН) за 2004 г. поступило на территории округа 29,2 млн. руб., что значительно превышает прошлогодние показатели. Рост объемов поступлений связан с тем, что с 01.01.04 г. полностью изменился порядок исчисления и уплаты данного налога. Если в 2003 г. платежи по ЕСХН поступали только в Усть-Ордынском Бурятском автономном округе, то в 2004 г. поступления отмечены во всех регионах округа кроме Таймырского и Эвенкийского автономных округов. Большая часть поступлений рассматриваемого налога по округу обеспечена в Алтайском (6,9 млн. руб.) и Красноярском (4,2 млн. руб.) краях, а также Кемеровской области (3,96 млн. руб.).

Поступления платежей в государственные внебюджетные фонды за счет единого социального налога, страховых взносов на обязательное пенсионное страхование, поступлений в погашение задолженности прошлых лет по страховым взносам, пеням, штрафам в государственные внебюджетные фонды, а также единого социального налога, зачисляемого в федеральный бюджет, за 2004 г. составили по округу 151,1 млрд. руб. (с учетом расходов, произведенных на государственное социальное страхование) и по сравнению с 2003 г. увеличилось на 25,7 млрд. руб. или 20,5 % (по России на 21,7 %). При этом увеличение поступлений в государственные внебюджетные фонды наблюдается во всех регионах округа, отмеченный темп роста колеблется от 101,7 % (Таймырский автономный округ) до 131,8 % (Агинский Бурятский автономный округ). Отметим, что темп роста выше среднеокружного отмечается в 9 субъектах федерации из 16, входящих в округ.

Единого социального налога по округу поступило 74,1 млрд. руб., в том числе ЕСН, зачисляемого в федеральный бюджет – 55,3 млрд. руб. или 74,6 %. Поступление взносов на обязательное пенсионное страхование составило в 2004 г. – 61,2 млрд руб. Свыше 71 % от указанного объема поступлений (или 43,9 млрд руб.) сформировано на территории Красноярского края, Кемеровской, Иркутской и Новосибирской областей, где размер поступивших взносов составил 12,1 млрд. руб., 11,6 млрд. руб., 10,6 млрд. руб. и 9,7 млрд. руб. соответственно.

Задолженность прошлых лет по страховым взносам, пеням, штрафам в государственные внебюджетные фонды, погашена в 2004 г. в размере 3,5 млрд. руб.

Поступления во внебюджетные фонды по налогам со специальным налоговым режимом составили по округу 981,0 млн. руб., в том числе в федеральный фонд обязательного медицинского страхования – 42,9 млн. руб., территориальные фонды обязательного медицинского страхования – 386,6 млн. руб., в Фонд социального страхования – 430,3 млн. руб., в Пенсионный фонд – 121,2 млн. руб.

Таким образом, налоговыми органами ФНС России по Сибирскому федеральному округу за 2004 г. обеспечено дополнительное поступление налогов и сборов, включая ЕСН, в федеральный бюджет на сумму 12,8 млрд. руб.

Контроль за соблюдением законодательства о налогах и сборах, правильностью исчисления, полнотой и своевременностью уплаты налогов и сборов и других обязательных платежей в соответствующие бюджеты и государственные внебюджетные фонды является приоритетной задачей налоговых органов. Контрольная работа занимает центральное место в деятельности налоговых инспекций, а специалисты контрольных отделов относятся к наиболее квалифицированным кадрам налоговой службы.

Особую актуальность носит проблема повышения эффективности системы налогового контроля и управления.

В России из-за несовершенства законодательства и нестабильности экономической обстановки она стоит особенно остро. С одной стороны, уклонение налогоплательщиков от выполнения налоговых обязательств приобрело масштабный характер. Примером могут служить известные случаи занижения налоговых выплат особо крупными компаниями. С другой стороны, существующие в России технологии налогового контроля недостаточно совершенны Так, поданным ФНС России, свыше трети выездных налоговых проверок оказываются нерезультативными.

Одной из причин низкой эффективности выездных проверок является малая информативность предварительных (камеральных) проверок и последующих процедур отбора налогоплательщиков для выездных проверок.

Налоговый контроль проводится должностными лицами налоговых органов в пределах своей компетенции посредством налоговых проверок (камеральных и выездных), проверки данных учета и отчетности и т.д.

Проведем анализ деятельности налоговых органов по Сибирскому Федеральному округу.

Основной формой налогового контроля продолжают оставаться выездные налоговые проверки. За 2004 г. налоговыми органами Сибирского федерального округа проведено 41,4 тыс. выездных проверок организаций и физических лиц, по результатам которых дополнительно начислено 17,9 млрд руб.. По сравнению с 2003 г. количество проверок сократилось на 35,4 % (по России – на 32,9 %), сумма доначисленных платежей – на 58,2 % (по России возросли в 8,2 раз). Без учета данных по Управлению ФНС России по Читинской области и Агинскому Бурятскому АО, рост доначислений по округу составил 34,0 % [40].

Наиболее значительно – почти в 3 раза или на 65,8 % – количество проведенных выездных проверок сократилось в Новосибирской области. По Управлению ФНС России по Иркутской области и Усть-Ордынскому Бурятскому АО снижение проверок составило 43,7 %, по Красноярскому краю, Таймырскому и Эвенкийскому АО – 36,7 %. В то же время в Республике Алтай наблюдается увеличение числа выездных проверок на 10,4 %.

Несмотря на снижение количества выездных проверок, в девяти управлениях Сибирского федерального округа отмечается рост доначисленных по результатам проверок сумм. Так, в Республике Тыва суммы дополнительно начисленных платежей возросли в 2,6 раза, Омской области – в 2,3 раза, Красноярском крае, Таймырском и Эвенкийском АО – 2,2 раза. Вместе с тем снижение доначисленных платежей кроме Читинской области и Агинского Бурятского АО отмечаются в Республике Алтай (на 63,1 %) и Алтайском крае (на 22,7 %) [19].

Наибольшие суммы по результатам выездных проверок доначислены налоговыми органами Иркутской области (5,4 млрд руб.), Красноярского края (3,2 млрд руб.), Кемеровской (2,5 млрд руб.) и Новосибирской (1,6 млрд руб.) областей. На долю данных регионов приходится 71,5 %.

В немалой степени результативность выездных проверок определяется правильным выбором объекта налогового контроля.

Так, например, доля выездных проверок организаций, отобранных на основании информации из внешних источников, по округу составляет 7,0 %, что несколько выше значения по России (5,4 %). В то же время в Омской и Кемеровской областях, а также в Республике Бурятия на процент выездных проверок организаций, отобранных с использованием информации из внешних источников существенно выше и составляет 19,2 %, 19,0 % и 13,8 % от общего количества проверок соответственно.

Целенаправленный отбор налогоплательщиков значительно увеличивает результативность проверок.

Дополнительные формы налогового контроля, используемые при проведении выездных налоговых проверок, в разной степени применяются налоговыми органами всех регионов округа.

Самой распространенной формой являются встречные проверки, которые проводятся в процессе 19,2 % выездных проверок (по России – 19,4 %) [28].

Следующим по степени применения является проведение осмотра (обследования) производственных, складских, торговых и иных помещений и территорий налогоплательщиков, который используется при проведении 6,7 % выездных проверок (по России – 6,5 %).

Все более активно налоговыми органами округа используется такой метод как допрос свидетелей, который применяется при проведении 3,9 % выездных проверок (по России – 2,8 %).

Другие формы налогового контроля на территории округа используются достаточно редко. Так, привлечение специалистов было осуществлено при проведении 249 выездных проверок, из которых в 111 (44,6 % количества по округу) – налоговыми органами Кемеровской области, 59 (23,7 %) – Иркутской области. Проведение экспертизы было назначено в ходе 38 выездных проверок, при этом в 20 (52,6 % количества по округу) – налоговыми органами Омской области.

Таким образом, следует отметить, что в последнее время налоговым органам удалось добиться позитивных результатов в деле повышения эффективности форм и методов налогового контроля, следствием чего стало увеличение сумм, дополнительно мобилизованных в бюджет по результатам контрольных мероприятий.

Однако общий уровень налоговой дисциплины в стране, характер применяемых недобросовестными налогоплательщиками схем уклонения от уплаты налогов, становящихся из года в год все более масштабными и изощренными, заставляют задуматься о необходимости использования новых резервов повышения эффективности налогового контроля. Поэтому в настоящее время главная задача контрольной работы налоговых органов, на решение которой направлены усилия ФНС России, - это задача усиления аналитической составляющей работы налоговых органов, внедрение в практику налогового контроля комплексного системного анализа финансово - хозяйственной деятельности проверяемых объектов [3].

И основной акцент в решении данной проблемы необходимо сделать усилении роли и значимости камеральных проверок, чтобы в перспективе сделать данный вид проверок основной формой налогового контроля. Эта позиция обусловлена обстоятельствами: камеральная проверка является наименее трудоемкой формой налогового контроля; данными проверками охватываются все 100% налогоплательщиков [22].

Вопрос обеспечения рационального отбора налогоплательщиков для проведения выездных налоговых проверок находится в разряде наиболее актуальных проблем повышения эффективности налогового контроля, так как в настоящее время 43% выездных налоговых проверок заканчиваются безрезультатно, не принося каких-либо доначислений в бюджет [10].

Необходимым и перспективным направлением совершенствования процедуры выездных проверок является внедрение в практику работы налоговых органов автоматизированных систем их сопровождения. В настоящее время разработки в этой области еще только начинаются, однако в ряде регионов уже накоплен значительный позитивный опыт в этой области.

Используемая в этих регионах программа позволяет на основе данных налоговой отчетности выявлять сферы возможных налоговых правонарушений, определять потенциальный размер доначислений и, следовательно, концентрировать внимание проверяющих на соответствующих направлениях проведения проверки [29].

Таковы основные проблемы, стоящие перед налоговыми органами на текущем этапе. От их эффективного решения в определенной степени зависит обеспечение полного и своевременного поступления налогов и других обязательных платежей в государственную казну.

Похожие работы

... роль, особенно в период перехода российской экономики на рыночные отношения, а также препятствует инвестициям как отечественным, так и иностранным. §3. Реформирование налоговой системы Российской Федерации Одним из приоритетных направлений реформирования российской экономики на сегодняшний день является реформирование сложившейся системы налогообложения. Налоги являются одним из основных ...

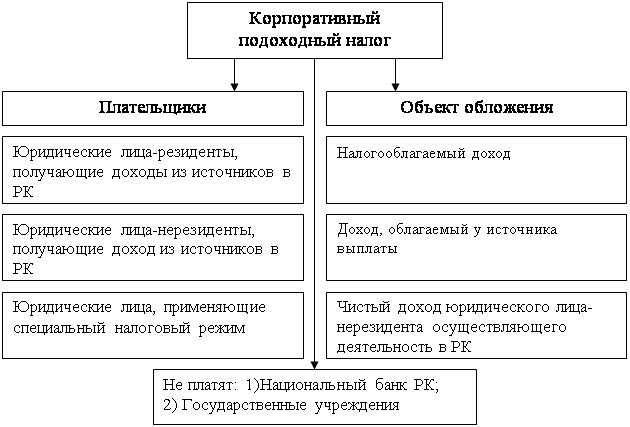

... коренного реформирования. Но этого можно добиться при условии коренного изменения курса экономических реформ [14, с.79]. 3. ПЕРСПЕКТИВЫ РАЗВИТИЯ И ПУТИ СОВЕРШЕНСТВОВАНИЯ НАЛОГОВОЙ СИСТЕМЫ РЕСПУБЛИКИ КАЗАХСТАН Совершенствование системы налогообложения заключается в совершенствовании законодательной базы, а также в совершенствовании механизма обложения. Отдавая должное содержанию налоговой ...

... форму отчетности по нему. В настоящее время объектом налогообложения для российских организаций признается движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств за исключением земельных участков и иных объектов природопользования. 3. Анализ практики применения специальных налоговых режимов Для льготного налогообложения малого бизнеса существуют ...

... . Налоговая система подвержена постоянному изменению под действием как внутри-, так и внешнесистемных факторов (воздействий), т.е. она является не статической, а динамической системой. Налоговая система РФ строится по территориальному принципу и состоит из трех уровней в зависимости от уровня управления процессом налогообложения: федеральный (на уровне РФ), региональный (на уровне республик в ...

0 комментариев