Навигация

Общая оценка финансового состояния предприятия

3.1 Общая оценка финансового состояния предприятия

Анализ финансового состояния осуществляется в основном по данным бухгалтерской отчетности, в первую очередь по данным бухгалтерского баланса и отчета о прибылях и убытках.

Чтение баланса ведётся с использованием методов горизонтального и вертикального анализа. Из аналитического баланса можно получить ряд важнейших характеристик, определяющих финансовое состояние предприятия.

Сравнительный аналитический баланс можно получить из исходного баланса путём сложения однородных по своему составу и экономическому содержанию статей баланса и дополнения его показателями структуры, динамики и структурной динамики. Аналитический баланс охватывает много важных показателей, характеризующих статику и динамику финансового состояния организации. Этот баланс включает показатели как горизонтального, так и вертикального анализа.

Непосредственно из аналитического баланса можно получить ряд важнейших характеристик финансового состояния организации. К ним относятся:

· Общая стоимость имущества организации, равная итогу баланса (строка 300 или 700),

· Стоимость иммобилизованных (внеоборотных) средств (активов) или недвижимого имущества, равная итогу раздела 1 актива баланса (строка 190);

· Стоимость мобильных (оборотных) средств, равная итогу раздела 2 актива баланса (строка 290);

· Стоимость материальных оборотных средств (строка 210);

· Величина собственных средств организации, равная итогу раздела 4 пассива баланса (строка 490);

· Величина заёмных средств равная сумме итогов разделов 5 и 6 пассива баланса (строка 590+690);

· Величина собственных средств в обороте, равная разнице итогов раздела 4, 1 и 3 баланса (строка 490-190-390).

Таблица 8 Горизонтальный анализ баланса ООО «СТРИЖ»

| Показатели | Код строки | На начало отчетного года | На конец отчетного периода | Изменения абсолютных показателей | Изменения в % к величине на начало периода |

| 1 | 2 | 3 | 4 | 5 | 6 |

| АКТИВ |

|

|

| ||

| I. Внеоборотные активы | |||||

| Основные средства | 120 | 4170 | 3570 | -600 | -14,4 |

| Итого по разделу I | 190 | 4170 | 3570 | -600 | -14,4 |

| II. Оборотные активы | |||||

| Запасы | 210 | 96 | 623 | +527 | +549 |

| Дебиторская задолженность | 230, 240 | 636 | 4144 | +3508 | +551,6 |

| Денежные средства | 260 | 1950 | 2690 | +740 | +38 |

| Итого по разделу II | 290 | 2682 | 7457 | +4775 | +178 |

| БАЛАНС | 300 | 6852 | 11027 | +4175 | +61 |

| ПАССИВ |

|

|

| ||

| III. Капитал и резервы | |||||

| Уставный капитал | 410 | 10 | 10 | - | - |

| Резервный капитал | 430 | - | - | - | - |

| Нераспределенная прибыль | 470 | 2192 | 3345 | +1153 | +52,6 |

| Итого по разделу III | 490 | 2202 | 3355 | +1153 | +52,6 |

| IV Долгосрочные обязательства | 590 | - | - | - | - |

| V. Краткосрочные обязательства | 2017 | 1500 | -517 | -25,6 | |

| Займы и кредиты | 610 | 2633 | 6172 | +3539 | +134,4 |

| Кредиторская задолженность | 620 | 4650 | 7672 | +3022 | +65 |

| Итого по разделу V | 690 | 4650 | 4313 | -337 | -0,07 |

| БАЛАНС | 700 | 6852 | 11027 | +4175 | +61 |

Анализ актива

Из данных таблицы 3.2 видим, что за отчётный период имущество предприятия увеличилось на 4 175000 руб. или на 61%. Данное увеличение произошло в основном за счет увеличения в оборотных активах почти по всем статьям, в том числе материально оборотные средства (запасы) увеличились на 527 тысяч руб. или в 549 %; денежные средства на 740 000 руб. (в 38 раз), но в основном за счет дебиторской задолженности, которая возросла на 3 508 000 руб. или на 551,6 %, то есть предприятие кредитует покупателей, что очень рискованно, учитывая рост кредиторской задолженности на 3 022 000 рублей или 65 %. Несмотря на то, что дебиторская задолженность краткосрочная, наличие её в такой значительной сумме характеризует иммобилизацию (отвлечение) оборотных средств предприятия из производственно-хозяйственного оборота. В то же время недвижимое имущество уменьшилось на 600 000 руб., что составляет 14,4 % от величины на начало года.

Анализ пассива

Пассивная часть баланса увеличилась за счет роста заемных средств на 3 022 000 руб , то есть на 65%,

Как положительный момент можно отметить частичное погашение краткосрочных кредитов в размере 517 00. руб. Итог баланса увеличился на 61% (4 175 000 руб.).

Одно из самых “больных” статей в ООО «СТРИЖ» является кредиторская задолженность. Наибольший вес в ней имеет задолженность поставщикам и подрядчикам (83,3% (от суммы кредиторской задолженности) по неоплаченным в срок расчетным документам, и не отгруженной продукции в счет полученных авансов. Это свидетельствует о финансовых затруднениях.

Таким образом, на основании проведенного предварительного горизонтального анализа баланса ООО «СТРИЖ» за январь-сентябрь 2008 года, можно сделать вывод о неудовлетворительной работе предприятия и росте больных статей в 2008 году. В связи с этим необходимо дать оценку кредитоспособности предприятия, которая производится на основе анализа ликвидности баланса.

Таблица 9 Вертикальный анализ баланса ООО «СТРИЖ» за январь-сентябрь 2008 г.

| Показатели | Код строки | Абсолютные показатели, тыс.руб | Относительные показатели, % | Изменения | ||||

| На начало отчетного периода | На конец отчетного периода | На начало отчетного периода | На конец отчетного периода | Относительных показателей | В % к изменению валюты баланса | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| Актив |

|

|

| |||||

| I. Внеоборотные активы | ||||||||

| Нематериальные активы | 110 | 4170 | 3570 | 60,9 | 32,4 | -28,5 | 99,8 | |

| Итого по разделу I | 190 | 4170 | 3570 | 60,9 | 32,4 | -28,5 | 99,8 | |

| II. Оборотные активы | ||||||||

| Запасы | 210 | 96 | 623 | 1,4 | 5,6 | 4,2 | 2,3 | |

| Дебиторская задолженность | 230, 240 | 636 | 4144 | 9,3 | 37,6 | +28,3 | 84,0 | |

| Денежные средства | 260 | 1950 | 2690 | +28,5 | +24,4 | -4,1 | 17,7 | |

| Итого по разделу II | 290 | 2682 | 7457 | 39,1 | 67,6 | +28,5 | 114,4 | |

| Баланс | 300 | 6852 | 11027 | 100 | 100 | 0 | 100 | |

| Пассив |

|

|

| |||||

| III. Капитал и резервы | ||||||||

| Уставный капитал | 410 | 10 | 10 | 0,15 | 0,15 | 0 | 0 | |

| Резервный капитал | 430 | - | - | - | - | - | - | |

| Нераспределенная прибыль | 470 | 2192 | 3345 | 32 | 30,3 | -1,7 | 27,6 | |

| IV. Долгосрочные обязательства | 590 | - | - | - | - | - | - | |

| V. Краткосрочные обязательства | ||||||||

| Займы и кредиты | 610 | 2017 | 1500 | 29,4 | 13,6 | -15,8 | -12,4 | |

| Кредиторская задолженность | 620 | 2633 | 6172 | 38,4 | 56 | 17,6 | -84,85 | |

| Итого по разделу V | 690 | 4650 | 7672 | 67,9 | 69,6 | 1,7 | 72,4 | |

| Баланс | 700 | 6852 | 11027 | 100 | 100 | 0 | 100 | |

На стадии предварительного анализа финансового состояния (экспресс-анализа) формируется первоначальное представление о деятельности предприятия, выявляются изменения в составе имущества предприятия и их источниках, устанавливаются взаимосвязи между показателями. Источником данных для его проведения служат бухгалтерский баланс, «Отчёт о прибылях и убытках».

Целью экспресс-анализа является наглядная и простая оценка финансовой устойчивости и динамики развития бизнеса в целом.

Смысл экспресс-анализа заключается в быстром получении наглядной картины, позволяющей оценить нынешнее состояние и перспективы финансового положения предприятия. Он позволяет проанализировать структуру ресурсов, результатов хозяйствования, эффективности использования собственных и заемных средств. Для экспресс-анализа отбирается небольшое количество наиболее существенных и сравнительно несложных в исчислении показателей и постоянно отслеживается их динамика.

Основными показателями финансового положения предприятия являются:

· обеспеченность собственными оборотными средствами;

· иммобилизация оборотных средств;

· обеспеченность фактических запасов предназначенными для них источниками средств;

· платежеспособность предприятия.

Для общей оценки динамики финансового состояния следует сгруппировать статьи баланса в отдельные группы по признаку ликвидности (статьи актива) и срочности обязательств (статьи пассива).

Анализ структуры имущества предприятий целесообразно проводить на основе данных агрегированного баланса, который представлен в таблице 10.

Таблица 10 Бухгалтерский баланс ООО «СТРИЖ» в агрегированном виде за январь-сентябрь 2008 г. (тыс. руб.)

| АКТИВ | |||

| Агрегированные величины баланса | На начало отчетного года | На конец отчетного года | Отклонения |

| 1 | 2 | 3 | 4 |

| 1. Иммобилизованные средства (F) | 4170 | 3570 | -600 |

| 2. Мобильные средства (М) | 2682 | 7457 | 4775 |

| 2.1. Материальные оборотные средства (Z) | 96 | 623 | 527 |

| 2.2. Денежные средства, расчеты и прочие оборотные активы (Rа) | 1950 | 2690 | 740 |

| БАЛАНС (В) | 6852 | 11027 | 4175 |

| ПАССИВ | |||

| Агрегированные величины баланса | На начало отчетного года | На конец отчетного года | Отклонения |

| 1. Собственные средства (Q) | 2202 | 3355 | 1153 |

| 2. Заемные средства (S) | 2017 | 1500 | -517 |

| 2.1. Долгосрочные кредиты и заемные средства (Кт) | - | - | - |

| 2.2. Краткосрочные кредиты и заемные средства (Kt) | 2017 | 1500 | -517 |

| 2.3. Кредиторская задолженность расчеты и прочие краткосрочные обязательства (Rр) | 2633 | 6172 | 3539 |

| БАЛАНС (В) | 6852 | 11027 | 4175 |

Исходя из предварительных данных, в отчетном периоде можно отметить следующие положительные тенденции:

· валюта баланса на конец отчетного периода увеличилась по сравнению с началом периода;

· темпы прироста оборотных активов выше, чем темпы прироста внеоборотных активов;

· собственный капитал организации в абсолютном выражении превышает заемный.

· отсутствует в балансе статья «Непокрытый убыток» строка 470 без скобок.

· наличие роста собственного капитала.

Отрицательным показателям является то, что сумма дебиторской задолженности меньше кредиторской.

Анализ пассивов баланса и оценка имущественного положения предприятия

Сведения, которые приводятся в пассиве баланса, позволяют определить, какие изменения произошли в структуре собственного и заемного капитала, сколько привлечено в оборот предприятия долгосрочных и краткосрочных заемных средств.

Основным источником информации для проведения такого анализа является бухгалтерский баланс (таблица 11).

Таблица 11 Аналитическая группировка источников формирования имущества ООО «СТРИЖ»

| №п/п | Показатели | На начало периода | На конец периода | ||

| åтыс. руб. | Удельн. вес в % | å тыс. руб. | Удельн. вес в % | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | собственный капитал | 2202 | 32,13 | 3355 | 30,42 |

| 2 | заемный капитал | 2017 | 29,43 | 1500 | 12,78 |

| 3 | из него: краткосрочные заемные средства | 2017 | 2017 | - | |

| 4 | Кредиторская задолженность | 2633 | 38,44 | 6172 | 56,8 |

| 5 | Источники средств предприятия всего: | 6852 | 100 | 11027 | 100 |

Наибольший удельный вес в составе источников финансирования предприятия занимают кредиторская задолженность. Доля собственного капитала составляет 30,42% на конец отчетного периода.

В пассивной части баланса большую долю (более 69%) занимают заемные средства, что может свидетельствовать о финансовой неустойчивости предприятия и повышении степени его финансовых рисков. Рассмотрим динамику и структуру заемного капитала подробнее.

Его прирост за отчетный период составил 4175 тыс. руб. и не внес существенных корректив в структуру источников формирования имущества, однако сам состав заемных средств претерпел значительные изменения.

Анализ и оценка уровня и динамики показателей прибыли

На основе данных бухгалтерской отчетности предприятия проведем анализ финансово-экономической деятельности предприятия и сделаем соответствующие выводы и рекомендации.

Обобщенно наиболее важные показатели финансовых результатов деятельности предприятия представлены в форме №2 годовой и квартальной бухгалтерской отчетности. Для анализа приведем таблицу 2.3.1.

Как видно из данных таблицы, на предприятии наблюдается положительная динамика основных показателей. Выручка от реализации выросла на 37761 тыс. рублей по сравнению с началом года. Себестоимость тоже увеличилась на 7427 рублей на конец периода по сравнению началом года, но темпы роста себестоимости (15,1%) несколько выше темпа роста выручки (12,9%) за аналогичный период.

Довольно значительный рост коммерческих расходов на 27106 тысяч рублей на конец периода, что почти в 6,9 раз превышает уровень на начало года.

Прибыль от реализации также увеличилась: на 3228 тыс. рублей (2,5%) в сентябре 2008 году. То есть темпы роста прибыли не превышают скорость изменения всех предыдущих показателей.

На начало периода мы имели убыток от продаж( доходы не покрывали расходы за счет коммерческих расходов) ,но в сентябре объем прибыли увеличился. Но в целом динамику финансовых показателей следует оценить как положительную. В основном все 100% прибыли поступает от основной деятельности.

По действующему законодательству ставка налога на прибыль составляет 24% . Прибыль, оставшаяся в распоряжении предприятия направляется в фонд накопления. Дивиденды за анализируемый период не начислялись.

Таблица 12 Анализ финансовых результатов хозяйственной деятельности ОО «СТРИЖ» за январь-сентябрь 2008 года

| № | Показатели (тыс. руб.) | На начало отчётного периода | На конец отчетного периода | Отклонения (+, -) |

| 1 | 2 | 3 | 4 | 5 |

| 1 | Выручка (нетто) от реализации товаров | 3165 | 40926 | +37761 |

| 2 | Себестоимость реализации | 526 | 7953 | +7427 |

| 3 | Коммерческие расходы | 3944 | 31050 | +27106 |

| 4 | Прибыль от реализации | -1305 | 1923 | +3228 |

| 5 | Прочие внереализационые доходы и расходы | 105 | 365 | +260 |

| 6 | Прибыль от финансово-хозяйственной деятельности | -1410 | 1153 | +2563 |

| 7 | Прибыль отчетного года | -1410 | 1153 | +2563 |

| 8 | Налог на прибыль | 405 | +405 |

Похожие работы

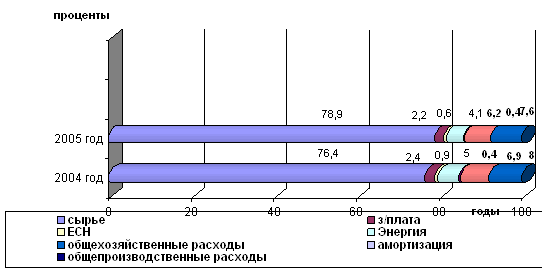

... затрат, структуру, модели и методы калькулирования себестоимости продукции, а также теоретические основы анализа себестоимости продукции, рассмотрим практические аспекты анализа себестоимости продукции на примере ОАО «Нижнекамскшина». 2. Анализ себестоимости продукции ОАО «Нижнекамскшина» 2.1 Краткая характеристика ОАО «Нижнекамскшина» ОАО «Нижнекамскшина» - крупнейшее среди российских ...

... свои счета через свой монитор. Эффективные услуги банков: • Система Банк-Клиент (для юридических лиц); • Интернет-банкинг; • Интернет-трейдинг; • WAP-банкинг. 2. АНАЛИЗ АССОРТИМЕНТА БАНКОВСКИХ ПРОДУКТОВ В ФИЛИАЛЕ №500 АСБ БЕЛАРУСБАНК 2.1 Характеристика Минского управления АСБ "Беларусбанк" филиала № 500 Минское управление АСБ «Беларусбанк» филиал №500 организован в июле 2002 года ...

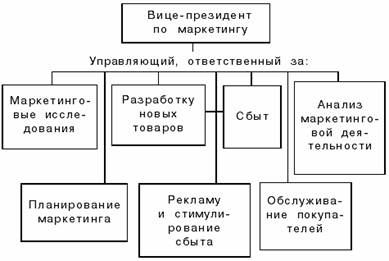

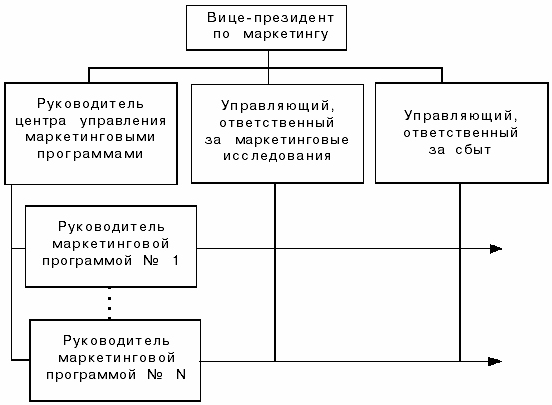

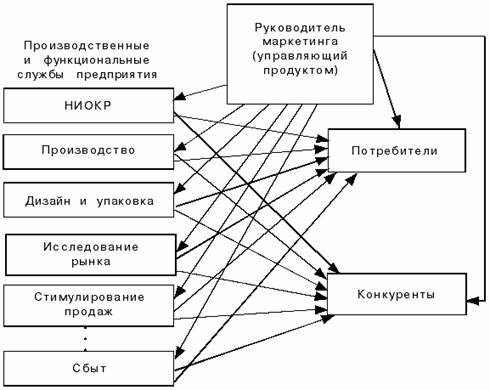

... правилам, должный уровень потребительской ценности товара; - управление маркетинговой деятельностью (маркетингом) как системой, то есть планирование, выполнение и контроль маркетинговой программы и индивидуальных обязанностей каждого участника работы предприятия, оценка рисков и прибылей, эффективности маркетинговых решений. [26,с. 31] 1.2 Цели, задачи и функции маркетинга коммерческого ...

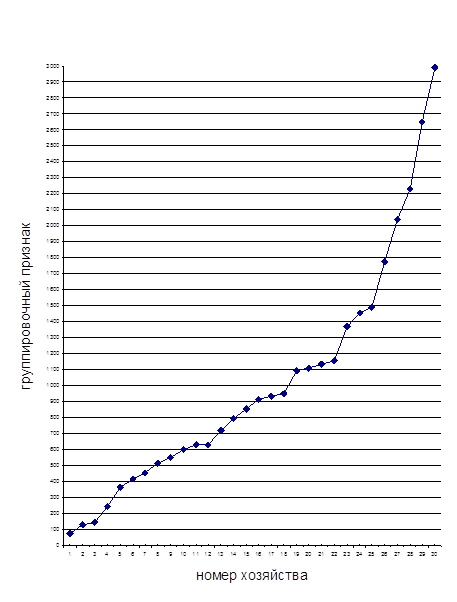

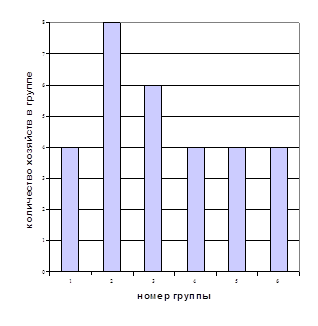

... а самая маленькая в СПК «Рассвет» (0,06). Из этой таблицы видны большие различия между хозяйствами по различным показателям. 1.2 Типологическая группировка предприятий по эффективности использования производственных ресурсов Составим ранжированный ряд распределения хозяйств по фондообеспеченности на 100 га с-х угодий. Из данной таблицы видно, что признак изменяется скачкообразно, есть резкие ...

0 комментариев