Навигация

Анализ эффективности финансово-хозяйственной деятельности предприятия

1.2 Анализ эффективности финансово-хозяйственной деятельности предприятия

Наиболее полно финансовая устойчивость предприятия может быть раскрыта на основе изучения соотношений между статьями актива и пассива баланса.

Как известно, между статьями актива и пассива баланса существует тесная взаимосвязь. Каждая статья актива баланса имеет свои источники финансирования. Источником финансирования долгосрочных активов, как правило, является собственный капитал и долгосрочные заемные средства. Не исключаются случаи формирования долгосрочных активов и за счет краткосрочных кредитов банка.

Оборотные (текущие) активы образуются как за счет собственного капитала, так и за счет краткосрочных заек средств. Желательно, чтобы они были наполовину сформированы за счет собственного, а наполовину - за счет заемного капитала. Тогда обеспечивается гарантия погашения внешнего долга.

В зависимости от источников формирования общую сумму текущих активов (оборотных средств) принято делить на части:

а) переменную, которая создана за счет краткосрочных обязательств предприятия;

б) постоянный минимум текущих активов (запасов и затрат), который образуется за счет собственного капитала.

Недостаток собственного оборотного капитала приводит к увеличению переменной и уменьшению постоянной части текущих активов, что также свидетельствует об усилении финансовой зависимости предприятия и неустойчивости его положения.

Собственный капитал в балансе отражается общей суммой в I разделе пассива баланса. Чтобы определить, сколько его используется в обороте, необходимо от общей суммы по I и II разделам пассива баланса вычесть сумму долгосрочных (внеоборотных) активов.

Сумму собственного оборотного капитала можно рассчитать и таким образом: из общей суммы текущих активов вычесть сумму краткосрочных финансовых обязательств (III раздел пассива). Разность покажет, какая сумма текущих активов сформирована за счет собственного капитала, или что останется в обороте предприятия, если погасить одновременно всю краткосрочную задолженность кредиторам.

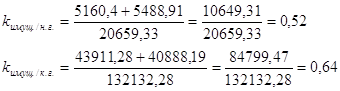

Рассчитывается также структура распределения собственного капитала, а именно доля собственного оборотного капитала и доля собственного основного капитала в общей его сумме. Отношение собственного оборотного капитала к общей его сумме получило название «коэффициент маневренности капитала», который показывает, какая часть собственного капитала находится в обороте, т.е. в той форме, которая позволяет свободно маневрировать этими средствами. Коэффициент должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств предприятия.

Важным показателем, который характеризует финансовое состояние предприятия и его устойчивость, является обеспеченность материальных оборотных активов плановыми источниками финансирования, к которым относится не только собственный оборотный капитал, но и краткосрочные кредиты банка под товарно-материальные ценности, нормальная (не просроченная) задолженность поставщикам, сроки погашения которой не наступили, полученные авансы от покупателей. Она устанавливается сравнением суммы плановых источников финансирования с общей суммой материальных оборотных активов (запасов).

Излишек или недостаток источников средств для формирования запасов и затрат (постоянной части текущих активов) является одним из критериев оценки финансовой устойчивости предприятия.

А.Д. Шеремет, В.В. Ковалев выделяют четыре типа финансовой устойчивости: [25]

1. Абсолютная устойчивость финансового состояния, если запасы и затраты (З) меньше суммы плановых источников их формирования (Ипл):

3 < Ипл, (7)

а коэффициент обеспеченности запасов и затрат плановыми источниками средств (Ко.з) больше единицы

Ко.з. = Ипл / З > 1

2. Нормальная устойчивость, при которой гарантируется платежеспособность предприятия, если

3 = Ипл, (8)

Ко.з = Ипл / 3 = 1

3. Неустойчивое (предкризисное) финансовое состояние, при котором нарушается платежный баланс, но сохраняется возможность, восстановления равновесия платежных средств и платежных обязательств за счет привлечения временно свободных источников средств (Ивр) в оборот предприятия (резервного фонда, фонда накопления и потребления), кредитов банка на временное пополнение оборотных средств, превышения нормальной кредиторской задолженности над дебиторской и др.:

3 = Ипл + Ивр,

Ко.з = (Ипл + Ивр) / З = 1 (9)

4. Кризисное финансовое состояние (предприятие находится на грани банкротства), при котором

3 > Ипл+ Ивр, (10)

Ко.з = (Ипл + Ивр) / З < 1.

Равновесие платежного баланса в данной ситуации обеспечивается за счет просроченных платежей по оплате труда, ссудам банка, поставщикам, бюджету и т.д.

Устойчивость финансового состояния может быть восстановлена путем:

а) ускорения оборачиваемости капитала в текущих активах, в результате чего произойдет относительное его сокращение на рубль товарооборота;

б) обоснованного уменьшения запасов и затрат (до норматива);

в) пополнения собственного оборотного капитала за счет

внутренних и внешних источников.

Наличие собственных оборотных средств отражают следующие коэффициенты, указанные в таблице 2.

Таблица 2

| Коэффициент маневренности | kм = собственные оборотные средства/ реальный собственный капитал | Показывает какая часть собственного капитала находится в мобильной форме | £ 0,5 |

| Коэффициент автономии источников формирования запасов | kа.и. = собственные оборотные средства / общая величина основных источников формирования запасов | Показывает долю собственных средств в общей сумме основных источников формирования запасов | Рост полож. |

| Коэффициент обеспеченности запасов собственными источниками | kоб. = собственные оборотные средства / запасы | kоб. ³ kа.и. | ³ 0,6¸0,8 |

| Коэффициент обеспеченности собственными средствами | `kоб. = собственные оборотные средства / оборотные активы | Если коэффициент меньше 0,1, то структура баланса неудовлетворительная | ³ 0,1 |

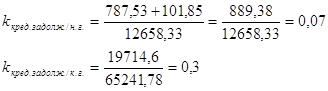

Одним из показателей, характеризующих финансовую устойчивость предприятия, является его платежеспособность, т.е. возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства. Платежеспособность является внешним проявлением финансового состояния предприятия, его устойчивости.

Для оценки платежеспособности предприятия используются три относительных показателя, различающиеся набором ликвидных активов, рассматриваемых в качестве покрытия краткосрочных обязательств.

Таблица 3

| Коэффициент абсолютной ликвидности | kа.л. = (стр. 250,260) / стр. 610, 620, 630, 660, 670 | Мгновенная платежеспособность предприятия | ³ 0,2 |

| Коэффициент уточненной (текущей) ликвидности | kл = стр. 250, 260, 240 / стр. 610, 620, 630, 660, 670 | Какая часть текущей задолженности может быть покрыта в ближайшей перспективе | ³ 1 |

| Коэффициент покрытия | kп = стр. 250, 260, 240, 210, 220/стр. 610, 620, 630, 660, 670. | Прогнозируемые платежные возможности | ³ 2 |

| Коэффициент общей платежеспособности | kо.п. = стр. 190, 290/ стр. 460 + итог разд. V + итог разд. VI – стр. 640 – стр. 650 | Способность покрыть все обязательства предприятия всеми ее активами | ³ 2 |

Различные показатели ликвидности не только дают разностороннюю характеристику платежеспособности предприятия при разной степени учета ликвидных активов, но и отвечают интересам различных внешних пользователей аналитической информации [20].

Для прогноза изменения платежеспособности предприятия «Методическим положением…» установлен коэффициент восстановления (утраты) платежеспособности, вычисляемый по формуле:

kв.у.п = [(коэффициент платежеспособности на конец периода) + (период восстановления (утраты) платежеспособности)/продолжительность отчетного года) х (изменение коэффициента платежеспособности за отчетный период)] / нормативное значение коэффициента платежеспособности, (11)

В качестве коэффициента платежеспособности, по которому осуществляется прогноз, выступает коэффициент покрытия. В качестве периода восстановления платежеспособности берется 6 месяцев, в качестве периода утраты платежеспособности – 3 месяца.

Коэффициент восстановления платежеспособности, имеющий значение больше 1, свидетельствует о наличии тенденции восстановления платежеспособности предприятия в течение 6 месяцев.

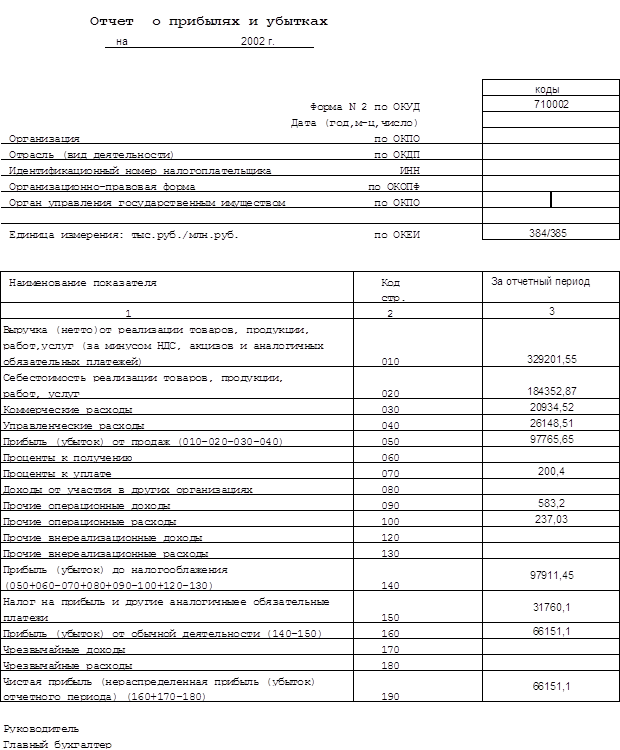

В анализе используются следующие показатели прибыли: балансовая прибыль, прибыль от реализации продукции, работ и услуг, прибыль от прочей реализации, финансовые результаты от внереализационных операций, налогооблагаемая прибыль, чистая прибыль.

Балансовая прибыль включает финансовые результаты от реализации продукции, работ и услуг, от прочей реализации, доходы и расходы от внереилизационных операций.

Налогооблагаемая прибыль представляет собой разность между балансовой прибылью и суммой налога на недвижимость, прибыли, облагаемой налогом на доход (по ценным бумагам и от долевого участия в совместных предприятиях), прибыли, полученной сверх предельного уровня рентабельности, изымаемой полностью в бюджет, затрат, учитываемых при исчислении льгот по налогу на прибыль.

Чистая прибыль – это та прибыль, которая остается в распоряжении предприятия после уплаты всех налогов, экономических санкций и отчислений в благотворительные фонды [20].

Для анализа и оценки уровня и динамики показателей прибыли составляется таблица, в которой используются данные бухгалтерской отчетности организации из формы № 2.

Основную часть прибыли предприятия получают от реализации продукции работ и услуг. В процессе анализа изучаются динамика, выполнение плана прибыли от реализации продукции и определяются факторы изменения ее суммы.

Прибыль от реализации продукции в целом по предприятию зависит от четырех факторов первого уровня соподчиненности: объем реализации продукции; ее структуры; себестоимости и уровня среднереализационных цен.

Объем реализации продукции может оказывать положительное и отрицательное влияние на сумму прибыли. Увеличение объема продаж рентабельной продукции приводит к пропорциональному увеличению прибыли. Если же продукция является убыточной, то при увеличении объема реализации происходит уменьшение суммы прибыли.

Структура товарной продукции может оказывать как положительное, так и отрицательное влияние на сумму прибыли. Если увеличится доля более рентабельных видов продукции в общем объеме ее реализации, то сумма прибыли возрастет, и наоборот, при увеличении удельного веса низко рентабельной или убыточной продукции общая сумма прибыли уменьшится.

Себестоимость продукции и прибыль находятся в обратно пропорциональной зависимости: снижение себестоимости приводит к соответствующему росту суммы прибыли и наоборот.

Изменение уровня средне реализационных цен и величины прибыли находятся в прямо пропорциональной зависимости: при увеличении уровня цен сумма прибыли возрастает и наоборот.

Методику формализованного расчета факторных влияний на прибыль от реализации продукции можно представить в следующем виде:

Таблица 4

Расчет факторных влияний на прибыль

| № | Наименование фактора | Условные обозначения | Формула расчета |

| 1 | Расчет общего изменения прибыли от реализации продукции | D Р | D Р = Р1 – Р0 |

| 2 | Расчет влияния на прибыль изменений отпускных цен на реализованную продукцию | D Р1 | D Р1 = N1 – N1,0 = å p1 q1 - å p0 q1, |

| 3 | Расчет влияния на прибыль изменений в объеме продукции | D Р2 | DР2 = Р0К1 - Р0 = Р0 (К1 – 1) К1 = S1,0 / S0 |

| 4 | Расчет влияния на прибыль изменений в структуре реализации продукции | D Р3 | D Р3 = Р0 (К2 – К1), К2 = N1,0 / N 0 |

| 5 | Расчет влияния на прибыль Экономии от снижения себестоимости продукции | D Р4 | D Р4 = S1,0 - S1, |

где, Р1 – прибыль отчетного года, Р0 – прибыль базисного года, N0 – реализация в базисном году, N1 = å p1q1 – реализация в отчетном году в ценах отчетного года (p – цена изделия; q – количество изделий), N1,0 = å p0q1 - реализация в отчетном году в ценах базисного года, К1 – коэффициент роста объема реализации продукции, S1,0 - фактическая себестоимость реализованной продукции за отчетный год в ценах и тарифах базисного года, S0 - себестоимость базисного года, S1 – фактическая себестоимость реализованной продукции отчетного года, K2 – коэффициент роста объема реализации в оценке по отпускным ценам.

Чистая прибыль предприятия определяется как разница между прибылью отчетного года и величиной налога с учетом льгот. Направления использования чистой прибыли определяются предприятием самостоятельно. Основные направления использования прибыли следующие: отчисления в резервный капитал, образования фондов потребления, отвлечения на благотворительные и другие цели, в акционерных обществах – выплата дивидендов.

Информация о распределении прибыли содержится в формах № 2 и №3 в расчете отчислений в фонды.

На основании этих источников производится анализ фактического распределения прибыли, выявляются отклонения и причины их возникновения. С этой целью составляется аналитическая таблица.

Показатели рентабельности характеризуют финансовые результаты и эффективность деятельности предприятия. Они более полно, чем прибыль, характеризуют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. Их применяют для оценки деятельности предприятия и как инструмент в инвестиционной политике и ценообразовании.

Показатели рентабельности являются важными характеристиками факторной среды формирования прибыли предприятий. Поэтому они обязательны при проведении сравнительного анализа и оценке финансового состояния предприятия. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования.

Основные показатели рентабельности можно объединить в следующие группы [25]:

1. показатели рентабельности капитала (активов);

2. показатели рентабельности продукции;

3. показатели, рассчитанные на основе потоков наличных денежных средств.

Все эти показатели могут рассчитываться на основе балансовой прибыли, прибыли от реализации продукции и чистой прибыли.

Рентабельность производственной деятельности (окупаемости издержек) исчисляется путем отношения валовой (Прп) или чистой прибыли (ЧП) к сумме затрат по реализованной или произведенной продукции (И):

Rз = Прп / И, или Rз = ЧП / И. (12)

Она показывает, сколько предприятие имеет прибыли с каждого рубля, затраченного на производство и реализацию продукции.

Рентабельность продаж рассчитывается делением прибыли от реализации продукции, работ и услуг или чистой прибыли на сумму полученной выручки (ВР). Характеризует эффективность предпринимательской деятельности: сколько прибыли имеет предприятие с рубля продаж.

Rрп = Ппр / ВР, или Rрп = ЧП / ВР. (13)

Рентабельность (доходность) капитала исчисляется отношением балансовой (валовой, чистой прибыли) к среднегодовой стоимости всего инвестированного капитала (å К) или отдельных его слагаемых: собственного (акционерного), заемного, перманентного, основного, оборотного, производственного капитала и т.д.

Rк = БП / åК; Rк = Прп / åК; Rк = ЧП / åК. (14)

Методология факторного анализа показателей рентабельности предусматривает разложение исходных формул расчета показателя по всем качественным и количественным характеристикам интенсификации производства и повышения эффективности хозяйственной деятельности. Например, для анализа общей рентабельности по А.Д. Шеременту можно использовать трех- или пятифакторную модель.

В основе всех используемых моделей лежит следующее соотношение:

R = Р/К = Р/ (F + Е) = (P/N)/ (F/N + E/N) = (1 – S/N) / (F/N + E/N) = (1 – (U/N + M/N + A/N)) / (F/A x A/N x E/N), (15)

где ,R – рентабельность активов (капитала); P – прибыль от реализации; К – средняя за период стоимость активов; F – средняя за период стоимость внеоборотных активов; Е – средние остатки оборотных активов; S/N – затраты на 1 рубль продукции по полной себестоимости; U/N – зарплатоемкость продукции; M/N – материалоемкость продукции; A/N – амортизациемкость продукции; F/N – фондоемкость продукции по внеоборотным активам; E/N – фондоемкость продукции по оборотным активам (коэффициент закрепления оборотных активов).

Рентабельность активов тем выше, чем выше прибыльность продукции, чем выше отдача внеобортных активов и скорость оборота оборотных активов, чем ниже общие затраты на 1 рубль продукции и удельные затраты по экономическим элементам.

Рассмотрим наиболее важные финансовые коэффициенты рентабельности и деловой активности, получаемые при различных вариантах знаменателя относительного показателя в таблице 5

Таблица 5

| Коэффициенты рентабельности | ||

| Рентабельность продаж | Kr1 = Рр/N, N – выручка от реализации продукции Рр – прибыль от реализации продукции | Сколько прибыли приходится на единицу реализованной продукции |

| Рентабельность всего капитала фирмы | Kr2 = Р/Вср, Р – балансовая прибыль Рб или прибыль от реализации Рр Вср – средний за период итог баланса-нетто | Эффективность использования всего имущества предприятия |

| Рентабельность основных средств и прочих внеоборотных активов | Kr3 = Р/Fср, Fср – средняя за период величина основных средств и прочих внеоборотных активов | Эффективность использования основных средств и прочих внеоборотных активов |

| Рентабельность собственного капитала | Kr4 = Р/Иср, Иср – средняя за период величина источников собственных средств предприятия по балансу | Эффективность использования собственного капитала |

| Рентабельность перманентного капитала | Kr5 = Р/ Иср + Кср, Кср – средняя за период величина долгосрочных кредитов и займов. | Эффективность использования капитала, вложенного в деятельность фирмы на длительный срок |

| Коэффициенты деловой активности | ||

| Коэффициент общей оборачиваемости капитала | Ка1 = N/Вср, N – выручка от реализации продукции Вср – средний за период итог баланса-нетто | Отражает скорость оборота всего капитала предприятия |

| Коэффициент оборачиваемости мобильных средств | Ка2 = N/ Zср + Rср, Zср – средняя за период величина запасов по балансу Rср – средняя за период величина денежных средств, расчетов и прочих активов | Показывает скорость оборота мобильных средств предприятия |

| Коэффициент оборачиваемости материальных оборотных активов | Ка3 = N/Zср | Отражает число оборотов запасов предприятия за анализируемый период |

| Коэффициент оборачиваемости готовой продукции | Ка4 = N/Zг,ср Zг.ср – средняя за период величина готовой продукции | Показывает скорость оборота готовой продукции |

| Коэффициент оборачиваемости дебиторской задолженности | Ка5 = N/r а.ср, R а.ср – средняя за период дебиторская задолженность | Показывает скорость оборота дебиторской задолженности |

| Средний срок оборота дебиторской задолженности | Ка6 = 365/Ка5 | Характеризует срок погашения дебиторской задолженности |

| Коэффициент оборачиваемости кредиторской задолженности | Ка7 = N/r р.ср, r р.ср – средняя за период кредиторская задолженность | Показывает расширение или снижение коммерческого кредита, предоставляемому предприятию |

| Средний срок оборота кредиторской задолженности | Ка8 = 365/Ка7 | Отражает средний срок возврата долгов предприятия |

| Фондоотдача основных средств и прочих внеоборотных активов | Ка9 = N/Fср, Fср – средняя за период величина основных средств и прочих внеоборотных активов по балансу | Характеризует эффективность использования основных средств и прочих внеоборотных актиовв |

| Коэффициент оборачиваемости собственного капитала | Ка10 = N/Иср, Иср – средняя за период величина источников собственных средств по балансу, или средняя величина чистых активов | Показывает скорость оборота собственного капитала |

Используя данные коэффициенты за прошлый и отчетный год можно проанализировать эффективность хозяйствования предприятия. Выявить изменения в финансовых результатах, произошедших за отчетный период.

Похожие работы

... разработке комплекса увеличению объёмов реализации в «центрах» доходов, проведение рекламной кампании. • Повышение привлекательности, востребованности услуг филиала УФПС РС(Я)- Алданского улусного узла почтовой связи. Финансовая деятельность : • Ревизия дебиторской задолженности. Группировка задолженности по степени ликвидности. Выявление задолженности с низкой степенью вероятности погашения, ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... коэффициентов (текущей ликвидности, обеспеченности собственными средствами и коэффициента восстановления платежеспособности) и анализ их динамики дают основание признать структуру баланса удовлетворительной, а предприятие - платежеспособным. По результатам проведенного анализа финансового состояния предприятия можно сделать вывод: у анализируемого предприятия среднее финансовое состояние ...

... что приходится учитывать при выборе карточек российских систем или индивидуальных банковских. В случае выбора карточек VISA или MasterCard к услугам клиента не только тысячи магазинов по России, но и огромная сеть по всему миру. Расчетная часть: «Анализ финансового состояния предприятия» Задание на расчетную часть. Финансовое состояние предприятия выражается в соотношении структур его ...

0 комментариев