Навигация

Коэффициент абсолютной ликвидности, показывает, какая часть текущей задолженности может быть погашена в ближайшее к моменту составления баланса время

1. Коэффициент абсолютной ликвидности, показывает, какая часть текущей задолженности может быть погашена в ближайшее к моменту составления баланса время.

![]()

Рассчитаем коэффициент абсолютной ликвидности на 2006 год:

![]()

![]()

На 2007 год

![]()

![]()

На 2008 год

![]()

![]()

Значение коэффициента абсолютной ликвидности рассчитанное по Боровичскому райпо как на начало так и на конец года свидетельствует о некредитоспособности предприятия, так как денежные средства составляют всего 4% его краткосрочных обязательств, тогда как предприятие является абсолютно кредитоспособным если денежные средств составляют от 20-50% его краткосрочных обязательств. В качестве положительного момента следует отметить повышение коэффициента абсолютной ликвидности на конец года по сравнению с началом на 2%, Причиной незначительного повышения кредитоспособности предприятия является повышение на конец года суммы денежных средств на 1881 тыс. руб.

2. Коэффициент быстрой ликвидности

![]()

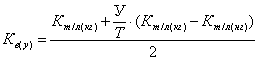

Рассчитаем коэффициент быстрой ликвидности на начало года

![]()

![]()

На конец года

![]()

![]()

Рассчитанное значение коэффициента быстрой ликвидности ниже нормального ограничения (![]()

![]() 1), что свидетельствует о не ликвидности баланса и некредитоспособности предприятия. Так доля краткосрочных обязательств, которая может покрыться денежными средствами и дебиторской задолженностью, на начало года составила 30%, при этом на конец года доля текущей задолженности, покрывающая денежными средствами и кредиторской задолженностью увеличилась на 8% и составила 38%. Причинами повышения кредитоспособности предприятия является повышение суммы денежных средств на 1881 тыс. руб и увеличение дебиторской задолженности на 5,9 млн. руб.

1), что свидетельствует о не ликвидности баланса и некредитоспособности предприятия. Так доля краткосрочных обязательств, которая может покрыться денежными средствами и дебиторской задолженностью, на начало года составила 30%, при этом на конец года доля текущей задолженности, покрывающая денежными средствами и кредиторской задолженностью увеличилась на 8% и составила 38%. Причинами повышения кредитоспособности предприятия является повышение суммы денежных средств на 1881 тыс. руб и увеличение дебиторской задолженности на 5,9 млн. руб.

3. Коэффициент текущей ликвидности (коэффициент покрытия), показывает в какой степени текущие активы покрывают краткосрочные обязательства.

![]()

Рассчитаем коэффициент текущей ликвидности на начало года

![]()

![]()

На конец года

![]()

![]()

Значение коэффициента текущей ликвидности, рассчитанное по Боровичскому райпо на начало года ниже нормального ограничения (![]()

![]() 2) и составляет 1,25, что свидетельствует о некредитоспособности предприятия, при этом на конец года значение коэффициента увеличилось и составило 1,36. Так на начало года сумма краткосрочных обязательств, которая может быть покрыта за счет текущих активов составляет 125%, тогда как на конец года сумма краткосрочных обязательств, которая может быть покрыта за счет запасов, денежных средств и дебиторской задолженности увеличилась на 11%, что является положительным моментом в деятельности предприятия и показывает повышение его кредитоспособности. Причинами увеличения явилось увеличение суммы запасов на 12 млн. руб., дебиторской задолженности на 6,3 млн. руб.

2) и составляет 1,25, что свидетельствует о некредитоспособности предприятия, при этом на конец года значение коэффициента увеличилось и составило 1,36. Так на начало года сумма краткосрочных обязательств, которая может быть покрыта за счет текущих активов составляет 125%, тогда как на конец года сумма краткосрочных обязательств, которая может быть покрыта за счет запасов, денежных средств и дебиторской задолженности увеличилась на 11%, что является положительным моментом в деятельности предприятия и показывает повышение его кредитоспособности. Причинами увеличения явилось увеличение суммы запасов на 12 млн. руб., дебиторской задолженности на 6,3 млн. руб.

4. Коэффициент соотношения дебиторской и кредиторской задолженности, тенденция к равенству показателей благотворно влияет на финансовое состояние.

![]()

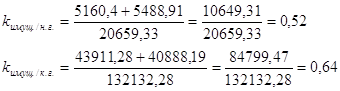

Рассчитаем коэффициент соотношения дебиторской и кредиторской задолженности на начало года

![]()

На конец года

![]()

Значение коэффициента соотношения дебиторской и кредиторской задолженности на конец года по сравнению с началом увеличился на 28% и составил 72%., что свидетельствует о улучшении финансового состояния предприятия. Так на начало года сумма кредиторской задолженности, которая может быть покрыта за счет дебиторской задолженности составляет всего 44%, при этом на конец сумма кредиторской задолженности, которая может быть покрыта за счет дебиторской задолженности уже составила 72%. Причинами являются: увеличение суммы дебиторской задолженности на 6,3 млн. руб., а так же снижение суммы кредиторской задолженности на 1 млн. руб.

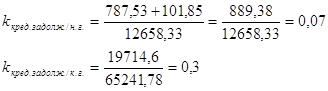

2. Оценка потенциальности банкротства предприятия.

Одна из целей финансового анализа своевременное выявление потенциального банкротства предприятия. Факторы свидетельствующие о неблагоприятном финансовом состоянии: убытки от обычной деятельности, недостаток собственных оборотных средств, затруднение в получении коммерческих кредитов, уменьшение поступлений денежных средств от хозяйственных операций, неспособность погашения срочных обязательств.

Система критериев для определения неудовлетворительной структуры баланса, неплатежеспособности предприятия:

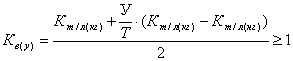

1. Коэффициент текущей ликвидности

![]()

![]() 2;

2;

2. Коэффициент обеспеченности собственными средствами

![]() 0,1;

0,1;

3. Коэффициент восстановления (утраты) платёжеспособности

,

,

где Т – продолжительность отчетного периода (12 месяце)

У – период восстановления (утраты) платёжеспособности предприятия (3 и 6 месяцев).

Для удобства расчета составим таблицу.

Таблица 4 - Оценка потенциальности банкротства предприятия.

| Наименование коэффициента | формула | нормальное отклонение | на начало года | на конец года | отклонение (+,-) |

| Коэффициент текущей ликвидности |

|

| 1,25 | 1,36 | +0,11 |

| Коэффициент обеспеченности собственными средствами |

|

| 0.27 | 0,37 | +0,1 |

| Коэффициент восстановления (утраты) платёжеспособности |

|

| - | 0,71 | - |

На основании данных представленных в таблицы 4 можно сделать вывод о том что, у Боровичского райпо в ближайшие время (6 месяцев) нет реальной возможности восстановить свою платёжеспособность. Это происходит из-за увеличения краткосрочных обязательств на 10675 тыс. руб. по сравнению с началом года, при этом следует отметить, что значение данного коэффициента приближается к нормальному отклонению, что является положительным моментом в деятельности предприятия. Значение коэффициента текущей ликвидности показывает, что на конец года сумма краткосрочных обязательств, которая может быть покрыта за счет запасов, денежных средств и дебиторской задолженности увеличилась на 11% по сравнению с началом, так же повышение значения коэффициента обеспеченности собственными средствами свидетельствует о том, что на конец года сумма запасов из общей суммы текущих активов составляет 37%, что на 10% больше чем на начало года

Заключение

Деятельность любого предприятия ориентирована на получение определенных результатов. Однако одни предприятия уверенно достигают поставленных целей своей деятельности, а другие - работают менее успешно. Многие успех деятельности предприятия с правильным видом деятельности, наличием достаточных ресурсов и умением ориентироваться в бурном мире рыночной экономики.

Анализ деятельности хозяйствующего субъекта является одним из наиболее действенных методов управления, основным элементом обоснования руководящих решений. В условиях становления рыночных отношений он имеет целю обеспечить устойчивое развитие доходного, конкурентоспособного производства и включает различные направления – правовое, экономическое, производственное, финансовое и другое. Анализ и диагностика финансово-хозяйственно деятельности предприятия предполагает всестороннее изучение технического уровня производства, качества и конкурентоспособности выпускаемой продукции, обеспеченности производства материалами, трудовыми и финансовыми ресурсами и эффективности их использования. Цель анализа и диагностики финансово-хозяйственной деятельности предприятия – повышение эффективности его работы на основе системного изучения всех видов его деятельности. В процессе анализа и диагностики финансово-хозяйственной деятельности предприятия исследуется совокупность технологических, социально-экономических, правовых и иных процессов, закономерности формирования, построения и функционирования систем управления; принципы построения организованных структур, эффективность применяемых методов.

Рассмотренные в работе вопросы позволяют сделать вывод, о том, что анализ хозяйственной деятельности является важным элементом в системе управления производством, действенным средством выявления внутрихозяйственных резервов, основой разработки научно обоснованных планов-прогнозов и управленческих решений и контроля за их выполнением с целью повышения эффективности функционирования предприятия.

Данная курсовая работа рассмотрена на примере Боровичского РПО, которое является добровольным объединение граждан и (или) юридических лиц, созданное по территориальному признаку на основе членства путем объединения его членами (пайщиками) имущественных паевых взносов для торговой, заготовительной, производственной и иной деятельности и иной деятельности в целях удовлетворения материальных и иных потребностей его членов.

Анализ финансово-хозяйственной деятельности данного предприятия позволяет сделать вывод о том, что как на начало периода, так и на конец предприятие нельзя признать платежеспособным, так как краткосрочные обязательства более чем в 2 раза превышают имеющиеся у предприятия денежные средства, краткосрочные финансовые вложения, а так же активные расчеты; финансовое состояние Боровичского районного потребительского общества как на начало 2008 года, так и на конец 2008 г. является кризисным и в ближайшие время (6 месяцев) нет реальной возможности восстановить свою платёжеспособность, но несмотря на это намечается тенденция к его улучшению.

Список используемой литературы

1. Астахов В.П. Анализ финансовой устойчивости и процедуры,

связанные с банкротством. – М.: Издательство «Ось – 89», 2006 г.,246-250с. [1], [3];

2. Баканов М.И., Шеремет А.Д. Теория анализа хозяйственной

деятельности: Учебник. – 4-е изд., переработ. и доп. – М.: Финансы и

статистика, 2003 г., 98-101 с.;

3. Балабанов И.Т. Анализ и планирование финансов хозяйствующего

субъекта. – М.: Финансы и статистика, 2004 г., 45-47 с. [ 2], [4];

4. Вартанов А.С. Экономическая диагностика деятельности предприятия:

организация и методология. – М: Финансы и статистика, 2001 г., 156-158 с;

5. Едронова В.Н., Мизиковский Е.А. Учет и анализ финансовых активов:

– М.: Финансы и статистика, 2005 г, 189-196 с.;

6. Ефимова О.В. Как анализировать финансовое положение предприятия.

М.:АО «Бизнес-школа» Интел-Сит, 2001 г., 26 с. [5],[6], [7];

7. Жак Ришар. Аудит и анализ хозяйственной деятельности предприятия.

– М.: «ЮНИТИ», 2000 г., 94-97 с;

8. Ковалев В.В. Финансовый анализ: управление капиталом, выбор

инвестиций, анализ отчетности. – М.: Финансы и статистика, 2003 г., 203 с;

9. Козлова О.Н. и др. Оценка кредитоспособности предприятий. – М.: АО

«АРГО», 2003 г., 167 с;

10. Кравченко Л.И. Анализ финансового состояния предприятия. – Минск:

ПФК «Экаунт», 2004 г., 250-254 с;.

11. Крейнина М.Н. Анализ финансового состояния и инвестиционной

привлекательности предприятия – М.: АО «ДИС», МВ-Центр, 2004 г, 123-125 с;

12. Крейнина М.Н. Финансовое состояние предприятия. Методы оценки. –

М.: «ДИС», 2007 г., 256 с;

13. Майданчик Б.И., Карпунин М.Б., Любенецкий Л.Г. и др. Анализ и

обоснование управленческих решений. – М.: Финансы и статистика,

2001 г, 200-205 с;

14. Николаева С.А. Особенности учета затрат в условиях рынка: система

«директ-костинг». – М.: Финансы и статистика, 2003 г, 56 с;

15. Панков Д.А. Современные методы анализа финансового положения. –

Москва: ООО «Профит», 2005 г., 203-215 с;

16. Русак Н.А., Русак В.А. Основы финансового анализа. – Москва: ООО

«Меркавание», 2005 г, 148-156 с;

17. Русак Н.А., Субоч С.Ф. Финансовый анализ: Методические

рекомендации и задания для практических занятий и самостоятельной

работы. Москва: БГЭУ, 2006 г, 32-35 с;

18. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: 2-е

изд., перераб. и доп. – Москва: ИП «Экоперспектива», 2008 г., 26-48 с;.

19. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа

предприятия. – М.: Инфра-М, 2006 г., 12-17 с;

20. Эрик Хелферт. Техника финансового анализа / Пер. с англ. П.П.Белых.

– М.: «Аудит», «ЮНИТИ», 2006 г, 145-159 с.

Похожие работы

... разработке комплекса увеличению объёмов реализации в «центрах» доходов, проведение рекламной кампании. • Повышение привлекательности, востребованности услуг филиала УФПС РС(Я)- Алданского улусного узла почтовой связи. Финансовая деятельность : • Ревизия дебиторской задолженности. Группировка задолженности по степени ликвидности. Выявление задолженности с низкой степенью вероятности погашения, ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... коэффициентов (текущей ликвидности, обеспеченности собственными средствами и коэффициента восстановления платежеспособности) и анализ их динамики дают основание признать структуру баланса удовлетворительной, а предприятие - платежеспособным. По результатам проведенного анализа финансового состояния предприятия можно сделать вывод: у анализируемого предприятия среднее финансовое состояние ...

... что приходится учитывать при выборе карточек российских систем или индивидуальных банковских. В случае выбора карточек VISA или MasterCard к услугам клиента не только тысячи магазинов по России, но и огромная сеть по всему миру. Расчетная часть: «Анализ финансового состояния предприятия» Задание на расчетную часть. Финансовое состояние предприятия выражается в соотношении структур его ...

0 комментариев