Навигация

Принцип "Знай своего служащего"

4. Принцип "Знай своего служащего"

Эффективность управления банковскими рисками, в первую очередь риском потери деловой репутации, в немалой степени зависит от того, кем осуществляется управление банковскими рисками и кто участвует в осуществлении банковских операций и других сделок.

В связи с этим кредитной организации рекомендуется уделять надлежащее внимание выполнению принципа "Знай своего служащего", обеспечивающего определенные проверочные стандарты при приеме служащих на работу, а также контроль за подбором и расстановкой кадров, четкие критерии квалификационных и личностных характеристик служащих применительно к содержанию и объему выполняемой работы и мере ответственности.

В целях соблюдения принципа "Знай своего служащего" кредитной организации (банку) рекомендуется предусматривать:

· квалификационные требования к служащим в соответствии с характером их деятельности;

· разработку и доведение до каждого служащего документа (например, должностной инструкции), регламентирующего должностные обязанности, права и ответственность;

· своевременное доведение до всех служащих принципов профессиональной этики;

· меры, обеспечивающие соблюдение банковской тайны и исключающие превышение служащим пределов его полномочий;

· требования к ведению служащими первичной учетной документации, отчетности, соблюдению правил документооборота;

· общие правила использования, хранения и передачи служебной информации служащими при осуществлении банковских операций и других сделок в соответствии с должностными обязанностями;

· недопустимость приема на работу и избрания в совет директоров (наблюдательный совет) кредитной организации лиц, не соответствующих требованиям к деловой репутации, устанавливаемым внутренними документами кредитной организации, а также законодательства Российской Федерации;

· проведение подготовки (переподготовки) служащих с разъяснением требований законодательства Российской Федерации, внутренних документов, в том числе по порядку осуществления банковских операций и других сделок и их отражения в учете, по управлению банковскими рисками, по противодействию легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма;

· проведение подготовки и обучения служащих с разъяснением подходов к изучению и идентификации клиентов, а в случаях необходимости с разъяснением нормативных правовых актов стран местонахождения нерезидентов-клиентов, зарубежных филиалов, дочерних и зависимых организаций кредитной организации (подготовка и обучение служащих по вопросам противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма осуществляется согласно порядку, определенному Указанием Банка России;

· недопустимость участия в принятии решений об осуществлении кредитной организацией банковских операций и других сделок служащих, заинтересованных в их совершении;

· стимулирование предоставления служащими в кредитную организацию сведений об участии самих служащих или их близких родственников (определенных в качестве таковых законодательством Российской Федерации) в капитале юридических лиц, которые являются клиентами и контрагентами кредитной организации;

· контроль за соблюдением служащими установленных служебных обязанностей и внутренних распорядков (регламентов);

· недопустимость включения в состав служащих представителей юридических лиц - недобросовестных конкурентов;

сбор и анализ информации о случаях нарушения служащими трудовой дисциплины, законодательства Российской Федерации или проявления неоправданного интереса к конфиденциальной информации.

Заключение

На сегодняшний день очень мало времени прошло с момента возникновения новой рыночной финансовой и банковской системы. Достоверность данных для оценки поведения многих параметров управления рыночными, кредитными и операционными рисками требует достаточно долгой истории. Тем не менее, управления крупными и разветвленными банковскими структурами требует современного подхода.

Роль коммерческого банка в операциях с иностранной валютой – это быть между клиентом и рынком иностранной валюты. Другими словами, политика защиты от риска должна распространяться и на операции на валютном рынке. Менеджмент должен воздерживаться от рисков «овернайт», например в форме коротких и длинных позиций «овернайт» и кроме того, установит лимит дневной позиции на уровне, отражающем нормальные, необходимые для клиентов операции. Банковский бизнес, в простейшей форме, - это размещение приемлемых кредитов и инвестиций и привлечение депозитов, он не включает не связанный с этим риск.

Менеджмент банка должен разработать формальную политику по отношению к лимитам торговли «овернайт» и другим для дилинга, а также по отношению к основным клиентам, которые ежедневно используют банк в своих торговых и инвестиционных операциях. Банк должен иметь эффективную систему контроля с целью наблюдения за ежедневной деятельностью управления валютных операций. Только от конкретной ситуации зависти, каким способом коммерческие банки будут анализировать уровни всех своих рисков, и управлять ими.

В стратегическом плане защита от валютного риска тесно связана с активной ценовой политикой, видами и стоимостью страхования, степенью надежности страховых компаний, как самого банка, так и его контрагентов и клиентов.

Кроме того, почти все крупные банки стараются формировать портфель своих валютных операций, балансируя активы и пассивы по видам валют и срокам. В основном все внешние методы управления валютными рисками ориентированы на их диверсификацию. Для этой цели, как уже отмечалось, наиболее широко используются срочные валютные операции.

В настоящее время широко признается, что нынешний финансовый кризис был вызван последовательными грубыми операционными нарушениями, которые привели к огромным кредитным потерям или потерям рыночной стоимости. Для предотвращения подобного кризиса в будущем представленные на биржах корпорации должны создать должность независимого главного директора по управлению рисками (Chief Risk Officer —CRO), который будет отчитываться непосредственно перед советом директоров. Этот CRO должен быть экспертом в ОРМ и должен отвечать за оценку нового бизнеса так же, как за мониторинг имеющихся рисков. Для того чтобы эта модель действовала, работа CRO и других риск-менеджеров должна оплачиваться так, чтобы не мешать им открыто выражать точку зрения, противоречащую недобросовестным способам получения прибыли.

Определенно можно сказать — работа с операционными рисками должна начинаться с внимательного отношения собственников и руководства к необходимости управления не только операционными, но и другими видами рисков, должно поощряться стремление сотрудников к повышению квалификации, внедрению новых продуктов с обязательным определением четких процедур по их проведению, развитию информационных технологий, формированию общей корпоративной культуры в банке.

Трудности и проблемы есть везде, но это, говоря языком банкиров, скорей вопрос философский. Факторы операционного риска имеют в большинстве своем случайный характер, а поэтому довольно сложной задачей остается создание каких-либо методов прогнозирования. Поэтому хотелось бы пожелать профессионалам риск-менеджмента внедрения передовых рычагов управленческого воздействия (усовершенствование бизнес-процессов, внутренних лимитов, создание резервов), успешной комплексной работы в управлении операционными рисками с более частым проведением всевозможных форумов и встреч, которые бы способствовали обмену опытом и успехами в работе по управлению операционным риском в целом, что весьма необходимо для отечественных банков, как в свете общей тенденции на евроинтеграцию, так и для каждого отдельного учреждения.

Литература

1. О банках и банковской деятельности: Закон РФ от 3.02.96 № 17-ФЗ, от 31.07.98 № 151-ФЗ, от 5.07.99 № 126-ФЗ, от 8.07.99 № 136-ФЗ // Консультант – плюс

2. Об обязательных нормативах банков: Инструкция ЦБРФ от 16 января 2004 г. N 110-И // Консультант – плюс

3. О типичных банковских рисках: Письмо ЦБРФ от 23 июня 2004 г. N 70-Т

4. Л. Н. Коршунова, Н. А. Проданова Оценка и анализ рисков

5. Г. В. Чернова, А. А. Кудрявцев Управление рисками

6. Г. В. Чернова, А. А. Кудрявцев Управление рисками

7. Д. А. Лапченко Оценка и управление экономическим риском. Теория и практика

8. К. В. Балдин, С. Н. Воробьев Риск-менеджмент. Учебное пособие

9. Н. Б. Ермасова Риск-менеджмент организации

10. Л. П. Гончаренко, С. А. Филин Риск-менеджмент. Учебное пособие Банковские риски

11. Г. И. Фалин, А. И. Фалин Теория риска для актуариев в задачах

12. А. Г. Шоломицкий Теория риска. Выбор при неопределенности и моделирование риска

13. Г. А. Тактаров, Е. М. Григорьева Финансовая среда предпринимательства и предпринимательские риски

14. В. Н. Минат Финансовая среда предпринимательства и предпринимательские риски

15. Л. М. Макаревич Управление предпринимательскими рисками.

16. Хенни ван Грюнинг, Соня Брайович Братанович Анализ банковских рисков. Система оценки корпоративного управления и управления финансовым риском

17. А. С. Шапкин, В. А. Шапкин Теория риска и моделирование рисковых ситуаций. Учебник

18. Мэри Пэт Маккарти, Тимоти Флинн

19. Риск. Управление риском на уровне топ-менеджеров и советов директоров.

20. Банковское дело: справочное пособие./Под ред. Ю.А. Бабичевой.1998.

21. Банковское дело: стратегическое руководство./ Под ред. В.Платонова, М. Хиччинса, М.: 2001.

22. Воронин В.П., Федосова С.П. Деньги, кредит, банки. Учебн. пособие.– М.: Юрайт 2002

23. Грязнов М.Б.Деньги, кредит. Банки. Омск: ОмГУ, 2004.

24. Деньги, кредит, банки./Под ред. О.И. Лаврушина.-М.: Финансы и статистика, 2000.

25. Егоров В.А. Система управления рисками в банке // Финансы №9, 2003.

26. . http://www.bankdelo.ru

27. http://www.elitarium.ru

28. www. risk. ru

Похожие работы

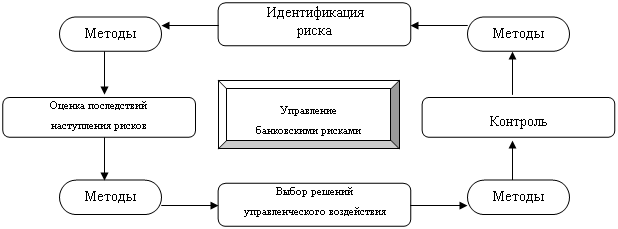

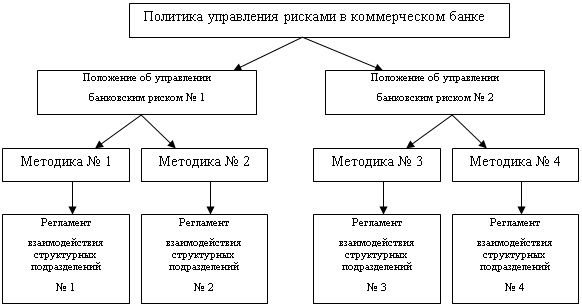

... одной из важнейших логичных составляющих организованного процесса функционирования банка, и поэтому оно обязано быть интегрировано в данный процесс, иметь на вооружении научно обоснованную стратегию, тактику и оперативную реализацию. Стратегия управления банковскими рисками должна органично вписываться в общую стратегию банка по управлению имеющимися в распоряжении активами и пассивами, а также ...

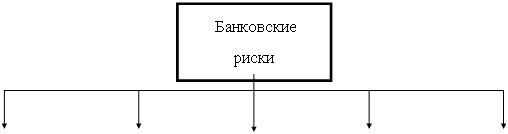

... место каждого риска в их общей системе. Она создает возможности для эффективного применения соответствующих методов, приемов управления риском. Рисков в зависимости от состояния каждого из перечисленных элементов. Имеется множество различных классификаций банковских рисков. Наиболее интересные из них представлены ниже. Различаясь положенными в их основу критериями, эти классификации роднит то, ...

... при самых благоприятных стечениях обстоятельств не могут привести к потере ликвидности банком и его банкротству. Особенно важно учитывать риски в условиях неблагоприятной экономической ситуации, социальных и экономических факторов. Стратегия управления банковскими рисками должна быть разработана в следующих направлениях: 1) Установление и оценка зон некоторого риска с предусмотрением ...

... , предусматривающих обязанности страховщика по страховым выплатам в размере полной или частичной компенсации потери доходов лица, о страховании имущественных интересов которого заключен договор. 2. СТРАХОВАНИЕ СПЕЦИФИЧЕСКИХ БАНКОВСКИХ РИСКОВ. 2.1. СТРАХОВАНИЕ ДЕПОЗИТОВ. За последние 50 лет большинство стран сталкивались с кризисом банковской системы, что заставило их ввести страхование ...

0 комментариев