Навигация

4.2. Конкурентная политика

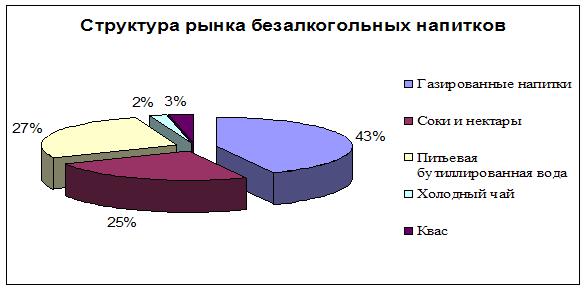

Конкурентом сока является минеральная вода и сладкая безалкоголка – смежная продуктовая категория на рынке. Производители соков и минеральной воды чувствуют нарастающую взаимную конкуренцию в стремлении напоить российского потребителя самым «полезным» продуктом с витаминами или минералами. Эти два сегмента растут практически одинаковыми темпами на уровне 10% в год (9% в категории соки* и 8% в категории вода**).

* 100% соки.

** к этой категории относится натуральная или искусственная минеральная вода, родниковая или очищенная вода в фабричных упаковках, которая может иметь вкусовые добавки, но не содержит в составе сахара.

К тенденциям водного рынка можно отнести уже упомянутый активный рост доли Private Label, который начался с 2002 года, а также рост доли негазированной воды, особенно в Москве и Санкт-Петербурге. Одна из причин роста розничных продаж негазированной воды — изменения в культуре ее потребления. Теперь все больше бутилированной воды потребляется в бытовых целях, например, для приготовления пищи. Также рост категории в натуральном выражении стимулирован ростом продаж воды в таре объемом более 2 литров.

На сегодняшний день на рынке соков присутствует четыре крупнейших компании: Компания Мултон, входящая в структуру Coca-Cola; Лебедянский, принадлежащий Pepsi, Вимм-Билль-Данн и Нидан. Перечисленные производители соков контролируют примерно 85% российского рынка, что говорит о высокой степени присутствия в отрасли большого количества брэндов, принадлежащих узкому кругу компаний. Например, компания Лебедянский в течение нескольких лет смогла выстроить управленческую структуру, соответствующую современным стандартам управления в сфере FMCG рынка, ими была разработана и выведена линейка брэндов, соответствующих любому из ценовых сегментов. В период с 1998 по 2005 год компания смогла увеличить оборот более чем в 20 раз, а занимаемая доля компанией в сегменте рынка - соки и нектары выросла с 4% до 30 %. До 2002 года Лебедянский ежегодно удваивал объем продаж и до сих пор сохраняет темп своего развития на уровне, опережающего среднестатистические показатели по рынку. По маркетинговым исследованиям за 2005 год, компания заняла первое место на рынке соков, как в количественном, так и в денежном выражении. По информации исследовательского агентства AC Nielsen, в том же 2005 Лебедянский контролировал 32% рынка соков в денежном выражении, на долю Мултон и Вимм-Билль-Данн в тот период приходилось по 23% и 13%, соответственно. На четвертом месте из числа крупных компаний оказалась Группа Нидан, занимающая долю 12%, остальные 19% поделили между собой региональные производители соков и импортеры, доля каждого из которых не превышала 3% в общероссийском масштабе.

Сильные и слабые стороны конкурентов на рынке соков.

Лебедянский

Одним из конкурентных преимуществ Лебедянский является наличие полномасштабной линейки брендов во всех ценовых сегментах, от доступной по цене серии соков и нектаров Привет, Долька и Фруктовый сад до бренда сегмента Премиум соков и нектаров с мякотью - Я.

Вимм-Билль-Данн

Сильные стороны компании Вимм Билль Данн: Значительные финансовые ресурсы, полученные при размещении акций компании на Нью-йоркской фондовой бирже в США; Имеется отлаженная система сбыта в регионах; Компания делает большие вложения в маркетинг и рекламу. Слабая сторона: Вимм Билль Данн не всегда четко позиционирует свою продукцию на рынке соков. С 2002 по 2006 год Вимм Билль Данн из-за активизации других производителей соков потерял значительную долю рынка. В 2007 году на рынке наблюдалась стабильная ситуация, без резкого падения или роста.

Мултон

Сильная сторона: Использование международного опыта при продвижении брендов, наличие сильного бренда в массовом сегменте сока «Добрый». Слабая сторона: Трудность принятия оперативных решений в силу большого размера компании.

Нидан

Проводит на рынке агрессивную маркетинговую политику. Но существуют два фактора, которые указывают на слабые стороны компании – это отсутствие сильного бренда в среднем и высоком ценовых сегментах и неимение сильной системы сбыта в регионах.

4.3. Расширение брендов

Лебедянский идет по пути постоянного обновления бренда (проводит ребрендинг), компания не дает бренду закостенеть. Также осуществляет продвижение продукции под несколькими различными марками – это маркетинговый способ привлечения внимания существующих и новых потребителей. Поэтому, если до конца девяностых, завод выпускал только одну марку соков - Тонус, то в 2001 было разработано несколько новых брендов для всех ценовых сегментов, яркими примерами являются Фруктовый сад и сок Я.

Существуют и региональные компании, которые в большей степени занимают свои ниши в регионах, тенденция такова, что региональные игроки в последние два года сильно активизировались, стремясь занять долю Московского и Питерского рынков, крупные федеральные компании наоборот видят перспективы в расширении своей деятельности в регионах. Как считают участники рынка, возможность удержания достигнутых позиций лидерами отрасли будет в значительной степени определяться успехами продвижения в регионы.

Лидеры отрасли проводят массовую скупку производственных активов в регионах, так как их финансовые возможности при поддержке крупных и финансово-благополучных холдингов Пепси и Кока Кола, вполне позволяют это делать. В 2006 году Лебедянский приобрел компанию в Санкт-Петербурге Троя-Ультра, занимающую там долю в 3%, производственные возможности Троя-Ультра составляют 180 млн. литров соков в год, дистрибуторы у компании существуют более чем в 500 городах. Лебедянский за счет покупки Троя-Ультра смог укрепить свои позиции в Северо-Западном регионе. Наличие современных производственных мощностей в Санкт-Петербурге обеспечивает тем самым оптимизацию производственного процесса и логистику компании. Торговые марки: Троя-Ультра, Долька, Нектаринка, Северная Ягода, успешно дополняют перечень брендов компании и способствуют расширению круга потребителей. В апреле 2007 года на рынок соков вышел новый игрок АКВА с торговой маркой botaniQ. Заявленные производственные мощности компании составляли 300 млн. литров в год. В июле 2007 года Кока Кола объявила о покупке АКВА. В августе 2008 года состоялась сделка между Лебедянский и компанией Пепси по продаже контрольного пакета акций.

Иностранная экспансия.

Лидеры российского рынка воды и напитков — Coca-Cola и PepsiCo, по всей вероятности будут главными и на соковом рынке.

Первым соковым приобретением иностранцев стал «Мултон» (ТМ Rich, Nico, «Добрый»), купленный Coca-Cola в 2005 году за $501 млн. А в июле 2007 года было объявлено о втором соковом приобретение Coca-Cola. Корпорация приобрела подмосковный завод «Аква Вижион», производителя соков, сокосодержащих напитков и холодного чая. Сумма сделки с прежним владельцем (Health Tech Corporation) составила 191,5 млн. евро. Проектная мощность завода, введенного в эксплуатацию в апреле 2007 года, составляет 50 млн. дал напитков в год.

PepsiCo, не имея собственных соковых мощностей, в 2006 году занимала на рынке долю порядка 2% (5,9 млн. дал сока, по данным Deutsche UFG). Соковый бренд PepsiCo «Tropicana» сейчас разливается на мощностях «Нидана». Кроме того, PepsiCo является дистрибутором брендов этой компании в Московском, Северо-Западном и Уральском регионах.

В середине августа 2007 года появились сообщения в прессе, что PepsiCo договорилась о покупке 76% акций ОАО «Лебедянский» (ТМ «Я», «Фруктовый сад», «Тонус», Frustyle, «ФрутоНяня», «Привет»). ОАО «Лебедянский» — крупнейший производитель соков в России и один из лидеров российского рынка детского питания.

Еще одна громкая сделка связана с третьим игроком сокового рынка – ОАО «Нидан Соки». В августе 2007 года оффшорная компания Nidan Holding Limited продала акции ОАО «Нидан Соки», подтвердив ожидания экспертов. Сюрпризом стало лишь имя покупателя – им стал британский фонд Lion Capital LLP, хотя наиболее вероятным претендентом, несмотря на затянувшийся процесс переговоров, считалась PepsiCo. Общая мощность двух заводов (в Подмосковье и Новосибирске) составляет 74 млн. дал, основные бренды компании: «Моя семья», «Чемпион», Caprice, «Да!». Эксперты оценивают стоимость компании в $700—900 млн.

29 августа 2008 г. PepsiCo и Pepsi Bottling Group (PBG) завершили сделку по приобретению 75,53% акций сокового бизнеса ОАО «Лебедянский». Компании заплатили за 75,53% акций «Лебедянского» около 1,4 млрд. долл., что подразумевает оценку его бизнеса примерно в 2 млрд. долл., включая чистый долг и расходы, связанные с отделением бизнеса. Теперь основным акционером «Лебедянского» является компания "Лебедянский Холдингс", которой принадлежит 99,581% акций сокового завода. Ею, в свою очередь, владеют «дочки» PepsiCo - ООО «Фрито Лей Мануфактуринг» (58,33% уставного капитала) и ООО «Пепсико Холдингс» (41,67%).

Глава 5. Результативность функционирования

Похожие работы

... Можно отметить, что лидирующие позиции заняли неокрашенные или слабоокрашенные воды (рисунок 7). Опираясь на такую оценку вкусовых потребностей, производители безалкогольных напитков предлагают на рынке потребительских товаров ассортимент продукции в соответствии с потребностями. Рисунок 7. Популярность вкусовых линий безалкогольных напитков Ниже приведен краткий перечень принципов ...

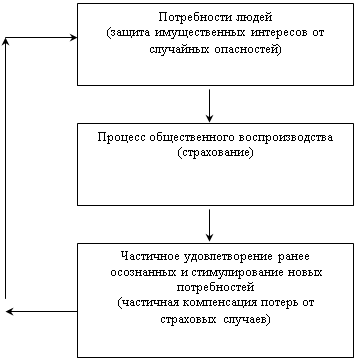

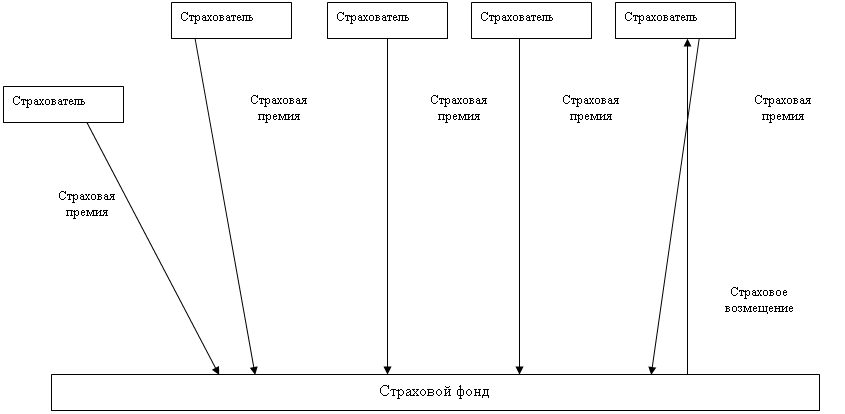

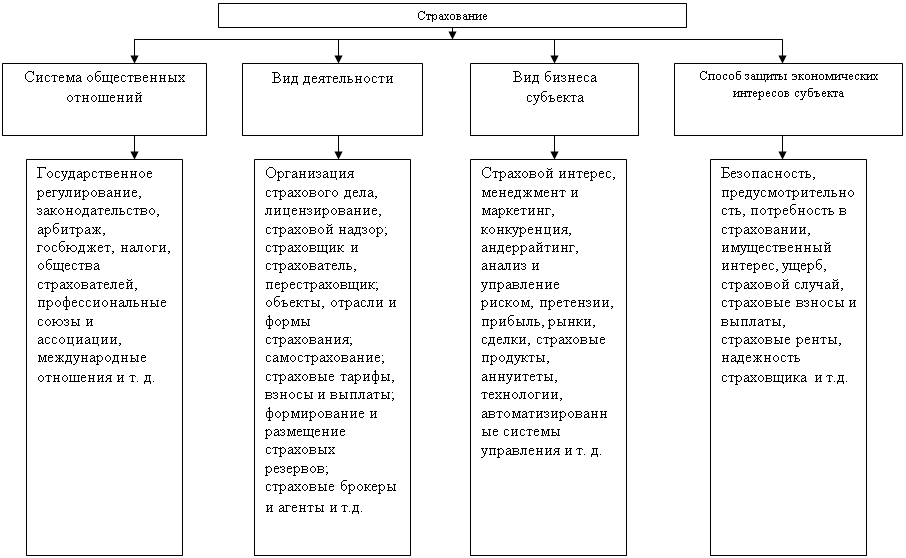

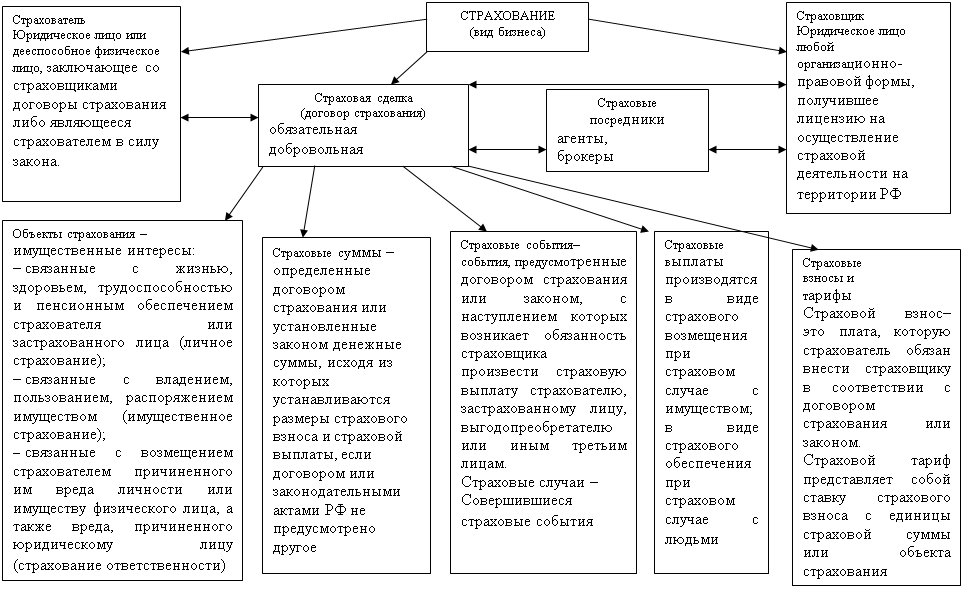

... платежей, заработной платы, затрат на ГСМ, содержание автопарка и другие накладные расходы). Учитывая специфику рынка страховых услуг, т.е. что фирма всегда рискует, беря на себя ответственность по страхованию, хотелось бы предложить фирме, на основании проведенного анализа, увеличить количество договоров с меньшими страховыми суммами, удерживая размер собственного удержания, что позволит ...

... Источник: AcNielson С ростом и концентрацией производства, многие марки вытесняются с рынка, а маркетинговая активность соков, продолжающих свое существование, увеличивается. Например, значительно увеличилась доля телевизионной рекламы этой продукции, отмечаются интересные и оригинальные акции продвижения (J7), более активный характер приобретает дистрибуция. 5. Обоснование целей и ...

... не менее 7 (семи) человек. Аудитор Общества в соответствии с уставом осуществляет проверку финансово-хозяйственной деятельности Общества в соответствии с правовыми актами РФ на основании заключенного с ними договора. Основные этапы развития ОАО "Вилль-Билль-Данн Продукты Питания" и вступление ее на международный рынок Компания "Вимм-Билль-Данн" была образована в России в 1992 году. ...

0 комментариев