Навигация

Анализ и оценка платежеспособности и финансовой устойчивости

3.2 Анализ и оценка платежеспособности и финансовой устойчивости

Финансовая устойчивость - целеполагающее свойство финансового анализа, а поиск внутрихозяйственных возможностей, средств и способов ее укрепления представляет глубокий экономический смысл и определяет характер его проведения и содержания.

Как любая финансово-экономическая категория, финансовая устойчивость выражается системой количественных и качественных показателей и тесно связана с показателями ликвидности и обеспеченности оборотных активов, в частности, таких, как материально-производственные запасы, дебиторская задолженность и другие. Если ликвидность количественно выражается определенным уровнем превышения оборотных активов над обязательствами и обеспечивает, таким образом, конкретное состояние платежеспособности, то платежеспособность дает представление о финансовых возможностях (обеспеченности) организации оплатить (погасить) в срок и в полном объеме краткосрочные обязательства на момент (дату) их возникновения.

Соотношение стоимости либо всех активов организации, либо оборотных активов или их главной составляющей - материально-производственных запасов и затрат (З) с величиной (стоимостью) собственного и/или заемного капитала как главных источников формирования определяют степень финансовой устойчивости. Обеспеченность хотя бы только запасов и предстоящих затрат (стр. 210 ф. 1) источниками их формирования выражает сущность, финансовой устойчивости, в то время как платежеспособность выступает ее внешним проявлением. Источниками покрытия и увеличения (прироста) запасов и затрат являются:

· собственный капитал (СК) (стр. 490), скорректированный на сумму целевых средств поступлений и финансирования (стр. 450);

· краткосрочные кредиты и займы (ККЗ), стр. 610;

· кредиторская задолженность (КЗ), стр. 620;

· задолженность участникам (учредителям) по выплате доходов (срок возмещения которой еще не наступил) (ЗУ), стр. 630;

· прочие краткосрочные обязательства (П КО), стр. 660.

Выбор конкретных источников покрытия из всех названных выше есть прерогатива хозяйствующего субъекта.

Средства долгосрочных кредитов и займов (ДО), стр. 590 ф. 1 расходуются, как правило, на пополнение внеоборотных активов, хотя частично организация может их использовать в отдельных случаях и для покрытия недостатка оборотных средств. Имея такую информацию по данным Бухгалтерского баланса, можно выявить типы финансовой устойчивости организации. Абсолютная финансовая устойчивость (редко встречается в современной российской практике):

когда З < (СК - ВА) + ККЗ + КЗ,

или стр. 210 < строки 490 - 190 + 610 + 620.

Нормальная устойчивость, которая гарантируется ее платежеспособностью:

когда 3 = (СК - ВА) + КК3 + К3,

или стр. 210 = строки 490 - 190 + 610 + 620.

Неустойчивое финансовое состояние, при котором имеются сбои в платежеспособности, но еще есть возможность ее восстановить:

когда 3 = (СК - ВА) + КК3 + К3 + СКОС,

где СКОС - особая часть собственного капитала, предназначенного для обслуживания других краткосрочных обязательств, сдерживающая финансовую напряженность (строки 630 + 660),

или стр. 210 = строки 490 - 190 + 610 + 620 + 630 + 660.

Кризисное финансовое состояние, или кризисная финансовая неустойчивость:

когда 3 > (СК - ВА) + КК3 + К3 + СКОС,

или стр. 210 > строки 490 - 190 +. 610 + 620 + 630 + 660.

Четверное неравенство, когда даже только запасов и затрат больше, чем все возможные к использованию источники их формирования, свидетельствует о предельно кризисном финансовом положении организации, находящейся на грани банкротства.

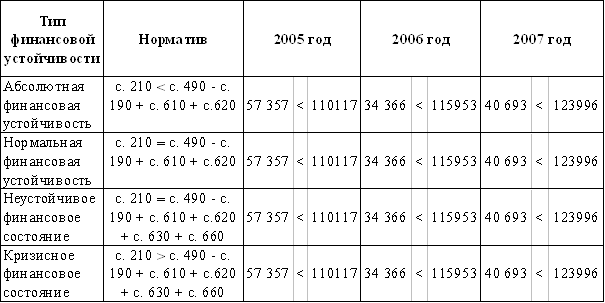

Определение типа финансовой устойчивости ООО «ФИНИСТ-МЫЛОВАР» в период с 2005 по 2007 год представлены в таблице 3.6.

Таблица 3.6

Тип финансовой устойчивости ООО «ФИНИСТ-МЫЛОВАР» за 2005-2007 г.г.

По данным расчета в таблице 3.6 видно, что с 2005 по 2007 годы выполняется первое неравенство, следовательно ООО «ФИНИСТ-МЫЛОВАР» имеет абсолютную финансовую устойчивость период. Однако в целом финансовая устойчивость предприятия на настолько стабильна. Предприятие не может быть признано финансово устойчивым поскольку имеет огромную кредиторскую задолженность, в основном перед своими поставщиками и своими средствами не покрывает общую сумму займов и кредиторской задолженности.

Можно предположить, что в принципе финансовое состояние данной организации позволяет быть уверенным в своевременном выполнении обязательств в соответствии с договорами на протяжении многих лет функционирования. Следовательно, ООО «ФИНИСТ-МЫЛОВАР» имеет рациональную структуру имущества и его источников для своего вида деятельности.

Платежеспособность предприятия - это способность своевременно и в полном объеме погашать свои финансовые обязательства.

Ликвидность - это способность отдельных видов имущественных ценностей обращаться в денежную форму без потерь своей балансовой стоимости.

Понятия платежеспособности и ликвидности близки по содержанию, но не идентичны. При достаточно высоком уровне платежеспособности предприятия его финансовое положение характеризуется как устойчивое. В то же время высокий уровень платежеспособности не всегда подтверждает выгодность вложений средств в оборотные активы, в частности, излишний запас товарно-материальных ценностей, затоваривание готовой продукцией, наличие безнадежной дебиторской задолженности снижают уровень ликвидности оборотных активов.

Устойчивое финансовое положение предприятия является важнейшим фактором его застрахованности от возможного банкротства. С этих позиций важно знать, насколько платежеспособно предприятие и какова степень ликвидности его активов.

Ликвидность активов представляет собой их возможность при определенных обстоятельствах обратиться в денежную форму (наличность) для возмещения обязательств. Из всех активов организации наиболее ликвидными являются оборотные активы, а из всех оборотных активов абсолютно ликвидные денежные средства, краткосрочные финансовые вложения (ценные бумаги, депозиты и т.п.), а также непросроченная дебиторская задолженность, срок оплаты которой наступил, или счета, акцептованные к оплате.

Другую часть оборотных активов нельзя с большой уверенностью назвать высоколиквидными активами (например, запасы, просроченная дебиторская задолженность, задолженность по выданным авансам и средствам в подотчет). Тем не менее при определенных условиях и грaмотных методах работы с дебиторами-клиентами эта задолженность все-таки будет возвращена, а запасы реализованы. Однако следует иметь в виду, что отдельные виды внеоборотных активов (транспорт, здания, современное оборудование, компьютеры и т.п.) также можно при необходимости реализовать даже с большим успехом, чем, например, некоторые запасы, и получить искомую наличность, если это в интересах организации.

Коэффициенты платежеспособности и ликвидности отражают способность предприятия погасить свои краткосрочные обязательства легкореализуемыми средствами. Высокое значение данных коэффициентов свидетельствует об устойчивом финансовом положении предприятия, низкое их значение - о возможных проблемах с денежной наличностью и затруднениях в дальнейшей операционной деятельности. В то же время очень большое значение коэффициентов свидетельствует о невыгодном вложении средств в оборотные активы. В отечественной и зарубежной практике рассчитываются различные коэффициенты ликвидности оборотных активов и их элементов. Наиболее важные по экономической сути и востребованности практикой показатели ликвидности:

1. Коэффициент абсолютной ликвидности рассчитывается на основе данных II и IV разделов бухгалтерского баланса по формуле:

![]() ,

,

где ДС – денежные средства;

КФВ – краткосрочные финансовые вложения;

КО – краткосрочные обязательства.

В состав краткосрочных обязательств входят: задолженность по краткосрочным кредитам и займам; кредиторская задолженность; задолженность участникам (учредителям) по выплате доходов; прочие краткосрочные обязательства.

2. Коэффициент критической ликвидности или «промежуточной ликвидности» рассчитывается по формуле:

![]() ,

,

где ДЗ – дебиторская задолженность;

ПОА – прочие оборотные активы.

3. Коэффициент текущей ликвидности рассчитывается для обобщающей оценки ликвидности оборотных активов:

![]() ,

,

где ОА – оборотные активы.

Этот показатель характеризует степень обеспеченности (покрытия) всеми оборотными активами краткосрочных обязательств.

Коэффициент текущей ликвидности – основополагающий показатель для оценки финансовой состоятельности организации, достаточности имеющихся у нее оборотных средств, которые при необходимости могут быть использованы для погашения ее краткосрочных обязательств. Значение коэффициента текущей ликвидности должно находиться в пределах от 1 до 2. Значение нижней границы коэффициента, равное 1, обусловлено тем, что оборотных средств должно быть столько же, сколько возникает краткосрочных обязательств. Превышение оборотных активов (в два раза) над краткосрочными обязательствами создает условия для устойчивого развития производственно-финансовой деятельности, в результате чего формируется рабочий капитал, или «чистые оборотные активы».

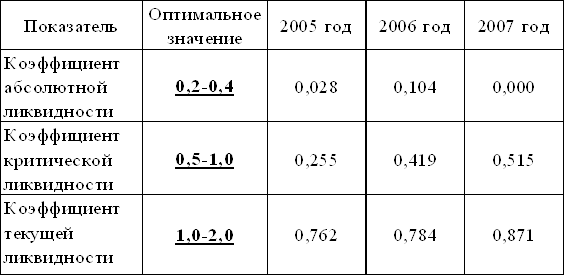

Сложившиеся значения названных показателей ликвидности по данным ООО «ФИНИСТ-МЫЛОВАР» за 2005-2007 года, представлены в таблице 3.7.

Таблица 3.7

Показатели ликвидности ООО «ФИНИСТ-МЫЛОВАР» за 2005-2007гг.

Рабочий капитал представляет собой ликвидные резервы, которыми покрываются издержки (расходы), возникающие в результате непредвиденных обстоятельств и неопределенности по сбалансированию поступлений и оплаты денежными средствами своих обязательств. Чистый рабочий капитал как часть чистых активов организации является также страховым залогом (запасом) для кредиторов-банков в случае невозвращения кредиторов.

Превышение оборотных активов над краткосрочными обязательствами более чем вдвое не является желательным для организации, ибо такое положение скорее свидетельствует о нерациональном вложении средств в пополнение оборотных активов и неэффективном их использовании.

Данные таблицы 10 свидетельствуют о том, что в 2005 году коэффициенты критической и текущей ликвидностей принимали не оптимальное значение, а коэффициент абсолютной ликвидности был ниже оптимального значения. Коэффициенты 2006 и 2007 годов показывают низкий уровень ликвидности составляющих элементов оборотных активов; она значительно ниже установленных нормативных значений по всем показателям. Коэффициент абсолютной ликвидности в 2007 году составил 0,0006, следовательно, у предприятия почти не осталось денежных средств и краткосрочных финансовых вложений для погашения краткосрочных обязательств.

Анализируя коэффициент критической ликвидности видно, что по сравнению с 2006 годом в 2007 году увеличился на 0,10 пункт и составил 0,52. Это свидетельствует о том, что предприятие может погасить лишь малую долю краткосрочных обязательств имеющимися в его распоряжении денежными средствами, финансовыми вложениями и привлеченной для погашения дебиторской задолженностью. Значение коэффициента текущей ликвидности в 2006 и 2007 годах показывает, что у предприятия оборотных средств меньше, чем краткосрочных обязательств. В 2006 году этот коэффициент составлял 0,784 а в 2007 году увеличился до 0,871.

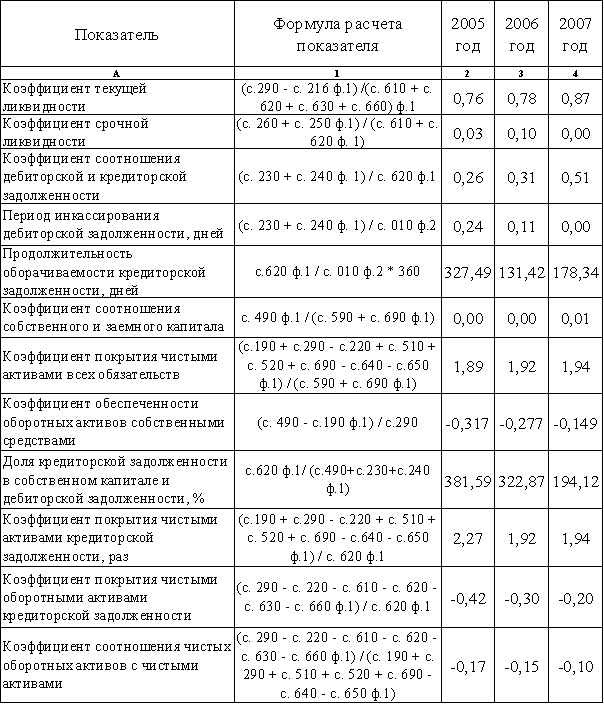

Для оценки платежеспособности организации используются показатели, которые представлены в таблице 3.8. При расчете показателей используются данные бухгалтерского баланса (Приложение 2, 3, 4), отчета о прибылях и убытках (Приложение 5, 6, 7) и отчета о движении денежных средств (Приложение 8, 9, 10). Тем не менее предложенная система показателей позволяет в комплексе получить представление о платежеспособности организации и тенденциях ее развития.

Таблица 3.8

Показатели платежеспособности ООО «ФИНИСТ-МЫЛОВАР» за 2005-2007 г.г.

Представленные модели расчета показателей оценки платежеспособности организации не только прямо, но и опосредованно характеризуют ее состояние и устойчивость. Последняя, как правило, зависит от многих факторов, некоторые из которых совсем не коррелируются с деятельностью анализируемого хозяйствующего субъекта: спрос и предложение на товары, продукцию и услуги; сложившиеся цены и система ценообразования; уровень финансовой состоятельности покупателя-клиента и желание и возможности его своевременно оплачивать обязательства; непомерно высокая цена; неразвитая система вексельного обращения; инфляция и др.

Большая часть показателей платежеспособности в таблице 3.8 улучшили свои количественные значения к 2007 году по сравнению с 2005 и 2006 годом. Также большинство показателей осталось практически без изменения на протяжении трех лет существования предприятия. Так, продолжительность оборачиваемости кредиторской задолженности снизилась с 327,49 в 2005 году до 131,42 в 2006 году и до 178,34 дн. в 2007 году; доля кредиторской задолженности в собственном капитале – с 381,59 % в 2005 году снизилась до 194,12 % в 2007 году; коэффициент покрытия чистыми активами кредиторской задолженности снизился с 2,27 в 2005 году до 1,92 в 2006 году и увеличился до 1,94 в 2007 году. При этом следует отметить, что уровень коэффициента текущей ликвидности повышается и в 2007 году составляет 0,84, по сравнению с 2006 годом увеличился на 0,09 пункта.

Похожие работы

... для своего вида деятельности и стремиться с каждым годом совершенствовать организацию торгового процесса, привлечению новых кадров, и эффективно управлять сбытом продукции. 2. Формулировка миссии и общих стратегических целей компании ООО «Финист-Мыловар» определило для себя цепь долгосрочных целей, которые соответствуют и являются миссией компании. Цели предприятия: - увеличивать объемы ...

0 комментариев