Навигация

Применение теории нечетких множеств в оценке экономической эффективности и риска инвестиционных проектов в условиях неопределенности

2. Применение теории нечетких множеств в оценке экономической эффективности и риска инвестиционных проектов в условиях неопределенности

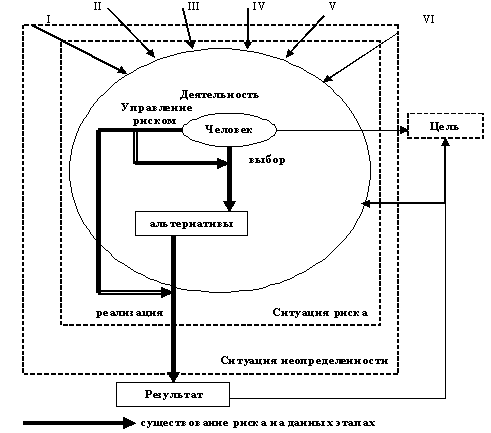

Обширная практика проведения реальных прогнозных расчетов ИП свидетельствует о необходимости всестороннего учета различных видов неопределенности при оценке, планировании и управлении инвестиционными проектами. Действительность такова, что влияние факторов неопределенности на ИП приводит к возникновению непредвиденных ситуаций, приводящих к неожиданным потерям, убыткам, даже в тех проектах, которые первоначально признаны экономически целесообразными для предприятия, поскольку не учтенные в ИП негативные сценарии развития событий, пусть и малоожидаемые, тем не менее, могут произойти и сорвать реализацию инвестиционного проекта [12,24,25]. Учет неопределенности информации и его эффективность напрямую зависят от выбора математического аппарата, определяемого математической теорией. Этап обоснования и выбора математического аппарата, обеспечивающего приемлемую формализацию неопределенности и адекватное решение задач, возникающих при управлении реальными инвестициями, является крайне важным. Необоснованный и как, следствие, не правильный выбор математического аппарата, в основном, приводит к неадекватности созданных математических моделей, получению неверных результатов в процессе их применения и, соответственно, возникает недоверие к полученным результатам, и игнорируются выводы на их основе.

Выше проведенный анализ методов количественной оценки эффективности ИП в условиях неопределенности позволяет сделать вывод, что существующие методы, либо элиминируют неопределенность из модели ИП, что неправомерно, так как неопределенность является неотъемлемой характеристикой любого прогноза, либо неспособны формально описать, и учесть все возможное разнообразие видов неопределенности. Подавляющее большинство методов формализует неопределенности лишь в качестве распределений вероятностей, построенных на основе субъективных экспертных оценках, что в очень большом количестве случаев является явно идеализированным. Таким образом, в данных методах неопределенность, независимо от ее природы, отождествляется со случайностью [22], и поэтому они не позволяют учесть все возможное разнообразие видов неопределенностей воздействующих на ИП. Как уже отмечалось, использование вероятностного подхода в инвестиционном анализе затрудняется причинами, связанными с отсутствием статистической информации или малым (недостаточным) размером выборки по некоторым из параметров ИП, что обусловлено уникальностью каждого ИП. Кроме того, точность оценки вероятностей (объективных и субъективных) зависит от множества факторов, начиная от качества статистической информации и заканчивая качеством экспертных оценок, поэтому и качество результирующей оценки эффективности и риска ИП слишком сильно зависит от них, что послужило росту недоверия к получаемым на их основе прогнозным оценкам и решениям. В связи с этим среди топ-менеджеров, банкиров, финансистов сложилось мнение, что подавляющее большинство прогнозных расчетов слишком идеализированы и далеки от практики. Многие предпочитают работать на основе опыта и интуиции. По мнению автора, это обусловлено, в том числе следующими основными причинами [12,13]:

Ø спецификой предметной области исследования, так как она находится на стыке современной прикладной математики, экономики и психологии;

Ø относительной новизной и недостаточной проработанностью математических методов анализа ИП в условиях неопределенности;

Ø низкой осведомленностью топ-менеджеров предприятий и специалистов в области финансов о новых математических подходах формализации и одновременной обработки разнородной информации (детерминированной, интервальной, лингвистической, статистической) и о возможностях построения на базе этих подходов специализированных методик.

Обширный опыт отечественных и зарубежных исследователей убедительно свидетельствует о том, что вероятностный подход не может быть признан надежным и адекватным инструментом решения слабоструктурированных задач [6,8,9,20,21], к которым принадлежат и задачи управления реальными инвестициями. В принципе, любая попытка использования статистических методов для решения такого рода задач есть не что иное, как редукция к хорошо структурированным (хорошо формализованным) задачам, при этом такого рода редукция существенно искажает исходную постановку задачи. По мнению автора, ограничения и недостатки применения «классических» формальных методов при решении слабоструктурированных задач являются следствием сформулированного основоположником теории нечетких множеств Л.А. Заде [37] «принципа несовместимости»: «...чем ближе мы подходим к решению проблем реального мира, тем очевиднее, что при увеличении сложности системы наша способность делать точные и уверенные заключения о ее поведении уменьшаются до определенного порога, за которым точность и уверенность становятся почти взаимоисключающими понятиями» [16,17].

Поэтому некоторыми зарубежными и отечественными исследователями разрабатываются методы оценки эффективности и риска инвестиционных проектов на основе аппарата ТНМ [8,9,10,12,13,21,24,27,32,34,35,36]. В данных методах вместо распределения вероятности применяется распределение возможности, описываемое функцией принадлежности нечеткого числа.

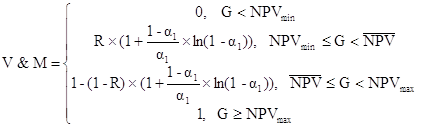

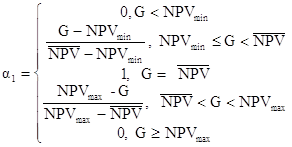

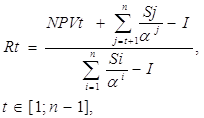

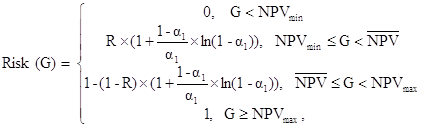

Методы, базирующиеся на теории нечетких множеств, относятся к методам оценки и принятия решений в условиях неопределенности. Их использование предполагает формализацию исходных параметров и целевых показателей эффективности ИП (в основном, NPV) в виде вектора интервальных значений (нечеткого интервала), попадание в каждый интервал которого, характеризуется некоторой степенью неопределенности. Осуществляя арифметические и др. операции с такими нечеткими интервалами по правилам нечеткой математики, эксперты и ЛПР получают результирующий нечеткий интервал для целевого показателя [12,21,27,29]. На основе исходной информации, опыта, и интуиции эксперты часто могут достаточно уверенно количественно охарактеризовать границы (интервалы) возможных (допустимых) значений параметров и области их наиболее возможных (предпочтительных) значений.

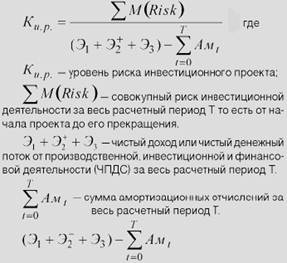

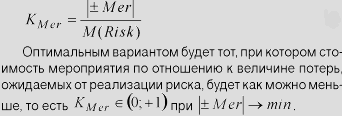

Также к методам, базирующихся на теории нечетких множеств, можно, в качестве частного случая, отнести давно и широко известный интервальный метод [6,7,27]. Данный метод соответствует ситуациям, когда достаточно точно известны лишь границы значений анализируемого параметра, в пределах которых он может изменяться, но при этом отсутствует какая-либо количественная или качественная информация о возможностях или вероятностях реализации различных его значений внутри заданного интервала. В соответствии с данным методом, входные переменные ИП задаются в виде интервалов, функции принадлежности которых, являются классическими характеристическими функциями множества, поэтому далее возможно прямое применение правил нечеткой математики для получения результирующего показателя эффективности ИП в интервальном виде. В интервальном методе за уровень (степень) риска предлагается принимать размер максимального ущерба, приходящегося на единицу неопределенности [6], т.е.:

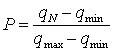

(1.2) или

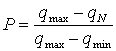

(1.2) или  , (1.3)

, (1.3)

где ![]() – требуемое значение параметра;

– требуемое значение параметра;

![]() – минимальное значение параметра;

– минимальное значение параметра;

![]() – максимальное значение параметра;

– максимальное значение параметра;

![]() – уровень (степень) риска, или отношение расстояния от требуемой величины до ее минимального (максимального) значения к интервалу между ее максимальным и минимальным значениями.

– уровень (степень) риска, или отношение расстояния от требуемой величины до ее минимального (максимального) значения к интервалу между ее максимальным и минимальным значениями.

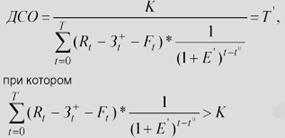

Конкретный вариант выражения (1.2)-(1.3) зависит от используемого критерия эффективности. Например, для оценки риска ИП по критерию NPV необходимо использовать выражение (1.2), по критерию DPP - (1.3). Такой способ определения риска полностью согласуется с геометрическим определением вероятности, однако при предположении, что все события внутри отрезка ![]() равновероятны. Очевидно, что данное предположение нельзя назвать отражающим реальную действительность.

равновероятны. Очевидно, что данное предположение нельзя назвать отражающим реальную действительность.

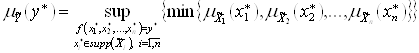

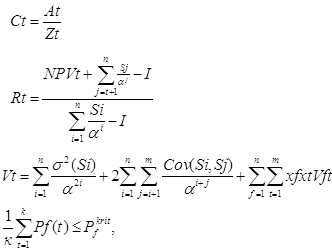

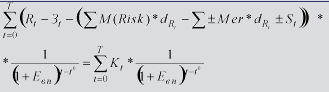

При наличии дополнительной информации о значениях параметра внутри интервала, когда, например, известно, что значение a более возможно, чем b, математическая формализация неопределенностей может быть адекватно реализована с помощью нечетко-интервального подхода. При использовании математического аппарата ТНМ экспертам необходимо формализовать свои представления о возможных значениях оцениваемого параметра ИП в терминах задания характеристической функции (функции принадлежности) множества значений, которые он может принимать. При этом от экспертов требуется указать множество тех значений, которые, по их мнению, оцениваемая величина не может принять (для них характеристическая функция равна 0), а затем, проранжировать множество возможных значений по степени возможности (принадлежности к данному нечеткому множеству). После того как формализация входных параметров инвестиционного проекта произведена, можно рассчитать распределение возможности ![]() выходного параметра (показателя эффективности ИП)

выходного параметра (показателя эффективности ИП) ![]() по «

по «![]() -уровнему принципу обобщения» или «принципу обобщения Заде»:

-уровнему принципу обобщения» или «принципу обобщения Заде»:

(1.4)

(1.4)

где ![]() - возможность того, что нечеткая величина

- возможность того, что нечеткая величина ![]() примет значение

примет значение ![]() ;

; ![]() - функциональная зависимость выходного параметра ИП (NPV, PI, DPP, IRR, MIRR и др.) от входных параметров.

- функциональная зависимость выходного параметра ИП (NPV, PI, DPP, IRR, MIRR и др.) от входных параметров.

Ниже перечислены основные преимущества нечетко-интервального подхода к оценке эффективности и риска инвестиционных проектов по сравнению с вышеперечисленными методами [12]:

1. Данный подход позволяет формализовать в единой форме и использовать всю доступную неоднородную информацию (детерминированную, интервальную, статистическую, лингвистическую) [1,12,14], что повышает достоверность и качество принимаемых стратегических решений;

2. В отличие от интервального метода, нечетко-интервальный метод аналогично методу Монте-Карло [12], формирует полный спектр возможных сценариев развития ИП, а не только нижнюю и верхнюю границы [24], таким образом, инвестиционное решение принимается не на основе двух оценок эффективности ИП, а по всей совокупности оценок.

3. Нечетко-интервальный метод позволяет получить ожидаемую эффективность ИП как в виде точечного значения, так и в виде множества интервальных значений со своим распределением возможностей, характеризующимся функцией принадлежности соответствующего нечеткого числа [12], что позволяет оценить интегральную меру возможности получения отрицательных результатов от ИП, т.е. степень риска ИП [25].

4. Нечетко-интервальный метод не требует абсолютно точного задания функций принадлежности, так как в отличие от вероятностных методов [18], результат, получаемый на основе нечетко-интервального метода, характеризуется низкой чувствительностью (высокой робастностью (устойчивостью)) к изменению вида функций принадлежности исходных нечетких чисел [1,4,12,14], что в реальных условиях низкого качества исходной информации делает применение данного метода более привлекательным;

5. Вычисление оценок показателей ИП на основе нечетко-интервального метода оказывается эффективным в ситуациях, когда исходная информация, основана на малых статистических выборках, т.е. в случаях, когда вероятностные оценки не могут быть получены, что всегда имеет место при предварительной оценке долгосрочных инвестиций и достаточно часто — при последующем перспективном анализе, проводимом при отсутствии достаточной информационной базы [12,29];

6. Реализация нечетко-интервального метода на основе интервальной арифметики, предоставляет широкие возможности для применения данного метода в инвестиционном анализе, что обусловлено фактически отсутствием конкурентоспособных подходов к созданию надежного (в смысле гарантированности) и транспортабельности (по включению) инструментального средства для решения численных задач [1].

Похожие работы

... ». При нажатии этой кнопки загружается форма отчета, показанная на рисунке А9 приложения А. Текст программы приведен в приложение Б. 3.3 Оценка риска инвестиционного проекта ОАО «Завод по производству труб большого диаметра» с применением теории вероятностей Исходные данные для проведения оценки риска инвестиционного проекта были предоставлены институтом по проектированию металлургических ...

... представляет собой один из наиболее важных аспектов деятельности любой динамично развивающейся организации. Для планирования и осуществления инвестиционной деятельности особую важность имеет предварительный анализ, который проводится на стадии разработки инвестиционных проектов и способствует принятию разумных и обоснованных управленческих решений. Главной задачей предварительного анализа является ...

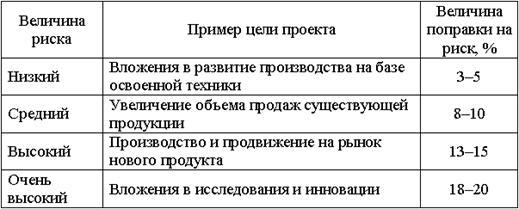

... и процентный риски. В свою очередь, подавляющее большинство рисков предприятия составляют основу кредитных рисков банков: чем выше риски предприятия, тем более высокую цену за свой риск назначает банк 2. Способы оценки степени риска Оценка риска является важнейшей составляющей общей системы управления риском. Она представляет собой процесс определения количественным или качественным ...

... на 61 страницах машинописного текста, содержит 4 рисунка, 13 таблиц. Во «Введении» обоснована актуальность темы, определены цели и задачи, предмет исследования. В первой главе «Оценка рисков инвестиционного проекта: качественный и количественный подходы» рассматриваются теоретические основы и характеристика качественного и количественного подходов, методы оценки рисков проекта, а так же ...

0 комментариев