Навигация

Основні документи регулювання вексельних відносин в Україні

1.3. Основні документи регулювання вексельних відносин в Україні.

Вексель – безумовне грошове зобов’язання, за яким одна особа зобов’язана сплатити іншій визначену суму коштів у визначений строк, правовий статус якого регулюються законодавством про вексельний обіг. Розрізняють простий і переказний.

Розрахунки за допомогою векселів - одна з найскладніших форм розрахунків, адже вона вимагає знання досить великого за обсягом вексельного законодавства й вільного володіння термінами, що вживаються при таких розрахунках.

З метою уніфікації вексельного законодавства й усунення колізій вексельних законів на конференції в Женеві (Швейцарія) були розроблені й 07.06.1930 р. прийняті три вексельні конвенції:

Конвенція №358, що встановлює Уніфікований закон про переказний і простий вексель ;

Конвенція №359, яка має за мету вирішення деяких колізій законів про переказні й прості векселі;

Конвенція №360 про гербовий збір щодо переказних і простих векселів.

Радянський Союз приєднався до Женевських вексельних конвенцій 25.11.36 р., а постановою ЦВК і РНК СРСР у 1937 р. на території СРСР набрало чинності Положення про переказний і простий вексель, яке текстуально майже повністю збігалося з Уніфікованим законом про переказний і простий вексель.

Законом України від 18.06.91 р. "Про цінні папери і фондову біржу" вексель був визнаний цінним папером в Україні. А Законом України від 12.09.91 р. "Про правонаступництво України" і Постановою Верховної Ради України за тією ж датою "Про порядок тимчасової дії на території України актів законодавства Союзу РСР" фактично підтверджено дію названих конвенцій і Положення на території України.

Пізніше, прийнявши три закони від 06.07.99 р., Україна вже самостійно приєдналася до всіх трьох Женевських вексельних конвенцій. Згідно з повідомленням Генерального секретаря ООН на адресу Міністерства закордонних справ України, Женевські вексельні конвенції 1930 р. набрали сили закону для України 06.01.2000 р.

Вексельне право в нашій країні було розвинуте в Законі України від 05.04.2001 р. "Про обіг векселів в Україні". У ньому в основному подаються застереження до Уніфікованого закону про переказний і простий вексель. Цим же Законом передбачено прийняття ще кілька вексельних законів.

Відповідно до Женевської конвенції 1930 р. прості і переказні векселі введено в господарський оборот України Постановою ВР "Про застосування векселів в господарському обороті України" від 17.06.92 р. №2470-XII. Цією ж постановою було доручено КМУ та НБУ розробити та затвердити правила виготовлення і використання вексельних бланків.

Основні документи, якими регулюється випуск та використання векселів у господарському обороті України на даний час:

1. Постанова ВР України "Про застосування векселів в господарському обороті України" від 17.06.92 р. №2470-XII.

2. Указ Президента України "Про сплату державного мита за вексельні бланки" від 02.11.93 р. №504/93.

3. Указ Президента України "Про розширення сфери обігу векселів" від 26.07.95 р. №658/95.

4. Правила виготовлення та використання вексельних бланків, затверджені постановою КМУ та НБУ від 10.09.92 р. №528.

5. Положення про переказний і простий вексель, затверджене постановою ЦВК і РНК СРСР від 07.08.37 р. №104/1341.

6. Роз'яснення НБУ щодо використання векселів у господарському обороті (лист НБУ від 22.02.95 р. №150010/48).

7. Лист Міністерства фінансів України "Про бухгалтерський облік вексельного обігу" від 12.08.92 р. №18-4116.

8. Закон України "Про цінні папери і фондову біржу" від 18.06.91 р. №1201-XII

1.4. Особливості заповнення та використання векселів.

Правила заповнення та використання векселів були затверджені постановою КМУ і НБУ від 10.09.92 р. №528. Ними встановлено, що до затвердження Порядку випуску та обігу векселів використання вексельних бланків здійснюється відповідно до Положення про переказний та простий вексель, затвердженого постановою ЦВК і РНК СРСР від 07.08.37 р. №104/1341, з урахуванням деяких особливостей. Українське вексельне право встановлює такі, на відміну від Уніфікованого закону про переказний і простий вексель ,особливості заповнення і використання векселів:

- використовувати векселі, а також виступати векселедавцями , акцептантами , індосантами й авалістами можуть лише юридичні особи - суб’єкти підприємницької діяльності, визнані такими відповідно до чинного законодавства України. Однак Закон України від 05.04.2001 р. "Про обіг векселів в Україні" зазначає, що з 01.01.2002 р. ними можуть бути й фізичні особи;

- умова про проведення розрахунків із застосуванням векселів обов’язково передбачається у відповідному договорі й у разі видачі (передачі) векселя, відповідно до договору, припиняються грошові зобов’язання за платежами за цим договором і виникають зобов’язання платежу за векселем. Особи, винні в порушенні цих вимог, несуть відповідальність згідно із законом;

- вексель може видаватися лише для оплати за поставлену продукцію, виконані роботи й надані послуги. На момент видачі переказного векселя особа, вказана у векселі як трасат , або векселедавець простого векселя, повинна мати перед трасантом або особою, яка або за наказом якої повинен бути здійснений платіж, зобов’язання, сума якого повинна бути не меншою від суми платежу за векселем. Векселі Мінфіну, НБУ та комерційних банків України, органів виконавчої влади, органів місцевого самоврядування, а також установ і організацій, які фінансуються за рахунок держбюджету, бюджету Автономної Республіки Крим або місцевих бюджетів, емітуються і беруть участь в обігу в порядку, визначеному чинним законодавством або встановленому КМУ;

- стаття 10 УВЗ не застосовується. У ній сказано, що якщо переказний вексель, не заповнений на момент видачі, був заповнений не відповідно до укладених угод, то недотримання цих угод не може бути протипоставлене векселетримачу, якщо тільки він не придбав переказний вексель недобросовісно або ж, придбаваючи його, не допустив грубої необережності;

- векселедавець зобов’язаний вести реєстр виданих векселів у порядку, затвердженому Держкомісією з цінних паперів і фондового ринку;

- забороняється використовувати векселі як внески до статутного фонду господарського товариства;

- резиденти можуть видавати й індосувати векселі як переказні, так і прості, в іноземній і національній валюті для розрахунків з нерезидентами за зовнішньоекономічними договорами (контрактами) відповідно до валютного законодавства України (до прийняття Закону України "Про обіг векселів в Україні" видача й індосамент векселів за межі України не дозволялися). Умова проведення розрахунків між резидентом і нерезидентом із застосуванням векселів обов’язково передбачається у відповідному зовнішньоекономічному договорі (контракті). Придбання резидентом векселя в іноземній валюті і проведення розрахунків між резидентами за таким векселем здійснюється відповідно до валютного законодавства України;

- юридичні ситуації, викладені в статті 41 Уніфікованого закону про переказний і простий вексель, українське законодавство вирішує таким чином: сума векселя, виражена в іноземній валюті, на території України може бути сплачена в національній валюті України за курсом НБУ на день настання терміну платежу (якщо боржник прострочить платіж - на розсуд векселетримача - на день здійснення платежу) або в іноземній валюті з дотриманням вимог валютного законодавства України. Це положення застосовується і в тому разі, якщо векселедавцем (трасантом) обумовлено, що платіж здійснюється у зазначеній у векселі валюті (обумовлення про здійснення платежу в іноземній валюті);

- платежі за векселями на території України здійснюються лише в безготівковій формі;

- у господарському обороті можуть використовуватися простий і переказний векселі;

- вексельний бланк можна заповнювати друкарським способом і від руки;

- сума платежу за векселем обов’язково заповнюється цифрами і літерами;

- вексель підписується: від імені юридичних осіб - особисто керівником і головним бухгалтером (якщо ця посада передбачена штатним розписом юридичної особи) або уповноваженими ними особами, підписи засвідчуються печаткою. Від імені фізичних осіб - особисто зазначеною у векселі фізичною особою або уповноваженою нею особою і засвідчується печаткою, якщо вона є;

- вексельні бланки, які мають відповідний захист, купуються підприємствами в комерційних банках України. При придбанні вексельних бланків покупці в обов’язковому порядку, крім вартості бланка, сплачують у дохід державного бюджету держмито за кожний бланк у розмірі 10% неоподатковуваного мінімуму доходів громадян, якщо інше не передбачене законодавством України;

- зміни в текст векселя можуть вноситися з ініціативи його тримача тільки векселедавцем (трасантом) шляхом закреслення старого реквізиту і написання нового із зазначенням дати внесення зміни і підписанням особами, які мають право підписувати вексель. Векселетримач повинен дати згоду на внесення зміни в текст векселя шляхом написання на зворотному боці векселя слів "згідно із змінами" із зазначенням дати внесення зміни й підпису. У разі зміни терміну платежу за переказним векселем векселетримач повинен отримати згоду (акцепт) трасата на оплату векселя в новий термін. Якщо акцепт вже був здійснений раніше, векселетримач повинен отримати додаткову згоду акцептанта стосовно нового терміну. Якщо ж векселетримач, який погодився на внесення змін у текст векселя, хоче зберегти відповідальність попередніх індосантів, він повинен отримати їх згоду. Інакше попередні індосанти несуть відповідальність, як і до внесення змін;

- хоч вексель є безумовним зобов’язанням, Законом України "Про обіг векселів в Україні" передбачено, що КМУ повинен підготувати проект Закону України про порядок розгляду спорів, пов’язаних з обігом векселів в Україні;

- згідно із Законом України "Про обіг векселів в Україні", юридичні ситуації, викладені в абзаці третьому статті 44 Уніфікованого закону про переказний і простий вексель, в нашій країні застосовуються так: протест у неплатежі за векселем , що підлягає оплаті на певну дату або в певний термін від дати складання або пред’явлення, повинен бути здійснений або в день, коли вексель підлягає оплаті, або в один із двох подальших робочих днів;

- векселетримач має право регресу у разі порушення справи про банкрутство трасата, а також у разі визнання його банкрутом і незалежно від того, чи акцептував він вексель. Таке ж право настає і в разі визнання банкрутом трасанта за векселем, який не підлягає акцепту. Для використання цього права векселетримачу досить пред’явити судове рішення про визнання такого трасата або трасанта банкрутом;

- тримач може вимагати від особи, проти якої він використовує своє право регресу , суму неакцептованого або неоплаченого векселя з відсотками, якщо вони були обумовлені у векселі, а також витрат, пов’язаних з протестом векселя, та інших. У разі якщо право регресу використане до настання терміну платежу (наприклад при банкрутстві боржника), то з вексельної суми утримуються облікові відсотки за діючою на дату використання права регресу офіційною (банківською) ставкою за місцем проживання тримача.

- якщо у векселі була обумовлена сплата відсотків, то тримач з особи, до якої він використовує своє право в порядку регресу, від дати настання терміну платежу може стягнути відсотки на суму векселів як виданих, так і таких, що підлягають оплаті на території України, в розмірі облікової ставки НБУ на день пред’явлення позову і від дня настання терміну платежу (від дня платежу) до дня пред’явлення позову відповідно. В такому ж розмірі стягує відсотки особа, яка прийняла переказний вексель і здійснила платіж за ним, за іншими зобов’язаннями перед ним осіб від дня здійснення ним платежу до дня пред’явлення позову. В інших випадках, згідно з Уніфікованим законом про переказний і простий вексель, стягується 6% річних;

- якщо вексель видається на території України і місце платежу за ним також в Україні, то він складається державною мовою. Найменування трасанта або векселедавця, інших зобов’язаних за векселем осіб заповнюється тією мовою, якою подано офіційне найменування у їх засновницьких документах.

Приклад застосування векселів в Україні

В Україні вексель застосовується не як «чистий» цінний папір, а як засіб проведення господарських операцій. Навіть якщо підприємство знаходиться «на картотеці». Особливо актуальним вексельний обіг став після заборони договорів уступки вимоги i переводу боргу.

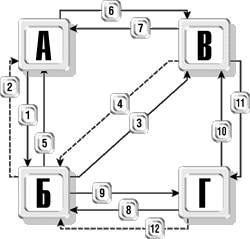

Учасники операцій:

А — постачальник комплектуючих для заводу

Б — завод-виробник лiквiдної продукції (на картотеці)

В — покупець (можливо, дочiрня фiрма вiд «Б»)

Г — фірма - продавець послуг (маркетингових, iнформацiйних, брокерських)

1 — «А» постачає «Б» комплектуючi на 100 одиниць

2 — «Б» не розраховується з «А» (вiдсутнi кошти)

3 — «Б» продає «В» лiквiдну продукцiю на 150 одиниць

4 — «В» винний «Б» суму у 150 одиниць

5 — «Б» видає «А» переказний вексель на 100 одиниць (платник — «В»)

6 — «А» пред`являє «В» вексель до оплати

7 — «В» проводить оплату векселя у повному обсязi (100 одиниць)

8 — «Г» проводить для «Б» продаж послуг на суму 50 одиниць

9 — «Б» видає «Г» переказний вексель на 50 одиниць (платник — «В»)

10 —«Г» пред`являє «В» вексель до оплати

11 —«В» проводить оплату векселя у повному обсязi (50 одиниць)

12 —«Г» засвiдчує подяку «Б» за здiйснену операцiю

P.S. Можливi i iншi варiанти (без фiрм "А" або "Г", з продажем векселя за цiною нижче номiналу тощо).

2. Умови та особливості обігу векселів.

2.1. Правова природа векселя та умови обігу.

Для ефективного використання векселя в економіці, перш за все, необхідно мати уявлення про його правову природу і умови обігу.

Цивільне законодавство, як відомо, відносить вексель до категорії цінних паперів, які є предметом діяльності учасників цивільних правовідносин.

Поняття цінних паперів розкривається внаслідок аналізу функцій, які виконують в торгово-грошовому обігу юридичні документи. Останні являють собою документи, зміст яких засвідчує ті чи інші юридичні факти або засновані на них правовідносини. Юридичні документи виконують в обігу різні функції залежно від того, яке значення має документ для відповідних правовідносин, зокрема, документ може мати процесуальне і матеріально-правове значення, тобто наявність документа необхідна для виникнення відповідних правовідносин. Рівною мірою матеріально-правові функції належать документу тоді, коли він має значення при здійсненні вираженого в ньому права. Відносно цілого ряду цінних паперів (у тому числі й векселя), їх пред'явлення необхідне для здійснення вираженого в них права. Документи, що визначаються як цінні папери, свідчать про наявність певних взаємних прав і обов'язків між особою, яка їх випустила (емітентом), і особою, яка є їх власником (інвестором).

Останнім часом, як показала практика, посилилася тенденція до більш широкого використання «без паперових» цінних паперів замість «паперових». Відповідно до цієї обставини виникає питання про зміст поняття "документ" в умовах зміни його форми з «паперової» на «без паперову». Коли мова йде про цінні папери як про грошові документи, потрібно брати до уваги три важливих аспекти. Перший – «документальний» характер цінного паперу; другий - матеріальна форма документа; третій - наявність певних взаємних прав і обов'язків, що витікають з права власності на цінний папір.

Документальний характер цінного паперу означає, що його випуск і обіг обумовлює виникнення певних відносин між інвестором і емітентом, тобто поняття "документальний характер" цінного паперу має таке ж значення, як і її офіційний характер.

Матеріальна форма цінного паперу означає форму або вид матеріального носія, на якому виконаний документ.

Права, які визначають зміст цінного паперу, можуть належати до різних категорій суб'єктивних прав. Найчастіше вони належать до зобов'язальних прав. У цінному папері не можуть бути виражені правовідносини, внаслідок яких обидві сторони взаємно набувають права і обов'язки, оскільки сторона, що не володіє папером, не зможе реалізувати права, що належать їй.

Необхідність пред'явлення цінного папера для здійснення вираженого в ньому права має подвійне значення. По-перше, пред'явлення цінного папера для кредитора є легітимацією його як суб'єкта права. Зокрема, для витребування від боржника за цінним папером виконання його зобов'язання кредитор повинен його пред'явити. Без цінного папера кредитор не має права вимоги. Якщо цінний папір не пред'явлений, боржник має право відмовити у виконанні. По-друге, особа, зобов'язана за цінним папером, може виконати своє зобов'язання тільки відносно пред'явника папера. У противному разі ця особа буде нести відповідальність перед суб'єктом, уповноваженим цінним папером. Зокрема, боржник за векселем може виявитися вимушеним двічі виконати своє зобов'язання. Виконавши ж своє зобов'язання належному держателю цінного папера, боржник гасить (виконує) своє зобов'язання.

«Таким чином легітимація держателя цінного папера як суб'єкта відповідного права має значення як в інтересах самого держателя, якого він уповноважує виступити з відповідною претензією, так і в інтересах зобов'язаної особи, яка, виконавши свій обов'язок пред'явнику, звільняє себе від відповідальності перед дійсним суб'єктом права, якщо держатель таким не був».

При аналізі поняття "цінний папір" важливо відмітити, що не кожний фінансовий документ може мати статус цінного папера. Головним критерієм, відповідно до якого одні фінансові документи вважаються цінними паперами, а інші ні, є законодавче визначення і закріплення вичерпного переліку категорії цінних паперів. У зв'язку з цим потрібно підкреслити, що у багатьох країнах існує нормативно-правовий перелік фінансових документів, що мають юридичний статус цінного папера.

Цей перелік, як правило, закріплений законом. Документи, не віднесені законодавцем до категорії цінних паперів, таким чином, не можуть бути цінними паперами.

Законом України від 18 червня 1991 року "Про цінні папери і фондову біржу"(ст. 3) встановлено вичерпний перелік цінних паперів, які можуть випускатися і обертатися в Україні: акції, облігації внутрішнього державної і місцевої позик; облігації підприємств; казначейські зобов'язання; депозитні сертифікати; векселі; приватизаційні папери.

Згідно з цим Законом (ст. 21), векселем є цінний папір, який засвідчує безумовне грошове зобов'язання векселедавця сплатити після настання строку визначену суму грошей власнику векселя (векселедержателю).

При цьому Закон розрізняє два види векселів:

а) переказний (тратта);

б) простий.

ВЕКСЕЛЬ

Реквізити простого векселя:

Переказний вексель, крім зазначених вище реквізитів, повинен також містити просту і нічим не обумовлену пропозицію сплатити певну суму та найменування того, хто повинен платити (платника). |

Вексель, у якому відсутній будь-який з обов'язкових реквізитів, не має сили простого або переказного векселя, за винятком таких випадків:

а) вексель, строк платежу по якому не вказано, розглядається як такий, що підлягає оплаті після пред'явлення;

б) при відсутності особливого зазначення місце, позначене поруч з найменуванням платника (місце складання - для простого векселя), вважається місцем платежу й одночасно місцем проживання платника (векселедавця - для простого векселя);

в) вексель, у якому не вказано місце його складання, визнається підписаним у місці, позначеному поруч з найменуванням векселедавця.

2.2. Особливості обігу векселів

Простий вексель - просте i нічим не зумовлене зобов'язання векселедавця сплатити власнику векселя певну суму грошей у визначеному мiсцi у визначений час.

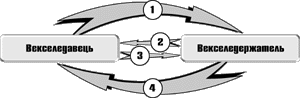

Схема застосування простого векселя показана на мал. 1. Спочатку векселедавець виписує вексель векселедержателю. Через обумовлений час останній пред'являє його до оплати. Після цього проводиться оплата векселедавцем. Останній крок - вручення погашеного векселя векселедержателем векселедавцю з обов'язковою розпискою про отримання платежу.

Мал. 1

Схема обігу простого векселя

1 - видача векселя

2 - пред'явлення векселя до оплати

3 - погашення векселя (оплата)

4 - вручення погашеного векселя з розпискою про отримання платежу

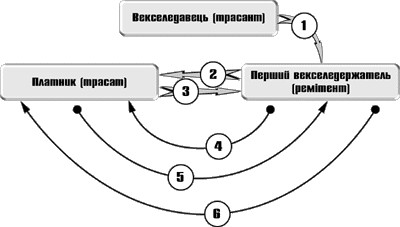

Переказний вексель (тратта) - це письмовий наказ векселедавця платнику (трасату) про сплату векселедержателю певної суми грошей у визначеному мiсцi у визначений час. Причому отримувачем коштів може виступати як перший векселедержатель (ремiтент), так i кожний з наступних векселедержателів (iндосат).

Схема застосування переказного векселя показана на мал. 2 (нижче). Векселедавець виписує переказний вексель векселедержателю; за цим векселем платник повинен сплатити iндосату визначену суму грошей. Пiсля цього векселедержатель здiйснює пред'явлення векселя до акцепту (презентацiю).Платник переказного векселя (трасат) стає боржником по векселю тільки після того, як акцептує вексель. Акцепт – засвідчена підписом трасата або іншої особи (посередника в акцепті) згода оплатити переказний вексельну тому вигляді, в якому він пред’явлений до платежу. Платник може відмовитись від акцепту. В цьому випадку ремітент вимагає від трасата оплати виданого векселя. Якщо ж платник здійснив підтвердження акцепту, то вексель вважається акцептованим. В зумовлений час вексель пред'являється до оплати. Якщо трасат не здійснює відмови від платежу по векселю (можливе й таке), проводиться погашення векселя (оплата) з подальшим врученням погашеного векселя з розпискою про отримання платежу.

Векселі загалом застосовуються у випадках: коли необхідно провести відстрочення платежу або коли є потреба оперативно провести фінансову операцію. У торговельних операціях часто переказний вексель виписує продавець - клієнт певного банку, де він брав кредит для здійснення операції (трасант) на покупця-контрагента (трасат) на користь банку-кредитора (ремітент).

Будь-який переказний вексель може бути переданий шляхом індосаменту, тобто передавального напису на векселі. Індосамент має бути простим і нічим не обумовленим. Індосамент має бути написаний на переказному векселі або на приєднаному до нього аркуші та підписаний особою, що володіє векселем на підставі індосаменту (індосантом). Особа, в якої знаходиться переказний вексель, вважається законним векселедержателем.

Кожний індосант (особа, що володіє векселем на підставі індосаменту) може обумовити, що вексель повинен бути пред'явлений до акцепту з призначенням строку або без його призначення, якщо тільки вексель не оголошений векселедавцем як такий, що не підлягає акцепту. Акцепт має бути простим і нічим не обумовленим. Платник через акцепт бере на себе зобов'язання оплатити переказний вексель у визначений строк.

Платіж за переказним векселем може бути забезпечений повністю або в частині вексельної суми через аваль. Аваль - це вексельне поручительство, яке гарантує оплату векселя.

Аваль дається на переказному векселі або на додатковому аркуші, проте він може бути даний і на окремому аркуші з зазначенням місця його видачі. Він виражається словами "вважати за аваль" або будь-якою іншою рівнозначною формулою і підписується тим, хто дає аваль. Для авалю достатньо лише підпису, поставленого авалістом на лицьовому боці переказного векселя, якщо тільки цей підпис не поставлений платником або векселедавцем. В авалі повинно бути вказано, за кого він виданий. У разі відсутності такої вказівки він вважається виданим за векселедавця.

Аваліст відповідає так само, як і той, за кого він дав аваль. Оплачуючи переказний вексель, аваліст набуває прав, що випливають з переказного векселя, проти того, за кого він дав гарантію.

Платник може, оплачуючи переказний вексель, вимагати, щоб він був вручений йому векселедержателем з розпискою про одержання платежу.

Векселедержатель може обернути свій позов проти індосантів, векселедавця та інших зобов'язаних осіб, якщо при настанні терміну платіж не був здійснений, а також у разі повної або часткової відмови від акцепту.

Усі ті, хто видали, акцептували, індосували переказний вексель або поставили на ньому аваль, є солідарно зобов'язаними перед векселедержателем.

Використання підприємствами, які мають податкову заборгованість, переказних векселів для розрахунків з постачальниками матеріальних цінностей, дозволяє таким підприємствам, як і при звичайному бартері, ухилятись від сплати нарахованих податків і зборів.

Мал. 2

Схема обігу переказного векселя (тратти)

1 - видача векселя

2 - пред'явлення векселя до акцепту (презентацiя)

3 - пiдтвердження акцепту

4 - пред'явлення векселя до оплати

5 - погашення векселя (оплата)

6 - вручення погашеного векселя з розпискою про отримання платежу

2.3. Учасники вексельної форми взаєморозрахунків, організація та технологія.

Виходячи із визначення простого і переказного векселя первинними сторонами простого векселя виступають дві особи:

- векселедавець — особа, що виписує вексель, яка одночасно є і платником за векселем;

- ремітент — перший отримував за векселем або перший векселедержатель, перед яким платник приймає зобов'язання про платіж. У переказному векселі первісними учасниками є:

- трасант (векселедавець) — особа, що виписує вексель;

- трасат (платник), до якого трасант звертає свій наказ про платіж за векселем;

- ремітент — перший отримував або перший векселедержатель, на користь якого виставляється вексель. Тобто, за переказним векселем, на відміну від простого, платником є не векселедавець, а інша особа, яка повинна письмово підтвердити свою згоду здійснити платіж за векселем у визначений строк — ця спеціальна дія називається акцептом тратти.

Тому переказний вексель має форму наказу трасанта платнику (який після акцепту стає акцептантом) здійснити платіж за векселем.

| Особа яка: | Простий вексель | Переказний вексель | |||

| При участі 3-х осіб | При участі 2-х осіб | При участі 4-х осіб | |||

| Платить по векселю | Векселедавець | Трасат | Трасат | Трасат, він же трасант | Трасат |

| Видає вексель | Трасант | Трасант, він же ремітент | Трасант | ||

| Отримує вексель | Векселедержатель | Ремітент | Ремітент | Ремітент | |

| Отримує платіж | Презентант | ||||

Простий вексель видається з метою оформити раніше (або одночасно) здійснений перехід цінностей, це значить, що простий вексель видається боржником кредитору. Отже, для боржника – він борговий документ, а в руках кредитора – доказ відправки цінностей і забезпечення зворотного отримання в строк грошового еквівалента, а разом з тим, у випадку необхідності, вексель дає можливість кредитору отримати капітал, що знаходиться у векселі, раніше строку.

Усіх учасників векселя пов'язують визначені правовідносини, предметом яких є, в кінцевому результаті, сплата вексельної суми.

Трасант, підписуючи вексель і видаючи його ремітенту, приймає на себе перед ремітентом, а також евентуальне і перед наступним держателем векселя (якщо вексель буде мати подальший обіг) відповідальність за його оплату. Але трасант не є основним боржником за векселем. Його відповідальність носить вторинний характер, тому що вона настає тільки у випадку несплати векселя платником.

Ця відповідальність є безвідзивною, тому буде недійсною усяка відмова на векселі, за допомогою якої трасант знімає з себе цю відповідальність (наприклад, «без звороту »). Трасант також несе відповідальність за акцепт векселя платником, яка виражається в тому, що, якщо платник відмовиться акцептувати вексель, то держатель має право пред'явити трасанту негайну вимогу про платіж за векселем, не чекаючи строку платежу. Але в цьому випадку трасант може зняти з себе відповідальність за акцепт до настання строку платежу за векселем.

Ремітенту (або наступному держателю векселя) належить кореспондентське право по відношенню до трасанта, тобто право вимагати платіж за векселем у випадку відмови платника від акцепта або сплати векселя. Але це право може бути реалізоване тільки при дотриманні ремітентом (держателем) таких умов: своєчасного пред'явлення векселя до акцепту або платежу та здійснення протесту в неакцепті або неплатежі. Але якщо трасант зробить у векселі відмітку «без протесту» або «без витрат», то дотримання перелічених умов для пред'явлення вимоги про платіж до трасанта не обов'язкове.

Зобов'язання трасанта перед ремітентом (і наступним держателем) підтверджується підписом трасанта на векселі і в силу цього носить вексельний характер. Разом з тим, трасант і ремітент пов'язані також відносинами тієї угоди, яка була передумовою видачі векселя. Ці правовідносини між ними регулюються не нормами вексельного права, а нормами цивільного права про зобов'язання, що витікають із договорів. Тобто видача векселя, створюючи нові вексельні відносини між трасантом і ремітентом, не зупиняє правовідносин, які існують між ними за основною угодою. Внаслідок цього ремітент, що втратив за будь-якої причини право вимоги до трасанта із векселя, може пред'явити останньому позов із основної угоди, а трасант має право заявити проти вимоги ремітента за векселем заперечення із цієї ж утвореної між ними угоди.

Але трасант не тільки несе зобов'язання за векселем, але й має також право прямого позову, основаного на векселі, проти акцептанта, що не сплатив вексель. Такий позов можливий у випадку, коли сам трасант одночасно є і ремітентом (тобто коли вексель виписаний за власним наказом трасанта), а також у випадку, коли трасант оплачує вексель у порядку зверненої до нього регресної вимоги держателя векселя.

Платник, що не акцептував вексель, не є відповідальною за векселем особою, тому що він не поставив на векселі свій підпис, який тільки і може породити вексельну відповідальність. Але акцепт не є обов'язковою дією для того, щоб платник здійснив оплату виставленого на нього векселя. Тому ремітент (або інший держатель) має право надати вексель платнику у належний строк для оплати. Платіж, здійснений платником за таким векселем, буде носити визвольний характер, тобто визволить платника від його зобов'язання за основним договором з трасантом, а також звільнить трасанта від його відповідальності перед ремітентом (або іншим держателем) за векселем; з оплатою векселя платником вексель гаситься. Якщо платник відмовиться від оплати векселя, він може нести відповідальність тільки перед трасантом, але відповідальність не вексельну, а таку, що виникає із укладеної між ними угоди, по якій і був виставлений вексель.

Акцептант — це платник, що акцептував виставлений на нього переказний вексель. Завдяки акцепту платник стає головним боржником за векселем. Таким чином, акцепт є письмовим зобов'язанням на векселі платника сплатити його держателю в строк. З того моменту, як акцептант повернув акцептований ним вексель, його зобов'язання за векселем стає безвідзивним (навіть якщо він пізніше й закреслив свій акцепт).

Акцепт здійснюється у вигляді напису на лицьовій стороні векселя. Акцепт повинен бути простим і нічим не обумовленим, але може бути як повним (на всю суму векселя), так і частковим (на частину суми векселя).

У випадку відмови (повної або часткової) в акцепті векселедержатель повинен опротестувати вексель в неакцепті. В цьому випадку у його держателя виникає право оплати у порядку регресу, тобто зворотної вимоги до попередніх зобов'язаних за векселем осіб.

Похожие работы

... іння Національного банку України від 30.12.98 N 566 і зареєстроване в Міністерстві юстиції України 01.02.99 за N 56/3349, та передбачаються в договорах про розрахунково-касове обслуговування банками клієнтів. 2. Особливості організації розрахунків готівкою. Згідно Положення про ведення касових операцій у національній валюті в Україні, затвердженого Постановою НБУ від 19.02.2001 № 237/5428 ( ...

... РОЗДІЛ 4 ШЛЯХИ ПІДВИЩЕННЯ ЕФЕКТИВНОСТІ ЗЕД ПІДПРИЄМСТВА АТЗТ КОМПАНІЯ "БАСТІОН" 4.1 Заходи щодо удосконалення ЗЕД та їх вплив на ефективність діяльності підприємства АТЗТ компанія "Бастіон" На підставі аналізу діяльності АТЗТ компанія «Бастіон», представленому в розділі 3 дипломної роботи, виявлено, що основними проблемами розвитку ЗЕД підприємства є зниження ефективності його діяльност ...

... на ринку). 19) Грошові надходження від фінансово-інвестиційної діяльності З переходом на ринкові основи господарювання зростає значення інвестиційної та фінансової діяльності підприємств. Фінансові інвестиції зумовлені потребою ефективного використання вільних фінансових ресурсів, коли кон'юнктура фінансового ринку уможливлює отримання значно більшого рівня прибутку на вкладений капітал, ...

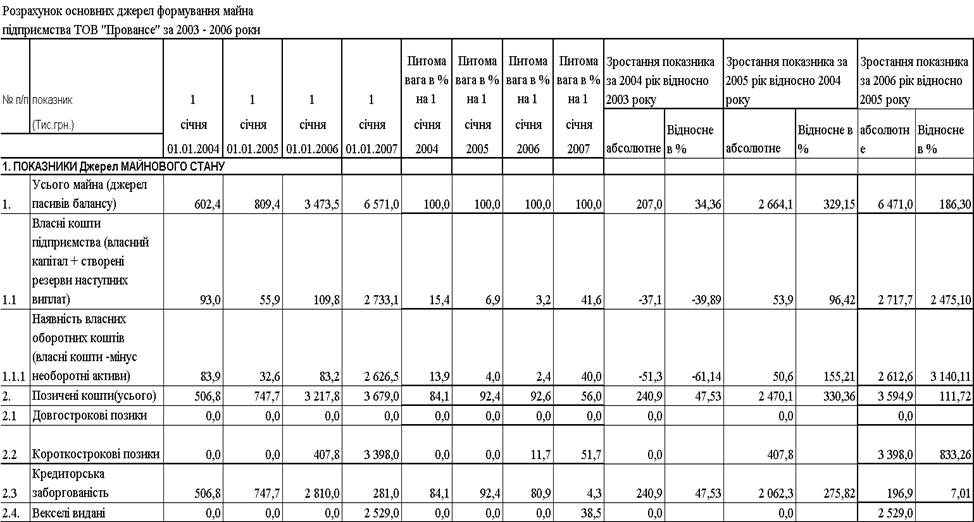

... ію не покриває зобов”язання підприємства по кредиторській заборгованості, то для регулювання стійкістю підприємства повинен бути чіткий графік реалізації запасів продукції для покриття кредиторської заборгованості; РОЗДІЛ 3 ОПТИМІЗАЦІЯ ФІНАНСОВОЇ СТРАТЕГІЇ ДІЯЛЬНОСТІ ТОВ “ПРОВАНСЕ” 3.1 Напрямки оптимізації стратегії формування фінансових джерел діяльності ТОВ “Провансе” Як показано в ...

0 комментариев