Навигация

Явное банкротство. Предприятие не может своевременно оплачивать долги и банкротство становится юридически очевидным

3. Явное банкротство. Предприятие не может своевременно оплачивать долги и банкротство становится юридически очевидным.

Банкротство проявляется как несогласованность денежных потоков (притока и оттока денег). Предприятие может стать банкротом как в условиях отраслевого роста, даже бума, так и в условиях отраслевого торможения и спада. В условиях резкого подъема отрасли возрастает конкуренция, в условиях торможения и спада падают темпы роста.

Во всех случаях причиной 6анкротства является неверная оценка руководителями предприятия ожидаемых темпов роста их предприятия, под которые заранее находятся источники дополнительного, как правило, кредитного финансирования. Объективным выходом в случае банкротства является сжатие, если не полное исчезновение предприятия, как лишнего в данной отрасли. По возможности осуществляется либо частичное, либо полное перепрофилирование предприятия, что может оказаться выгодным при достаточных темпах роста других отраслей и подотраслей экономики.

Таким образом внутренним содержанием банкротства, как сложного экономического явления, является неэффективность бизнеса, а внешней формой — его неплатежеспособность. Любое изменение внешней формы (неплатежеспособности бизнеса) производно от изменений внутреннего содержания (эффективности бизнеса). Неплатежеспособность, являющаяся внешней формой несостоятельности (банкротства), проявляется не сразу, а только на двух последних стадиях неэффективности бизнеса.

Соответственно можно выделить три вида неплатежеспособности предприятия: временная неплатежеспособность; промежуточная неплатежеспособность; абсолютная неплатежеспособность. В зарубежных странах процедуры банкротства применяются только при абсолютной неплатежеспособности. В основе действующего российского законодательства о несостоятельности лежит критерий не абсолютной неплатежеспособности, а понятие неплатежеспособности вообще.

Действующий закон закрепил следующее понятие несостоятельности (банкротства) – это признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей (ст.2)[3].

То есть несостоятельность — это такая степень неэффективности предпринимательской деятельности (бизнеса), при которой объемы денежных средств, ликвидных активов недостаточны для удовлетворения всех внешних требований, связанных с такой деятельностью (перед контрагентами, работниками, налоговыми органами).

1.2 Особенности банкротства в России

Специфические причины неплатежеспособности и банкротства предприятий в России формировались десятки лет и связаны с особенностями социалистической плановой экономикой, не приемлющей частную инициативу независимых предпринимателей, ориентированных на спрос потребителей; частную собственность и выгоду; конкурентную борьбу по инициативе предпринимателей, вынужденных в целях максимизации своих доходов ориентироваться на потребителей (рынок), на снижение собственных издержек и отсев или банкротство тех, кто отстает от растущих запросов рынка по качеству и ассортименту предложения товаров и услуг.

Соответственно развился менталитет, ориентированный:

- на исполнение планов и смет, но не обученный навыкам управления финансами;

- на выпрашивание у государства средств, ресурсов при любом подходящем случае, считая это естественным правом;

- на использование заработанного и полученного на то, на что раньше тратить средства особо не допускалось или строго регламентировалось (на инвестиции, элементы внешней роскоши - машины, стильную мебель, на загранкомандировки и т.п.).

Иными словами, многолетнее сдерживание и вынужденный аскетизм подспудно породили тягу к расточительству, которая проявила себя, как только представилась соответствующая возможность.

Вся эта совокупность специфических характеристик определила особую предрасположенность многих российских предприятий к кризису и банкротству в условиях реформирования экономики.

Общая идеология российского законодательства о несостоятельности ориентирована на гипотетически саморегулирующийся "чистый" рынок, где "невидимая рука" конкуренции автоматически перераспределяет наиболее оптимальным образом трудовые и материальные ресурсы общества. Этот фактор в совокупности с несовершенством инфраструктуры рынка и слабостью правовой системы привел к тому, что применение института несостоятельности предприятий в российских условиях стало не созидательной, а разрушительной мерой

В настоящее время помимо судебных процедур банкротства, предусмотренных для предприятия-должника Законом, широкое распространение получило искусственное банкротство[4]. Механизм реализации схем искусственного банкротства осуществляется в рамках Закона. Различают несколько разновидностей подобных схем приведения предприятия к банкротству: ложное банкротство, манипулирование законом, дополнительная эмиссия акций, освобождение от долгов, реорганизация путем выделения. Рассмотрим указанные способы.

Ложное банкротство. Этот способ используется для овладения предприятиями с помощью его внесудебной ликвидации.

Предприятие-должник становится банкротом из-за расхищения выпускаемой продукции администрацией и рабочими. После этого акции предприятия скупаются за бесценок и по цене, намного превышающей покупную, продаются иному («своему») юридическому лицу. В итоге руководство предприятия-банкрота получает его имущество и всю выручку от продажи.

Все больший размах приобрело манипулирование законом (чтобы проводимые сделки имели законные основания): через арбитражный суд проводится решение о введении процедуры банкротства, что позволяет сменить собственника предприятия-должника за цену, совершенно далекую от реальной стоимости предприятия. При сравнении российского законодательства и законодательств некоторых европейских стран можно выделить следующее принципиальное отличие. В рамках российского законодательства компания должник и ее кредиторы либо пытаются спасти компанию вне процедур банкротства, либо инициируют процедуру наблюдения в качестве промежуточного этапа до принятия окончательного решения[5]. Таким образом российское законодательство оставляет недобросовестным лицам возможность снизить стоимость имущества (активов) компании-должника путем затягивания времени в период наблюдения.

Механизм искусственного банкротства очень прост, а главное — целиком легитимен, поскольку опирается на законодательно установленные признаки банкротства. Кредитор, который первым обращается в суд с просьбой начать дело о банкротстве, сам предлагает кандидатуру арбитражного управляющего, от которого будет зависеть судьба компании. Зачастую судья вынужден формально утвердить кандидатуру управляющего, поскольку его к этому обязывает закон.

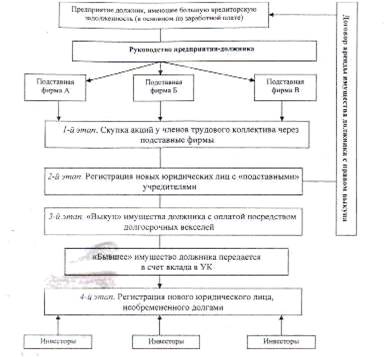

Сегодня многие управляющие рассматривают свою деятельность как вид прибыльного бизнеса, пытаясь извлечь из нее как можно больше выгоды для себя. Управляющий признает (или не признает) кредиторов компании и объем долгов. Далее «признанные» кредиторы утверждают план управления, который может включать в себя немедленную прямую продажу имущества конкретному покупателю. В Законе сказано, что имущество должника продается на открытых торгах, если иное не предусмотрено планом внешнего управления. План же разрабатывает арбитражный управляющий, и он может решить, что нужны не открытые торги а прямая продажа. Снизив цену до минимума, он продает компанию «своим» людям. Данный способ можно представить следующей схемой[6] (рис. 1).

Рис.1. Продажа компании «своим»людям

Другая схема искусственного банкротства — дополнительная эмиссия акций — также используется в ходе процедур банкротства компаний в качестве установления полного контроля за ней. Подобная схема проходит несколько этапов. На первом этапе сторонним инвестором выкупается кредиторская задолженность необходимого предприятия-должника и назначается внешний управляющий. На втором этапе «свой» управляющий, объявляя дополнительную эмиссию акций, размещает новые акции среди кредиторов в обмен на долги предприятия-банкрота, соответственно, сторонний инвестор, будучи главным кредитором, получает полный контроль за должником.

Рассмотренный метод не является легитимным, так как законных оснований для дополнительной эмиссии в период банкротства нет. Согласно ст. 28 Федерального закона «Об акционерных обществах» решение об увеличении уставного капитала путем размещения дополнительных акций может быть принято советом директоров (наблюдательным советом) общества, если в соответствии с Уставом общества или решением общего собрания акционеров ему принадлежит право принятия такого решения.

Тем не менее суды вопреки всему часто принимают решения о правомерности дополнительной эмиссии и таким образом стимулируют другие компании пользоваться этим методом в целях передела собственности. Подобный механизм искусственного банкротства с использованием дополнительной эмиссии акций можно представить следующей схемой (рис. 2).

Рис. 2. Искусственное банкротство с использованием дополнительной эмиссии акций

Освобождение от долгов. Данный метод искусственного банкротства применяется в условиях роста у предприятия кредиторской задолженности, поскольку ни один инвестор не будет вкладывать средства, если заведомо известно, что они пойдут на погашение долгов. Схема уклонения от уплаты долгов состоит из нескольких этапов. На первом этапе руководством через подставные фирмы производится скупка акций у трудового коллектива, которому не выплачивается заработная плата; постепенно контрольный пакет акций концентрируется в одних руках Далее образуются и регистрируются несколько новых юридических лиц (с «подставными» учредителями), которые заключают со старым предприятием договоры аренды имущества с правом выкупа. Третий этап заключается в «выкупе» имущества, при котором в качестве оплаты используются векселя различных фирм со сроком погашения свыше пяти лет. На последнем этапе новые собственники учреждают новое юридическое лицо, которому передается в качестве вклада в уставный капитал «выкупленное» имущество.

Широкое распространение получил также метод «реорганизации путем выделения». Эта схема используется акционерами, когда им выгодно разделить предприятие-должника на «плохо работающее» и «хорошоработающее», причем вся процедура вполне укладывается в нормы двух федеральных законов — об акционерных обществах и банкротстве. В ходе реорганизации происходит отделение ликвидных активов и пассивов от неликвидных, из-под банкротства выводятся все ликвидные активы и переходят под контроль вновь созданной компании (или компаний). На предприятии-должнике остаются все убытки, немного дебиторской задолженности соответствующего качества, долги перед бюджетом. На новые предприятия переходят дебиторская задолженность дочерних предприятий «хорошего качества», ликвидное имущество и соответствующая часть конкурсных кредиторов.

Рис. 3. Метод «реорганизации путем выделения»

Помимо перечисленных методов искусственных банкротств широко применяются также и их различные комбинации.

В результате использования описанных способов проведения искусственных банкротств у кредиторов появилась легальная возможность контролировать активы промышленных предприятий, не затрачивая при этом средств на покупку их акций и фондов.

Система заказных банкротств не получила бы столь широкого распространения, если бы не политическая конъюнктура начала века. Заказчиками подобных банкротств выступали руководители крупных компаний (они же кредиторы), чей интерес состоял в создании и дальнейшем контроле за вертикально интегрированными структурами; региональные власти, стремящиеся укрепить свое могущество на региональных рынках. Осуществление таких банкротств стало возможным благодаря исполнительной деятельности судейских чиновников и арбитражных управляющих, действовавших в интересах заказчиков.

Сегодня обсуждается вопрос о несовершенстве действующего законодательства о банкротстве. Серьезная проблема касается вознаграждения арбитражных управляющих. Во многих делах о несостоятельности предприятия основным кредитором является налоговый орган, которому предприятие задолжало значительную сумму по обязательным платежам. Так вот, как основные кредиторы налоговые органы назначают управляющим вознаграждение не более минимального размера в 10 000 руб[7]. Подобный подход и приводит к тому, что арбитражные управляющие не всегда честно выполняют свою работу в интересах кредиторов, стараясь «отжать» как можно больше денег из банкрота.

Таким образом, можно сделать вывод, что система банкротства в современной России еще не стала цивилизованным методом, а в большей степени представляет собой способ изменения структуры собственников. Можно утверждать, что сегодня институт банкротства — есть инструмент перехода собственности от неэффективного управления к эффективному. В то же время однозначно трактовать искусственное банкротство как неправомерное деяние считаем невозможным, так как в результате передела собственности получены жизнеспособные, конкурентные предприятия, которые работают на отечественную экономику, пополняют бюджет и предоставляют рабочие места. В то же время опыт показывает, что Закон, регулирующий взаимоотношения между должником и кредиторами, несовершенен и описанные схемы искусственного банкротства могут быть осуществлены и в будущем.

Кроме того, в России получило распространение рейдерство - насильственный захват предприятий и земельных участков. Хотя основной причиной банкротств являются непрофессиональные действия менеджмента, в некоторых случаях можно говорить и о криминале. Обычно захватчики навязывают предприятиям непонятного происхождения долги, а потом, используя процедуру банкротства, становятся его владельцами.

2 ОСНОВНЫЕ МЕТОДЫ ПРЕДУПРЕЖДЕНИЯ БАНКРОТСТВА

2.1 Диагностика финансового состояния предприятия

Финансовое состояние предприятия рассматривается как результат взаимодействия всех элементов системы финансовых отношений внутри предприятия и определяется всей совокупностью производственно-хозяйственных факторов. Действие каждого из факторов может являться основой для выводов о возможностях финансового оздоровления предприятия.

Учитывая, что предприятие является одновременно и субъектом, и объектом в системе антикризисных процедур, наиболее важным представляется деление факторов на внешние и внутренние.

Предлагаемый подход к диагностике финансового состояния основан на последовательной оценке действия внутренних и внешних факторов, определяющих глубину финансового кризиса, выбор и перспективность применения методов финансового оздоровления.

Диагностика финансового состояния осуществляется в следующей логической последовательности:

1. Состояние реализации и производства продукции.

2. Состав и структура выпускаемой продукции.

3. Конкурентоспособность продукции.

4. Наличие и эффективность использования производственных ресурсов.

5. Финансовое состояние предприятия и его финансовая устойчивость.

6. Оценка финансового результата деятельности.

7. Эффективность управления финансовыми ресурсами.

Такой методологический подход к диагностике несостоятельности предприятия позволяет установить причины, степень глубины кризиса и возможность повышения конкурентных преимуществ и финансового оздоровления.

1. В анализ состояния производства и реализации продукции определяющей характеристикой состоятельности предприятия является способность производить и продавать продукцию. Эта способность определяется объемом продукции, произведенной и реализованной в отчетном периоде.

Состояние производства и реализации продукции, структура и динамика выпускаемой продукции являются главными факторами, определяющими экономическую устойчивость предприятия.

Диагностика финансово-экономического состояния должна начинаться с анализа производства и реализации продукции, определяющих стабильность получения выручки - основного источника платежа по обязательствам предприятия.

Наличие производства и реализации продукции свидетельствует о жизнеспособности предприятия. Сохраняя производство, предприятие поддерживает в рабочем состоянии оборудование, технологию, коммуникации. Не рвутся связи с поставщиками и покупателями. В условиях кризиса производство может быть нерентабельным. Но сохранение производства является первой задачей в условиях неплатежеспособности предприятия.

Оценка состояния производства и реализации продукции предприятия включает изучение:

- динамики производства и реализации продукции; устойчивости ее производства и сбыта состояния

- расчетов с потребителями продукции; состава и структуры выпускаемой продукции и ее

- конкурентоспособности.

Динамика изменения объемов производства и реализации продукции оценивается на основе индексов изменения объемных показателей. Базой для сравнения являются показатели объема и реализации продукции аналогичного периода прошлого года.

На основе анализа индексов изменения объема производства (Jтп) и реализации продукции (Jрп) и сравнения их с индексом инфляции (J инфл) по сравнению с соответствующим периодом прошлого года можно сделать выводы:

- о динамичном состоянии производства, если Jтп >Jинфл (Jрп > Jинфл);

- о стабильном состоянии производства, если Jтп = Jинфл (Jрп = Jинфл);

- о состоянии спада производства, если Jтп < Jинфл (Jрп < Jинфл).

Устойчивое состояние производства и реализации продукции характеризуется одинаковыми темпами изменения объемов товарной и реализованной продукции и устойчивым соотношением их абсолютных величин. Значительное отклонение в темпах изменения объемных показателей служит индикатором сбоя в производственном процессе или системе сбыта продукции, что может являться основной причиной неплатежеспособности.

Превышение объема товарной продукции над объемом реализации продукции свидетельствует о проблемах сбыта на предприятии. Индикатором этого явления являются увеличивающиеся запасы готовой продукции на складе.

Превышение объема реализованной продукции над товарной свидетельствует о снижении остатков готовой продукции на складе, об активизации маркетинговой политики или о повышении платежеспособного спроса на выпускаемую продукцию.

Состояние расчетов с потребителями продукции на анализируемом предприятии характеризует уровень оплаты реализованной продукции (Копл.), который рассчитывается как отношение оплаченной потребителями продукции к отгруженной продукции.

Копл. = 1 свидетельствует о полной оплате отгруженной продукции.

Копл < 1 свидетельствует о непоступлении платежей за отгруженную продукцию.

Задолженность по оплате отгруженной продукции образует основную сумму дебиторской задолженности. Рост дебиторской задолженности характеризует изъятие из оборота капитала, для пополнения которого предприятие привлекает заемные средства, что часто является основной причиной неплатежеспособности.

Оценка состава выпускаемой продукции проводится на основе формы

№ 1-п статистической отчетности по следующим направлениям:

1) определяется удельный вес продукции, выпускаемой по государственному или муниципальному заказу;

2) анализируется структура выпускаемой продукции.

2. Анализ состава и структуры выпускаемой продукции. В состав товарной продукции включаются: основная продукция; работы промышленного характера; товары народного потребления; прочая продукция.

Структура продукции отражает удельный вес отдельных видов продукции в общем объеме. Сохранение пропорций между отдельными видами продукции характеризует устойчивое состояние производства. Снижение удельного веса основных видов продукции является индикатором спада производства.

3. Анализ конкурентоспособности продукции. Резкое снижение объемов выпускаемой продукции становится одной из главных причин неплатежеспособности российских предприятий.

Однако снижение объемов продукции объясняется и низкими конкурентными качествами продукции. Поэтому анализ конкурентоспособности продукции должен дополнить оценку состояния производства и реализации продукции. Предприятие, производящее неконкурентоспособную продукцию, обречено на снижение выручки от реализации, рост дебиторской задолженности, приводящие к хронической неплатежеспособности предприятия, а, следовательно, к угрозе банкротства. Платежеспособность предприятия находится в прямой зависимости от спроса на выпускаемую продукцию, определяемого ее конкурентными преимуществами и соответствием цен данным преимуществам.

Конкурентоспособность выпускаемой продукции характеризуется степенью удовлетворения конкретной потребности по сравнению с лучшей аналогичной на данном рынке.

Выпуск неконкурентоспособной продукции часто становится главной причиной остановки предприятий и появления цепочек неплатежей.

Оценка конкурентоспособности и рыночной привлекательности выпускаемой продукции основывается на анализе: емкости рынка выпускаемой продукции; конкурентоспособности изделий: ассортимента выпускаемой продукции; определения соответствия отпускных цен на продукцию ее конкурентным характеристикам.

Оценка емкости рынка выпускаемой продукции характеризуется двумя показателями: общая емкость рынка продукции; доля предприятия на рынке выпускаемой продукции.

При проведении анализа рынка (маркетинговых исследований) общая емкость рынка по конкретному товару может быть оценена:

Ci = Pi + Ri + Ii –Ei + (-) Mi –Eoi + Ioi, (3.1)

где

Сi - общая емкость рынка по i-му товару (нат. ед.);

Р - национальное производство i-го товара (нат. ед.);

Ri- остаток i-го товара на складах (нат. ед.);

Еi - экспорт i-го товара (нат. ед.);

Ii- импорт i-го товара (нат. ед.);

Mi - изменение остатков i-го товара на складах (нат. ед.);

Еoi - косвенный экспорт i-го товара (нат. ед.);

Ioi - косвенный импорт i-ro товара (нат. ед.).

Доля предприятия на рынке i-ro товара, которая характеризует социально-экономическую значимость продукции предприятия, может быть определена как:

Dji = Cji/Ci x 100%, где

Dji - доля j-го предприятия на национальном (региональном) рынке i-ro товара в (%);

Ci - общая емкость рынка по i-му товару (нат. ед.);

Cji - среднегодовой объем производства (мощность) i-ro товара Ha j-м предприятии (нат. ед.).

Анализ конкурентоспособности продукции основывается на понимании конкурентоспособности изделия (товара, работы) как совокупности характеристик данного изделия, отличающих его от изделий-аналогов предприятий-конкурентов по степени удовлетворения аналогичных потребностей покупателя и по уровню затрат на его покупку и последующую эксплуатацию.

Анализ конкурентоспособности продукции включает следующие этапы:

а) анализ рыночной ситуации и выбор наиболее конкурентоспособной продукции в качестве базы для сравнения. Сравнивать конкурентоспособность можно по изделиям, входящим в один и тот же класс по техническим параметрам;

б) определение перечня групп сравниваемых параметров по товарам-конкурентам;

в) определение значимости (удельного веса) каждого параметра;

г) определение сводного параметрического индекса;

д) определение интегрального показателя конкурентоспособности.

Сравниваемые параметры товаров-конкурентов классифицируются по трем группам: технические, экономические, маркетинговые.

К техническим параметрам относятся:

1) показатели, характеризующие качество товара: назначение; надежность; производительность; безопасность; ремонтопригодность и т. д.;

2) нормативные показатели, характеризующие соответствие стандартам, патентную чистоту и т.д.

К экономическим парометрам относятся: отпускная цена; себестоимость продукции; затраты на эксплуатацию; затраты на установку, консультирование и т.д.

К маркетинговым параметрам относятся: имидж предприятия (торговая марка), реклама, организация технического (гарантийного) обслуживания, условия платежа, сроки поставки и т. д.

В сегодняшних условиях маркетинговые характеристики играют особую роль. Они отражают рыночную привлекательность продаваемой продукции, которая характеризуется: организацией фирменной торговой сети; стимулированием продаж путем создания системы скидок; организацией службы сервиса; эффективностью рекламной компании и т. д.

Для определения значимости выбранных для выпускаемых изделий параметров используются экспертные методы. По каждой группе рассматривается параметрический индекс:

n

J = Σ ajПj, где

j =1

aj - значимость параметра;

Пj - значение параметра;

n - число параметров данной группы.

Интегральный показатель конкурентоспособности может рассматриваться как:

K = (JТ +Jm) / Jэ, где

Jт - сводный параметрический индекс по техническим показателям;

Jm - сводный параметрический индекс по маркетинговым характеристикам;

Jэ - сводный параметрический индекс по экономическим характеристикам.

4. Оценка производственного потенциала предприятия является следующим логическим этапом диагностики экономического состояния является оценка соответствия потребляемых производственных ресурсов объемам выпускаемой продукции. Оцениваются производственный потенциал предприятия, эффективность и возможность его использования в целях финансового оздоровления предприятия.

В составе производственных ресурсов учитываются: персонал, внеоборотные активы, оборотные активы.

Оценка обеспеченности предприятия трудовыми ресурсами и их использования должна осуществляться в целях диагностики социального банкротства, которое выражается снижением численности, уровнем квалификации работников, заработной платы.

Оценка обеспеченности предприятия трудовыми ресурсами включает:

- анализ динамики численности и структуры персонала;

- оценку соотношения темпов изменения производительности труда и средней заработной платы.

Снижение численности персонала - один из индикаторов финансового кризиса на предприятии.

В процессе оценки необходимо сделать заключение о способности персонала участвовать в финансовом оздоровлении предприятия.

Для проведения оценки обеспеченности трудовыми ресурсами и их использования рассчитываются следующие показатели:

- средняя выработка на одного работника основной деятельности;

- средняя заработная плата работников основной деятельности;

- уровень задолженности по заработной плате (Кзад):

Кзад = (ФЗП начисл – ФЗП выпл ) / ФЗП начисл , где

Кзад – уровень задолженности перед работниками по выплате заработной платы, %;

ФЗП выпл – выплаченная заработная плата, руб.;

ФЗП начисл – начисленная заработная плата работников списочного и несписочного состава, руб.

Приведенные показатели оцениваются в динамике.

Похожие работы

... исполнения условий мирового соглашения компанией-должником кредиторы вправе предъявить свои требования в объеме, предусмотренном мировым соглашением. 6. Методы прогнозирования банкротства на предприятии 6.1 Качественные и количественные методы прогнозирования Предсказание банкротства как самостоятельная проблема возникла в передовых капиталистических странах (и в первую очередь, в ...

... реструктуризацию, должно в конце концов прекратить свое существование, чтобы дать возможность на его месте возникнуть другому, более конкурентоспособному предприятию. Главный Федеральный Закон - Федеральный закон "О несостоятельности (банкротстве)" №127-ФЗ от 26 октября 2002г.с дополнениями и изменениями от 31.12.2008 года. К недостаткам банкротства можно отнести: · потерю работниками ...

... , увеличился на 9,5%. А доля просроченной задолженности в общей сумме этих кредитов увеличилась за то же время на 4%. ГЛАВА 2. Практическая часть. Выявление уровня платежеспособности предприятия и прогнозирования банкротства 2.1 Характеристика фирмы ОАО "Альбатрос" Путешествия дарят людям незабываемые моменты, которые они потом вспоминают всю жизнь. Поэтому важно найти именно такую ...

... и сроки проведения ликвидации, проводит инвентаризацию имущества и его оценку, учет долгов и проводит конкурс по продаже имущества должника. 1.7. Сравнительная характеристика методов прогнозирования банкротства предприятий и оценка их эффективности На современном этапе развития российской экономики на первый план выходят проблемы, связанные с выявлением неблагоприятных тенденций развития ...

0 комментариев