Навигация

Анализ основных показателей деятельности банка

1.4 Анализ основных показателей деятельности банка

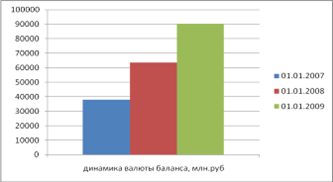

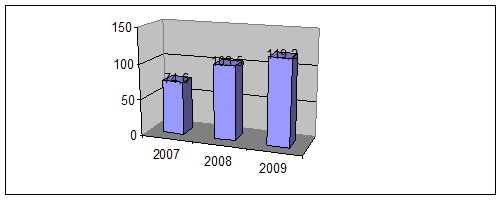

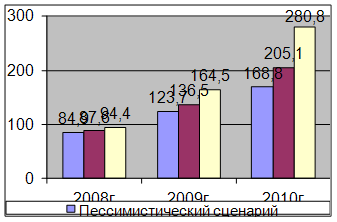

Ситуация, сложившаяся в российском банковском секторе в 2008 г под воздействием мирового финансового кризиса, оказала влияние и на деятельность Юниаструм Банка. Однако расширение объема операций в сфере корпоративного и розничного бизнеса, совершенствование традиционных продуктов и развитие новых услуг, а также заключенная в IV квартале сделка с Банком Кипра по приобретению 80 % долей Банка позволили добиться по итогам года хороших финансовых результатов. Валюта баланса Банка выросла на 42% и достигла 90,2 млрд. рублей. (Схема 1 «Динамика валюты банка»)

Схема 1 Динамика валюты баланса

Активы

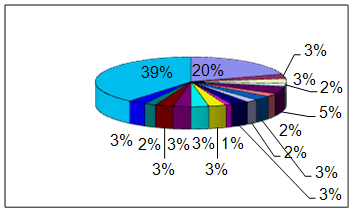

Активы Банка выросли на 3,5% и составили 52,6 млрд. рублей. В структуре активов произошли изменения. Объем чистой ссудной задолженности снизился на 7,9%, ее доля в активах сократилась с 71,3 до 63,5%. При этом в структуре ссудной или приравненной к ней задолженности, составившей на 1 января 2009 года 33,4 млрд. рублей, доля кредитов юридическим лицам достигла более 52%. (Схема 2 Структура активов Юниаструм Банка на 01.01.09, %)

Доля денежных средств и счетов в Банке России в активах выросла незначительно – до 12,5%, их объем достиг 6,6 млрд.рублей. Результатом активизации деятельности на межбанковском рынке стало увеличение доли средств в кредитных организациях с 2,3 до 12,6%. Объем этого показателя достиг 6,6 млрд. рублей.

Схема 2. Структура активов Юниаструм Банка на 01.01.09, %

Для минимизации рыночных рисков в условиях нестабильности финансовых рынков на 52,3% сократились вложения в ценные бумаги. На 1 января 2009 года они составили 737 млн. рублей, их доля в активах сократилась по сравнению с началом прошлого года с 3 до 1,4%. Размер основных средств уменьшился незначительно – на 2,2%, до 2,9 млрд. рублей, их доля в активах практически не изменилась.

Пассивы

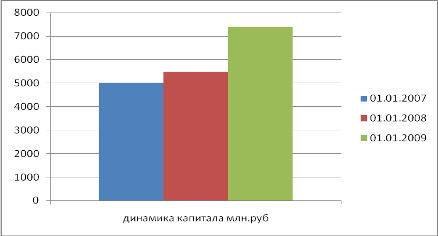

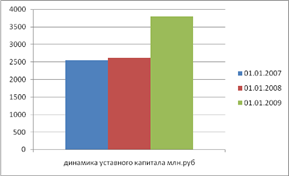

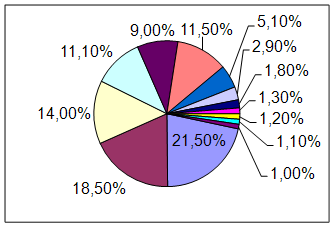

Одним из ключевых изменений ресурсной базы в 2008 году стало существенное увеличение собственного капитала. В структуре пассивов доля собственных средств выросла с 11 до 14 процентов, их объем вырос на 35,1 процента и составил 7,4 млрд. рублей. Увеличение капитала Банка произошло в первую очередь за счет роста уставного капитала на 45 процентов.

На 1 января 2009 года уставный капитал Банка составил 3,8 млрд. рублей.

Схема 3. Динамика капитала банка, млн.руб

Объем выпущенных долговых обязательств снизился в 3,4 раза – до 1,3 млрд. рублей (доля в пассивах снизилась с 8,7 до 2,5 процента). Влияние внешней конъюнктуры сказалось на объеме средств клиентов: объем клиентских средств сократился на 3,5 процента – до36,8 млрд. рублей, их доля в пассивах – с 75,1 до 70 процентов. Кредиты Банка России составили на 1 января 2009 года 4,5 млрд. рублей, или 8,6 процента от общей суммы активов.

Схема 4. Динамика уставного капитала банка

Объем средств кредитных организаций увеличился незначительно – на 1,4 процента, до 1,9 млрд. рублей (при этом доля показателя в пассивах снизилась с 3,7 до 3,6 процента).

Таким образом, в структуре пассивов отмечалось сокращение обязательств Банка с 89 до 86,2 процента и рост собственных средств с 11 до 14 процентов, что свидетельствует о большей устойчивости и надежности Юниаструм Банка.

Схема 5. Структура пассивов банка на 01.01.09, %

Доходы и расходы

В связи с ростом объема операций объем процентных доходов, полученных по предоставленным кредитам, депозитам и иным размещенным средствам, увеличился на 27,3 процента – до 6 млрд. рублей. Доход от кредитования клиентов (некредитных организаций) составил 5,7 млрд. рублей, увеличившись за год на 26 процентов.

Операции на межбанковском рынке принесли Банку доход в сумме 155 млн. рублей, что на 64,5 процента больше по сравнению с предыдущим годом. Процентные доходы от вложений в ценные бумаги выросли на 57,4 процента и составили 124,3 млн. рублей.

Комиссионные доходы выросли на 86 процентов и составили 2 млрд. рублей, прочие операционные доходы – на 114 процентов, до 239 млн. рублей.

Процентные расходы по привлеченным кредитам, депозитам и иным привлеченным средствам выросли в 2008 году на 9,4 процента

– до 3,5 млрд. рублей, комиссионные расходы увеличились на 108 процентов – до 138 млн. рублей, операционные расходы выросли на 26 процентов и составили 4,2 млрд. рублей.

Чистые доходы Банка за отчетный период выросли на 21 процент – до 4,7 млрд. рублей. В том числе чистые процентные доходы увеличились на 67 процентов и составили 2,4 млрд. рублей, чистые доходы от операций с иностранной валютой – на 90,3 процента, до 726 млн. рублей.

Прибыль до налогообложения составила 517,7 млн. рублей, уменьшившись за год на 9 процентов.

Международные стандарты финансовой отчетности

Согласно аудированным данным за 2008 год, рассчитанным по международным стандартам финансовой отчетности, совокупные активы Юниаструм Банка выросли на 3,5 процента – до 52,5 млрд. рублей.

Прибыль, рассчитанная по МСФО, превысила аналогичный показатель, рассчитанный по РСБУ: за отчетный период получена прибыль в размере 534,2 млн. рублей, чистая прибыль до налогообложения составила 767,2 млн. рублей. При этом чистый комиссионный доход увеличился более чем в два раза – до 1,6 млрд. рублей, чистый процентный доход – на 92 процента, до практически 3 млрд. рублей.

Отчетность Юниаструм Банка в соответствии с международными стандартами финансовой отчетности подтверждена аудиторской компанией Ernst & Young.

Нормативы

Надежность кредитной организации подтверждается исполнением обязательных экономических нормативов, установленных Банком России.

Табл 1.Выполнение основных нормативов на 1 января 2009 года

| № | № норматива | Название норматива | Предельные значения, % | Значение, % |

| 1 | Н1 | Достаточность капитала | >= 10 | 16,8 |

| 2 | Н2 | Мгновенная ликвидность | >= 15 | 104,7 |

| 3 | Н3 | Тек у щая ликвидность | >= 50 | 90,8 |

| 4 | Н4 | Долгосрочная ликвидность | <= 120 | 108,9 |

| 5 | Н6 | Максимальный размер риска на одного заемщика или группу связанных заемщиков | <= 25 | Макс. 20,8 Мин. 0,5 |

| 6 | Н7 | Максимальный размер крупных кредитных рисков | <= 800 | 131,8 |

| 7 | Н9.1 | Максимальный размер кредитов, банковских гарантий и поручительств, предоставленных Банком своим участникам (акционерам) | <= 50 | 0 |

| 8 | Н10.1 | Совокупная величина риска по инсайдерам | <= 3 | 1,6 |

| 9 | Н12 | Использование собственных средств для приобретения акций (долей) других юридических лиц | <= 25 | 0 |

Раздел 2. Расчет устойчивости и надежности Юниаструм Банка за период 2008-2009 гг.

Похожие работы

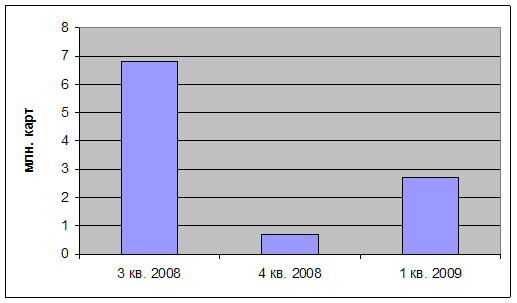

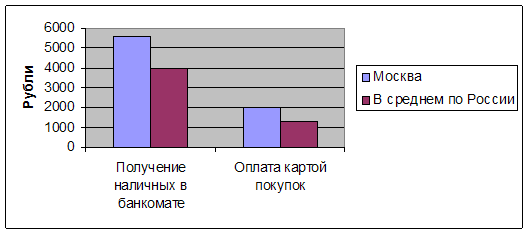

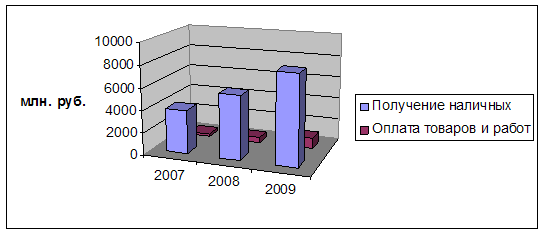

... карт увеличивается с 35% до 41% при одновременном некотором снижении доли дебетовых карт с 65% до 59%. 3 Пути совершенствования деятельности ОАО «МДМ Банк» на рынке пластиковых карт 3.1 Динамика кредитных операций с использованием пластиковых карт в России По данным Центрального Банка Российской Федерации, в настоящее время на руках у россиян находится почти четырнадцать миллионов « ...

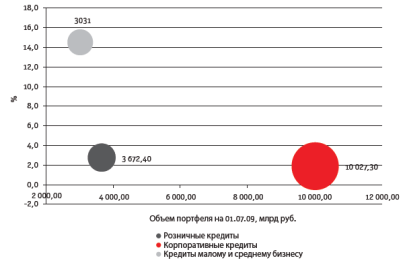

... подтвержден в декабре 2009 г.). Основными видами деятельности ОАО «Русь-Банк» является предоставление банковских услуг частным клиентам, а также предприятиям среднего и малого бизнеса. В течение практически всего 2009 года можно было наблюдать ужесточение условий кредитования и сокращение количества доступных кредитных предложений от банков. В этой ситуации Русь-Банк не только не потерял, но и ...

... банков журналом «Forbes» (русская версия). Примечание 2. Надежность банка оценена « Forbes» как ***, что означает рейтинг уровня B. Такой рейтинг был до начала финансового кризиса примерно у половины крупных российских банков. На 01.01.09 надежность банка оценивалась рейтинговым агентством Fitch уже выше на 3 пункта, как В1 (но в марте 2009 г. она была вновь снижена, однако эту процедуру ...

... СЕВЕРНАЯ КАЗНА 300 974 274,49 32 -7 40 БТА – Казань 248235 - - - Сегодня рынок кредитования малого предпринимательства характеризуется относительно невысокой степенью конкуренции, так как вплоть до последнего времени в России действовало ограниченное число банков, преимущественно региональных, специализирующихся в этой сфере деятельности. Большинство крупных российских банков готовятся ...

0 комментариев