Навигация

Организация лизинговых операций, содержание лизингового договора

1.2 Организация лизинговых операций, содержание лизингового договора

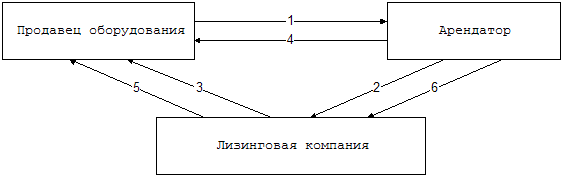

Арендатор с целью получения необходимого оборудования от лизинговой компании представляет последней заявку на аренду, в которой указываются наименование оборудования, поставщик (предприятие-изготовитель), тип, марка, цена оборудования или другого имущества, приобретаемого для арендатора, и срок пользования им. В заявке также содержатся данные, характеризующие производственную и финансовую деятельность арендатора. Последние включают:

общие сведения о предприятии (наименование, адрес, объем основных и оборотных средств и др.);

характер основной деятельности (вид производимой продукции, рынки сбыта, основные потребители, данные об экспортной деятельности);

наличие используемого на предприятии оборудования, в том числе принадлежащего предприятию и арендованного им;

назначение оборудования, испрашиваемого арендатором;

подробные сведения о финансовом положении предприятия.

После тщательного анализа представленных сведений лизинговая компания принимает окончательное решение и доводит его до сведения лизингополучателя письмом, к которому прилагаются общие условия лизингового контракта, а поставщик оборудования информируется о намерении лизинговой компании приобрести оборудование. В этом случае лизингодатель согласовывает с поставщиком цену оборудования, а при необходимости может проверить надежность, производительность и эффективность объекта сделки.

Лизингополучатель, ознакомившись с общими условиями лизингового соглашения, высылает лизингодателю письмо с подтверждением-обязательством и подписанным экземпляром общих условий контракта, приложив к нему бланк заказа на оборудование. Этот документ составляется фирмой-поставщиком и визируется лизингополучателем.

Получив перечисленные документы, лизингодатель подписывает заказ и высылает его поставщику оборудования.

Вместо бланка заказа может использоваться договор купли-продажи оборудования, заключаемый поставщиком и лизинговой фирмой, или наряд на поставку, в котором излагаются общие условия поставки.

Поставщик оборудования отгружает его лизингополучателю, который возлагает на себя обязанности по приемке оборудования. Поставщик, как правило, осуществляет монтаж и ввод в эксплуатацию объекта сделки. По окончании работы составляется протокол приемки, свидетельствующий о фактической поставке оборудования, его монтаже и вводе в действие без претензий к поставщику. Протокол приемки подписывается всеми участниками лизинговой операции, и лизингодатель оплачивает стоимость объекта сделки поставщику.

Таким образом, в основе лизинговой сделки лежат следующие документы:

лизинговый договор;

договор купли-продажи или наряд на поставку объекта сделки;

протокол приемки объекта сделки.

Лизинговый договор состоит из следующих основных разделов: 1. Стороны договора. 2. Предмета договора. 3. Срока действия лизингового договора. 4. Прав и обязанностей сторон. 5. Условий лизинговых платежей. 6. Страхования объекта сделки. 7. Порядка расторжения лизингового договора.

1. Стороны договора. В лизинговом договоре участвуют две стороны: лизингодатель, являющийся собственником товара, и лизингополучатель, принимающий в пользование объект сделки. Пользователем оборудования может быть сам лизингополучатель либо другие юридические лица. Если оборудование предоставляется на правах субаренды или передается дочернему предприятию арендатора, то в договоре указывается наименование предприятия-пользователя со всеми вытекающими из этого обязанностями.

Предмет договора. Предмет лизингового соглашения определяется либо индивидуальными признаками (тип, модель, марка, номерной знак и т.д.), либо технической документацией. Эти данные содержатся в спецификации, являющейся обязательной частью контракта. Здесь же указываются наименование поставщика, срок, к которому последний обязуется поставить объект сделки лизингополучателю.

Срок действия лизингового договора. Лизинговый договор вступает в силу, как правило, с даты ввода объекта сделки в эксплуатацию и действует в течение установленного срока.

Часто в практике лизинговых сделок устанавливается так называемый "безотзывный период" - срок, в течение которого договор не подлежит расторжению при отсутствии нарушений его условий сторонами договора.

Права и обязанности сторон. Этот раздел договора предусматривает подробный перечень обязанностей лизингодателя на подготовительном этапе сделки и его права в период действия договора. В частности, лизингодатель на подготовительном этапе обязан:

заключить договор купли-продажи с поставщиком на согласованных между поставщиком и лизингополучателем коммерческих и технических условиях;

направить поставщику наряд на поставку объекта сделки на согласованных заранее условиях.

Лизингодатель на правах владельца имуществом имеет право осмотреть и проверить комплектность. После ввода объекта в эксплуатацию лизингодатель обязан подписать протокол приемки объекта. Если протокол приемки содержит перечень недостатков, обнаруженных при приемке, лизингодатель обязан поручить поставщику устранение их в течение определенного срока.

Лизингодатель имеет право систематически проверять состояние сдаваемого в наем оборудования и правильность его эксплуатации.

Лизингополучатель при организации лизинговой операции обязан:

произвести приемку объекта сделки непосредственно при поставке, обеспечить все необходимые технические и правовые условия приемки;

осуществить монтаж и ввод объекта в эксплуатацию, если это не входит в обязанности поставщика;

подтвердить комплектность поставки, качество работы оборудования и достижение проектной мощности;

указать при обнаружении недостатков их перечень в протоколе приемки и сообщить лизингодателю;

другие условия, вытекающие из особенностей приемки объекта сделки.

Лизингополучатель также обязан предоставить лизингодателю необходимые гарантии, перечень которых указывается в договоре.

Условия лизинговых платежей. В этом разделе договора определяются форма, размер, вид и способ платежа по лизинговой сделке. Видылизинговых платежей могут быть различными. Чаще всего используетсяфиксированная сумма лизингового платежа, согласованная сторонами и выплачиваемая в порядке, установленном в договоре. Обычно составляется график платежей:

платеж с авансом. Лизингополучатель представляет лизингодателю аванс или взнос в размере 15-20% покупной стоимости объекта сделки при подписании договора, а остальную сумму уплачивает на протяжении срока договора;

неопределенная лизинговая плата. Устанавливается не фиксированная сумма платежа, а сумма в процентах от объема реализации, индекса цен и других условий.

Способы платежа могут быть единовременными и периодическими.

Единовременные платежи производятся обычно после подписания сторонами протокола приемки и предусматривают финансирование сделки только в период выполнения поставщиком договора купли-продажи или наряда на поставку (оплата произведенных транспортных, страховых расходов, монтажа оборудования и т.д.).

Периодические платежи осуществляются на протяжении всего срока действия договора. Они могут быть:

равными по суммам в течение всего срока договора;

с увеличивающимися суммами платежей;

с уменьшающимися суммами платежей;

с определенным первоначальным взносом;

с ускоренными платежами.

6. Страхование объекта сделки. В зависимости от вида лизинга страхование объекта может осуществить либо лизингодатель (оперативныйлизинг), либо лизингополучатель (финансовый лизинг).

7. Порядок расторжения лизингового договора.

Лизинговый договор может быть досрочно расторгнут при следующих условиях, если:

лизингополучатель не обеспечил необходимых условий приемки объекта сделки;

не произвел монтаж и ввод оборудования в эксплуатацию в установленный договором срок;

несвоевременно осуществляет платежи по арендной плате;

лизингополучатель не выполняет другие условия договора;

возникли форс-мажорные (непредвиденные) обстоятельства;

согласен лизингодатель;

лизингополучатель заключил новый контракт на те же или другие объекты с этим же лизингодателем.

При досрочном расторжении договора лизингополучатель обязан вернуть объект сделки и возместить убытки лизингодателю.

В лизинговом контракте также предусматривается, что все уведомления и другие контакты осуществляются в письменной форме. Все изменения, вносимые в договор, оформляются также только в письменной форме. Условия договора могут быть изменены или аннулированы только с согласия сторон.[5]

Похожие работы

... . Их насчитывается 1476. Если сравнивать с началом 1995г., то можно сказать, что число коммерческих банков сократилось примерно в два раза. Но основным видом активных операций коммерческого банка как было, так и остается по сей день кредитование. Причем чрезвычайно вырос удельный вес краткосрочных кредитов. Во многом это объясняется высоким уровнем риска и неопределенностью в условиях кризиса. В ...

... собственных обязательств без риска неликвидности. Кроме того, кредитный рынок позволяет банку поддерживать высокую ликвидность своих средств продажей их на этом рынке. Кредитная политика коммерческого банка обеспечивает непрерывное использование всех средств, которые создаются для удовлетворения подлежащих погашению обязательств и минимального резерва ликвидности. Остаток средств необходимо ...

... теоретические основы кредитования, сущность, назначение и роль кредита, его формы, виды и функции, а также вопрос влияния на экономику ссудного процента. Во втором разделе будет проведен анализ порядка установления, начисления и взыскания процентов по кредитам на примере кредитного продукта «овердрафт» на основе данных по КБ «Приватбанк». 2. Анализ порядка установления, начисления и взыскания ...

... вероятно не должен превышать 3 - 4 %, а резервы на покрытие убытков по ссудам должны быть не менее величины просроченных кредитов. Рассмотрим метод определения финансовой устойчивости коммерческого банка через показатель достаточности капитала. В целях поддержания ликвидности баланса коммерческими банками на должном уровне и обеспечения экономической устойчивости в их работе, Центральный ...

0 комментариев