Навигация

Рынок пластиковых карт в России

3. Рынок пластиковых карт в России

3.1 Действующие платежные системы

Международные платежные системы

Банковская корпорация Visa – крупнейший в мире эмитент пластиковых карт (ее доля около 50% мирового рынка). Карта Visa одна из самых распространенных расчетных карт в мире.

Российские банки эмитируют карты Visa, Electron и Plus (массовые дебетовые карты для торговых терминалов и банковских автоматов), а также Visa Classic, Visa Business и Visa Gold. Тип этих трех карт (кредитовая или дебетовая) определяет банк – эмитент. Защищенность, надежность и спектр дополнительных услуг по ним различаются. В России выпущены сотни тысяч карт Visa, они обслуживаются в сотнях банкоматов и десятках тысяч пунктов по всей стране.

Master Card International и Europay International – крупнейшие (после Visa) платежные организации, организовавшие стратегический альянс против Visa Int. для конкуренции в борьбе за рынок.

American Express – диверсифицированная корпорация, оперирующая на рынках международного делового и частного туризма, финансовых услуг и электронной коммерции.

Карты A.E. – это особый вид «платежных» карт. С ней можно делать покупки без всяких ограничений при условии погашения долга в течение месяца, иначе с держателя начинают брать повышенные проценты.

При получении карты А.Е. российский банк выступает не как самостоятельный эмитент, а только как посредник компании А.Е. Эта карта элитная, и на сегодняшний день в России ее получили только избранные. Однако доля А.Е. в общем обороте по картам иностранных платежных систем очень велика – ее любят приезжие иностранцы. У нас ее принимают в нескольких пунктах, расположенных в основном в Москве.

Diness Club – диверсифицированная корпорация, функционирующая на рынках международного туризма и финансовых услуг для физических и юридических лиц. Все эмитируемые в рынках D. Club карты являются расчетными.

Cirrus / Maestro – дебетовая карта. Позволяет получать наличные в сети банкоматов и в банках, а также оплачивать покупки и услуги в торговых точках, оснащенных электронными терминалами, работающими в режиме on-line.

Российские платежные системы

Платежная система «Accord» учреждена банком «Уралсиб» в 1995 г. Все расчеты ведутся через единый расчетный центр в «Уралсибе». Карты Accord выпускаются как для частных клиентов (проведение безналичных расчетов, получение наличных денег), так и для юридических лиц («зарплатная» карта, корпоративная, клубная).

Платежная система «Сберкарт» – особенностями собственной платежной системы «Сберкарт» являются наличие главного центра эмиссии, а также распределенный процессинг между территориальными банками. Доля Сбербанка на российском рынке карт достаточно стабильна и достигает 30% по таким показателям, как количество обслуживаемых карт, обороты по ним и объем выдачи наличных в собственной сети пунктов выдачи наличных и банкоматов.

Платежная система «Золотая корона» – межбанковская платежная система, основанная на использовании многофункциональности карт: электронный комплекс, управление счетом в банке, учет льгот и субсидий, дисконтные программы. Большинство участников системы – средние региональные банки, карточный бизнес, который строится в основном на реализации зарплатных и бюджетных проектов.

Платежная система «Юнион Кард». Дает банку-эмитенту право самому устанавливать иные принципы отношений и расчетов с клиентами, включая предложения кредитовой карты.

«Платежная система «СТБ Карт»1. Компания сертифицирована международными платежными системами Europay Int., Visa Int., American Express, Diness Club. Банки – участники системы принимают платежи в пользу операторов сотовой связи, Интернет-провайдеров и телекоммуникационных услуг через банкоматы.

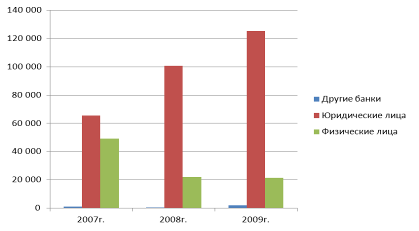

В настоящее время в России эмиссию и эквайринг пластиковых карт осуществляет большинство банков на базе международных платежных систем. Причем преобладают карты международных платежных систем, вступление и членство в которых обходится российским банкам недешево.

Различными платежными системами по данным ЦБ РФ в нашей стране эмитировано более 113 млн. карт, причем, большинство – это карты платежной системы Visa, их доля составляет около 47% среди всех эмитированных в нашей стране карт. Доля карт системы Master Card – не более 38%, и совсем незначительно присутствие карт отечественных платежных систем (около 5% – «Золотой короны», 2,8% – карт ОРПС (бывшая платежная система «Сберкарт»), чуть больше 2% – СТБ Кард и т.д.)2.

Что касается объема совершенных с помощью пластиковых карт платежей, то здесь преимущество карт система Visa еще больше – за первое полугодие 2008 года на территории РФ с помощью этих карт осуществлено 60,36% операций (без учета таможенных платежей). На долю Master Card приходится 25,35%, а остальное – на долю карт остальных платежных систем.

3.2 Особенности и перспективы развития

Операции с пластиковыми картами открыли новые перспективы финансового обслуживания клиентов российских банков. В ходе развития пластиковых карт были созданы разные виды, различающиеся назначением и техническими характеристиками. Вместе с тем, функциональность пластиковых карт в полном объеме до сих пор еще не реализована. Рынок пластиковых карт России отличается своей неоднородностью и территориальной сегментацией по количественному и качественному содержанию банковских операций. Каждому сегменту соответствует определенный уровень развития системы расчетов, который характеризуется состоянием инфраструктуры расчетов, количеством и видами используемых карт, локальностью платежных карточных систем на отдельно взятой территории.

Имея целый ряд признаков, объединяющих платежные системы Росси в единое целое, карточные платежные системы обладают специфическими особенностями, которые становятся, в некотором роде, сдерживающими развитие банковского розничного бизнеса.

Первая особенность – использование в расчетах единственного платежного инструмента – банковской карты.

Согласно Базельским соглашениям «платежные» карты, в т.ч. карты, эмитированные кредитными организациями, в России являются платежным инструментом для осуществления безналичных розничных платежей и получения наличных денежных средств.

Однако нормативные документы Банка России, регулирующие порядок проведения безналичных расчетов не предусматривают применения платежных карт в качестве инструментов, применяемых в безналичных расчетах на территории России1. В этой связи необходимо устранить несоответствие российских и международных нормативных актов о составе платежных инструментов и внести изменения в законодательно-нормативные акты, определяющие формы и инструменты безналичных расчетов в РФ.

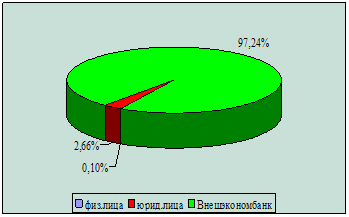

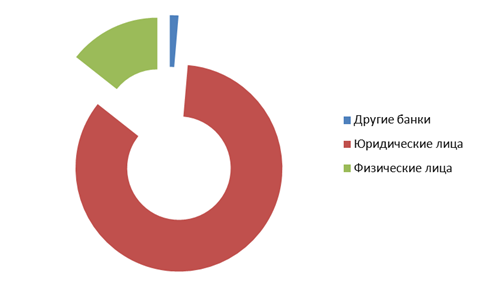

Вторая особенность – использование банковской пластиковой карты преимущественно физическими лицами для осуществления процедуры платежа в торгово-сервисных центрах. Платежи с использованием банковских карт коммерческие банки относят к розничным платежам. Розничные платежи являются основными потребительскими платежами сравнительно небольшой стоимости и несрочными2.

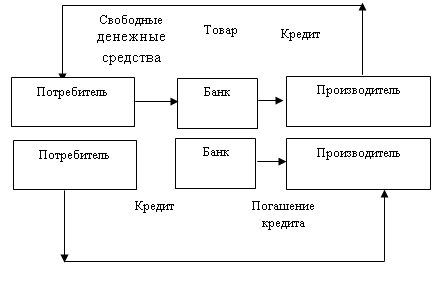

Третья особенность связана с технологией проведения платежа – это необходимость создания дополнительной инфрастуктуры расчетов. По форме платежа безналичные расчеты с использованием банковских карт можно отнести к банковскому переводу (дебетовому или кредитовому). В то же время применение в качестве расчетного инструмента банковской пластиковой карты предполагает наличие развитой сети приема карт к оплате, обеспечивающей быстрый доступ и проведение процедуры платежа держателями карт, что обеспечивается широким спектром технических средств (банкоматами, POS – терминалами, инпринтерами).

Неравномерность развития инфраструктуры платежей приводит к использованию банковской карты преимущественно для обналичивания денежных средств.

Сегодня в России пластиковая карта как средство безналичных расчетов не слишком популярна. Подавляющее число держателей карт, а их более 90% наших сограждан, используют их исключительно для снятия наличности. Данная операция остается самой распространенной – 86% по количеству и 95% по сумме от общего объема совершенных операций3.

Четвертая особенность – применение в расчетах правовых норм и правил как международных, так и национальных платежных систем. Количественное преимущество международных карт в расчетах на территории РФ приводит к тому, что российские организации вынуждены, в основном, осуществлять расчетные операции, руководствуясь правилами и инструкциями международных систем1.

Совокупность перечисленных особенностей системы платежей с использованием банковских карт определяет специфику российского карточного рынка – это неоднородность рынка, его территориальная сегментация, преимущественная эмиссия дебетовых карт в рамках «зарплатных» проектов.

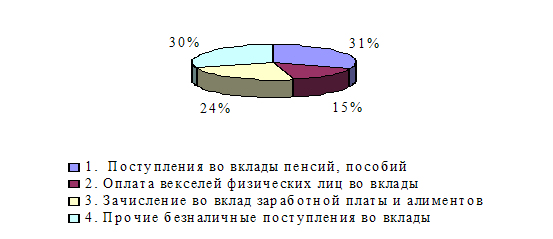

Основное число пользователей имеют дело с «зарплатными» картами. Для привлечения клиентов в зону карточного обслуживания банки широко используют так называемые «зарплатные» проекты. Под этим понимается организованная банком система взаимоотношений «банк – сотрудники организации – организация». Назначением такой системы является обслуживание расчетов организации и ее сотрудников по заработной плате и другим выплатам социального характера2.

Объем эмиссии и, как следствие этого, объем оборота пластиковых карт определяется в основном спросом на эти виды банковских продуктов, спрос на пластиковые карты определяется целым комплексом факторов макро- и микроэкономического уровней.

К макроэкономическим факторам относятся:

– политические факторы: высокая степень государственного регулирования банковской сферы, эффективная политика в области малого бизнеса, регулирование конкурентной среды;

– экономические факторы: состояние экономики региона, качественное развитие банковского сектора экономики в регионе, взаимодействие всех участников системы расчетов с использованием пластиковых карт, направленное на получение максимального экономического эффекта;

– технологические факторы: уровень информационного обеспечения расчетов, технологическое обеспечение безопасности расчетов, расширение функциональных возможностей банковской пластиковой карты;

– организационные факторы: развитие инфраструктуры расчетов, претензионная работа, экономическая культура населения1.

Влияние микроэкономических факторов обусловлено ценовой политикой кредитных организаций и особенностями выпуска и обращения карт. Банки выпускают пластиковые карты ведущих платежных систем на своих условиях, при этом карты одной платежной системы, выпущенные разными банками, отличаются следующими показателями:

– стоимостью открытия и годового обслуживания карты;

– номинальным первоначальным взносом;

– минимальным остатком на счете;

– величиной банковской комиссии за проведение операций безналичного платежа в сфере торговли и услуг;

– величиной банковской комиссии по операциям выдачи наличных денежных средств через банкоматы сторонних банков или через свои банкоматы;

– сроком действия карты;

– дополнительными услугами по карте (возможность оплаты коммунальных услуг, услуг мобильной связи и т.д.)2.

Для оптимизации платежей с использованием пластиковых карт сформулирован комплекс мероприятий, направленных на рост качественных показателей рынка пластиковых карт (таблица 1).

Таблица 1. Мероприятия по оптимизации функционирования системы платежей на основе банковских карт

| Мероприятие | Преимущество | |

| Функциональный блок | 1. Регулирование законодательно – нормативной базы платежей на основе банковских карт | |

| • Законодательные инициативы, способствующие мотивации к использованию платежных карт | • Для держателей карты – снижение ставки НДС на товары, оплачиваемые картой; возможность перевода денежных средств во вклады, открытые в кредитных организациях; • Для предприятий инфраструктуры – снижение ставки налога на прибыль с торговых точек, принимающих карточные платежи; уменьшение налогооблагаемой базы по налогу на прибыль предприятий самостоятельно устанавливающих POS-терминалы (на сумму финансовых инвестиций); • Для банка – обеспечение равных условий конкуренции независимо от статуса владельца банка и принадлежности к определенной платежной системе. | |

| • Законодательные инициативы; обеспечивающие ограничение мошенничества по картам | • Определение ответственности как за незаконное изготовление и сбыт карт, так и за их использование | |

| • Законодательные инициативы, обеспечивающие обязательный прием платежных карт в торгово-сервисных организациях путем установления лимита ежемесячного оборота денежных средств | • Увеличение количества предприятий торговли и сферы услуг, осуществляющих безналичные платежи с использованием банковских карт (Учитывая различное социально-экономическое положение регионов и уровень развития инфраструктуры расчетов, предельный уровень оборота денежных средств должен регламентироваться в пределах законодательно установленных норм) | |

| Экономико-технологический блок | 2. Оптимизация структуры рынка банковских карт | |

| • Увеличение доли кредитных карт | • Расширение кредитного рынка • Упрощение процедуры получения кредита (скорринг) • Выпуск кредитных карт с льготным периодом погашения (grace – period) • Выпуск кредитных карт, рассчитанный на VlP-клиентов с большим кредитным лимитом и широким набором сервисов • Увеличение максимального размера кредитного лимита | |

| • Расширение многофункциональности банковских карт | • Реализация социальных программ развития общества • Расширение сферы безналичных платежей на основе комбрендиговых карт • Рост мотивации держателей карт к осуществлению безналичных платежей | |

| 3. Снижение стоимости обслуживания банковских карт | ||

| • Увеличение количества выпускаемых карт | • Масштабность проводимых операций • Снижение финансовых затрат, связанных с развитием системы электронных платежей | |

| Организационный блок | 4. Разработка систем обучения и повышения квалификации | |

| • Персонал банка • Работники торгово-сервисных предприятий • Держатели карт | • Снижение переменных издержек банка, связанных с ростом профессионализма кадров • Снижение уровня операционных и организационных рисков системы платежей • Рост доверия населения к банковской системе • Рост экономической культуры населения | |

| 5. Формирование условий доступности банковской карты | ||

| • Развитие инфраструктуры платежей ■ ■. ■ | • Возникновение новых качественных проявлений системы, характеризующееся количественными показателями (количеством карт, держателей, предприятий инфраструктуры, единиц техники используемой в расчетах и т.д.) | |

| 6. Разработка и принятие совместных решений | ||

| • Создание координационного центра, обеспечивающего информационную, технологическую и правовую поддержку платежей | • Сближение потребностей администрации региона, бизнеса и населения | |

Высокий потенциал имеют бонусные программы. В России 24% держателей банковских карт уже пользуются дополнительными услугами своего эмитента. А это самый высокий показатель среди Европейских стран, включая Великобританию, Германию, Испанию, Польшу и т.д. Но еще больше 57% держателей карт хотели бы получить соответствующие предложения. Среди возможных предложений лидируют бонусы и вознаграждения, демонстрация финансовых возможностей, партнерство с сильной торговой маркой1.

В качестве примера подобных бонусных программ можно вспомнить нашумевшую в столице программу лояльности 2006 года «Малина», организованную мощным пулом компаний: «Рамстор», «Билайн», аптеки «36,6», «Росинтер» и «ВР» (позже к ним присоединился «Райффайзенбанк», выпустивший кредитную карту Visa – «Малина»). Совершая повседневные покупки в сети партнеров, владельцы карт «Малина» получают за это бонусные баллы, которые накапливаются на их счетах. Накопленными бонусами можно с помощью карты рассчитаться за покупки у любого из участников программы2.

Заключение

В данной работе сформулирована оценка эффективности деятельности рынка пластиковых карт для участников платежных систем, рассмотрены проблемы, препятствующие развитию массового использования пластиковых карт, и предложен комплекс мероприятий по оптимизации функционирования платежных систем пластиковых карт с учетом особенностей РФ.

Рынок платежей с помощью пластиковых карт имеет две ключевые особенности:

1. На нем функционируют два самостоятельных класса потребителей платежных услуг – держатели карт и торгово-сервисные предприятия (ТПС), принимающие карты к оплате.

2. Его отличает наличие сетевого эффекта. Карты становятся более популярными, если их использует больше потребителей. Последние не изолированы друг от друга, они связаны между собой сетевым эффектом: чем больше карт, тем больше ТСП и наоборот. Карты представляют большую ценность для держателей, если их принимают больше ТСП, а для продавцов – если ими пользуется больше покупателей1.

Сегодня в России пластиковая карта как средство безналичных расчетов не слишком популярна.

Сдерживающим фактором развития системы платежей с использованием пластиковых карт является отсутствие у большинства держателей карт знаний и навыков по использованию карт в безналичных расчетах, некомпетентность в вопросах функциональных возможностей применения дебетовой и кредитовой карт. Основными проблемами этого являются неравномерность распределения кредитных организаций по территории РФ и в регионах; развитие дебетного сегмента рынка пластиковых карт, основанного на внедрении «зарплатных» проектов, что сокращает возможность выбора платежной карты и ее функциональных возможностей конкретным держателем и приводит к малоэффективному использованию пластиковых карт для обналичивания денежных средств; слабая конкурентная среда определяет низкий уровень рекламы новых карточных технологий и их преимуществ для населения. На сегодняшний день отечественные карточки не представляют большого интереса для потенциально активных пользователей и зажиточной части населения. С другой стороны, слои населения со средним имущественным положением мало заинтересованы из-за узости доступной им сети приема карточек.

Неразвитая приемная сеть позволяет использовать карточку лишь эпизодически. Фактически для держателя дебетовой карты – это ограничение доступа к средствам на счете, их частичное замораживание. При пользовании же кредитовой картой такая ситуация приводит лишь к более редким покупкам. Половина из эмитированных сегодня в России карт являются «спящими», т.е. за последние несколько месяцев по ним не было проведено ни одной трансзакции. По некоторым данным доля таких карт составляет 60–65% и более1.

Несомненно, что для более эффективного привлечения клиентов на рынок пластиковых технологий необходимо предложение услуг, сочетающих финансовые выгоды с предоставляемыми карточкой удобствами круглосуточного доступа к счету. Все это в комплексе будет способствовать продвижению карточных продуктов среди самых разных категорий клиентов.

Список литературы

1. Банки и небанковские кредитные организации и их операции./ Под ред. Жукова Е.Ф.. – М.: ИД «Вузовский учебник», 2004.

2. Банковское дело. Дополнительные операции для клиентов./ Под ред. Тавасиева А.М. – М.: Финансы и статистика, 2005.

3. Бердышева С.С. Оптимизация электронных платежей с помощью пластиковых карт // Банковское дело, №11, 2008.

4. Гинзбург А.И. Пластиковые карты. – СПб.: Питер, 2004.

5. Иванов И.В. Управление карточным бизнесом в коммерческом банке. – М.: изд. группа «БДЦ-Пресс», 2006.

6. Изофенко Р. Платежные карты – вместо наличных расчетов // Банковское дело, №5, 2007.

7. Каджаева М.Р. Банк. Операции. – 2-е изд. – М.: изд. центр «Академия», 2006.

8. Кирьянов М.А. Рынок банковских карт – проблемы и перспективы. // Банковское дело, №11, 2008.

9. Копытин В.Ю. Процедуры и методы расчетов в платежных системах // Финансы и кредит №11, 2008.

10. Коряковский Д.Г. Правовое регулирование операций с пластиковыми картами // Финансы и кредит, №45, 2007.

11. Летавии М.И. Статистический анализ оттока наличности из сети банкоматов // Финансы и кредит, №30, 2007.

12. Смирнова И.А. Банковские карты в регионах России // Финансы и кредит, №28, 2008.

1 Копытин В.Ю. Процедуры и методы расчетов в платежных системах // Финансы и кредит №11, 2008.

2 Банковское дело. Дополнительные операции для клиентов./ Под ред. Тавасиева А.М.- М.: Финансы и статистика, 2005.

1 Копытин В.Ю. Процедуры и методы расчетов в платежных системах // Финансы и кредит №11, 2008.

2 Банковское дело. Дополнительные операции для клиентов./ Под ред. Тавасиева А.М.- М.: Финансы и статистика, 2005.

3 Там же

4 Копытин В.Ю. Процедуры и методы расчетов в платежных системах // Финансы и кредит №11, 2008.

1 Банковское дело. Дополнительные операции для клиентов./ Под ред. Тавасиева А.М.- М.: Финансы и статистика, 2005.

2 Копытин В.Ю. Процедуры и методы расчетов в платежных системах // Финансы и кредит №11, 2008

3 Там же

1 Банковское дело. Дополнительные операции для клиентов./ Под ред. Тавасиева А.М.- М.: Финансы и статистика, 2005.

1 Гинзбург А.И. Пластиковые карты.- СПб.: Питер, 2004.

1 Гинзбург А.И. Пластиковые карты.- СПб.: Питер, 2004.

2 Там же.

3 Там же

1 Гинзбург А.И. Пластиковые карты.- СПб.: Питер, 2004.

1 Копытин В.Ю. Процедуры и методы расчетов в платежных системах // Финансы и кредит №11, 2008.

1 Копытин В.Ю. Процедуры и методы расчетов в платежных системах // Финансы и кредит №11, 2008.

2 Коряковский Д.Г. Правовое регулирование операций с пластиковыми картами // Финансы и кредит, №45, 2007.

1 Коряковский Д.Г. Правовое регулирование операций с пластиковыми картами // Финансы и кредит, №45, 2007.

2 Гинзбург А.И. Пластиковые карты.- СПб.: Питер, 2004.

1 Гинзбург А.И. Пластиковые карты.- СПб.: Питер, 2004.

1 Банковское дело. Дополнительные операции для клиентов./ Под ред. Тавасиева А.М.- М.: Финансы и статистика, 2005.

2 Кирьянов М.А. Рынок банковских карт – проблемы и перспективы.// Банковское дело, №11, 2008.

1 Смирнова И.А. Банковские карты в регионах России // Финансы и кредит, №28, 2008.

2 Там же.

3 Кирьянов М.А. Рынок банковских карт – проблемы и перспективы.// Банковское дело, №11, 2008.

1 Смирнова И.А. Банковские карты в регионах России // Финансы и кредит, №28, 2008.

2 Иванов И.В. Управление карточным бизнесом в коммерческом банке.- М.: изд. группа «БДЦ-Пресс», 2006.

1 Смирнова И.А. Банковские карты в регионах России // Финансы и кредит, №28, 2008.

2 Там же

1 Кирьянов М.А. Рынок банковских карт – проблемы и перспективы.// Банковское дело, №11, 2008.

2 Изофенко Р. Платежные карты – вместо наличных расчетов // Банковское дело, №5, 2007.

1 Бердышева С.С. Оптимизация электронных платежей с помощью пластиковых карт // Банковское дело, №11, 2008.

1 Кирьянов М.А. Рынок банковских карт – проблемы и перспективы.// Банковское дело, №11, 2008.

Похожие работы

... в действующие платежные системы, создать инфраструктуру собственной платежной системы, нанять квалифицированный персонал и тогда бы электронные системы расчетов практически бы были внедрены в абсолютном большинстве розничных банковских услуг. Реально разработанные на сегодняшний день технологически разнообразные классы банковских продуктов, реализующие различные аспекты электронного обслуживания ...

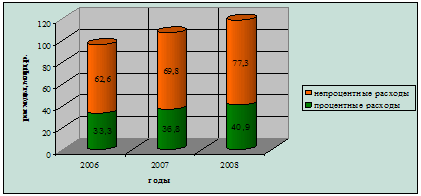

... банка 2.4.1 Анализ системы безналичных расчетов с использованием пластиковых карточек в ОАО «Белвнешэкономбанк» «Белвнешэкономбанк» является одним из пионеров внедрения платежной системы с использованием пластиковых карточек в Республике Беларусь. Банк имеет статус Основного участника международных платежных систем MasterCard International и Visa International. Банком был создан первый в ...

... служить то, что снизился поток оплаты векселей нерезидентов, которые в свою очередь получали их за реализованную продукцию. Глава 3. Совершенствование безналичных расчетов в современных условиях 3.1 Перспективы развития безналичных расчетов в Липецкой области Банковская система как один из необходимых и важных секторов развития любой рыночной экономики в Липецкой области показала свою ...

... обработки - кредитные, дебетные, предварительной оплаты, электронного кошелька. Таким образом, автоматизация процесса предоставления банковских услуг способствует их совершенствованию, развитию, сокращает время на их осуществление. Рынок банковских услуг населению в Казахстане в перспективе значительно расширится, обогатится передовым опытом, в том числе зарубежным, пополнится новыми, ...

0 комментариев