Навигация

Банківські ресурси, їх види та класифікація

2.1 Банківські ресурси, їх види та класифікація

Комерційні банки є насамперед підприємствами, що спеціалізуються на посередницькій діяльності, яка пов’язана, з одного боку, з купівлею вільних грошових коштів на ринку ресурсів, а з другого - їх продажем підприємствам, організаціям та населенню. За таких умов для банків є однаково важливими як операції із залучення коштів, так і з їх розміщення. Від операцій із залучення коштів залежить розмір банківських ресурсів і, отже, масштаби діяльності комерційних банків. В свою чергу, вигідне розміщення ресурсів сприяє підвищенню дохідності та ліквідності комерційних банків, забезпечує їх економічну самостійність та стабільність.

Ресурси комерційного банку - це сукупність грошових коштів, які знаходяться у розпорядженні банку і використовуються ним для здійснення кредитних, інвестиційних та інших активних операцій.

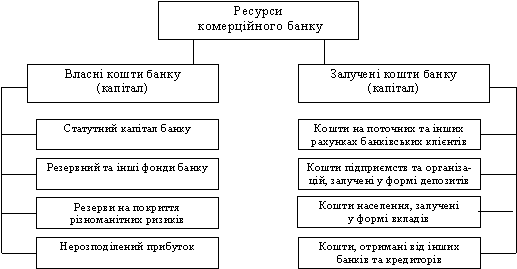

Банківські ресурси з точки зору джерел утворення поділяються на власні і залучені. До власних коштів банку належать:

- статутний капітал - капітал банку, який, у свою чергу, формується з акціонерного або приватного капіталу під час організації нового банку шляхом акумулювання внесків засновників чи випуску і реалізації акцій;

- резерви на покриття різноманітних ризиків - це грошові ресурси, що резервуються банком для забезпечення непередбачених витрат, покриття збитків від банківської діяльності, а також виплати дивідендів по привілейованих акціях, якщо недостатньо прибутку;

- спеціальні фонди – це фонд основних коштів, фонд переоцінки основних засобів та інші, які призначені для виробничого та соціального розвитку банку;

- нерозподілений прибуток – це резерв банку, який залишається після розподілу чистого прибутку на сплату податку, формування резерву та виплату дивідендів власникам і призначається на капіталізацію, тобто на розширення банківського бізнесу.

До залучених коштів відносяться кошти на депозитних рахунках банківських клієнтів, позики, отримані від інших банків, і кошти, отримані від інших кредиторів.

Головним джерелом банківських ресурсів є залучені кошти, частка яких в середньому по банківській системі України складає 80% від загальної величини ресурсів, а решта (20%) припадає на власний капітал.

Структура ресурсів окремих комерційних банків є індивідуальною і залежить від ступеня їх спеціалізації, особливостей їх діяльності, стану ринку кредитних ресурсів та інших факторів. На думку Г. Г. Коробової, ресурси комерційного банку – “це його власний капітал і залучені на умовах поверненості, грошові кошти юридичних і фізичних осіб, сформовані банком в результаті проведення пасивних операцій, які в сукупності використовуються ним для здійснення активних операцій” [21, с. 19].

На рис. 3 подано класифікацію ресурсів комерційного банку залежно від джерел їх утворення.

Рис. 3. Класифікація ресурсів комерційного банку.

Операції за допомогою яких комерційні банки формують свої ресурси, називаються пасивними. Пасивні операції забезпечують формування ресурсів банку, необхідних йому зверх власного капіталу для здійснення нормальної діяльності, забезпечення ліквідності та одержання доходу.

Пасивні операції банку можуть здійснюватись у формі:

* залучення коштів на депозитні рахунки - поточні, строкові, ощадні та інші;

* недепозитного залучення коштів: одержання позичок на міжбанківському ринку, позичок НБУ, випуск банківських облігацій, векселів та інших зобов’язань.

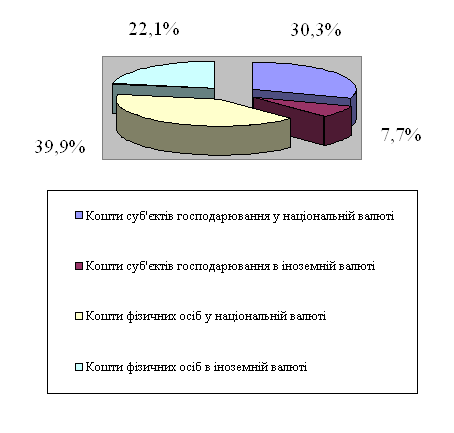

Основний вид пасивних операцій - залучення коштів на банківські рахунки всіх видів: поточні, строкові, ощадні, валютні та інші. Всі кошти, залучені на банківські рахунки, прийнято називати депозитами, а ці операції - депозитними. Депозити слугують важливим джерелом коштів, завдяки яким банки формують переважну частину своїх дохідних активів. Недепозитні кошти найчастіше залучаються для підтримання ліквідності банків.

2.2 Власний капітал банку, його склад і джерела формування

Для створення комерційного банку необхідний визначений власний капітал, що маючи чітко виражену правову основу і функціональну визначеність утворить фінансову базу розвитку банку. У порівнянні з іншими сферами підприємницької діяльності власний капітал банку займає невелика питома вага в сукупному капіталі. Це порозумівається специфікою діяльності банку як заснування, що здійснює мобілізацію вільних ресурсів на грошовому ринку і надання їх у борг.

Тому власний капітал банківської діяльності має несколько інше призначення, чим в інших сферах підприємницької діяльності. Якщо в останніх - це забезпечення платоспроможності і виконання більшості оперативних функцій підприємстві й організацій, то в банків власний капітал служить для страхування інтересів вкладників (захисна функція капіталу) і в меншій мері - фінансового забезпечення оперативної діяльності. У цьому зв'язку розмір власного капіталу є чинником забезпечення надійності функціонування банка і повинний знаходитися під твердим контролем органів, що регулюють діяльність комерційних банків. Тому, є підстави вважати, что власний капітал банків виконує і регулюючу функцію: через фіксування его розмірів регулювальні органи впливають на діяльність комерційних банків у цілому.

Захисна функція власного капіталу включає страхування внесків і депозитів, що гарантує інтереси кредиторів банку у випадку його чи ліквідації банкрутства, а також забезпечення функціонування банку навіть з появою збитків по його поточній діяльності. Ці збитки, як правило покриваються за рахунок поточної прибутку. Якщо її недостатньо, а також для покриття непередбачених витрат використовується частина власного капіталу. Тому, якщо банк має достатній резервний капітал , він тривалий час може вважатися надійним і платоспроможної навіть з появою збитків по його основній діяльності.

Сутність регулюючої функції власного капіталу банку зводиться до того, що серед установлених для банків економічних нормативів важливе місце приділяється тим, при численні яких використовується власний капітал банку.

Так, установлення показника платоспроможності банків, тобто мінімального співвідношення між власним капіталом і сумою зважених по ступені ризику активів, має своєю метою запобігти надмірній мінімізації ними власного капіталу заради максимізації одержуваних доходів, зменшити ризик банкрутства і підсилити захист інтересів клієнтів і кредиторів.

Багатофункціональне призначення власного капіталу банку робить його неоднорідним по складу. Одна частина, призначається для забезпечення оперативної діяльності, є найбільш постійної і виступає у формі статутного фонду, частково резервного фонду, фонду амортизації, фондів економічного стимулювання.

Друга частина призначена для страхування активних і інших операцій банку від збитків. Ця частина більш рухлива і виступає у формі страхового фонду, частково резервного фонду, резервів для покриття збитків, зв'язаних з непогашенням позичок. Третя частина призначена для цілей регулювання розміру власного капіталу банку, хоча може використовуватися як для забезпечення оперативної діяльності так і для страхових потреб.

Власний капітал (кошти) банку являє собою грошові кошти, внесені акціонерами (засновниками банку), а також кошти, утворені в процесі подальшої діяльності банку.

У порівнянні з підприємствами інших сфер діяльності власний капітал комерційного банку займає незначну питому вагу у сукупному капіталі, приблизно 8 - 10%, тоді як у промислових підприємствах 40 - 60%, до того ж він має інше призначення в банках, аніж в інших сферах підприємництва. Якщо в останніх це - забезпечення платоспроможності і виконання більшості оперативних функцій підприємств та організацій, то власний капітал комерційного банку слугує перш за все для страхування інтересів вкладників і меншою мірою - для фінансового забезпечення своєї оперативної діяльності. Розмір власного капіталу є важливим фактором забезпечення надійності функціонування банку і має перебувати під контролем органів, що регулюють діяльність комерційних банків.

Призначення банківського капіталу виражається в його функціях, до яких відносяться:

1. Захисна: власний капітал слугує насамперед, як уже зазначалося, для страхування інтересів вкладників і кредиторів банку, а також для покриття поточних збитків від банківської діяльності.

2. Забезпечення оперативної діяльності: є другорядною для власного капіталу банку. Ця функція відчутна на перших кроках діяльності банку, коли за рахунок власного капіталу формується його інфраструктура і розгортається діяльність (фінансується придбання комп'ютерної та оргтехніки, будівництво (оренда) офісів тощо).

Похожие работы

... ї по-банку має приділятися аналізові складу, структури, динаміки ресурсної бази і пасивних операцій. Проведення такого аналізу необхідне для виявлення впливу різних факторів на обсяг банківських ресурсів та структуру цих факторів. На основі результатів такого аналізу банки можуть оперативно коригувати свою політику в частині депозитних операцій. Успіх депозитної політики залежить від того, якою мі ...

... системою регіональних центральних банків може бути Західно-африканська валютна спілка (зона франка). Виходячи із завдань забезпечення прискореного розвитку економіки комерційні банки країн Третього світу повинні відігравати набагато активнішу роль у підтримці нових виробництв і фінансуванні існуючих, ніж банки в розвинених країнах. Вони повинні бути джерелом капіталу й одночасно нагромаджувати ...

... фонду державного бюджету на результат виконання бюджету у кореспонденції з рахунком 5112 "Результат виконання спеціального фонду державного бюджету". 4. Організація грошових розрахунків у ВДК у Троїцькому районі Луганської області У Відділенні Державного казначейства у Троїцькому районі облік грошових коштів відбувається по безготівковому розрахунку, тобто лише платіжними дорученнями та ...

... . З метою ефективності здійснення депозитної політики комерційним банкам доцільно розробляти відповідний меморандум. На жаль, це питання не знайшло адекватного відображення як у теорії банківської справи, так і в практичній діяльності банків України. У західних банках розробці меморандуму депозитної політики, якою відають служби стратегічного планування, казначейства та маркетингу, приділяють ...

0 комментариев