Навигация

5. обязанности сторон.

В обязанности Страховщика входит:

· ознакомление страхователя с правилами страхования;

· учет при выплате страхового возмещения усилий страхователя по уменьшению риска наступления страхового случая

· выплата страхового возмещения;

· перезаключение договора страхования в случае изменения степени риска;

· соблюдение конфиденциальности об имущественном положении Страхователя.

Обязанности Страхователя включают в себя:

· информирование Страховщика обо всех известных ему обстоятельствах для оценки страхового риска;

· оплата страховой премии;

· принятие всех возможных мер по уменьшению и предотвращению возможного ущерба застрахованного груза;

· предъявление претензий при наступлении страхового случая виновному лицу либо сообщение в компетентные органы о его наступление с получением необходимых документов, доказывающих наступления страхового случая и ущерб, нанесенный грузу.

Здесь же описываются правовые последствия неисполнения или ненадлежащего исполнения сторонами обязательств по договору;

6. порядок и условия осуществления страховых выплат, где указывается перечень документов и сроки, по которым происходит страховое возмещение. Как правило, к этим документам относят: оригинал страхового полиса, оригиналы перевозочных документов (коносаментов, авиажелезнодорожных, автонакладных), копии претензий, направленных перевозчику, оригиналы или надлежаще оформленные копии товаросопроводительных документов (спецификаций, упаковочных листов, сертификатов качества и т.п.), оригиналы комических актов, актов экспертиз, совместных актов сдачи-приемки груза, иные документы, составленные по обычаям делового оборота и относящиеся к страховому случаю;

7. суброгационные требования предполагают фиксацию передачи страхователем страховщику при наступлении страхового случая и после выплаты последним страхового возмещения пава требования возмещения убытков с третьих лиц виновных в причинении ущерба;

8. дополнительные условия, предусматривающие возможность изменения страховых сумм и взносов;

9. срок действия договора;

10. порядок разрешения спора в арбитражном суде;

11. прочие условия и реквизиты сторон.

Иногда в договор страхования включается договора о франшизе, предполагающие, что определенная часть убытков страхователя не подлежит возмещению страховщиком, устанавливается в виде определенного процента стоимости застрахованного имущества.

В доказательства заключения договора карго-страхования выдается страховой полис, подписанный страховщиком, в котором отражаются основные условия страхования, зафиксированные в договоре.

В случае если требуется систематически страховать партии грузов, причем условия страхования для разных партий идентичны, а различаются только объекты страхования, страховая сумма и страховой платеж, то заключается генеральный договор страхования грузов. После отправки груза страхователь направляет страховщику заявление о его отправки.

Этап исполнения договора страхования груза связан с наступлением страхового случая, т.е. свершившегося события предусмотренного договором страхования или законом, с наступлением которого возникает обязанность страховщика произвести выплату страхового возмещения. При наступление страхового случая страхователь предоставляет страховщику всю необходимую информацию (чаще всего письменную) об ущербе (незамедлительно, в трех дневной срок), а так же документы, подтверждающие наличие страхового случая (протокол о ДТП, коммерческий акт и т.п.). При этом страхователь обязан принять необходимые меры, разумные и доступные в сложившихся обстоятельствам, по предотвращению и уменьшению ущерба по грузу.

Страховщик в свою очередь проводит осмотр и обследование застрахованного груза, после чего выплачивает страховое возмещение. Для определения размера ущерба используются акта осмотра груза, экспертизы и документы, а так же счета на производственные расходы.

В целом входе описанного взаимодействия участника ВЭД со страховыми компаниями обе стороны извлекают экономический эффект:

1. страхователь:

· получает от страховщика возмещение на груз в минимальные строки;

· освобождается от необходимости введения исково-претензионной работы с перевозчиком;

· получает полную фактическую стоимость поврежденного или утраченного груза;

· получает возмещение условия форс-мажора;

2. страховщик получает страховую премию, хотя вероятность утраты груза не велика. [3, с.142]

Рассмотрев данную схему страхования, возникает вопрос – насколько эффективны эти схемы страхования и какие методы и способы существуют, чтобы оптимизировать данные схемы. Для начала определимся с недостатками страхования для самих страховых компаний:

Во – первых, иногда участники ВЭД подают не точную, а иногда и поддельную информацию о грузе. Поэтому возникают сложности при выплате суммы страхового ущерба при наступлении страхового случая;

Во – вторых, чаще всего страховая компания не рассматривает определенные обстоятельства, влияющие на доставку груза (это политические и форс - мажорные);

В – третьих, при заключении крупных страховых сделок более мелкие страховые компании не в силах выплачивать по страховому ущербу. В альтернативу этому многие компании прибегают к кредитованию, что очень неэффективно и затратно.

Но существуют также недостатки для самих страхователей

Во – первых, качество обслуживания страховых компаний нуждается в улучшении. Это касается и системы менеджмента и контроля качества предоставляемых услуг;

Во – вторых, чаще всего у страховых компаний не налажены связи с банками. Некоторые участники ВЭД иногда не в состоянии выплачивать по страховой премии. А если бы были налажены связи страховых компаний с банками, то было бы проще как самим участникам ВЭД, так и страховым компаниям.

На основе вышеизложенного предлагаются следующие меры по оптимизации схемы страхования:

· Улучшение системы менеджмента контроля качества отдельных видов услуг.

· Развитие более тесного и прогрессивного сотрудничества страховых компаний с банками, таможенными брокерами, транспортно - экспедиторскими компаниями

· И на базе существующего государственного органа регулирования страхования (Федеральная служба по страховому надзору при МинФине РФ) создание возможностей для расширения деятельности данной организации путем совершенствования и гармонизации страхового законодательства и обмена опытом. Формирование системы государственного страхования экспортных кредитов базируется на соответствующих законах и изданных в их развитие нормативных актах. Они определяют виды страхования, порядок размещения возможных убытков и решение других вопросов, а также органы, уполномоченные на проведение страховых операций. В последнем случае, как показывает практика, функции государственного страхования экспортных кредитов могут возлагаться:

1. либо на одно из подразделений правительственного органа (Департамент гарантий экспортных кредитов в министерстве торговли и промышленности в Великобритании и Японии ),

2. либо на автономную государственную организацию ( Французская компания страхования внешней торговли, Итальянский государственный комитет страхования экспортных кредитов),

3. либо на контролируемое государством акционерное общество (Корпорация страхования экспортных кредитов в Польше, Чешская компания экспортных гарантий и страхования).

Зачастую вопросы государственного страхования и кредитованию экспортных кредитов сосредоточены в одном учреждении, как, например, в Экспортно – импортном банке США. Кроме того, страховые операции экспортных фирм могут осуществлять и другие организации, как, например, Корпорация по страхованию частных инвестиций за рубежом, имеющая свои отделения в 140 странах мира.

Во всяком случае структуры, осуществляющие страхование экспортных кредитов, находятся под полным контролем государства. Это нормальная зарубежная практика.[9,с.58]

Подводя итог вышесказанному, надо отметить, что страхование участников ВЭД в РФ должно быть закреплено как основными правилами ведения самого процесса страхования, так и законодательными актами и нормами. Если все это будет предусмотрено, тогда сами участники ВЭД создадут для себя наилучшие условия своей деятельности.

Делая вывод по всей главе, надо отметить, общее состояние страхования ВЭД в РФ находится в стабильном положении. При этом не наблюдается сильных сдвигов как внутри страхования (изменения положения отдельных видов страхования), так и доля внешнеэкономического страхования России на мировом рынке страхования.

Заключение

В наше тяжелое неспокойное время учащаются кризисы, периоды стагнации, поэтому предприятие должно быть уверено в завтрашнем дне. На этом фоне основным помощником предприятиям как участникам ВЭД выступает страхование ВЭД предприятий. Страхование во ВЭД означает страхование внешнеэкономических рисков и представляет собой комплекс видов страховой защиты интересов отечественных и зарубежных участников различных форм международного сотрудничества, который включает страхование экспортно-импортных грузов; перевозящих их транспортных средств; экспортных кредитов; международных торгово-промышленных и иных выставок. Страхование позволяет участникам ВЭД застраховывать свою ответственность от рисков, которые угрожают различным имущественным интересам участника ВЭД.

Существенной особенностью страхования в ВЭД является то, что для его поведения необходимо соблюдение определенных условий как на стадии лицензирования тех или иных видов страховой защиты, так и при их проведении.

Значение страхования неизменно растет с каждым днем. Предприятия хотят защитить свою ответственность и сохранить результаты своей деятельности, уменьшить негативные последствия. Рынок страховых услуг достаточно емкий. Основные виды страхования: личное страхование, имущественное страхование и страхование ответственности.

Личное страхование предоставляет страховую защиту гражданам при наступлении определенных событий, связанных с их жизнью и здоровьем. Объектом страховых отношений в имущественном страховании выступает имущество в различных видах и имущественные интересы. Оно проводится на случай утраты (гибели) или повреждения имущества, находящегося во владении, пользовании, распоряжении страхователя (выгодоприобретателя), а также ущерба его имущественным правам, в том числе нанесения убытков от предпринимательской деятельности из-за нарушения своих обязательств контрагентами предпринимателя или изменения условий этой деятельности по не зависящим от предпринимателя обстоятельствам.

В страховании ответственности объектом страховых отношений является ответственность по обязательствам, возникшим в случае причинения страхователем вреда жизни, здоровью или имуществу других лиц (физических или юридических), или ответственность по договору.

Наиболее динамично развивающимся видом страхования ВЭД является карго-страхование участников ВЭД. Предприятия, которые осуществляют ВЭД, производят обмен результатами своей деятельности и торговли товарами и услугами. Это достигается путем транспортировки товара от продавца к покупателю. В этот момент могут произойти различные непредвиденные обстоятельства под влиянием негативных факторов, будь то политические, климатические, экономические и демографические. Поэтому продукция может быть, вовремя не доставлена к заказчику. Для этого участники страхуют свою ответственность путем карго-страхованием. Карго-страхование предусматривает покрытие груза только на время его передвижения.

Объектами страхования карго являются:

а) сам груз;

б) возросшая стоимость;

в) комиссионные посредникам;

г) таможенная пошлина;

д) непредвиденные обстоятельства, связанные с фрахтом.

Но, конечно же, существуют сложности и проблемы на страховом рынке ВЭД предприятий. Существуют различные проблемы, недопонимания как со стороны участников ВЭД, так и со стороны самих страховых компаний. Страховые компании не всегда и вовремя могут исполнить свои обязательства или предоставить необходимый пакет услуг заказчику.

Выделим основные проблемы, с которыми сталкиваются

страхователи:

1. несвоевременное исполнение обязательств.

2. страховая компания не может выплатить по имеющимся страховым случаям страховой ущерб.

Страховщики:

1. предоставление недостоверной информации со стороны участников ВЭД

Улучшения в сфере страхования ВЭД для участников ВЭД: сотрудничество страховых компаний с различными компаниями, содействующие более рациональному и качественному обслуживанию (таможенные брокеры, транспортно-экспедиторские компании, банки), улучшение системы менеджмента и контроля качества.

Улучшения в сфере страхования ВЭД для страховых компаний: добросовестный подход участников ВЭД к самой системе страхования.

Список использованных источников:

1. Архипова А.Ю. Международные экономические отношения. Международный бизнес: учебник. – Ростов н/Д: Феникс, 2009. – 571с.

2. Ахвледиани Ю.Т.- Страхование ВЭД: учебник для студентов и вузов, обучающихся по направлению «Экономика» и экономические специальности /М.: ЮНИТИ-ДАНА, 2010.-255с.

3. Балабанов И.Т., Балабанова А.И. Внешнеэкономические связи: Учеб. Пособие. М.: Финансы и статистика, 1998.

4. Воронкова О.Н., Пузакова Е.П. Внешнеэкономическая деятельность: организация и управление: учеб. пособие / под ред. Е.П.Пузаковой.-М.: Экономистъ, 2005.-495с.

5. Ечкалов Д.И. Особенности внешнеэкономического страхования в России // Страховое ревю – 2005. – №1-с.16

6. Зайцева М.А., Литвинова Л.Н. Страховое дело: Учеб. пособие / Под общ. ред. М.А. Зайцевой. Мн.: БГЭУ, 2001

7. Зайцева М.А. Страхование во ВЭД: учеб. пособие / Минск: БГЭУ, 2007.-383с.

8. Никитина Т.В. Страхование коммерческих и финансовых рисков: Учеб. пособие. СПб.: Санкт – Петербург, 2003.

9. Рогов В.В. Политика и практика зарубежных стран в области государственной поддержки экспорта //Внешнеэкономический бюллетень – 2002.-№1-с.58

10. Рудаков А.П. Страхование ВЭД. Учебное пособие – Москва: АТиСО, 2008. – 288с.

11. Самсонова И.А. Страхование. Учеб. пособие – Москва: ЮНИТИ – ДАНА, 2007. -256с.

12. Сахарова Н.П. Страхование: Учеб. пособие. М.: Проспект, 2006.

13. Стровский Л.Е. Внешнеэкономическая деятельность предприятия: Учебник для вузов. - М.: ЮНИТИ – ДАНА, 2003. – 823с.

14. Чиненов М,В. Страхование ВЭД: учеб. пособие для студентов, обучающихся по специальностям «Финансы и кредит» и «Мировая экономика».- М.: Издат-во «Омега - Л», 2007. – 244с.

15. Шахова В.В. Страхование: Учеб./ М.:ЮНИТИ, 2005

16. Официальный сайт Федеральной службы по страховому надзору при Министерстве Финансов РФ www.fssn.ru

17. Официальный сайт Swiss Re Economic Research & Consulting www.swissre.com

Приложение 1

Классификация видов страхования в соответствии с директивой

ЕЭС 73/ 239/ЕЕС [6, с.32]

| Вид страхования | Классификация |

| 1 | 2 |

| Долгосрочное страхование | Long Term |

| Класс I. Страхование жизни и аннуитетов | Class I. Life and Annuity |

| Класс II. Страхование к бракосочетанию и рождению ребенка | Class II. Marriage and Birth |

| Класс III. Связанное долгосрочное страхование | Class III. Linked Long Term |

| Класс IV. Непрерывное страхование здоровья | Class IV. Permanent Health |

| Класс V. Тонтины | Class V. Tortines |

| Класс VI. Страхование возмещения капиталов | Class VI. Capital Redemption |

| Класс VII. Страхование пенсий | Class VII. Pension Fund Management |

| Генеральное страхование | General |

| Класс 1. Страхование от несчастных случаев | Class 1. Accident |

| Класс 2. Страхование на случай болезни | Class 2. Sickness |

| Класс 3. Страхование автомобилей | Class 3. Land Vehicles |

| Класс 4. Страхование железнодорожного подвижного состава | Class 4. Railway Rolling Stock |

| Класс 5. Страхование воздушных судов | Class 5. Aircraft |

| Класс 6. Страхование судов | Class 6. Ships |

| Класс 7. Страхование грузов в пути | Class 7. Goods in Transit |

| Класс 8. Страхование от огня и стихийных бедствий | Class 8. Fire and Natural Forces |

| Класс 9. Страхование от ущерба имуществу | Class 9. Damage to Property |

| Класс 10. Страхование гражданской ответственности владельцев авто – Транспортных средств | Class 10. Motor Vehicle Liability |

| Класс 11. Страхование гражданской ответственности владельцев воздушных судов | Class 11. Aircraft Liability |

| Класс 12. Страхование гражданской ответственности судовладельцев | Class 12. Liability for Ships |

| Класс 13. Страхование общей ответственности | Class 13. General Liability |

| Класс 14. Страхование кредитов | Class 14. Credit |

| Класс 15. Страхование финансовых потерь работодателей, связанных со злоупотреблениями лиц, работающих по найму | Class 15. Suretyship |

| Класс 16. Страхование от прочих Финансовых потерь | Class 16. Miscellaneous Financial loss |

| Класс 17. Страхование судебных издержек | Class 17. Legal Expenses |

Похожие работы

... внешнем рынках. Это необходимо как для защиты внутреннего рынка, так и для осуществления контроля со стороны государства за внешнеэкономической деятельностью (ВЭД) субъектов хозяйствования в рамках правового поля. Специальные санкции в качестве регулирования внешнеэкономической деятельности без дополнительного вмешательства Верховная Рада Украины еще в 1991 году, принимая один из самых "мягких" ...

... ситуации, и которые не применяют в силу недостаточной культуры страхования, в том числе и из-за незнания возможностей, предоставляемых современным страхованием. 8 ТЕМА 2.Павове аспекты организации страхования ВЭД в России и за рубежом. Государственное регулирование страховой деятельности на европейском рынке: необходимость и сущность. Принципы организации страхового надзора в рамках ЕЭС. ...

... изделий в соответствие с мировыми стандартами. - предоставляет информацию об изменениях в области мировых стандартов качества Глава II Описание предмета внешнеэкономической деятельности предприятия СП «Инволюкс» ООО. 2.1. Характеристика товара. Использование новых прогрессивных технологий, высококачественных материалов и комплектующих, разумное соотношение цены и качества – все ...

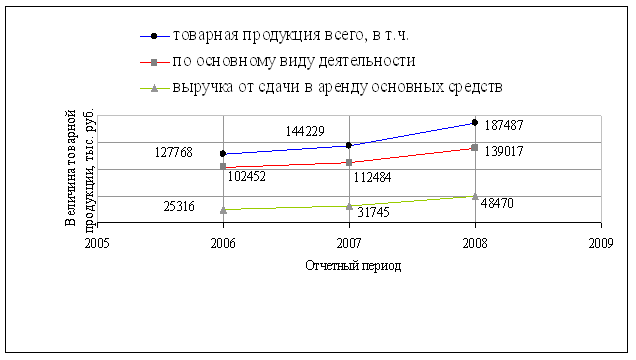

... знать участникам ВЭД, учитывать в своей практической деятельности и отражать в условиях внешнеторговых сделок. Глава 2. Анализ организации внешнеэкономической деятельности на предприятии ОАО «Электроагрегат» 2.1 Анализ структуры производства продукции и её внешнеэкономической составляющей ОАО «Электроагрегат» ОАО «Электроагрегат» является одним из основных российских производителей ...

0 комментариев