Навигация

1.2 Политика открытого рынка

Политика открытого рынка - купля-продажа Центральным банком ценных государственных бумаг с целью оказать влияние на денежный рынок. ЦБ, продавая коммерческим банкам ценные государственные бумаги, ограничивает кредитную экспансию коммерческих банков, снижает денежную массу в обращении, ослабляя тем самым давление платежных средств на товарный рынок, и повышает курс рубля.

При покупке или продаже ценных бумаг ЦБ пытается с помощью предложения выгодных процентов воздействовать на объем ликвидных средств коммерческих банков и тем самым осуществить управление их кредитной эмиссией. Покупая ценные бумаги на открытом рынке, он увеличивает резервы коммерческих банков и способствует росту денежного предложения. Особенно эффективно используются в период кризиса. В период высокой конъюнктуры ЦБ предлагает коммерческим банкам купить ценные бумаги, чтобы сократить кредитные возможности по отношению к экономике и населению. Проводить эту политику ЦБ может двумя путями:

1) во-первых, он может изменять объем купли - продажи, уровень

процентных ставок, по которым банки могут покупать ценные бумаги. Курс продажи ценных бумаг устанавливается в зависимости от их срока. В этом случае влияние на формирование рыночных ставок будет косвенным.

2) во-вторых, ЦБ может устанавливать процентные ставки, по которым он готов покупать ценные бумаги.

Успех политики открытого рынка зависит от многих факторов. Банки приобретают ценные бумаги у ЦБ только при малом спросе на кредиты со стороны предпринимателей и населения, а также когда ЦБ предлагает бумаги на более выгодных условиях. Когда необходимо поддержать ликвидность и кредитную активность коммерческого банка, ЦБ выступает покупателем на открытом рынке. В этом случае используются перекупочные соглашения: ЦБ обязуется купить ценные бумаги у коммерческих банков с условием, что последние спустя время осуществляют обратный процесс, но со скидкой репо - это продажа (покупка) ценных государственных бумаг на условиях совершения обратной сделки, т.е. покупки (продажи) ранее проданных (купленных) бумаг через определенный срок. Эта сделка может быть фиксированной или плавающий.

Рынок ценных государственных бумаг на протяжении 1996 - 1998 гг. оказывал решающее влияние на состояние российского финансового рынка и выступал главным инструментом денежно - кредитной политики ЦБ. Это определялось широким присутствием на нем нерезидентов, на их долю приходилось 32% ПСООФЭ в обращении. Нерезиденты обеспечивали массовый приток валютных средств на рынок ГКО-ОФЗ, что стимулировало снижение доходности государственных облигаций. С другой стороны, международный финансовый рынок стал влиять на российский рынок и способствовал его кризису. Характерной чертой рынка ценных государственных бумаг в 1998 году являлось последовательное изменение котировок. Доходность портфеля ГКО (государственных краткосрочных облигаций) выросла с 33 до 71%. И Минфин России проводил их погашения с помощью средств федерального бюджета. Он провел реструктуризацию -добровольный обмен ГКО на еврооблигации со сроком обращения 7-20 лет, а также отказался от эмиссии ГКО, но кардинального оздоровления рынка не произошло, и в августе 1998 г. Торги остановились. Перед ЦБ встала задача разработки механизма восстановления финансового рынка, так как операция на открытом рынке являются важным элементом регулирования ликвидности банковской системы. ЦБ предложил собственные краткосрочные бескупонные облигации России - ОБР со сроком погашения до 3 лет. ЦБ предоставил возможность коммерческим банкам использовать их в качестве залога под ломбардные кредиты и кредиты овердрафт. Ломбардный кредит — это форма рефинансирования ЦБ РФ ссуды под залог, предметом залога являются ценные бумаги. Овердрафт — это форма краткосрочного кредита.

На этапе восстановления финансового рынка возрастает значение регулирующей деятельности ЦБ. Улучшается положение рынка ценных валютных государственных бумаг. В настоящее время активизируется сектор корпоративных долговых обязательств - облигаций, обеспеченных ипотекой, коммерческих векселей и др., что обусловливает перелив ценных государственных бумаг в корпоративные.

При спаде экономики ЦБ заинтересован в увеличении денежной массы в обращении, поэтому он старается увеличить денежные средства коммерческих банков, которые, и увеличат предложение денег на рынке.

1.3 Пассивные и активные операции центрального банка

Центральный банк осуществляет свои функции через банковские операнд пассивные и активные.

Пассивные операции центральных банков - это операции по формированию банковских ресурсов.

К пассивным операциям центральных банков относятся:

- эмиссия банкнот;

- прием депозитов коммерческих банков и казначейства (Минфина);

- получение кредитов;

- выпуск собственных ценных долговых бумаг;

- операции по формированию собственного капитала и резервов.

Важным источником ресурсов центрального банка является эмиссия банкнот. На современном этапе выпуск банкнот полностью фидуциарный, е. он не обеспечен золотом. Золотое обеспечение банкнот отменено, хотя в некоторых странах формально продолжают действовать законы, ограничивающие пределы фидуциарной эмиссии банкнот. Повсеместно отменено официальное золотое содержание денежных единиц.

Современный механизм эмиссии банкнот основан на кредитовании коммерческих банков и государства, покупке ценных бумаг и иностранной валюты. Механизм эмиссии предопределяет характер кредитного обеспечения банкнот. Эмиссия банкнот, осуществляемая при кредитовании банков, обеспечена их обязательствами; при покупке государственных долговых обязательств и иностранной валюты - соответственно государственными обязательствами и иностранной валютой. Иначе говоря, обеспечением банкнотной эмиссии служат активы центрального банка. В этом , в частности, проявляется взаимосвязь его пассивных и активных операций. Размеры пассивной операции центрального банка "Эмиссия банкнот" зависят от его активных операций: ссуд банкам, покупки ценных государственных бумаг и иностранной валюты. В этом смысле можно сказать, что активные операции центрального банка первичны по отношени] к пассивным. Значительную часть пассивов центральных банков составляют депозиты государства и коммерческих банков. На счетах центральных банков храните средства казначейства (министерства финансов) и других правительственны ведомств.

Коммерческие банки открывают в центральных банках беспроцентные корреспондентские счета и специальный резервный счет. Иногда обязательные резервы зачисляются на обычные корреспондентские счета. Центральные банки могут принимать от коммерческих банков также депозиты (срочные и до востребованию), по которым выплачиваются проценты. Центральные банки могут получать кредиты от международных финансово — кредитных организаций (например, МВФ) или других центральных банков. В ряде стран центральные банки прибегают к займам: выпускают собственные ценные долговые бумаги (облигации, векселя, депозитные сертификаты). Они используются для проведения операций на открытом рынке и принимаются центральными банками в залог при кредитовании коммерческих банков.

Активные операции центральных банков - это операции по размещению банковских ресурсов. К активам центральных банков относятся:

- иностранные валюта и золото;

- ссуды;

- вложения в ценные бумаги;

- основные средства.

Центральные банки предоставляют ссуды правительству и банкам. Для покрытия кассовых разрывов (т.е. временных разрывов между текущим поступлением доходов и расходами госбюджета) могут быть предоставлены ссуды казначейству сроком до одного года. Краткосрочные ссуды для поддержания ликвидности коммерческих банков обычно предоставляются центральным банком под залог простых и переводных векселей, ценных государственных бумаг и других активов.

Вложения в ценные бумаги могут осуществляться центральными банками с различными целями. Во-первых, покупка ими государственных обязательств в большинстве промышленного развитых стран служит главной и даже единственной формой кредитования правительства для покрытия бюджетного дефицита. Прямое кредитование государства, т.е. предоставление банковской ссуды, для финансирования бюджетного дефицита в этих странах практически отсутствует (например, в США, Канаде, Японии, Великобритании, Швейцарии, Швеции) или ограничено законом (в ФРГ, Франции, Нидерландах). Следует обратить внимание на то, что в портфеле центрального банка обычно находится очень незначительная часть ценных государственных бумаг. Основными кредиторами государства выступают не центральные банки, а коммерческие банки и другие финансово-кредитные учреждения, компании и население.

Во-вторых, покупка центральными банками ценных государственных бумаг осуществляется с целью регулирования ликвидности банковской системы, денежной массы и курса государственных облигаций в ходе проведения денежно - кредитной политики.

Для увеличения ресурсов коммерческих банков центральные банки, используют, в частности, покупку у них векселей. Эта операция называется переучетом, т.к. центральный банк осуществляет вторичный учет, вторичную покупку векселей, которые коммерческие банки купили у своих клиентов. Другой метод расширения ликвидности коммерческих банков - операции типа репо: покупая у банков государственные ценные бумаги, центральные банки одновременно берут на себя обязательство обратной последующей продажи через определенный срок по заранее фиксированной цене.

Похожие работы

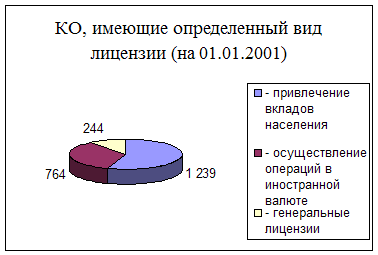

... Рисунок 5 – Количество филиалов кредитных организаций, действующих на территории РФ. Установление и соблюдение экономических нормативов В целях обеспечения устойчивости банковской системы Центральный банк Российской Федерации разрабатывает для коммерческих банков обязательные нормативы, которые позволяют оценить состояние капитала, источники ресурсов и их соотношение с активами. ...

... Федерации имеет самостоятельный конституционный статус. 2. Центральный банк Российской Федерации не входит в систему ни одной из ветвей государственной власти. 3. Центральный банк Российской Федерации осуществляет особые по своей правовой природе функции государственной власти. 4. Другие органы государственной власти не могут вмешиваться в осуществление конституционных функций Центрального ...

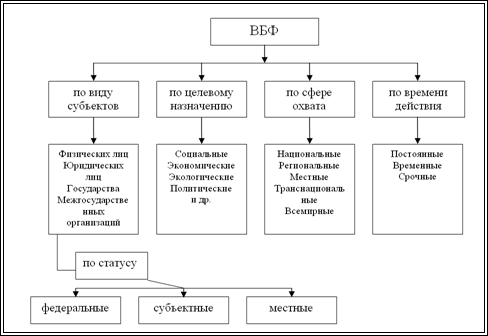

... внебюджетные фонды с 01.01.2001г. был введен единый социальный налог главой 24 части второй Налогового кодекса РФ, в котором были консолидированы взносы в ПФ РФ, ФОМС и ФСС. Центральный Банк РФ, его функции, задачи Центральный банк Российской Федерации (Банк России) был учрежден 13 июля 1990 г. на базе Российского республиканского банка Госбанка СССР. Подотчетный Верховному Совету РСФСР, он ...

... роста ВВП с одновременным созданием предпосылок для снижения безработицы и увеличения реальных доходов населения. 2.3 Основные инструменты денежно-кредитной политики ЦБ РФ. В соответствии со статьей 35 Федерального закона «О Центральном банке Российской Федерации (Банке России)» (в ред. Федерального закона от 26.04.95 N 65-ФЗ) основными инструментами и методами денежно-кредитной политики Банка ...

0 комментариев