Навигация

Признание расходов в бухгалтерском учете

1.3 Признание расходов в бухгалтерском учете

Все расходы организации (по обычным видам деятельности и прочие) признаются в бухгалтерском учете при наличии следующих условий:

• расход производится в соответствии с конкретным договором, - требованиями законодательных и нормативных актов, обычаями делового оборота;

• сумма расходов может быть определена;

• имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации (т.е. когда организация передала актив либо отсутствует неопределенность в отношении передачи активов). Если в отношении любых расходов организации не исполнено хотя бы одно из указанных условий, то в учете эти расходы признаются дебиторской задолженностью.

Амортизация признается в качестве расхода исходя из величины амортизационных отчислений, определяемой на основе стоимости амортизируемых активов, срока полезного использования и принятых организацией способов начисления амортизации.

Расходы подлежат признанию в бухгалтерском учете независимо от намерения получить выручку, операционные или иные доходы и от формы осуществления расхода (денежной, натуральной и иной). В соответствии с допущением временной определенности фактов хозяйственной деятельности расходы признаются в том отчетном периоде, в котором совершены, независимо от времени фактической выплаты денежных средств и иной формы осуществления.

Если организацией принят порядок признания выручки после поступления денежных средств и иной формы оплаты, то и расходы признаются после осуществления погашения задолженности. Расходы признаются в отчете о прибылях и убытках:

• с учетом связи между производственными расходами и поступлениями (соответствие доходов и расходов);

• путем их обоснованного распределения между отчетными периодами, когда расходы обусловливают получение доходов в течение нескольких отчетных периодов и когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем;

• по расходам, признанным в отчетном периоде, когда по ним становится определенным неполучение экономических выгод или поступление активов;

• независимо от того, как они принимаются для целей расчета налогооблагаемой базы;

• когда возникают обязательства, не обусловленные признанием соответствующих активов.

2. Понятие и классификация расходов организации в налоговом учете

2.1 Общие положения и понятие «расходы»

Расходами признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком.

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и документами, косвенно подтверждающими произведенные расходы. Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Расходами вновь созданных и реорганизованных организаций признается стоимость (остаточная стоимость) имущества, имущественных прав, имеющих денежную оценку, и (или) обязательств, получаемых в порядке правопреемства при реорганизации юридических лиц, которые были приобретены (созданы) реорганизуемыми организациями до даты завершения реорганизации. Стоимость имущества, имущественных прав, имеющих денежную оценку, определяется по данным и документам налогового учета передающей стороны на дату перехода права собственности на указанные имущество, имущественные права.

2.2 Классификация расходов для целей налогового учета

В соответствии со ст. 252 НК РФ расходы в зависимости от их характера, а также условий осуществления и направлений деятельности налогоплательщика подразделяются на расходы, связанные с производством и реализацией, и внереализационные расходы.

К расходам, связанным с производством и реализацией, относятся;

— материальные расходы;

— расходы на оплату труда;

— амортизация;

— прочие расходы, связанные с производством и реализацией. Состав и порядок формирования этих расходов содержатся в

ст. 253—264 НК РФ.

Перечень внереализационных расходов приводится в ст. 265 НК РФ, а расшифровывается — в ст. 265-269 НК РФ.

Расходы, связанные с производством и реализацией, подразделяются на:

1) материальные расходы;

2) расходы на оплату труда;

3) суммы начисленной амортизации;

4) прочие расходы.

К материальным расходам, в частности, относятся следующие затраты налогоплательщика:

- на приобретение сырья и материалов, используемых в производстве товаров (выполнении работ, оказании услуг) и образующих их основу либо являющихся необходимым компонентом при производстве товаров;

- на приобретение материалов, используемых для упаковки и иной подготовки произведенных и реализуемых товаров; на другие производственные и хозяйственные нужды);

-на приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды и других средств индивидуальной и коллективной защиты, предусмотренных законодательством Российской Федерации, и другого имущества, не являющихся амортизируемым имуществом.

- на приобретение комплектующих изделий, подвергающихся монтажу, и полуфабрикатов, подвергающихся дополнительной обработке у налогоплательщика;

- на приобретение топлива, воды и энергии всех видов, расходуемых на технологические цели, выработку всех видов энергии, отопление зданий, а также расходы на трансформацию и передачу энергии;

- на приобретение работ и услуг производственного характера, выполняемых сторонними организациями или индивидуальными предпринимателями, а также на выполнение этих работ структурными подразделениями налогоплательщика.

- связанные с содержанием и эксплуатацией основных средств и иного имущества природоохранного назначения

В расходы на оплату труда включаются любые начисления работникам в денежной и натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами и коллективными договорами.

Амортизируемым имуществом признаются имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности, используются им для извлечения дохода и стоимость которых погашается путем начисления амортизации. Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 20 000 рублей.

Не подлежат амортизации земля и иные объекты природопользования (вода, недра и другие природные ресурсы), а также материально-производственные запасы, товары, объекты незавершенного капитального строительства, ценные бумаги, финансовые инструменты срочных сделок (в том числе форвардные, фьючерсные контракты, опционные контракты).

Из состава амортизируемого имущества исключаются основные средства:

- переданные (полученные) по договорам в безвозмездное пользование;

- переведенные по решению руководства организации на консервацию продолжительностью свыше трех месяцев;

- находящиеся по решению руководства организации на реконструкции и модернизации продолжительностью свыше 12 месяцев.

К прочим расходам, связанным с производством и реализацией, относятся следующие расходы налогоплательщика:

1) суммы налогов и сборов, таможенных пошлин и сборов,

2) расходы на сертификацию продукции и услуг;

3) суммы комиссионных сборов;

4) суммы портовых и аэродромных сборов, расходы на услуги лоцмана;

5) суммы выплаченных подъемных в пределах норм;

6) расходы на обеспечение пожарной безопасности, расходы на содержание службы газоспасателей, расходы на услуги по охране имущества, обслуживанию охранно-пожарной сигнализации, расходы на приобретение услуг пожарной охраны и др.;

7) расходы на обеспечение нормальных условий труда и мер по технике безопасности, расходы на гражданскую оборону, расходы на лечение профессиональных заболеваний работников, занятых на работах с вредными или тяжелыми условиями труда и др.;

8) расходы по набору работников, включая расходы на услуги специализированных организаций по подбору персонала;

9) расходы на оказание услуг по гарантийному ремонту и обслуживанию;

10) арендные (лизинговые) платежи за арендуемое (принятое в лизинг) имущество, расходы на приобретение имущества, переданного в лизинг;

12) расходы на командировки.

И другие расходы, связанные с производством и реализацией. Более полный перечень данных расходов представлен в статье 264 НК РФ.

В состав внереализационных расходов, не связанных с производством и реализацией, включаются обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и реализацией. К таким расходам относятся, в частности:

- расходы на содержание переданного по договору аренды (лизинга) имущества (включая амортизацию по этому имуществу);

- расходы в виде процентов по долговым обязательствам любого вида;

- расходы на организацию выпуска собственных ценных бумаг;

- расходы, связанные с обслуживанием приобретенных налогоплательщиком ценных бумаг;

- расходы в виде отрицательной курсовой разницы, возникающей от переоценки имущества в виде валютных ценностей и др. Более полный перечень внереализационных расходов представлен в статье 265 НК РФ.

К внереализационным расходам приравниваются убытки, полученные налогоплательщиком в отчетном (налоговом) периоде (статья 265 НК РФ).

Похожие работы

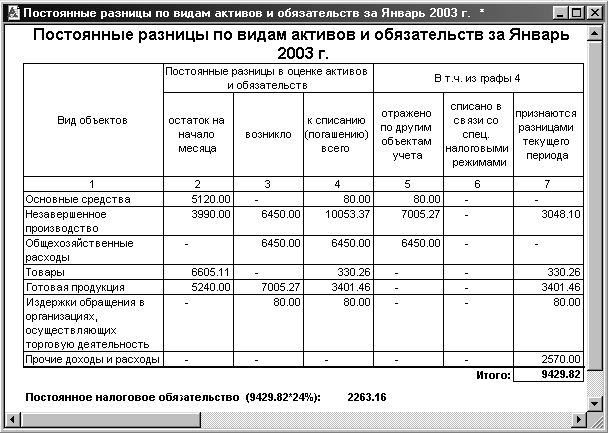

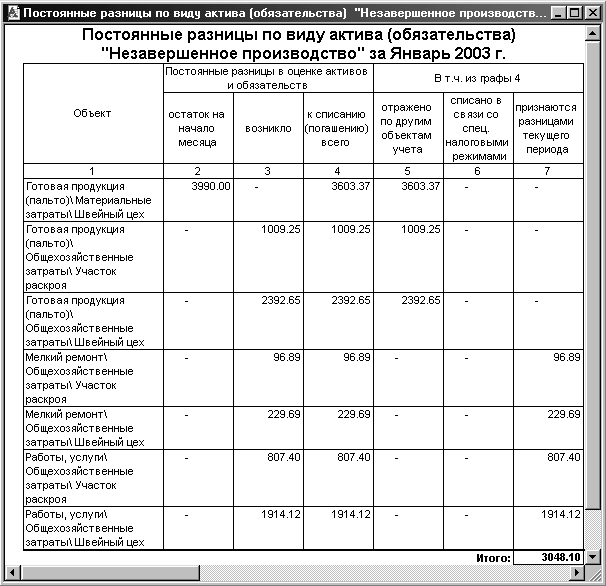

... совершенно не корреспондируют между собой. Об этом и пойдет речь в следующей главе настоящей работы на примере конкретной организации г.Москвы. 2. Оценка действующей системы взаимодействия бухгалтерского и налогового учета платежей по налогу на прибыль (на примере ОАО "КОМКОР") 2.1. Концепция ПБУ 18/02 "Учет расчетов по налогу на прибыль" в практическом аспекте Существующие расхождения ...

... сумм создаваемых резервов, а также сумму задолженности по расчетам бюджетом по налогу на прибыль. Глава 2. Содержание, классификация, признание прочих доходов и расходов организации 2.2 Содержание и классификация доходов и расходов в бухгалтерском и налоговом учёте В условиях рыночной экономики доходы и расходы являются важнейшими факторами, определяющими достоверность формирования ...

... налогового) периода. В соответствии с п. 3 ст. 273 НК РФ для организаций, применяющих кассовый метод, арендные (лизинговые) платежи признаются в качестве расходов для целей налогообложения прибыли только после их фактической оплаты. В бухгалтерской отчетности расходы в виде арендных (лизинговых) платежей показываются в составе прочих расходов по строке 060 и в том числе по строке 100 Приложения ...

... сети для автоматизации первичных документов и сбора информации. Повышение квалификации бухгалтеров предприятия, при необходимости, дополнительное обучение. Предложенные мероприятия по совершенствованию бухгалтерского и налогового учета затрат и формирования себестоимости продукции могут дать положительный экономический эффект при внедрении в ОАО НАК «Азот». Список литературы 1. ...

0 комментариев