Навигация

Усовершенствование системы распределения налоговых доходов между всеми уровнями бюджетной системы

2. Усовершенствование системы распределения налоговых доходов между всеми уровнями бюджетной системы.

3. Совершенствование существующей системы взимания отдельных налогов. От того, насколько совершенной будет система, позволяющая определить объект налогообложения, налоговую базу, налоговую ставку, порядок исчисления и уплаты налога во многом зависит степень учета интересов налогоплательщика в налоговых отношениях. Такая проблема должна затронуть вопросы упрощения налоговой системы, уменьшения числа налогов, ориентации на налоги, стимулирующие мотивацию к росту прибыли и личных доходов, отказ от теневой деятельности.

4. Улучшение системы налогового контроля и изменение системы налоговой ответственности. То есть улучшение контрольных функций, сведение к минимуму мер текущего контроля, сосредоточение контроля на ключевых сферах, исключение дублирования контрольных полномочий.

Требует совершенствования и система налоговой ответственности, так как судебный порядок взыскания санкций приводит к огромному объему судебных дел. Часто рассмотрение дела в суде превращается в простую формальность, которая, однако, приводит к дополнительным государственным расходам. Поэтому планируется четко распределить компетенцию по привлечению к налоговой ответственности. Возможно, судебные разбирательства будут необходимы только для тех случаев, когда налогоплательщик не согласен с решением налогового органа и отказывается от уплаты санкций.

Наиболее важные реформы налоговой системы были реализованы в программе 2000-2002 года. Тогда были применены следующие меры:

-Отмена неэффективных «оборотных» налогов;

-Существенное снижение налогообложения фонда оплаты труда за счет введения пропорциональной шкалы и снижения социальных отчислений;

-Новый режим и снижение ставки налога на прибыль;

-Введение налога на добычу полезных ископаемых, что стало важным шагом в направлении изъятия в доход государства части природной ренты, образующейся у пользователей недр;

-Реформирование системы налогообложения малого бизнеса;

-Отмена налога с продаж и налога на покупку иностранной валюты.

Эта масштабная программа была проведена в очень короткие для мировой практики сроки. «Следствием этих мер стало более равномерное распределение налоговой нагрузки на всех налогоплательщиков, изменение в положительную сторону структуры поступлений, улучшение администрирования, легализация многих налогоплательщиков. Важнейшим промежуточным результатом стало реальное снижение общей налоговой нагрузки на экономику, поддерживающее дальнейший экономический рост».[10]

Дальше, в последствие развития налоговой системы РФ должно произойти выравнивание налоговой нагрузки между отраслями экономики, а также между отдельными хозяйствующими субъектами, занимающимися одной и той же экономической деятельностью. Различия в уровне налогообложения таких хозяйствующих субъектов создают неравные конкурентные условия для отдельных налогоплательщиков.

Основные задачи развития современной российской налоговой системы:

- поддержка российских товаропроизводителей путем создания благоприятных налоговых условий для инвестиций и повышение их конкурентоспособности как на внутреннем так и на мировом рынках;

- совершенствование принципов федерализма, развитие в стране муниципальных налоговых систем;

- обеспечение льготного налогового режима для привлекаемых иностранных капиталов;

- в результате решения вышеперечисленных задач - ускорение процесса интеграции российской экономики в мировую.

Все направления развития имеют непосредственное отношение практически ко всем федеральным и региональным налогам. Среди них ключевое значение имеют налоги на прибыль и на добавленную стоимость, на имущество, которые в решающей мере определяют налоговое бремя на товаропроизводителей, благодаря чему способны либо подавить производство, либо стать мощным рычагом его стимулирования.

Мировой финансовый кризис, который имеет место быть и сейчас, стал причиной резкого сокращения поступлений от налога на прибыль. По данным МИНФИНа поступления 2009 года составили лишь третью часть того, что было в 2008 году, что является существенной потерей доходов бюджета для многих регионов с развитой промышленностью. Но пока ситуация только ухудшается. Поступления от налога на прибыль от предприятий возможно сократится на 25-30%, а от физических лиц – на 10%, но возможно и больше.

Сейчас ведутся дискуссии в руководстве страны об облегчении налогового бремени для поддержки экономики. Так, должны будут снизиться налоги с предприятий, а также налоги на доходы с капитала.

Но, какой бы ни была налоговая система страны, она все равно является важнейшим элементом рыночных отношений любого развивающегося государства и от неё во многом зависит успех экономических преобразований.

Заключение

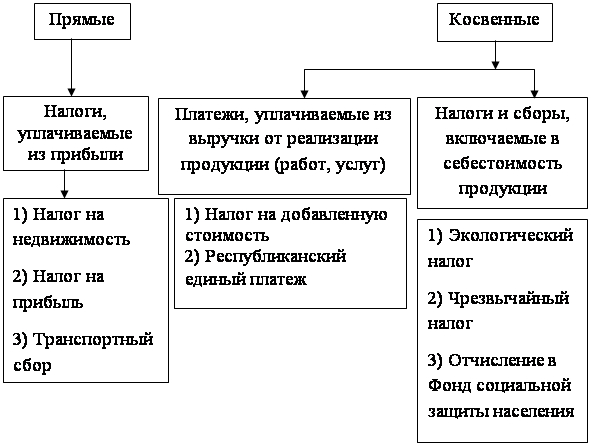

Налоги как основной элемент доходов бюджета обеспечивают финансирование всей структуры его расходных статей. В структуре налоговых доходов прямые налоги имеют направленность к увеличению, что связано с индексацией ставок реального налога, введением единого налога на вмененный доход и других причин. При этом общий уровень основных косвенных налогов (НДС, акцизов, налога с продаж) изменяется в противоположную сторону, хотя они являются более надежным бюджетным источником, так как гораздо меньше, чем прямые налоги, зависят от циклических колебаний конъюнктуры и являются легко собираемыми.

Сохранение преобладающего значения прямых налогов при формировании доходов региональных бюджетов свидетельствует о стремлении Правительства области обеспечить большую устойчивость доходной базы областного бюджета, о его нацеленности на решение преимущественно макроэкономических (регулирующих) задач. Но это еще и общая тенденция бюджетной политики государства, ориентированной на максимальную концентрацию косвенных налогов в федеральный бюджет.

Снижение одних прямых налогов (прежде всего - налога на прибыль) сопровождается повышением других - земельного налога и налога на имущество организаций. Это, с одной стороны, увеличивает доходы региональных бюджетов, с другой стороны, включение части прямых налогов в издержки хозяйствующих субъектов еще больше сокращает налогооблагаемую базу налога на прибыль, что подрывает налоговый потенциал региональных бюджетов, тогда как именно налог на прибыль является регулирующим налогом.

Нужно отметить, что в Российской Федерации преобладает все-таки косвенное налогообложение. При этом, доля прямых налогов на 2003 год утвержденного бюджета составила чуть менее 40% от налоговых доходов страны, тогда как по факту 2003 снизилась. В 2004 году доля прямых налогов в налоговых доходах федерального бюджета по планируемым показателям и исполненным осталась неизменной, и составила 40%.

Рост налога на прибыль организаций можно охарактеризовать многими причинами, это внесение серьезных поправок в Налоговый кодекс, в частности касаемых ставок налога на прибыль организаций, который подлежит зачислению в бюджеты страны. Так до 1.10.2004 года ставка была 6% суммы налога, в 2004 году - 5%, и с 1.01.2005 года в налоговом кодексе ст.284 она составляет 6,5%.

В настоящее время в налоговой системе Российской Федерации механизм исчисления и взимания прямых налогов остается крайне несовершенным, что неизбежно приводит к сокращению налоговых поступлений в бюджет. Это проявляется в том, что для современной налоговой системы характерно много проблем, одной из которых продолжает оставаться ее фискальная направленность, что в свою очередь, неизбежно ведет к укрывательству доходов многими налогоплательщиками и, в конечном счете, потерям бюджета.

Принято считать, что российские налогоплательщики изнывают под непосильным налоговым бременем, которое мешает экономике развиваться, тормозит инвестиции, способствует бегству капиталов за границу и заставляет предприятия вести двойную бухгалтерию. Однако сравнение ставок основных налогов в России и еще 15 странах с переходной экономикой показывает, что это сильное преувеличение.

По НДС Россия делит 5-е место с такими странами, как Белоруссия, Украина, Грузия и Таджикистан, опережая Польшу, Чехию, Словакию и Венгрию. 4-е место Россия занимает по ставкам социальных платежей, которые примерно в 1,5 раза ниже, чем в передовых странах Восточной Европы. А по налогу на прибыль Россия и вовсе оказалась в тройке лидеров. Во-первых, кроме трех основных налогов есть и много второстепенных, так что общая налоговая нагрузка оказывается достаточно высокой; во-вторых, слишком сложна система отчетности, но, самое главное, слишком большое распространение получило явление, которое правительственные чиновники называют административными издержками, а прочие российские граждане – воровством и коррупцией.

Проблемы налогообложения в России остаются проблемой, так как дефицит бюджета, невыполнение плановых поступлений по налогам, неплатежи — все это заставляет органы власти и управления принимать вынужденные меры по расширению налогооблагаемой базы.

Острые проблемы в системе налогообложения будут иметь место до тех пор, пока кардинально не изменится экономическая и социально-политическая ситуация в стране. Необходимы реальные собственники, способные благодаря своему имущественному положению не только обеспечить личные потребности, но и пополнить казну государства без ущемления собственных интересов. Основная проблема исчисления и уплаты налогов - это определение параметров налогооблагаемой базы, ее реальное обоснование с учётом интересов собственников. Это позволит верно рассчитать налоговое бремя и ставки налогов.

Параллельное сосуществование двух видов учёта бухгалтерского и налогового сильно затрудняет практику реальной оценки финансово-хозяйственной устойчивости предприятий и организаций, что отрицательно сказывается на использовании учётной информации для улучшения инвестиционного климата в России, препятствует привлечению иностранных инвесторов в национальную экономику.

Список литературы

1. Елецкий Н.Д., Корниенко О.В. Экономическая теория. Ростов-на-Дону, 2002;

2. Ильин С.С., Маренков Н.Л. Основы экономики. М., 2004;

3. Козырев В.М. Основы современной экономики. М., 1999;

4. Корниенко О.В. Экономика. М., 2005;

5. Налоговый кодекс РФ часть 1;

6. Экономическая теория, учебник под ред. Белокрыловой О.С. Ростов-на-Дону, 2006;

7. Янова В.В. Экономика, учебник. М., 2005.

[1] Елецкий Н.Д., Корниенко О.В. Экономическая теория. Ростов-на-Дону, 2002. С. 89.

[2] Елецкий Н.Д., Корниенко О.В. Экономическая теория. Ростов-на-Дону, 2002. С. 91.

[3] Ильин С.С., Маренков Н.Л. Основы экономики. М., 2004. С. 68.

[4] Ильин С.С., Маренков Н.Л. Основы экономики. М., 2004. С. 74.

[5] Закон «О налогах на имущество физических лиц» от 09.12.1991 № 2003-1, статья 3 п. 1.

[6] Налоговый кодекс РФ часть 1, статья 374 п. 4.

[7] Корниенко О.В. Экономика. М., 2005. С. 246.

[8] Елецкий Н.Д., Корниенко О.В. Экономическая теория. Ростов-на-Дону, 2002. С. 100.

[9] Козырев В.М. Основы современной экономики. М., 1999

[10] Корниенко О.В. Экономика. М., 2005. С. 124.

Похожие работы

... , стоимостью 80000руб. Гр.П. является родителем гр.Ф. В данном случае будет использоваться ставка 10% Сумма налога будет составлять 80000*10%=8000руб. ГЛАВА 3. ПЕРСПЕКТИВЫ РАЗВИТИЯ И РЕФОРМИРОВАНИЯ ПРЯМОГО НАЛОГООБЛОЖЕНИЯ В РОССИИ 3.1 Прямые налоги и перспективы их совершенствования Основные направления совершенствования прямых налогов в среднесрочной перспективе. В соответствии с ...

... в реальной экономике действуют параллельные и разнонаправленые факторы. Понятно, что выработка оптимальной фискальной политики - задача очень сложная. 1.3 Принципы налогообложения в рыночной экономике Обязательные сборы с физических и юридических лиц, проводимые государством на основе государственного законодательства, это и есть налоги. Различают твердые, пропорциональные, ...

... правило в большей степени отвечает интересам владельцев транспортных средств, а также исключает возможные споры между участниками долевой собственности по уплате транспортного налога. 1.3. Объект налогообложения Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, ...

... цены налоги и неналоговые платежи разделены на следующие группы: а) включаемые в себестоимость продукции; б) взимаемые из балансовой прибыли предприятия или его дохода; в) взимаемые из чистой прибыли; г) включаемые в цену продукции [28]. 2. Налогообложение на предприятии 2.1 Платежи, уплачиваемые из выручки от реализации продукции, работ, услуг (косвенные налоги) Согласно Закона ...

0 комментариев