Навигация

Анализ движения денежных средств СПК "Рассвет"

3. анализ движения денежных средств СПК "Рассвет"

3.1 Система показателей для анализа движения денежных средств

В практике анализа денежных потоков используются два основных алгоритма расчета чистого денежного потока от текущей деятельности (ЧДПТ) – на базе баланса и отчета о прибылях и убытках. В соответствии с первым величина ЧДПТ определяется путем корректировки статей отчета о прибылях и убытках, в том числе продаж и себестоимости продаж с учетом изменений в течение периода в запасах, операционной дебиторской и кредиторской задолженностей, а также других не денежных статей. Следовательно, такой метод следует назвать производным прямым.

В соответствии со вторым алгоритмом при расчете ЧДПТ величина чистой прибыли (убытка) корректируется на сумму операций не денежного характера, связанных с выбытием долгосрочных активов, и на величину изменения оборотных активов и текущих пассивов. Этот метод принято считать производным косвенным. Таким образом, сегодня существуют три основных метода расчета чистого денежного потока от текущей деятельности (ЧДПТ): первичный прямой, производный прямой и производный косвенный. Однако применение производного прямого метода в России затруднительно, так как в отчете о прибылях и убытках отражается нетто выручка (очищенная от НДС), в то время как в балансе дебиторская задолженность контрагентов включает причитающийся к уплате от покупателей НДС.

Отчет о движении денежных средств может быть составлен двумя способами: прямым и косвенным.

Суть прямого способа заключается в составлении потока движения денежных средств по Главной книге организации. Каждая строка отчета может быть интерпретирована некоторыми бухгалтерскими корреспонденциями. Например, все корреспонденции с кредита счетов учета

денежных средств в дебет счета расчетов с бюджетом могут быть классифицированы как выплаты денежных средств в бюджет. По сути, в рамки отчета о движении денежных средств должны быть занесены все корреспонденции со счетами учета денежных средств. Данный метод достаточно трудоемок при оформлении вручную, однако при автоматизированном ведении бухгалтерского учета отчет о движении денежных средств построчно может составляться автоматически. Окончательная полная практике, поскольку разбивка денежных потоков на текущую, инвестиционную и финансовую деятельность носит достаточно условный автоматизация при с оставлении отчета достаточно сложно осуществима на характер и не всегда определяется конкретными бухгалтерскими корреспонденциями. Некоторые строки отчета вообще не разбиваются по видам деятельности, например выплаты по заработной плате и выплаты социального характера.

Косвенный метод носит скорее теоретический характер. Он предполагает корректировку прибыли, полученной организацией. Суть метода заключается в том, что по тем операциям, где, прибыль получена, а деньги не поступили, делается отрицательная корректировка на сумму не поступления; в случае, когда определенные расходы списаны на себестоимость, а реального оттока денежных средств не наблюдается (например, амортизация), делается положительная корректировка. Теоретически откорректировав прибыль на поступление (оттоки) денежных средств, можно выйти на текущее сальдо по счетам учета денежных средств. Тем не менее, на практике распространение получил именно прямой метод, поскольку представленная в отчетности прибыль носит весьма условный характер и процесс корректировки слишком трудоемок (многие показатели, формирующие прибыль, не связаны напрямую с движением денежных средств).

Чистые денежные потоки от инвестиционной и финансовой деятельности рассчитываются только прямым методом.

Раздел I отчёта о движении денежных средств позволяет использовать главное достоинство прямого метода расчета ЧДПТ, т. е. возможность выявить структуру валовых денежных потоков. Имея такую информацию за ряд отчетных периодов, можно определить тенденцию изменения данной структуры и учесть ее при прогнозе денежных потоков.

Раздел II отчёта о движении денежных средств дает расшифровку прочих поступлений и выплат денежных средств, что особенно важно при их существенной доле в валовом денежном потоке.

Раздел III отчёта о движении денежных средств отражает не денежные операции (бартер, взаимозачет), внутренние денежные потоки (корреспонденции между бухгалтерскими счетами денежных средств), раскрытие которых нецелесообразно в основной части отчёта о движении денежных средств. Такие внутренние денежные обороты, как, например, поступление денежных средств в кассу из банка организации и возврат денежных средств из кассы в банк, лишь дублируют денежные потоки и рассматриваются не как движение денежных средств, а как способ управления ими.

В свою очередь использование косвенного метода расчета ЧДПТ позволяет показать, за счет каких не денежных статей величина чистой прибыли (убытка), заявленной организацией в отчете о прибылях и убытках, отличается от величины ЧДПТ. Нередко случается, что предприятие в условиях использования метода начисления имеет существенную прибыль и вместе с тем низкую платежеспособность.

Чтобы провести анализ отчёта о движении денежных средств нужно рассчитать и проанализировать финансовые коэффициенты на базе величины чистого денежного потока от текущей деятельности. Прежде всего, следует оценить "качество" чистого денежного потока от текущей деятельности.

1 Показатели ликвидности. Анализ финансовых коэффициентов ликвидности, для повышения обоснованности оценки реальной платежеспособности организации, полезно дополнить расчетом следующих показателей. Используя данные двух хозяйственных лет: отчетного (отч.) и предыдущего (пр.).

![]() , (3)

, (3)

где ДСнп – величина денежных средств на начало периода.

Коэффициент платёжеспособности = ![]() , (4)

, (4)

Коэффициент платежеспособности дает возможность определить, сможет ли организация обеспечить за определенный период выплаты денежных средств за счет остатка денежных средств на счетах, в кассе и их притоков за тот же период. Очевидно, что для обеспечения платежеспособности предприятия необходимо, чтобы этот коэффициент был не менее 1. Коэффициентов платежеспобности определяет достаточно ли количества денежных средств, чтобы обеспечить требуемые выплаты.

Интервал (длительность) самофинансирования (1) =

![]() , (5)

, (5)

В расчёте принимают участие средние величины.

Среднедневной расход ДС = ![]() , (6)

, (6)

где n = 30 дней, если период – месяц;

n = 90 дней, если период – квартал;

n = 360 дней, если период – год.

Интервал (длительность) самофинансирования (2) =

= ![]() , (7)

, (7)

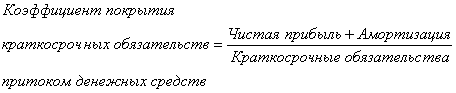

Коэффициент Бивера = ![]() , (8)

, (8)

Коэффициент Бивера считается достаточно представительным показателем платежеспособности. Он рассчитывается по потоку денежных средств (сумма чистой прибыли и амортизации в числителе показателя), но не учитывает, к сожалению, изменение дебиторской задолженности как фактора, влияющего на приток денежных ресурсом.

, (9)

, (9)

Покрытие процентов (под процентами понимается цена пользования заёмными финансовыми средствами):

Покрытие процентов = ![]() , (10)

, (10)

Данный показатель дополняет традиционно рассчитываемый показатель покрытия процентов (прибыль до уплаты процентов и налогов: расходы по выплате процентов). Он позволяет понять, сколько можно осуществить выплат процентов за счет ЧДПТ и до какой степени мог бы снизиться ЧДПТ без ущерба исполнения обязательств перед контрагентом по выплате процентов за использование его средств. Нередко прибыль по форме № 2 годовой отчетности превышает размер процентов по кредиту в несколько раз, но отрицательный ЧДПТ не позволяет, тем не менее, за счет собственных источников покрыть финансовые расходы по привлечению заемных средств.

Возможности покрытия долгосрочной кредиторской задолженности характеризует потенциал самофинансирования.

Потенциал самофинансирования = ![]() , (11)

, (11)

Динамичный показатель степени задолженности равен:

![]() , (12)

, (12)

Этот коэффициент характеризует степень погашения задолженности по уплате основной суммы долга, поскольку стабильность работы предприятия в перспективе зависит от способности не только уплачивать проценты, но и возвращать основную сумму долга; определяет степень зависимости организации от ее кредиторов; отражает число периодов (например, лет), по истечении которых за счет ЧДПТ, т. е. за счет собственных сил (причем без привлечения имеющихся денежных средств), будут полностью погашены долги. Под долгами может пониматься вся сумма займов, кредитов и кредиторской задолженности или только краткосрочные пассивы. При расчете этого коэффициента ЧДПТ очищается от чрезвычайных (редких) притоков (оттоков) денежных средств, иначе нельзя считать ЧДПТ равным по величине от периода к периоду. Чем меньше показатель степени задолженности, тем предприятие считается более ликвидным. Для кредитора этот коэффициент определяет риск кредитования.

Если на погашение долга направляют имеющиеся в запасе денежные средства, то рассчитывают показатель степени задолженности нетто:

![]() , (13)

, (13)

По аналогии со статичным коэффициентом промежуточного покрытия для погашения задолженности перед кредиторами можно условно привлечь и краткосрочную дебиторскую задолженность.

Потенциал задолженности = ![]()

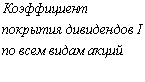

Для того чтобы получить представление о том, в какой мере предприятие способно отвечать по своим обязательствам перед собственниками капитала по выплате дивидендов исходя из достигнутого финансово-хозяйственного результата по текущей деятельности, рассчитывают коэффициент покрытия дивидендов I по всем видам акций:

=

=  , (15)

, (15) ![]()

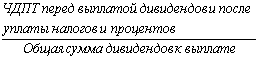

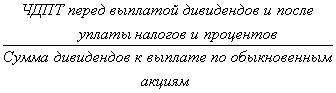

Этот показатель, приобретающий особое значение для собственников капитала предприятия, может быть рассчитан как для общей суммы выплачиваемых дивидендов, так и для дивидендов по определенны категориям акций, например для обыкновенных:

=

=  , (16)

, (16)

Показатели покрытия дивидендов рассчитывают на основе ЧДПТ, определенного по данным годового отчета предприятия. Если его дивидендная политика стабильна, для расчета этих показателей можно использовать текущие данные о выплачиваемых дивидендах. В противном случае нужно исходить из прогнозируемых данных о будущих выплатах дивидендов.

Инвестиционные показатели. Динамика инвестиционных показателей особенно важна, так как интенсивность капитальных вложений различается год от года.

Особый интерес представляет показатель, характеризующий степень участия ЧДПТ в покрытии дефицитного чистого денежного потока от инвестиционной деятельности (ЧДПИ):

=

= ![]() , (17)

, (17)

Если ЧДПИ > 0, то это означает, что все инвестиционные вложения во внеоборотные активы организация осуществила за счет дезинвестиций и иных положительных инвестиционных потоков (выручки от продажи долгосрочных финансовых вложений, доходов от этих вложений, поступления денежных средств от погашения займов, предоставленных другим организациям). В этом случае расчет коэффициента реинвестирования денежных средств не проводится.

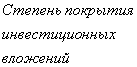

Способность предприятия осуществлять инвестиции, не привлекая внешних источников финансирования, отражает показатель степени покрытия инвестиционных вложений:

=

= ![]() , (18)

, (18)

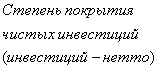

Когда для оценки возможностей финансирования инвестиционных вложений используется приток денежных средств от сокращения прежних инвестиций, т. е. дезинвестиции (например, от продажи оборудования), то можно рассчитать степень покрытия чистых инвестиций (инвестиций-нетто):

=

= ![]() , (19)

, (19)

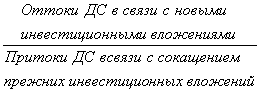

Чтобы определить величину сокращения инвестиционных вложений как источника финансирования новых инвестиционных проектов, надо противопоставить оттокам денежных средств в связи с новыми инвестициями притоки денежных средств от сокращения прежних инвестиционных вложений:

![]() =

=  , (20)

, (20)

Показатели финансовой политики предприятия.

Если в ходе анализа сопоставить отраженные в отчёте о движении денежных средств внутренние и внешние источники финансирования, то можно получить представление о финансовой политике и об относительном значении каждого такого источника для организации:

=

= ![]() , (21)

, (21)

Помимо всех источников финансовых средств аналитик может проанализировать отдельно структуру внешнего финансирования. Для этого рассчитывают один из следующих показателей.

Доля собственного источника внешнего финансирования в общей сумме внешнего финансирования:

![]() , (22)

, (22)

Доля заемного источника внешнего финансирования в общей сумме внешнего финансирования:

![]() , (23)

, (23)

Соотношение собственных и заемных источников внешнего финансирования:

![]() , (24)

, (24)

Если отсутствует в анализируемом периоде приток денежных средств за счет роста собственного капитала, расчеты по формулам, приведенным ранее не проводятся.

Показатель "качества" выручки от продажи товаров (работ, услуг):

![]() , (25)

, (25)

Такой показатель возможно рассчитать только по отчёту о движении денежных средств, составленному прямым методом, и располагая информацией о выручке от продажи товаров, включая НДС.

Показатели рентабельности капитала. Традиционный анализ рентабельности целесообразно дополнить расчетом "денежных" показателей рентабельности всего капитала и собственного капитала. Для этого в числителе величина дохода в виде полученной прибыли корректируется на не денежные статьи. В знаменателе таких показателей нами использовались среднеарифметические величины отдельных видов активов и пассивов; в числителе — размер ЧДПТ.

![]() =

= ![]() , (26)

, (26)

Особый интерес для аналитика представляет показатель рентабельности собственного капитала, характеризующий, сколько процентов собственного капитала сформировало предприятие за анализируемый период за счет чистого притока денежных средств от текущей деятельности:

![]() =

= ![]() , (27)

, (27)

Определить, какая часть выручки от продажи товаров (продукции, работ, услуг) находится в распоряжении организации для самофинансирования, выплаты дивидендов и долгов, можно по доле ЧДПТ в выручке от продажи:

![]() , (28)

, (28)

Рассмотренная система показателей позволяет расширить традиционный набор финансовых коэффициентов, сделав упор при этом на анализ денежных потоков организации. Таким образом, платёжеспособность организации во многом определяет её финансовые результаты, так как нехватка собственных денежных средств предопределяет необходимость привлечения заёмных ресурсов, что повышает затраты на производство и может привести к определённым потерям в производстве. Особенность отчёта о движении денежных средств и её динамичность ставят задачу проведения не только ретроспективного, но и оперативного анализа.

Похожие работы

... , открытого ему банком и, таким образом, есть основным документом, согласно которому бухгалтер составляет корреспонденцию счетов о движении денежных средств. Выписка банка заменяет собой регистр аналитического учета по расчетному счету и одновременно служит основанием для бухгалтерских записей. Все приложенные к выписке документы гасятся штампом ”погашено”. Ошибочно зачисленные или списанные с ...

... курсовой работе был рассмотрен учет движения денежных средств как с теоретической стороны – его основы, задачи и порядок заполнения бухгалтерской формы №4 «Отчет о движении денежных средств», так и с практической – анализ движения денежных средств в ООО «Таурон». Также в данной курсовой работе был проведен анализ бухгалтерского баланса ООО «Таурон». Он был проведён исходя из составленных таблиц ...

... 57 обособленно. Данный вопрос рассмотрен теоретически, так как в ООО "Таир-Дон" отсутствуют валютный и специальные счета в банках. 3. Анализ движения денежных средств в ООО "ТАИР-ДОН" 3.1 Цель и задачи анализа в управлении денежными средствами организации Для оценки эффективности использования денежных средств организации следует установить цель и задачи управления их потоками (таблица ...

... , но и связанный с этим отток денежных средств для выплаты процентов и возврата основной суммы долга в соответствующие периоды времени. В приведенной ниже таблице на основе анализа своего плана движения денежных средств постарайтесь определить максимальный размер необходимого Вам краткосрочного кредита, а также время, когда может возникнуть потребность в этих средствах. ПОТРЕБНОСТЬ В ...

0 комментариев