Навигация

Лизинг как способ финансирования

Министерство образования и науки Российской Федерации

Санкт-Петербургский государственный инженерно-экономический университет

Кафедра мировой экономики и международного менеджмента

КУРСОВАЯ РАБОТА

на тему: «Лизинг как способ финансирования»

по дисциплине «Международный финансовый менеджмент»

Выполнила:

студентка гр. № 1351

Гамеза Н.В.

Руководитель:

заведующий кафедрой «Мировая экономика»

Шимко П.Д.

Санкт-Петербург

2009

План курсовой работы

Введение

Глава 1. Понятие и экономическое значение лизинга

§1. Сущность экономической категории «лизинг»

§2. Субъекты лизинга и лизинговая деятельность

§3. Предмет лизинга

§4. Разновидности лизинг

§5. Отличие лизинга от аренды. Преимущества лизинга

Глава 2. Развитие лизинга в Российской Федерации

§1. Становление лизинга в России

§2. Нормативное регулирование лизинга в РФ

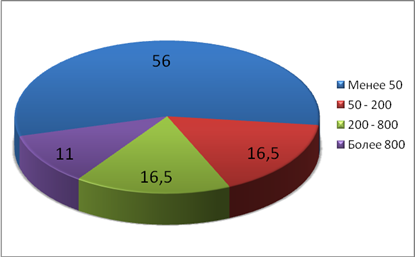

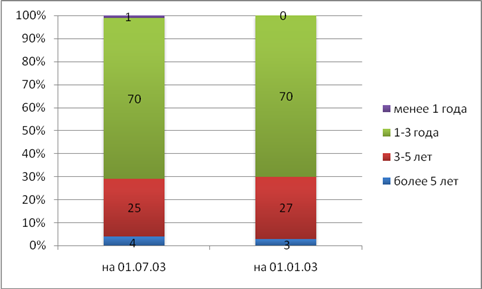

§3. Современное состояние лизингового рынка в России

§4. Модельные расчеты лизинговой сделки

Заключение

Список литературы

Приложение

Введение

«Бизнес» сегодня является наиболее популярным, и давно стало общеупотребительным словом. Под этим понятием многие из нас понимают собственное дело и занятие, в ходе реализации которого его владелец получает прибыль. Бизнесмен в нашем понимании – это успешный и получающий неплохой доход гражданин. Однако на самом деле при открытии собственного бизнеса или реализации задуманного проекта есть множество нюансов, преимуществ и недостатков. И тот, кто начинает или продолжает свой бизнес всегда в определенной мере рискует. Его доход зависит лишь от него самого, вернее, от его профессионального и грамотного руководства. Каждый предприниматель страстно желает, чтобы его бизнес рос и развивался.

Под развитием бизнеса можно подразумевать улучшение результатов его деятельности и увеличение количества ресурсов, используемых бизнесом, т.е. больше работников, больше оборудования, больше деловых связей и т.д. Но увеличение количества ресурсов не возникает само по себе, его необходимо финансировать. Обычно финансирование развития осуществляется за счет прибыли самого бизнеса или внешней инвестиции. Часто складывается ситуация, когда доходов самого бизнеса не хватает для обеспечения одновременно и желаемых доходов собственников, и обеспечения желаемой скорости развития предприятия. Особенно нехватка денежных средств обостряется, когда доходность бизнеса снижается до нуля или ниже, а возрастающая конкуренция не позволяет стоять на месте. В этом случае вопрос срочного привлечения дополнительного финансирования превращается в вопрос «жизни и смерти» для данного бизнеса. Если в этой ситуации немедленно не вложить дополнительные средства в бизнес, то в ближайшее время он может вообще прекратить свое существование, а его стоимость превратится в ноль. Необходимость дополнительного финансирования бизнеса может быть связана не только с его развитием. Очень часто в повседневной деятельности по самым различным причинам возникает необходимость в привлечении дополнительных финансовых средств.

Обеспечение финансирования бизнеса - наиболее важная задача предприятия. При возникновении в компании какой-либо инвестиционной задачи или проекта после принятия решения о целесообразности их реализации возникают следующие вопросы: каким источником финансирования воспользоваться и как из множества альтернативных источников выбрать наиболее предпочтительный? Финансировать бизнес можно за счет собственных ресурсов, но быстрое и эффективное развитие невозможно без привлечения средств извне.

Чтобы привлечь денежные средства в свой бизнес, проще всего обратиться в свой банк за кредитом, но далеко не всегда срабатывает этот наиболее распространенный метод. Возможно, предлагаемый срок кредитования слишком мал или нет кредитной истории, или Вы не можете предоставить устраивающее банк имущество в залог, или просто у банка в этот момент нет свободных денежных средств. Именно поэтому существует много других законных методов и источников получения денежных средств. Среди этих законных методов нет хороших или плохих, можно только говорить, что какие-то методы более применимы и эффективны для данного предприятия в этой конкретной ситуации.

Актуальность выбранной темы вызвана развитием лизинговых операций в России и интеграции отечественного лизинга в мировую финансовую систему. Анализ лизинговой деятельности в США, Японии, Великобритании, Германии, во Франции, в Австрии показал, что ряду ведущих российских лизинговых компаний удалось не просто скопировать, но и во многом удачно адаптировать в наши условия опыт стран с развитыми лизинговыми отношениями. В этих странах в течение последних сорока с лишним лет сложилась высокая культура проведения лизинговых операций, считающихся наиболее сложной разновидностью банковской деятельности.

Отечественные и зарубежные банки, крупные производители и поставщики машин и оборудования всерьез стали обращать внимание на возможность применения в России известного во всем мире высокоэффективного финансового инструмента — лизинга.

В настоящее время в России интерес к лизингу в силу присущих ему возможностей все более возрастает. Увеличивается число лизинговых компаний как российских так и зарубежных, расширяют поле деятельности существующие.

Целью данной курсовой работы является обобщение мирового опыта в сфере лизинга, рассмотрение возможных путей перенесения его на российскую почву. В работе рассматриваются виды лизинговых сделок, формы лизинга, указываются преимущества и недостатки лизинга, проводится сравнение лизинга с одной из наиболее распространенных форм инвестирования – арендой.

Задачами курсовой работы являются:

1. Дать понятие лизинга, оценить его значение как метода финансирования.

2. Сравнить лизинг с арендой. Выявить преимущества лизинга.

3. Рассмотреть становление и перспективы развития лизинга в России.

Глава 1. Понятие и экономическое значение лизинга

Чтобы оценить значение международного лизинга как метода инвестирования, необходимо в первую очередь дать классификацию форм и видов финансирования в целом. Ее можно задать по нескольким признакам:

1. В зависимости от срока, на который требуется финансирование (что не всегда совпадает со сроком реализации проекта или решения других производственных задач), различают:

Краткосрочное финансирование (Срок: до 1 года).

Цели:

· пополнение оборотных средств (оборотного капитала);

· закупка сырья;

· финансирование незавершенного производства, запасов готовой продукции;

· выплата зарплаты и др.

Долгосрочное финансирование (Срок: более года).

Цели:

· обеспечение развития и роста компании;

· внедрение новых технологий, новых продуктов, оборудования;

· развитие дистрибьюторами сети;

· развитие систем управления и др.

2. В зависимости от природы источников (инструментов) различают внутренние и внешние источники (инструменты) финансирования, классификация которых в сочетании со сроком, на который требуется финансирование, выглядит следующим образом:

Краткосрочные

— внутренние:

- реструктуризация дебиторской и кредиторской задолженности;

- продажа активов;

- собственные источники: прибыль, фонды;

- амортизация;

- снижение уровня запасов.

— внешние:

- кредиты и займы;

- выпуск векселей и других долговых инструментов;

- дотации, субсидии, господдержка.

Долгосрочные

— внутренние:

- сдача в аренду помещений, оборудования;

- продажа активов;

- продажа убыточных направлений бизнеса, неосновных производств;

- реинвестирование прибыли, уменьшение дивидендных выплат.

— внешние:

- кредиты и займы;

- эмиссия акций и облигаций;

- бартер;

- факторинг, форфейтинг;

- лизинг;

- проектное финансирование;

- концессионные соглашения;

- государственные гарантии, налоговые льготы, гранты и др.

3. В соответствии со структурой пассивов и необходимостью возврата привлеченных средств различают:

Собственные средства:

· эмиссия акций;

· прибыль;

· фонды, добавочный капитал;

· бюджетное финансирование;

· гранты.

Заемные средства:

· эмиссия облигаций;

· выпуск векселей;

· кредиты и займы;

· лизинг;

различные типы концессионных соглашений

Итак, лизинг является заемной, долгосрочной формой возможного финансирования. Термин “лизинг” происходит от английского глагола “to lease” и означает “сдавать и брать имущество в аренду”.

§1. Сущность экономической категории «лизинг»

Согласно базисному определению Европейской федерации национальных ассоциаций по лизингу оборудования (Eurolease): « Лизинг — это договор аренды завода, промышленных товаров, оборудования, недвижимости для последующего использования в производственных целях арендатором, в то время как эти товары покупаются арендодателем и именно он сохраняет за собой право собственности (в том числе на весь период действия лизингового договора)». [16]

Относительно экономической сущности лизинга пока еще нет единого мнения экономистов. Содержание и роль его в теории и практике трактуется по-разному. Одни рассматривают лизинг как своеобразный способ кредитования предпринимательской деятельности, другие полностью отождествляют его с долгосрочной арендой или с одной из ее форм, которая в свою очередь сводится к наемным или подрядным отношениям, третьи считают лизинг завуалированным способом купли-продажи средств производства или права пользования с чужим имуществом, четвертые интерпретируют как действия за чужой счет, то есть управление чужим имуществом по поручению доверителя. [5]

“Лизинг в самом широком толковании представляет собой комплекс имущественных и экономических отношений, возникающих в связи с приобретением в собственность имущества и последующей передачей его во временное пользование за определенную плату” [13]

На мой взгляд более четко характеризует лизинговые отношения следующее определение: “Лизинг- это особый вид предпринимательской деятельности, включающей три формы организационно-экономических отношении: арендные, кредитные и торговые, содержание каждого из которых в отдельности полностью не исчерпывает сущности таких специфических имущественно-финансовых операций”.[8]

§2. Субъекты лизинга и лизинговая деятельность

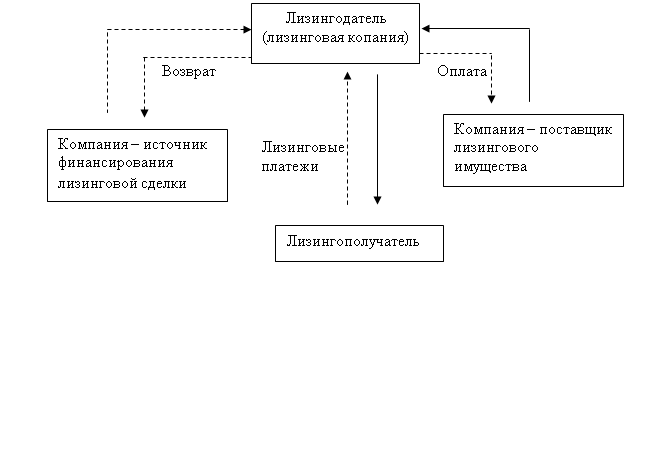

Классическая лизинговая операция осуществляется с участием трех сторон: лизингодателя, лизингополучателя и продавца (поставщика) имущества.

Лизингодатель - это физическое или юридическое лицо, которое за счет привлеченных или собственных денежных средств приобретает в ходе реализации лизинговой сделки в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование с переходом или без права собственности лизингополучателю на предмет лизинга.

Лизингополучатель – физическое или юридическое лицо, которое согласно с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование в соответствии с договором лизинга.

Продавец(поставщик) – физическое или юридическое лицо, которое в соответствии с договором купли-продажи с лизингодателем продает лизингодателю в обусловленный срок производимое или закупаемое им имущество, являющееся предметом лизинга. Продавец обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с условиями договора купли-продажи. [3]

Схема самой операции выглядит следующим образом. Будущий лизингополучатель нуждается в определенном имуществе, для приобретения которого у него нет свободных денежных средств. Он обращается в лизинговую компанию, которая располагает достаточными финансовыми ресурсами, с предложением о заключении договора лизинга. По условиям этого договора лизингополучатель выбирает продавца необходимого ему имущества, а лизингодатель приобретает это имущество и передает его как свою собственность во временное пользование лизингополучателю, который выплачивавет лизингодателю установленные лизинговые платежи. По окончании срока договора имущество либо возвращается лизингодателю, либо переходит в собственность лизингополучателя (рис. 1).

Число участников операции может сократиться до двух, если лизингодатель либо лизингополучатель одновременно является продавцом имущества. В реализации крупномасштабной и дорогостоящей операции, напротив, может участвовать больше сторон. В этом случае лизингодатель, как правило, привлекает к сделке новых участников, способных обеспечить необходимые объемы финансирования (банки, страховые компании, инвестиционные фонды и т.д.).

Финансирование сделки Лизинговое имущество

Похожие работы

... о неоспоримом положительном результате от реализации проекта. 3. Мероприятия, направленные на улучшение финансирования предприятия с помощью лизинговых операций 3.1 Предложения по расширению лизинговых операций на предприятии на примере опыта зарубежных предприятий Опыт зарубежных стран рассматривает лизинг в качестве альтернативной возможности создания (приобретения) имущества (основных ...

... и погашаемого в рассрочку. Относительно экономической сущности лизинга пока ещё нет единого мнения экономистов. Содержание и роль его в теории и на практике трактуется по-разному. Одни рассматривают лизинг как своеобразный способ кредитования предпринимательской деятельности, другие полностью отождествляют его с долгосрочной арендой или с одной из её форм, которая в свою очередь сводится к ...

... состоит в решении проблем производства за счет временного использования имущества, что является весьма эффективным способом материально-технического снабжения и производства новой техники, сопровождаемой разнообразным сервисом: техническое обслуживание, обеспечение сырьем, рабочей силой и т. д. Сбытовая сфера лизинга включает круг потребителей и освоение новых рынков сбыта. Кроме этого лизинг ...

... и лизинг более подробно и выделим наиболее значимые особенности этих форм финансирования для проведения сравнительного анализа их как альтернативных вариантов для финансирования. 2.2Сравнение кредита и лизинга как формы финансирования Особенности кредита Особенности кредита проистекают из его определения и жесткого регламентирования деятельности кредитных институтов инструкциями ЦБ РФ. Итак ...

0 комментариев