Навигация

РОЛЬ ГОСУДАРСТВА В УЛУЧШЕНИИ ИНВЕСТИЦИОННОГО КЛИМАТА РФ

3 РОЛЬ ГОСУДАРСТВА В УЛУЧШЕНИИ ИНВЕСТИЦИОННОГО КЛИМАТА РФ

3.1 Инвестиционный климат основных регионов России

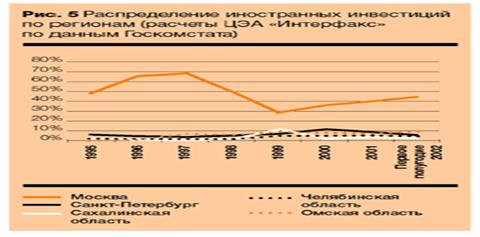

Регионы с наиболее благоприятным инвестиционным климатом в основном сосредоточены в европейской части страны. Особо благоприятным климатом отличаются регионы Северо-западного, Центрального и Приволжского федеральных округов. В них сконцентрировано почти две трети инвестиционного потенциала страны, а инвестиционный риск в расчете на один регион здесь ниже среднероссийского. По мере продвижения на восток и на юг России инвестиционный климат постепенно ухудшается: снижается общий потенциал и растет риск. В Дальневосточном федеральном округе средний инвестиционный риск региона почти в полтора раза, а в Южном - в 1,6 раза выше, чем на Северо-западе России.

Регионы первых трех вышеназванных федеральных округов доминируют и среди лидеров по инвестиционному риску. За все годы рейтингования первая десятка по риску на 90 % состояла их регионов Северо-западного, Центрального и Приволжского федеральных округов. Только 10 % регионов-лидеров – выходцы их Южного округа, остальные округа не смогли вырастить своих лидеров общероссийского уровня.

По потенциалу преимущество европейской тройки округов не столь значительно, хотя и здесь 60 % всех регионов-лидеров относятся к вышеперечисленным округам.

Всего же в десятку лидеров, по рейтинговым оценкам, как по потенциалу, так и по риску за все годы входило 33 региона, из которых 20 относятся опять-таки к Центральному, Северо-западному и Приволжскому федеральным округам.

Если же учитывать частоту представительства регионов каждого федерального округа среди лидеров, то на первом месте окажется Северо-западный, затем следуют Уральский, Центральный и Приволжский округа. А вот Дальневосточный округ ни разу не был представлен в списках лидеров: по-видимому, соседний Китай как инвестиционный феномен нам не указ и даже не пример.

В каждом федеральном округе могут и должны выделяться регионы, претендующие на роль лидеров в формировании благоприятного инвестиционного климата. Если в ряде округов такие лидеры уже есть, то, например, в Южном ФО на их роль могут претендовать Краснодарский и Ставропольский края, в Уральском – Свердловская область, в Сибирском – Красноярский край и Иркутская область, на Дальнем Востоке – Хабаровский край.

Выявленное в прошлом рейтинге инвестиционное ядро России, расположенное между Москвой и Санкт-Петербургом, пока не обладает достаточной устойчивостью благоприятного инвестиционного климата. Его центр сместился на Северо-запад в Санкт-Петербург, поскольку и Москва, и Московская область снизили свою инвестиционную привлекательность. Из него выпала Тверская область, резко увеличила риск Ленинградская область. В то же время значительно улучшился инвестиционный климат в Вологодской и Ярославской областях. /2/

Формирование благоприятного климата в России начинает приобретать вид постепенно затухающих концентрических волн повышенной инвестиционной привлекательности, идущих от «инвестиционного ядра» к периферии. Это проявилось в значительном улучшении инвестиционного климата в регионах, находящихся на ближней периферии инвестиционного ядра – в Белгородской, Нижегородской, Костромской областях и в Татарстане. Для того чтобы эта волна роста инвестиционной привлекательности регионов пошла дальше на периферию, там должны формироваться субцентры и новые инвестиционные ядра – возникать регионы с минимальным инвестиционным риском.

В первую очередь на роль таких субцентров может претендовать Татарстан, который уже имел минимальный риск в рейтинге 1998 и 1999 гг., а также Краснодарский и Пермский край, Башкортостан, Нижегородская, Ростовская, Самарская и Тюменская области.

Дополняющими такие крупные центры могут стать относительно небольшие по потенциалу регионы с минимальным инвестиционным риском вроде Новгородской и Ярославской областей. На эту роль в новых инвестиционных ядрах, если исходить из сегодняшнего уровня и позитивной динамики рисков, могут претендовать в первую очередь Астраханская, Кировская и Тюменская области. /2/

3.2 Риски в сфере международного предпринимательства: основные типы рисков, основные методы оценки и управления рисками и особенности предпринимательских рисков в России

Основные методы оценки и управления рисками.

Поскольку риск – это опасность потери предприятием ресурсов или доходов, то его количественная мера может определяться в абсолютных и относительных показателях.

В абсолютном выражении риск может определяться величиной возможных потерь в материально-вещественной (натуральной или физической) или стоимостной (денежной) форме, если вид такого ущерба поддается измерению в такой форме.

В относительном выражении риск определяется как величина возможных потерь, отнесенная к некоторой базе, за которую обычно принимают:

а) имущественное состояние предпринимателя;

б) общие затраты ресурсов на данный вид предпринимательской деятельности;

в) ожидаемый доход (прибыль) от предпринимательства.

Сами потери, обусловленные различными рисками, могут принимать различные формы:

1) материальные потери – дополнительные затраты или прямые потери оборудования, имущества, продукции, сырья, материалов, энергии и других ресурсов;

2) трудовые потери – потери рабочего времени (в человеко-часах, человеко-днях и т. д.);

3) финансовые потери – прямой денежный ущерб, связанный с непредусмотренными платежами, штрафами, налогами, неуплатой долгов, уменьшением выручки из-за падения цен, усиления инфляции, изменением обменного курса национальной валюты и т.д.;

4) специальные потери в виде нанесения ущерба жизни и здоровью людей, окружающей среде, престижу предпринимателя, а также вследствие других неблагоприятных социально-психологических и политических явлений.

Мера риска и вероятность возникновения связанных с ним потерь прямо связаны с изменением условий выполнения проекта или деятельности предприятия во времени. Именно поэтому выделяются расчетные и текущие риски.

Расчетный риск – риск, определяемый на стадии подготовки бизнес-проекта. Текущий риск – риск, оцениваемый в ходе работы, в процессе осуществления проекта. При неблагоприятном стечении обстоятельств текущий риск может превысить не только расчетный, но и предельные ограничения риска, установленные для данного проекта, что, в свою очередь, может привести к прекращению проекта либо к внесению в него существенных корректив.

По фактору времени риск может подразделяться на: долгосрочный риск, связанный с развитием на перспективу и краткосрочный риск, зависящий от факторов конъюнктурного характера. /6/

Основные типы рисков.

Таблица 5 Основные типы рисков.

| КРИТЕРИИ | ТИПЫ РИСКОВ |

| По способу измерения | Абсолютные потери. Относительные потери (в процентах к определенной базе) |

| По типу расчета | Расчетный риск, определяемый на стадии проектирования. Текущий риск, определяемый в процессе реализации проекта. |

| По фактору времени | Долгосрочный риск. Краткосрочный риск. |

| По отношению к предприятию | Внешние риски деловой среды (международной |

| В зависимости от факторов риска | Рыночный. Коммерческий. Валютный. Кредитный. Производственный и др. |

При определении уровня риска в зависимости от величины потерь обычно выделяют несколько зон:

а) безрисковая зона, которой соответствуют нулевые потери или даже отрицательные (превышение прибыли над ожидаемой);

б) зона допустимого риска – область, в пределах которой данный вид предпринимательской деятельности сохраняет свою экономическую целесообразность, т.е. потери имеют место, но они меньше ожидаемой (расчетной) прибыли; границы этой зоны соответствуют уровню потерь, равному расчетной прибыли;

в) зона критического риска – область, характеризуемая возможностью потерь, превышающих величину ожидаемой прибыли и достигающих величины денежного объема выручки, т.е. суммы затрат и прибыли;

г) зона катастрофического риска – область потерь, которые превышают выручку и в максимуме могут достигать (или превосходить) величины собственного капитала или имущества предпринимателя.

Существуют различные способы оценки риска предпринимательства – теоретический (на основе логических рассуждений), эмпирический (на базе экстраполяции прошлых тенденций) и прикладные способы, которые, в свою очередь, делятся на статистический (на основе изучения статистики потерь), экспертный (например, на основе обобщения мнений и опыта предпринимателей или специалистов) и расчетно-аналитический (на основе использования экономико-математических моделей).

В настоящее время одним из наиболее распространенных вариантов оценки уровня рисков (особенно страновых) является оценка, специализированными рейтинговыми агентствами, которые рассчитывают и так называемые инвестиционные рейтинги.

Под инвестиционным рейтингом понимается оценка способности заемщика (страны, фирмы и т. д.) выполнить свои обязательства по своевременному погашению основной суммы долга и процентов по нему в соответствии с условиями договора.

В мире действует несколько авторитетных рейтинговых агентств – «Стандарт энд Пурз», «Мудиз» и другие, которые присваивают рейтинги странам и отдельным экономическим субъектам - компаниям, банкам и т. д. К концу 2005 г. Международные рейтинговые агентства «Мудиз», «Фитч» и «Стандарт энд Пурз» в очередной раз повысили кредитный рейтинг России, что делает страну более привлекательной для иностранных инвестиций. Однако следует отметить, что эти рейтинги оценивают кредитный риск страны, а не деловой риск, так что вряд ли их повышение вызовет значительный приток иностранных инвестиций, особенно прямых.

Суверенные рейтинги – рейтинги, присваиваемые отдельным странам, играют важную роль при оценке инвестиционного риска, касающегося всех экономических субъектов этой страны. При этом никакой экономический субъект, находящийся на территории страны, не может иметь рейтинг выше рейтинга данной страны. Данное обстоятельство еще больше повышает значение суверенных рейтингов. /6/

Особенности предпринимательских рисков в России

Анализ сравнительно непродолжительного (немногим более десятилетия) опыта реализации совместных проектов с участием иностранных инвесторов в России позволил выявить ряд специфических рисков, присущих российской экономике, с которыми должны считаться не только иностранные инвесторы, но и российские участники. Эти риски связаны с такими внешними для совместных предприятий факторами, как нестабильность и несовершенство правовой базы, высокий уровень монополизации отдельных сегментов экономики, неустойчивость финансово-кредитной системы, определенный вакуум в сфере объективной комплексной информации о состоянии развития промышленных и других предприятий. В России во многих случаях сохраняются длительные бюрократические процедуры: переговоры между потенциальными партнерами иногда длятся 1-2 года, подписание и утверждение контрактов – 2-3 месяца, согласование и получение лицензии еще 2-3 месяца. Часто эти процедуры столь сложны и запутанны, что позволило некоторым специалистам говорить о новом типе риска — «бюрократическом».

Кроме того, российские предприятия уделяют недостаточное внимание выявлению и прогнозированию организационных рисков, связанных в первую очередь с качеством менеджмента, что обусловлено недостаточной подготовкой и отсутствием опыта у российских управляющих, незнанием ими принятых на Западе методик оценки рисков и эффективности инвестиционных проектов, отсутствием команды управления, обеспечивающей преемственность при изменении в персональном составе высшего руководства предприятия. В результате случаются факты, когда жизнеспособный проект практически рассыпался из-за болезни директора и неспособности его заместителей осуществлять должное руководство проектом. Наличие надежной и квалифицированной команды управляющих помогло бы предотвратить такие случаи.

Особое внимание при организации совместного проекта в России следует уделять анализу и оценке его устойчивости. Дело в том, что в настоящее время российский рынок сырья и комплектующих изделий в значительной степени монополизирован, что делает возможным ценовой диктат поставщиков. Имеются факты, когда после положительного решения об участии иностранного инвестора в финансировании проекта цены смежников повышались в несколько раз. Для минимизации подобных рисков малые предприятия могут создавать запасы материалов и комплектующих, рынок которых монополизирован. Крупные предприятия могут предпринять определенные организационно-правовые меры (например, закрепление в договоре определенных условий и жестких санкций за их несоблюдение) по предотвращению внезапного повышения цен.

Для успешной реализации инвестиционных проектов в России важным является обеспечение эффективного взаимодействия и поддержки местных (региональных) властей, что может обеспечить получение льгот по местному налогообложению, реальные гарантии по возврату средств и т.д.

Все эти и другие риски, присущие российской экономике, во многом связаны с переживаемым страной переходным этапом и с течением времени будут смягчаться или вовсе исчезать. Но уже и сегодня осуществление на стадии проработки совместного инвестиционного проекта комплекса специальных организационных мер позволяет минимизировать эти риски. Как показывает опыт успешно действующих в России иностранных инвесторов, затраты на проработку таких мер с лихвой окупаются в ходе реализации проекта.

Преодоление всех этих трудностей и недостатков будет способствовать решению одной из главных задач, стоящей перед Россией — задачи повышения конкурентоспособности российской экономики на основе преодоления ее отставания в инвестиционно-технологической области. Решение этой задачи предполагает активное привлечение иностранных прямых инвестиций. /6/

ЗАКЛЮЧЕНИЕ

Привлечение в широких масштабах иностранных инвестиций в российскую экономику преследует долговременные стратегические цели создания в России цивилизованного социально ориентированного общества, характеризующегося высоким качеством жизни населения, в основе которого лежит смешанная экономика, предполагающая не только совместное эффективное функционирование различных форм собственности, но и интернационализацию рынка товаров, рабочей силы и капитала.

В I квартале 2008 г. в экономику России поступило 17,3 млрд. долларов иностранных инвестиций, что на 29,9% меньше, чем в I квартале 2007 года. Объем поступивших иностранных инвестиций по основным странам-инвесторам, включая страны СНГ, в I квартале 2008 г. составил 221045 млн. долл. США.

Основные страны-инвесторы в I квартале 2008 г. - Кипр, Нидерланды, Соединенное Королевство (Великобритания), Германия, Швейцария, США, Франция, Ирландия. На долю этих стран приходилось 71,2% от общего объема накопленных иностранных инвестиций, 84,3% общего объема накопленных прямых иностранных инвестиций.

По состоянию на конец марта 2008 г. накопленный иностранный капитал в экономике России составил 221 млрд. долларов США, что на 45,9% больше по сравнению с соответствующим периодом предыдущего года. Наибольший удельный вес в накопленном иностранном капитале приходился на прочие инвестиции, осуществляемые на возвратной основе (кредиты международных финансовых организаций, торговые кредиты и пр.) - 48,8% (на конец марта 2007 г. - 50,0%), доля прямых - 48,2% (48,2%), портфельных - 3,0% (1,8%).

Несмотря на ряд проблем привлечения иностранных инвестиций в Россию, перечисленных мною в курсовой работе, в настоящее время активность иностранных инвесторов набирает большие темпы. Это обосновывается тем, что состояние российской экономики улучшается и в ней сейчас присутствует достаточно большое количество накопленных золотовалютных резервов.

Иностранный капитал может привнести в Россию достижения научно-технического прогресса и передовой управленческий опыт. Поэтому включение России в мировое хозяйство и привлечение иностранного капитала – необходимое условие построения в стране современного гражданского общества. Привлечение иностранного капитала в материальное производство гораздо выгоднее, чем получение кредитов для покупки необходимых товаров, которые по-прежнему растрачиваются бессистемно и только умножают государственные долги. Приток инвестиций как иностранных, так и национальных, жизненно важен и для достижения среднесрочных целей – выхода из современного общественно-экономического кризиса, преодоление спада производства и ухудшения качества жизни россиян. При этом необходимо иметь в виду, что интересы российского общества, с одной стороны, и иностранных инвесторов – с другой, непосредственно не совпадают. Россия заинтересована в восстановлении, обновлении своего производственного потенциала, насыщении потребительского рынка высококачественными и недорогими товарами, в развитии и структурной перестройке своего экспортного потенциала, проведении антиимпортной политики, в привнесении в наше общество западной управленческой культуры. Иностранные инвесторы естественно заинтересованы в новом плацдарме для получения прибыли за счет обширного внутреннего рынка России, ее природных богатств, квалифицированной и дешевой рабочей силы, достижений отечественной науки и техники и даже ее экологической беспечности.

Поэтому перед нашим государством стоит сложная и достаточно деликатная задача: привлечь в страну иностранный капитал, и, не лишая его собственных стимулов, направлять его мерами экономического регулирования на достижение общественных целей.

БИБЛИОГРАФИЧЕСКИЙ СПИСОК

1) Федеральный Закон «Об иностранных инвестициях в Российской Федерации» от 9 июля 1999 г. №160-ФЗ.

2) Агапова Т.Н., Осмоловская С.П. Иностранные инвестиции. Курс лекций: учебное пособие. – Вологда-Молочное: ИЦ ВПЧХА, 2005. – С. 21, 51-52.

3) Валдайцев С. В., Воробьев П. П. и др. // Под ред. Ковалева В. В., Иванова В. В., Лялина В. А. Инвестиции: учеб. - М.: ТК Велби. - 2004. – С. 28-31.

4) Видяпин В.И., Добрынин А.И., Журавлева Г.П., Тарасевич Л.С. Экономическая теория. – Изд. испр. и доп. – М.: ИНФРА-М. - 2006. – 672 с.

5) Добрынин А.И., Тарасевич Л. С. Экономическая теория / 3-е изд. – СПб: Изд. СПбГУЭФ. - 2001. – 544 с.

6) Зубченко Л.А. Иностранные инвестиции: Учебное пособие. М.: ООО «Книгодел», 2006. – С. 7-25, 121-130, 141-146.

7) Киселева Н.В., Боровикова Т.В., Захарова Г.В. и др. // Под ред. Подшиваленко Г.П., Киселевой Н. В. Инвестиционная деятельность: Учебное пособие / – М.: КНОРУС, 2005. – С. 84-86.

8) Подшиваленко Г.П., Лахметкина Н.И., Макарова М.В. и др. Инвестиции: учебное пособие. – 2-е изд., перераб. и доп. – М.: КНОРУС, 2004. – С. 35-40.

9) Фишер Пауль. Прямые иностранные инвестиции для России: стратегия возрождения промышленности. – М.: Финансы и статистика, 1999. – С. 488-489.

10) http://www.gks.ru/bgd/free/b04_03/IssWWW.exe/Stg/d040/69inv20.htm.

11) http://161bank.ru/newsline/2008/02/26/.

12) http://www.burocrats.ru.

Приложение А

Таблица 1 Поступление иностранных инвестиций по типам

| I квартал 2008г. | Справочно | |||||

| млн. | в % к | |||||

| I кварталу 2007г. | итогу | |||||

| I кварталу 2006г. | итогу | |||||

| Инвестиции | 17255 | 70,1 | 100 | в 2,8 р. | 100 | |

| из них: | ||||||

| прямые инвестиции | 5585 | 57,2 | 32,4 | в 2,5 р. | 39,6 | |

| в том числе: | ||||||

| взносы в капитал | 4238 | в 2,1 р. | 24,6 | 113,5 | 8,2 | |

| из них | 74 | 195,0 | 0,4 | в 10,2 р. | 0,2 | |

| лизинг | 16 | 185,1 | 0,1 | 49,7 | 0,0 | |

| кредиты, полученные от зарубежных совладельцев организаций | 1135 | 15,2 | 6,6 | в 14,8 р. | 30,3 | |

| прочие прямые инвестиции | 196 | 70,2 | 1,1 | 17,9 | 1,1 | |

| портфельные инвестиции | 123 | 62,5 | 0,7 | 85,8 | 0,8 | |

| из них | 107 | 56,5 | 0,6 | 83,5 | 0,8 | |

| прочие инвестиции | 11547 | 78,7 | 66,9 | в 3,1 р. | 59,6 | |

| в том числе: | ||||||

| торговые кредиты | 2759 | 131,1 | 16,0 | 127,9 | 8,5 | |

| прочие кредиты | 8132 | 65,6 | 47,1 | в 4,1 р. | 50,4 | |

| из них: | ||||||

| на срок до 180 дней | 1542 | 140,1 | 8,9 | в 4,4 р. | 4,5 | |

| на срок свыше 180 дней | 6590 | 58,3 | 38,2 | в 4,1 р. | 45,9 | |

| прочее | 656 | в 4,0 р. | 3,8 | в 4,2 р. | 0,7 | |

Приложение Б

Таблица 3 Объем накопленных иностранных инвестиций в экономике России по основным странам-инвесторам

| Накоплено на конец | В том числе | Справочно | ||||

| всего в млн. долл. США | в % к | прямые | порт- | прочие | ||

| Всего инвестиций | 221045 | 100 | 106604 | 6641 | 107800 | 17255 |

| из них по основным странам-инвесторам | 191676 | 86,7 | 93372 | 5897 | 92407 | 14096 |

| в том числе: | 50793 | 23,0 | 38283 | 1822 | 10688 | 4008 |

| Нидерланды | 41060 | 18,6 | 37071 | 82 | 3907 | 3444 |

| Люксембург | 29752 | 13,5 | 750 | 307 | 28695 | 254 |

| Соединенное Королевство (Великобритания) | 27076 | 12,2 | 3136 | 2371 | 21569 | 3258 |

| Германия | 11789 | 5,3 | 4714 | 33 | 7042 | 902 |

| США | 8207 | 3,7 | 3277 | 1110 | 3820 | 421 |

| Ирландия | 7813 | 3,5 | 297 | 0,3 | 7516 | 372 |

| Франция | 6068 | 2,8 | 1551 | 5 | 4512 | 414 |

| Швейцария | 4597 | 2,1 | 1535 | 57 | 3005 | 690 |

| Виргинские острова (Брит.) | 4521 | 2,0 | 2758 | 110 | 1653 | 333 |

Похожие работы

... совместно со странами Содружества Независимых государств механизм инвестиционного сотрудничества и перехода на совместное финансовое обеспечение. В целях активизации работы по привлечению иностранных инвестиций в экономику России, обеспечения проведения последовательной работы и скоординированной государственной политики в этой области Правительство РФ приняло постановление “Об активизации ...

... валютной выручки (получающие основные доходы в рублях). Последствия могут окзаться печальными, особенно при нестабильности курсов основных мировых валют и при снижении притока валюты в Россию. Характеризуя ситуацию с привлечением иностранных инвестиций в экономику России, приходится констатировать, что пока Россия является местом борьбы международных компаний за сбыт своих товаров, а не ареной ...

... законодательство страны. Результатом этой работы должны стать существенные экономические и социальные сдвиги, необходимые для формирования в России эффективной рыночной экономики. 2. Иностранные инвестиции в экономике Приморского края. ИНВЕСТИЦИОННЫЙ КЛИМАТ ПРИМОРСКОГО КРАЯ Инвестиционный климат - это совокупность условий, отражающих степень благоприятности (или неблагоприятности) ситуации, ...

... Российской Федерации уже разработало совместно с органами государственной власти субъектов Российской Федерации и заинтересованными органами государственной власти план мероприятий по вопроса м привлечения иностранных инвестиций в экономику регионов РФ. Данный документ охватывает все направления региональной инвестиционной политики и предусматривает конкретные меры, направленные на привлечение ...

0 комментариев