Навигация

ОСОБЕННОСТИ ИНВЕСТИЦИОННОЙ ПОЛИТИКИ НА СОВРЕМЕННОМ ЭТАПЕ РАЗВИТИЯ ЭКОНОМИКИ

3. ОСОБЕННОСТИ ИНВЕСТИЦИОННОЙ ПОЛИТИКИ НА СОВРЕМЕННОМ ЭТАПЕ РАЗВИТИЯ ЭКОНОМИКИ

При административном управлении инвестиционная политика организаций (предприятий) являлась составной частью общей инвестиционной политики государства и не рассматривалась обособленно. Решения об инвестициях в форме капитальных вложений в основные фонды принимались централизованно в зависимости от плановых заданий по объему и структуре выпуска продукции. На этапе перехода отечественного производства к рынку, который совпал с бурным постиндустриальным развитием мировой экономики, организации столкнулись с проблемой выживания в условиях риска и неопределенности. Усилия предприятий по улучшению организации производства, направленные на снижение издержек и повышение качества продукции, оказались недостаточны для эффективного развития в современных условиях. Темпы научно-технического прогресса, изменения в социальной сфере, другие факторы внешнего характера часто сводят на нет мероприятия по совершенствованию производства. Это требует разработки новых подходов к управлению производством, необходимости формирования и использования технологий стратегического управления, способного обеспечить гибкую приспособляемость хозяйствующих субъектов к постоянно изменяющимся условиям внешней среды[26].

Реализация стратегического управления осуществляется путем выработки механизма деятельности, ведущего к достижению поставленной цели наиболее эффективным способом в условиях неопределенности внешней среды. Это означает, что основу стратегического управления составляет правильный выбор цели развития организации (предприятия) на перспективу. Кроме того, стратегическое управление предполагает тщательную разработку инструментария достижения поставленной цели. А это требует комплексного охвата всех сторон деятельности от маркетинговых исследований и снабжения до доставки продукции потребителям и сервисного обслуживания. Одно из центральных мест в этом механизме занимает инвестиционная деятельность, поскольку в постиндустриальную эпоху одна из важнейших групп факторов внешнего воздействия на организацию - инновационная. Вне зависимости от вида инновации, как правило, требуют значительных финансовых вложений. В этих условиях необходима комплексная разработка инвестиционной политики, обеспечивающей решение инновационных и других стратегических задач.

Уровень развития инвестиционной политики организации зависит от особенностей инвестиционной политики государства, поэтому на ее формирование оказывают влияние факторы, сдерживающие инвестиционную активность российской экономики. К ним относятся: относительно высокий уровень инфляции; достаточно высокий уровень налогов; неполное финансирование государственных инвестиционных программ; низкая эффективность инвестиционных вложений; недостаток собственных средств у организаций для обновления основного капитала и трудности в получении коммерческих кредитов из-за неустойчивого их финансового положения и высоких процентных ставок; высокий инвестиционный риск[27].

Содержание инвестиционной политики организации состоит в определении объема, структуры и направлений использования инвестиций для достижения полезного эффекта. Таким образом, для разработки и осуществления инвестиционной политики организации необходимы постоянный анализ внутренней и внешней его среды для формирования потребности в инвестициях; поиск их источников; разработка и реализация инвестиционных предложений. К основным факторам, которые следует учитывать при разработке инвестиционной политики, относятся:

- соответствие инвестиционных предложений законодательству РФ;

- эффективность инвестиционных предложений, включая экономический, экологический, информационный, социальный и др. эффекты;

- возможность использования государственной поддержки;

- вероятность привлечения иностранных инвестиций;

- особенности, текущее и перспективное состояние рынка продукции и услуг;

- текущее финансово-экономическое состояние организации;

- технико-технологический и организационный уровень организации;

- условия инвестирования на рынке капиталов;

- возможность и условия лизинга имущества;

- условия страхования инвестиционных рисков.

Основная цель инвестиционной политики организации заключается в наиболее эффективном вложении капитала. В зависимости от условий деятельности предприятия можно использовать два направления: вложение капиталообразующих инвестиций и вложение средств в портфельные инвестиции. Разработка инвестиционной политики индивидуальна для каждой организации и определяется рядом факторов[28]:

- динамикой спроса и предложения на рынке продукции, производимой организацией, качеством и ценой этой продукции и продуктов-заменителей;

- особенностями общей стратегии организации;

- финансово-экономическим положением организации, в частности соотношением собственных и заемных средств;

- техническим уровнем производства в организации;

- финансовыми условиями инвестирования на рынке капиталов;

- возможностью получения государственной поддержки;

- нормой прибыли от реализации инвестиционных проектов;

- условиями страхования и получения гарантий от некоммерческих рисков;

- состоянием фондового рынка.

Состояние и особенности развития отечественной промышленности, а также недостаточное развитие фондового рынка определяют приоритет капиталообразующих инвестиций в инвестиционной политике организации. Тем не менее это не означает отказа от портфельных инвестиций. Поэтому процесс разработки инвестиционной политики организации (предприятия) сводится к формированию совокупного инвестиционного портфеля, включающего как капиталообразующие инвестиции, так и портфельные. Оба направления инвестиционной политики организации имеют свои особенности реализации. Исходной базой в процессе выработки общей производственной стратегии организации и направлений инвестирования является анализ рынка, который осуществляется по следующим позициям[29]:

- выявляются предприятия-конкуренты;

- определяются географические границы реализации продукции организации совместно с другими организациями-конкурентами, а также регионы исключительного положения организации и ее конкурентов;

- выявляется территориальная структура продаж организации и конкурентов;

- проводятся исследования относительно продуктов-аналогов и заменителей;

- оценивается общий объем реализации продукции организацией;

- прогнозируется динамика потребительского спроса на период выработки, уточнения и корректировки стратегий и инвестиционной политики;

- определяются перспективы роста организации;

- оценивается конкурентоспособность продукции организации;

- выявляются возможности повышения конкурентоспособности продукции организации и расширение ее рынка сбыта в процессе реализации инвестиционной политики.

Результаты анализа рынка позволяют выбрать направление капиталообразующих, так и портфельных инвестиций. Общность используемой информации для корректировки и переориентации стратегии организации и формирование ее инвестиционной политики дают возможность оценивать их взаимосвязь.

ЗАКЛЮЧЕНИЕ

Сущность инвестиций реализуется в том, что они выступают как совокупность производственных отношений, которые охватывают процесс воспроизводства, в т.ч. воспроизводство капитала, его виды во всех сферах и звеньях проявления рыночной экономики. В процессе инвестирования деньги обмениваются на другие предметы инвестирования. Происходит трансформация денежного капитала, который при этом «облачается» в другую форму (за исключением инвестиций в форме внесения средств в депозит и предоставления кредита, когда денежный капитал не меняет форму проявления). Процесс приобретения соответствующих предметов составляет содержание инвестиции как деятельности.

Пользователи объектов инвестиционной деятельности - это участники инвестиционной деятельности, для которых создается тот или иной предмет этой деятельности. Деление участников инвестиционной деятельности на инвесторов, заказчиков, исполнителей и пользователей объектов инвестиционной деятельности и т.д. предполагает наличие и реализацию между ними определенных отношений, являющихся объектом инвестиций.

Классификация инвестиций позволяет оценить их структуру. Традиционно анализируют производственную структуру инвестиций, воспроизводственную, технологическую и территориальную структуры капитальных вложений. Оценка структуры инвестиций служит одним из инструментов контроля за осуществлением инвестиционного процесса в организации (на предприятии).

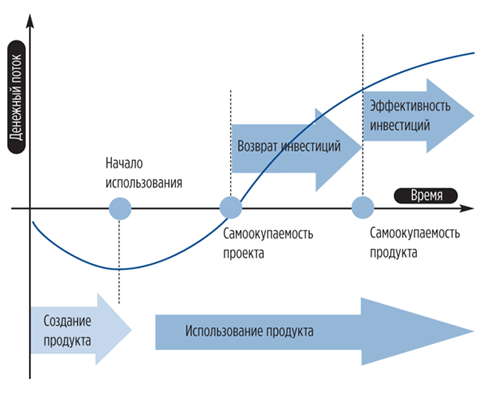

Инвестиционная деятельность представляет собой вложение инвестиций и практическое действие в целях получения прибыли или достижения иного полезного эффекта. Сложность ее осуществления определена тем, что вложение средств и получение доходов разъединены во времени. К тому же размер дохода имеет вероятностный характер в зависимости от влияния многих факторов.

Основные подходы к анализу сущности капитальных вложений — затратный и ресурсный — характеризовали капитальные вложения лишь с одной стороны: с точки зрения затрат на воспроизводство основных фондов или ресурсов, затрачиваемых на эти цели. В западной экономической литературе инвестиции традиционно трактовались как любые вложения капитала с целью его увеличения в будущем. Развитие рыночного подхода к пониманию инвестиций обусловило рассмотрение инвестиций в единстве ресурсов, вложений и отдачи вложенных средств, а также включение в состав объектов инвестирования любых вложений, дающих доход (эффект).

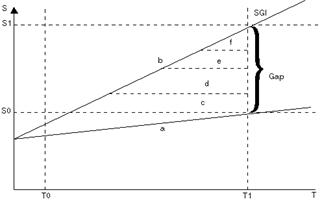

Роль инвестиций в экономике проявляется в их воздействии на экономический рост, объем производства и занятости, структурные сдвиги, развитие отраслей и сфер хозяйства.

В России общий объем инвестиций в 2006 году оценивается в 210-230 трлн. рублей или соответственно темп 82-83% к 2005 году. В 2007 году, по прогнозам экспертов, объем инвестиций составит 310-380 трлн. рублей, то есть процесс инвестиционной деятельности приближается к стабилизации и возможному росту инвестиций. Темп роста инвестиций составит по первому варианту 104, а по наименее благоприятному - 97% к уровню 2005 года.

В объекты производственного назначения предполагается вложить 170-200 трлн. рублей (70% составляют инвестиции предприятий), по капитальным вложениям на развитие непроизводственной сферы прогнозируется на 2007 год рост к уровню 2005 года 105-101%. При этом сохранятся тенденции к повышению их доли до 45-47% общего объема капитальных вложений на развитие экономики. Происходят существенные изменения в структуре источников финансовых капитальных вложений, повышается доля средств негосударственного сектора экономики.

Однако в решении задач стабилизации экономического положения главная роль остается по-прежнему за государственными инвестициями. Так, по ряду важнейших направлений государство вынуждено выступать в виде инициатора инвестиционного процесса:

- поддерживать эффективные направления будущего развития в промышленном секторе, сохранять поддержку АПК, инвестировать в обеспечение безопасности функционирования технических систем;

- поддерживать и развивать социальную сферу, обеспечивая выполнение принятых решений по обустройству военнослужащих, ликвидация последствий экологических бедствий, другие направления соцразвития;

- заканчивать строительство объектов, которые не удалось продать или приватизировать в связи с их незавершенностью.

Правительством Российской Федерации были предприняты важные меры, направленные на улучшение инвестиционного климата для отечественных и иностранных инвесторов. В их числе снижение темпов инфляции, льготы при налогообложении прибыли коммерческих организаций с иностранными инвестициями; освобождение от налога на добавленную стоимость и спецналога на импортируемое технологическое оборудование и запасные части к нему, а также предоставление льготных кредитов в иностранной валюте, полученных от иностранных банков и кредитных учреждений.

Действующие законодательные акты в области налоговой политики предоставляют ряд льгот по налогообложению прибыли для предприятий и организаций в части финансирования капитального строительства. Формируется оптимальный уровень налогов, тарифов и льгот, сопоставимый с условиями инвестирования, сложившимися в странах-конкурентах России на рынке инвестиционных капиталов.

СПИСОК ЛИТЕРАТУРЫ

1. Бланк И.А. Инвестиционный менеджмент. – Киев МП «ИТЕМ» ЛТД, 2000. – 448 с.

2. Бочаров В.В. Инвестиции: учеб. – СПб.: Питер, 2002. – 288 с.

3. Вахрин П.И. Инвестиции. Учебник. – М.: «Дашков и К», 2004. – 384 с.

4. Власова В.М. Финансы и статистика: Учебное пособие - М.: ЮНИТИ-ДАНА 2002 г. – 240 с.

5. Гитман Л.Дж. Основы инвестирования/пер. с англ. – М.: Дело, 1999. – 1008 с.

6. Зарембо Ю. О сравнении экономической эффективности инвестиций// Экономика строительства, 2002 №3, с.16-27

7. Зимин И.А. Реальные инвестиции – М.: «Тандем», 2000. – 304 с.

8. Игонина Л.Л. Инвестиции – М.: Экономистъ, 2004. – 478 с.

9. Инвестиционная политика: учеб. пособие. – М.:КНОРУС, 2005, - 320 с.

10. Ковалев В.В. Введение в финансовый менеджмент – М.: Финансы и статистика, 2007. – 768 с.

11. Ковалев В.В. Финансовый анализ: Учебник для вузов - М.: Финансы и статистика, 2005 – 314 с.

12. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия: Учебник. - М.: Проспект, 2004. - 320с.

13. Коринько Н. Оценка экономической эффективности инвестиций на основе одного критерия// Экономика строительства, 2006 №2, с.28-36

14. Липсиц И.В. Введение в экономику и бизнес: Учебник – М.: Вита-Пресс, 2001. – 208 с.

15. Липсиц И.В. Экономический анализ реальных инвестиций. – М.: Экономистъ, 2004. – 347 с.

16. Моляков Д.С. Финансы предприятий отраслей народного хозяйства - М.: ФиС , 2004 – 212 с.

17. Павлова Ю.Н. Финансовый менеджмент: Уч. – М.: ЮНИТИ-ДАНА, 2001, - 269 с.

18. Равичев С.А., Григорьев С.Э., Протасевич Т.А. Современная экономика. Программа и сборник учебных материалов.- М.: Наталис, 2003. – 156 с.

19. Савицкая Г.В. Экономический анализ: Учеб. – 10-е изд., - М.: Новое знание, 2004. – 640 с.

20. Самсонов Н.Ф. Финансы, денежное обращение и кредит: Учебное пособие. М.: Статистика 2001 – 301 с.

21. Самсонов Н.Ф. Финансовый менеджмент: Учебное пособие. М.: ИНФРА-М 2002 – 495 с.

22. Сергеев И.В. Экономика предприятия. - М.: Финансы и статистика, 2005 – 156 с.

23. Стоянова Е.С. Финансовый менеджмент Учебник для вузов М.: Перспектива 2005 – 425 с.

24. Финансы организаций (предприятий): Учеб./под ред. Н.В.Колчиной. – М.: ЮНИТИ-ДАНА, 2006. – 368 с.

25. Финансовый менеджмент: Учебник/ под ред. д.э.н. проф. А.М.Ковалевой. – М.: ИНФРА-М, 2005. – 284 с.

26. Шарп У., Александер Г., Бэйли Дж. ИНВЕСТИЦИИ: пер. с англ. – М.: ИНФРА-М, 1999 – XII, 1028 с.

27. Шеремет А.Д., Сайфулин Р.С. Финансы предприятий: Учебник - М.: ИНФРА-М, 2004. - 228с.

28. Экономическая история России 19-20 вв.: Современный взгляд. – М.: «Российская политическая энциклопедия» (РОССПЭН), 2001. – 624 с.

29. Яшин С.Н., Яшина Н.И. Совершенствование теоретических и практических основ определения экономического состояния промышленных предприятий в целях управления их экономическими развитием // Финансы и кредиты 2003 №12.

ПРИЛОЖЕНИЕ 1

Схема 1. Элементы инвестиционной деятельности.

| Субъект | Мотив | Объект | Предмет | Цель | ||||

| Российская Федерация | Активно-деятельностный непосредственное участие в извлечении прибыли | Отношения воспроизводства факторов экономического роста | Доли в уставных капиталах юридических лиц | Прибыль | ||||

| Субъекты РФ | Права требования из внесения средств в депозит и предоставления кредитов | Иные положительные социальные эффекты | ||||||

| Муниципальные образования | Объекты инфраструктуры | |||||||

| Юридические лица | Неактивно-деятельностный участие в перераспределении прибыли | Знания и информация | ||||||

| Международные организации | Основные фонды | |||||||

| Физические лица | Земля и объекты природопользования | |||||||

| Ценные бумаги | ||||||||

| Деньги |

[1] Зимин И.А. Реальные инвестиции – М.: «Тандем», 2000. – С.20

[2] Вахрин П.И. Инвестиции. Учебник. – М.: «Дашков и К», 2004. – С. 103

[3] Вахрин П.И. Инвестиции. Учебник. – М.: «Дашков и К», 2004. – С. 103

[4] Там же

[5] Бланк И.А. Инвестиционный менеджмент. – Киев МП «ИТЕМ» ЛТД, 2000. – С. 26

[6] Игонина Л.Л. Инвестиции – М.: Экономистъ, 2004. – С. 53

[7] Там же

[8] Липсиц И.В. Экономический анализ реальных инвестиций. – М.: Экономистъ, 2004. – С.78

[9] Вахрин П.И. Инвестиции. Учебник. – М.: «Дашков и К», 2004. – С. 116

[10] Вахрин П.И. Инвестиции. Учебник. – М.: «Дашков и К», 2004. – С. 119

[11] Игонина Л.Л. Инвестиции – М.: Экономистъ, 2004. – С.93

[12] Игонина Л.Л. Инвестиции – М.: Экономистъ, 2004. – С.103

[13] Игонина Л.Л. Инвестиции – М.: Экономистъ, 2004. – С. 106

[14] Финансы организаций (предприятий): Учеб./под ред. Н.В.Колчиной. – М.: ЮНИТИ-ДАНА, 2006. – С. 135

[15] Финансы организаций (предприятий): Учеб./под ред. Н.В. Колчиной. – М.: ЮНИТИ-ДАНА, 2006. – С. 134

[16] Игонина Л.Л. Инвестиции – М.: Экономистъ, 2004. – С. 100

[17] Игонина Л.Л. Инвестиции – М.: Экономистъ, 2004. – С. 103

[18] Финансы организаций (предприятий): Учеб./под ред. Н.В. Колчиной. – М.: ЮНИТИ-ДАНА, 2006. – С. 157

[19] Финансы организаций (предприятий): Учеб./под ред. Н.В. Колчиной. – М.: ЮНИТИ-ДАНА, 2006. – С. 159

[20] Финансы организаций (предприятий): Учеб./под ред. Н.В. Колчиной. – М.: ЮНИТИ-ДАНА, 2006. – С. 160

[21] Финансы организаций (предприятий): Учеб./под ред. Н.В. Колчиной. – М.: ЮНИТИ-ДАНА, 2006. – С. 161

[22] Ковалев В.В. Введение в финансовый менеджмент – М.: Финансы и статистика, 2007. – С. 564

[23] Финансы организаций (предприятий): Учеб./под ред. Н.В. Колчиной. – М.: ЮНИТИ-ДАНА, 2006. – С. 163

[24] Зарембо Ю. О сравнении экономической эффективности инвестиций// Экономика строительства, 2002 №3, с.16-27

[25] Финансы организаций (предприятий): Учеб./под ред. Н.В. Колчиной. – М.: ЮНИТИ-ДАНА, 2006. – С. 164

[26] Вахрин П.И. Инвестиции. Учебник. – М.: «Дашков и К», 2004. – С. 14

[27] Финансы организаций (предприятий): Учеб./под ред. Н.В. Колчиной. – М.: ЮНИТИ-ДАНА, 2006. – С. 143

[28] Финансы организаций (предприятий): Учеб./под ред. Н.В. Колчиной. – М.: ЮНИТИ-ДАНА, 2006. – С. 144

[29] Финансы организаций (предприятий): Учеб./под ред. Н.В. Колчиной. – М.: ЮНИТИ-ДАНА, 2006. – С. 146

Похожие работы

... внутренней среды. Одной из основных составляющих деловой активности предприятия является активность развития, которая включает инновационную и инвестиционную активность. На инновационную активность предприятия оказывают влияние: • факторы развития инновационных процессов: научно-технических, организационных, финансово-экономических, управленческих, кадровых; • факторы развития организационно- ...

... , связанных с инвестиционной активностью организаций, темпы научно-технологического прогресса, частые колебания конъюнктуры инвестиционного рынка, непостоянство государственной инвестиционной политики и форм регулирования инвестиционной деятельности не позволяют эффективно управлять инвестициями предприятия на основе лишь ранее накопленного опыта и традиционных методов финансового менеджмента. В ...

... промышленность, производство пластмасс, но он неприменим в отраслях, регулируемых государством: нефтедобыча, газовая отрасль и т.п. 2. Инвестиционная деятельность предприятия 2.1 Внутренняя инвестиционная деятельность По своей направленности инвестиционную деятельность предприятия можно разделить на два основных типа: внутреннюю и внешнюю. К внутренней деятельности относится: ...

0 комментариев