Навигация

Особливості кредитування на підставі

3. Особливості кредитування на підставі.

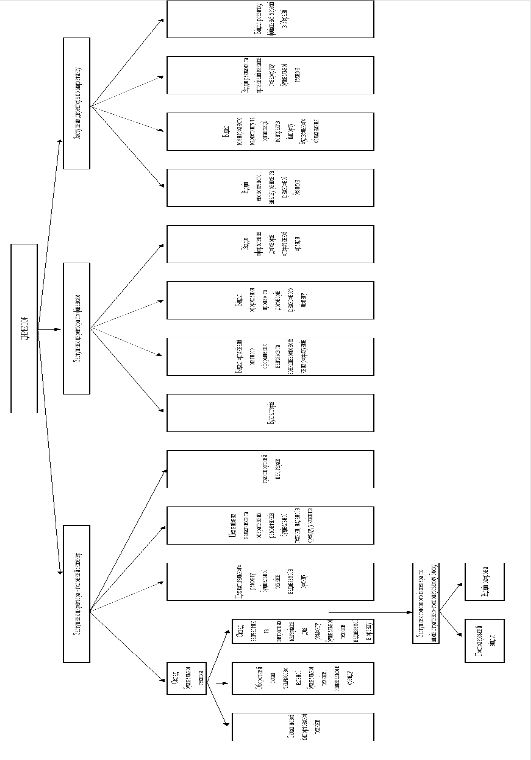

Згідно Положення Національного банку України "Про кредитування” від 28.09.1995 № 246 головними ланками кредитної системи є банки та кредитні установи, що мають ліцензію Національного банку України, які одночасно виступають у ролі покупця і продавця існуючих у суспільстві тимчасово вільних коштів.

Комерційні банки, що мають відповідну ліцензію Національного банку України на право проведення операцій з валютними цінностями, можуть виступати в ролі покупця і продавця тимчасово вільних коштів в іноземній валюті.

Банківська система шляхом надання кредитів організовує й обслуговує рух капіталу, забезпечує його залучення, акумуляцію та перерозподіл у ті сфери виробництва та обігу, де виникає дефіцит капіталу.

ТОВ “Родючисть”, як і інші суб'єкти господарської діяльності, може використовувати такі форми кредиту: банківський, комерційний, лізинговий, іпотечний, бланковий, консорціумний, тощо.

Види банківського кредиту.

Кредити, які надаються банками, поділяються на такі.

За строками користування.

а) короткострокові - до 1 року,

б) середньострокові - до 3 років,

в) довгострокові - понад 3 років.

Строк кредиту, а також відсотки за його користування (якщо інше не передбачено умовами кредитного договору) розраховуються з моменту отримання (зарахування на рахунок позичальника або сплати платіжних документів з позичкового рахунку позичальника) до повного погашення кредиту та відсотків за його користування.

Короткострокові кредити можуть надаватись банками у разі тимчасових фінансових труднощів, що виникають у зв'язку із витратами виробництва та обігу, не забезпечених надходженнями коштів у відповідному періоді.

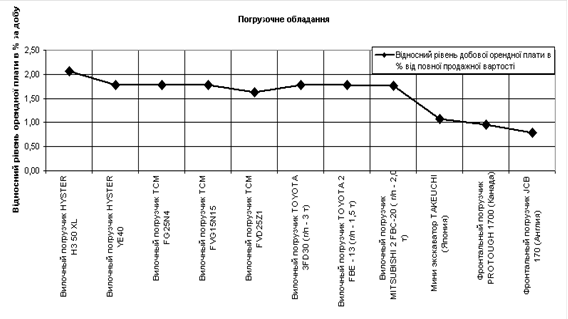

Середньострокові кредити можуть надаватись на оплату обладнання, поточні витрати, на фінансування капітальних вкладень.

Довгострокові кредити можуть надаватись для формування основних фондів. Об'єктами кредитування можуть бути капітальні витрати на реконструкцію, модернізацію та розширення вже діючих основних фондів, на нове будівництво, на приватизацію та інше.

За забезпеченням.

а) забезпечені заставою (майном, майновими правами, цінними паперами);

б) гарантовані (банками, фінансами чи майном третьої особи);

в) з іншим забезпеченням (поручительство, свідоцтво страхової організації);

г) незабезпечені (бланкові).

За ступенем ризику.

а) стандартні кредити;

б) кредити з підвищеним ризиком;

За методами надання.

а) у разовому порядку;

б) відповідно до відкритої кредитної лінії;

в) гарантійні (із заздалегідь обумовленою датою надання, за потребою, із стягненням комісії за зобов'язання).

За строками погашення.

а) водночас;

б) у розстрочку;

в) достроково (за вимогою кредитора, або за заявою позичальника);

г) з регресією платежів;

д) після закінчення обумовленого періоду (місяця, кварталу).

Банківський кредит надається суб'єктам кредитування усіх форм власності у тимчасове користування на умовах, передбачених кредитним договором. Основними із них є: забезпеченість, повернення, строковість, платність та цільова направленість.

Принцип забезпеченості кредиту означає наявність у банку права для захисту своїх інтересів, недопущення збитків від неповернення боргу через неплатоспроможність позичальника.

Принцип повернення, строковості та платності означає, що кредит має бути поверненим позичальником банку у визначений у кредитному договорі строк з відповідною сплатою за його користування.

Цільовий характер використання передбачає вкладення позичкових коштів на конкретні цілі, передбачені кредитним договором.

Основними джерелами формування банківських кредитних ресурсів є власні кошти банків, залишки на розрахункових та поточних (валютних) рахунках, залучені кошти юридичних та фізичних осіб на депозитні рахунки до запитання та строкові, міжбанківські кредити та кошти, одержані від випуску цінних паперів.

Кредитні операції здійснюються банками у межах кредитних ресурсів.

Кредити в іноземній валюті надаються резидентам України та юридичним особам - нерезидентам - банківським установам.

Кредитні взаємовідносини регламентуються на підставі кредитних договорів, що укладаються між кредитором і позичальником тільки в письмовій формі, які визначають взаємні зобов'язання та відповідальність сторін і не можуть змінюватися в односторонньому порядку без згоди обох сторін.

Кредитний договір може бути укладений як шляхом складання одного документа, підписаного кредитором та позичальником, так і шляхом обміну листами, телеграмами, телефонограмами, підписаними стороною, яка їх надсилає.

Комерційні банки можуть надавати кредити всім суб'єктам господарської діяльності незалежно від їх галузевої приналежності, статусу, форм власності у разі наявності в них реальних можливостей та правових форм забезпечення своєчасного повернення кредиту та сплати відсотків (комісійних) за користування кредитом. Для отримання кредиту позичальник звертається в банк. Форма звернення може бути у вигляді листа, клопотання, заявки, заяви. В документах зазначається необхідна сума кредиту,його мета, строки погашення та форми забезпечення. Якщо розрахунковий рахунок позичальника відкритий в іншому банку, то він надає в банк установчі документи з зазначенням юридичної адреси, картку із зразками підписів, завірену банком та довідку банку про залишки коштів на рахунках і наявності заборгованості за позичками.

Розмір відсоткових ставок та порядок їх сплати встановлюються банком і визначаються в кредитному договорі в залежності від кредитного ризику, наданого забезпечення, попиту і пропозицій, які склалися на кредитному ринку, строку користування кредитом, облікової ставки та інших факторів.

У разі зміни облікової ставки умови договору можуть переглядатися і змінюватися тільки на підставі взаємної згоди кредитора та позичальника.

Для кредитів, що надаються в іноземній валюті необхідно враховувати також відсоткові ставки, які діють на міжнародних ринках капіталів.

Позичальник, що отримує одноразовий кредит на придбання товарів чи на оплату товарно-матеріальних цінностей у межах чинного законодавства за контрактами, угодами, надає в банк копії цих контрактів і угод та інші документи, які стосуються заходу, надходженнями від якого передбачається погашення кредиту.

Позичальник, що звертається в банк за отриманням кредиту на спорудження об'єктів для зберігання та переробки сільськогосподарської продукції, виробництва товарів народного споживання і таке інше, надає в банк проект будівництва (реконструкції) підприємства, що відповідає встановленим законодавством санітарно-гігієнічним, екологічним та іншим нормам, а також висновки експертів щодо проектно-кошторисної документації, які підтверджують дотримання встановлених норм, та інші документи (контракт з будівельною організацією, техніко-економічне обгрунтування, графіки виконання робіт), які необхідні для кредитування.

Позичальник, що отримує кредит на витрати, які не перекриваються надходженнями протягом календарного року, надає прогнозні розрахунки необхідності в короткостроковому кредиті на рік з поквартальною розбивкою.

Комерційний банк аналізує, вивчає діяльність потенційного позичальника, визначає його кредитоспроможність, прогнозує ризик неповернення кредиту і приймає рішення про надання або відмову у наданні кредиту.

Основними критеріями оцінки кредитоспроможності позичальника можуть бути:

- забезпеченість власними коштами не менш як 50 відсотків усіх його видатків;

- репутація позичальника (кваліфікація, здібності керівника, дотримання ділової етики, договірної, платіжної дисципліни);

- оцінка продукції, що випускається, наявність замовлення на її реалізацію, характер послуг, які надаються (конкурентноздатність на внутрішньому та зовнішньому ринках, попит на продукцію, послуги, обсяги експорту);

- економічна кон'юнктура (перспективи розвитку позичальника, наявність джерел коштів для капіталовкладень) тощо.

Необхідні відомості про позичальника та інформація, яка отримана банком при оформленні кредиту, систематизується у кредитній справі позичальника.

Документи, що зберігаються у цій справі, групуються таким чином:

- матеріали з надання кредиту (кредитний договір, боргові зобов'язання, гарантійні листи тощо);

- фінансово-економічна інформація (бухгалтерські баланси, звіти про прибутки та збитки, бізнес-плани тощо);

- матеріали про кредитоспроможність позичальника (довідки, отримані від інших банків, запити, листування, звіти аудиторських фірм тощо).

Забороняється надання кредитів на:

- покриття збитків господарської діяльності позичальника;

- формування та збільшення статутного фонду комерційних банків та інших господарських товариств.

Щодо питання використання застави у практичній банківській діяльності необхідно керуватися таким.

Видами забезпечення кредиту є неустойка (штрафи, пені), застава, поручительство, гарантія.

Кредитний ризик може забезпечуватися страхуванням. У разі застосування страхування кредитного ризику банк має впевнитись у надійності страховика. Сума страхових зобов'язань, які страховик може прийняти на себе, залежить від правового Статусу товариства, у формі якого створена страхова організація.

Для більшої надійності вищезазначених видів забезпечення кредиту може укладатися тристороння угода: банк - гарант (поручитель, страхова організація) - позичальник.

Кредити надаються суб'єктам господарської діяльності у безготівковій формі, шляхом сплати платіжних документів з позичкового рахунку як у національній, так і в іноземній валюті у порядку, визначеному чинним законодавством та нормативними актами Національного банку України, або шляхом перерахування на розрахунковий рахунок позичальника, якщо інше не передбачено кредитним договором, а також у готівковій формі для розрахунків із здавачами сільськогосподарської продукції та в інших, передбачених чинним законодавством України та нормативно-правовими актами Національного банку України, випадках.

Кредити в іноземній валюті надаються комерційними банками за умови мобілізації ними валютних ресурсів на відповідний строк. При цьому допускається часткове або повне конвертування кредитних коштів у гривню на міжбанківському валютному ринку України або в іншу іноземну валюту на міжбанківському валютному ринку України чи на міжнародних валютних ринках згідно з умовами укладених кредитних договорів.

Погашення кредиту і нарахованих за ним відсотків (комісій) здійснюється позичальником з розрахункового чи поточного (валютного) рахунку. Якщо розрахунковий рахунок позичальника відкритий в іншому банку, погашення боргу за кредитом та сплата відсотків здійснюються платіжними дорученнями позичальника, а за умови визнання боргу позичальником платіжною вимогою банку у встановленому чинним законодавством порядку. У разі неможливості позичальником сплатити борг він стягується з гарантів (поручителів) у встановленому чинним законодавством порядку.

Погашення заборгованості за кредитом та відсотків за його користування здійснюється у черговості, яка встановлюється сторонами при укладенні угоди про надання кредиту.

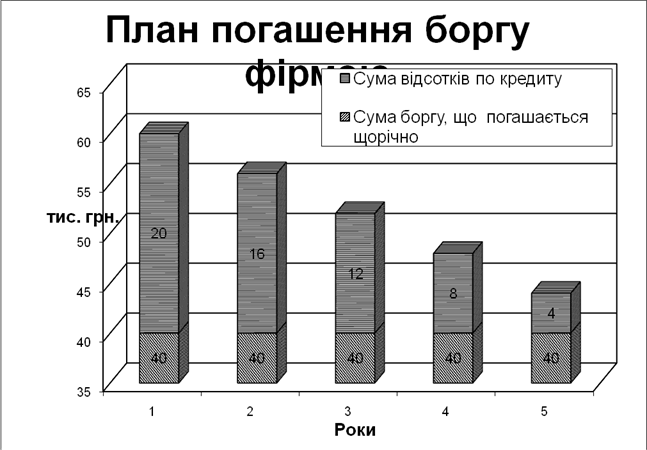

Відстрочення погашення кредиту з підвищенням відсоткової ставки здійснюється банком у виняткових випадках, у разі виникнення у позичальника тимчасових фінансових ускладнень через непередбачені обставини за умови прийняття позичальником відповідних заходів щодо їх усунення. Це відстрочення має бути оформлене додатковим договором між позичальником та банком, який є невід'ємною частиною кредитного договору.

Банк здійснює контроль за виконанням позичальником умов кредитного договору, цільовим використанням кредиту, своєчасним і повним його погашенням. При цьому банк протягом усього строку дії кредитного договору підтримує ділові контакти з позичальником, зобов'язаний проводити перевірки стану збереження заставленого майна, що повинно бути передбачено кредитним договором. У разі виявлення фактів використання кредиту не за цільовим призначенням банк має право достроково розірвати кредитний договір, що є підставою для стягнення всіх коштів в межах зобов'язань позичальника за кредитним договором у встановленому чинним законодавством порядку.

У разі несвоєчасного погашення боргу за кредитом та сплати відсотків (комісій), при відсутності домовленості про відстрочення погашення кредиту, банк має право на застосування штрафних санкцій у розмірах, передбачених договором.

Похожие работы

... обліку касових видатків (ф. № 3-ф), який також ведеться: - в особовій картці при оплаті рахунків; - картці обліку асигнувань і касових видатків при перерахуванні коштів через територіальні органи Держказначейства; та на підставі перевірених звітів підприємств, установ і організацій (розпорядників коштів) за формою № 2-мдб. Квартальні звіти про виконання Державного бюджету складаються територі ...

... роботу підприємства, збільшивши витрати праці на 1048 людино-днів і коштів — на суму 3482 грн. Наведені розрахунки свідчать, що на даному підприємстві є значні резерви з підвищення ефективності виробництва. Керівникові держлісгоспу необхідно уважніше віднестися до розробки організаційно-технічних засобів для підвищення рівня механізації робіт і контролювати їх виконання. Аналіз витрат на одиницю ...

... ії і централізації капіталу. Характерною ознакою міжнародного кредиту виступає його додаткова правова або економічна захищеність у формі приватного страхування і державних гарантій.1.3 Організація та планування процесу кредитування Одним з найважливіших напрямів діяльності комерційних банків є процес кредитування. Хоча в перекладі з латинського “кредитувати” означає “довіряти”, проте процес ...

... України з питань митної справи у контексті приєднання до Міжнародної конвенції про спрощення та гармонізацію митних процедур забезпечить проведення єдиної державної політики, спрямованої на розвиток зовнішньоекономічної діяльності, розширення зовнішньоторговельних зв'язків та інтеграції української економіки у світову, модернізацію, поліпшить митне адміністрування, а також впровадить в діяльність ...

0 комментариев