Навигация

Управление финансами

1. Управление финансами

1.1 Функции и принципы организации финансов

Что же такое финансы хозяйствующего субъекта? Большинство, не задумываясь, ответят, что это его денежные средства. Действительно, по своему происхождению финансы являются денежными отношениями. Однако не все денежные отношения относятся к финансам.

Денежные отношения превращаются в финансовые, когда движение денег приобретают определенную самостоятельность: в результате производства товаров и их реализации формируются денежные доходы (финансовые ресурсы) предприятий, которые используются в дальнейшем.

Финансы хозяйствующего субъекта – это совокупность денежных отношений, связанных с формированием и использованием денежных доходов и накоплении хозяйствующего субъекта. Финансы хозяйствующего субъекта обеспечивают кругооборот основного и оборотного капитала и взаимоотношения с государственным бюджетом, налоговыми органами, банками, страховыми компаниями и прочими учреждениями финансово-кредитной системы. Значение и объективная необходимость финансов проявляются через функции финансов: воспроизводственную и контрольную.

Воспроизводственная функция состоит в обслуживании денежными ресурсами кругооборота основного и оборотного капитала в процессе коммерческой деятельности хозяйствующего субъекта на основе формирования и использования денежных доходов и накоплений.

Контрольная функция – это финансовый контроль за производственно-хозяйственной деятельностью хозяйствующего субъекта.

Финансовый контроль позволяет не только выявить непроизводительное использование материальных, трудовых и денежных ресурсов, но и найти резервы повышения эффективности производства, предупредить возможные потери и непроизводственные затраты.

Финансы хозяйствующего субъекта имеют определенную организацию, к принципам которой относятся:

Принцип 1. Жесткая централизация финансовых ресурсов, обеспечивающая хозяйствующему субъекту быструю маневренность финансовыми ресурсами, их концентрацию на основных направлениях производственно-хозяйственной деятельности.

Принцип 2. Финансовое планирование, определяющее на перспективу все поступления денежных средств хозяйствующего субъекта и основные направления их расходования.

Принцип 3. Формирование финансовых резервов, обеспечивающих устойчивую работу хозяйствующего субъекта в условиях возможных колебаний рыночной конъюнктуры.

Принцип 4. Безусловное выполнение финансовых обязательств перед партнерами.

Эти принципы воплощаются в финансовой стратегии хозяйствующего субъекта, которая разрабатывается и реализуется финансовым менеджером.

Финансовый менеджмент - область производственных отношений сферы микроэкономики, связанная с оптимизацией финансовых средств хозяйствующего субъекта с целью достижения максимума дохода собственниками.

Первой задачей финансового менеджмента является достижение самоокупаемости хозяйствующего субъекта. Самоокупаемость – способность хозяйствующего субъекта покрывать свои расходы (затраты) результатами производства, обеспечивая тем самым повторяемость производства в неизменных масштабах.

В процессе достижения самоокупаемости решаются важнейшие для хозяйствующего субъекта проблемы.

Проблема 1. Борьба с убыточностью. Если хозяйствующий субъект хронически терпит убытки, то требуется комплекс мер по финансовому оздоровлению (санации) хозяйствующего субъекта. Этот комплекс включает:

- обновление выпускаемой продукции (вплоть до перепрофилирования);

- реализацию неиспользованных материалов, не установленного и неиспользуемого оборудования;

- модернизацию производства;

- интенсификацию труда работников и загрузки оборудования;

- внедрение прогрессивных форм организации труда.

Если предприятие «не излечимо», то оно подлежит ликвидации, распродаже или слиянию с другими хозяйствующими субъектами.

Проблема 2. Повышение прибыльности. Хозяйствующий субъект не только должен покрывать свои расходы доходами, но и быть рентабельным, т.е. получать прибыль. Существуют различные пути повышения прибыльности хозяйствующего субъекта, можно отметить важные из них:

- маркетинговые пути, связанные с корректировкой стратегии и тактики маркетинга;

- повышение качества выпускаемой продукции (работ, услуг);

- устранение каналов утечки прибыли;

- точное и своевременное выполнение договоров по поставкам продукции.

Самоокупаемость – это неотъемлемый момент самофинансирования хозяйствующего субъекта. Самофинансирование – способность хозяйствующего субъекта из заработанных средств не только возмещать производственные затраты, но и финансировать расширение производства, решение социальных задач.

1.2 Финансовый менеджмент – сущность, содержание и его функции

Управление финансовыми ресурсами, денежными потоками компании (финансовый менеджмент) является одним из ключевых элементов всей системы современного управления, имеющим особое, приоритетное значение для сегодняшних условий экономики России.

Финансовый менеджмент— вид профессиональной деятельности, направленной на управление финансово-хозяйственным функционированием фирмы на основе использования современных методов.

Финансовый менеджмент включает в себя:

- разработку и реализацию финансовой политики фирмы с применением различных финансовых инструментов; принятие решений по финансовым вопросам, их конкретизацию и разработку методов реализации;

- информационное обеспечение посредством составления и анализа финансовой отчетности фирмы;

- оценку инвестиционных проектов и формирование портфеля инвестиций; оценку затрат на капитал; финансовое планирование и контроль;

- организацию аппарата управления финансово-хозяйственной деятельностью фирмы.

Методы финансового менеджмента позволяют оценить:

—риск и выгодность того или иного способа вложения денег;

—эффективность работы фирмы;

—скорость оборачиваемости капитала и его производительность.

Задачей финансового менеджмента является выработка и практическое применение методов, средств и инструментов для достижения целей деятельности фирмы в целом или ее отдельных производственно-хозяйственных звеньев — центров прибыли. Подобными целями могут быть:

—максимизация прибыли;

—достижение устойчивой нормы прибыли в плановом периоде;

- увеличение доходов руководящего состава и вкладчиков (или владельцев) фирмы;

—повышение курсовой стоимости акций фирмы и др.

В краткосрочном финансовом управлении, например, принимаются решения о сочетании таких целей, как увеличение прибыли и повышение курсовой стоимости акций, поскольку эти цели могут противодействовать друг другу.

В долгосрочном финансовом управлении, ориентированном на те же конечные цели, прежде всего, учитываются факторы риска и неопределенности, в частности, при определении предполагаемой цены акций как показателя отдачи на вложенный капитал.

Задачей финансового менеджмента является определение приоритетов и поиск компромиссов для оптимального сочетания интересов различных хозяйственных подразделений в принятии инвестиционных проектов и выборе источников их финансирования.

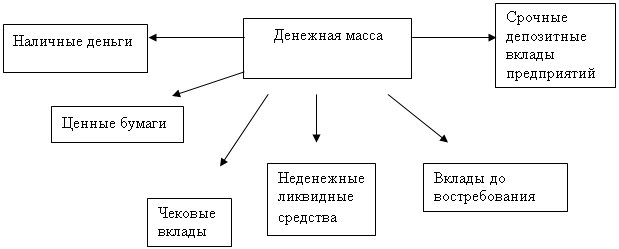

В конечном итоге главное в финансовом менеджменте — принятие решений по обеспечению наиболее эффективного движения финансовых ресурсов между фирмой и источниками ее финансирования, как внешними, так и внутрифирменными. Управление потоком финансовых ресурсов, выраженных в денежных средствах, является центральным вопросом в финансовом менеджменте. Поток финансовых ресурсов составляют денежные средства:

—полученные в результате финансово-хозяйственной деятельности фирмы;

—приобретенные на финансовых рынках посредством продажи акций, облигаций, получения кредитов;

— возвращенные субъектам финансового рынка в качестве платы за капитал в виде процентов и дивидендов;

— инвестированные и реинвестированные в развитие производственно-хозяйственной деятельности фирмы;

— направленные на уплату налоговых платежей. Функции и экономические методы финансового менеджмента можно подразделить на два блока: блок по управлению внешними финансами и блок по внутрифирменному учету и финансовому контролю.

Блок по управлению внешними финансами предполагает реализацию отношений фирмы с юридически и хозяйственно самостоятельными субъектами рынка, включая собственные дочерние компании, выступающие в качестве клиентов, заимодателей, поставщиков и покупателей продукции фирмы, а также с акционерами и финансовыми рынками. Сюда входят:

— управление оборотными активами фирмы: движением денежных средств; расчетам и с клиентами; управление материально-производственными запасами и пр.;

— привлечение краткосрочных и долгосрочных внешних источников финансирования.

Блок по внутрифирменному учету и финансовому контролю включает:

— контроль за ведением производственного учета;

— составление сметы затрат, контроль за выплатой заработной платы и налогов;

— сбор и обработку данных бухгалтерского учета для внутреннего управления финансами и для предоставления данных внешним пользователям:

— составление и контроль за правильностью финансовой от четности: баланса, отчета о прибылях и убытках, отчета о движении денежных средств;

— анализ финансовой отчетности и использование его результатов для внутреннего и внешнего аудита;

— оценка финансового состояния фирмы на текущий период и ее использование для принятия оперативных управленческих решений и в целях планирования.

В функции финансового менеджмента входит:

— анализ финансовой отчетности;

— прогнозирование движения денежных средств;

— выпуск акций;

—получение займов и кредитов;

—операции с инвестициями;

—оценка операций слияния и поглощения фирм.

Важнейшие решения, принимаемые в области финансового менеджмента, относятся к вопросам инвестирования и выбору источников их финансирования. Инвестиционные решения принимаются по таким проблемам, как:

- оптимизация структуры активов, определение потребностей в их замене или ликвидации;

- разработка инвестиционной политики, методов и средств ее реализации; определение потребностей в финансовых ресурсах;

- планирование инвестиций по фирме в целом; разработка и утверждение инвестиционных проектов, разрабатываемых в производственных отделениях;

- управление портфелем ценных бумаг.

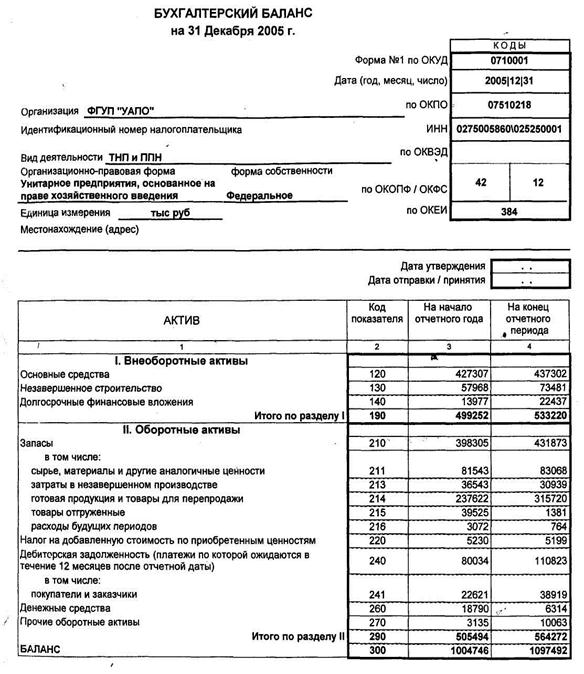

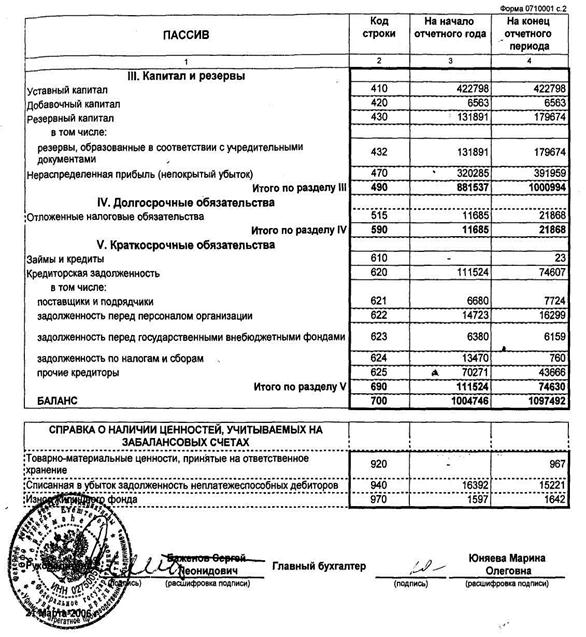

Инвестиционные решения предполагают выделение в финансовом менеджменте двух видов финансового управления: краткосрочного и долгосрочного, имеющих свои специфические черты. Краткосрочные инвестиционные решения направлены на определение структуры капитала фирмы на текущий период, которая отражается в ее балансе. Принятие таких решений требует от финансовых менеджеров глубоких профессиональных знаний в области текущего финансового управления фирмой, умения применять обоснованные методы их реализации с учетом текущих тенденций развития рынка.

Долгосрочные инвестиционные решения, именуемые стратегическими, направлены на обеспечение успешного функционирования фирмы в будущем и требуют от финансовых менеджеров глубоких базовых знаний, практического опыта и навыков в использовании современных методов анализа для выбора оптимальных направлений и путей развития фирмы на перспективу с учетом объективных закономерностей и специфики развития экономики.

Решения по выбору источников финансирования принимаются по таким вопросам, как:

- разработка и реализация политики оптимального сочетания и использования собственных и заемных средств для обеспечения и более эффективного функционирования фирмы;

- разработка и претворение в жизнь политики привлечения капитала на наиболее выгодных условиях;

- дивидендная политика и др.

Роль финансовой политики в централизованном управлении фирмой определяется тем, что она затрагивает все стороны ее экономической деятельности — научно-техническую, производственную, материально-техническое снабжение, сбыт — и отражает в Концентрированном виде влияние многочисленных внутренних и внешних факторов. В рамках единой финансовой политики, разрабатываемой на высшем уровне управления, определяются в глобальном масштабе источники финансовых ресурсов и их распределение в рамках фирмы.

Трудно однозначно определить конкретные формы и методы проведения финансовой политики. Хотя в рамках отдельных фирм и имеются существенные отличия в использовании конкретных форм и методов финансовой политики, можно, тем не менее, говорить об общих ее чертах и принципах, а также инструментах финансовой политики. Важнейшие из них: распределение и перераспределение прибылей; финансирование и кредитование деятельности различных подразделений; определение структуры и характера внутрифирменных финансовых операций и расчетов по ним.

Бюджетирование. Особое значение в финансовом менеджменте имеет планирование финансов или бюджетирование. Разрабатывая бюджет на следующий период, следует принимать решение заблаговременно, до начала деятельности в этот период. В таком случае существует большая вероятность того, что разработчикам плана хватит времени для выдвижения и анализа альтернативных предложений, чем в той ситуации, когда решение принимается в самый последний момент. Другими словами, в последнем случае фирма во многом рискует пойти по пути наименьшего сопротивления.

Обычно различают две схемы организации работ по составлению бюджетов (планов): по методу сверху вниз и по методу снизу вверх. По первому методу работа по составлению бюджетов начинается "сверху", т. е. руководство фирмы определяет цели и задачи, в частности плановые показатели по прибыли. Затем эти показатели во все более детализированной по мере продвижения на более низкие уровни структуры предприятия форме включаются в планы подразделений. По второму методу поступают наоборот. Например, расчет показателей реализации начинают отдельные сбытовые подразделения, и уже затем руководитель отдела реализации фирмы сводит эти показатели в единый бюджет, который впоследствии может войти составной частью в общий бюджет предприятия. На практике нецелесообразно использовать только один из этих методов. Планирование и составление бюджетов представляют собой текущий процесс, в котором необходимо постоянно осуществлять координацию бюджетов различных подразделений.

Фирма призвана осуществлять планирование и контроль в двух основных экономических областях. Речь идет о прибыльности (рентабельности) ее работы и финансовом положении. Поэтому бюджет по прибыли и финансовый план являются центральными элементами внутрифирменного планирования.

Естественную основу для формирования бюджета по прибыли на будущий период представляет собой отчет по прибыли. В отчете по прибыли отражены экономические результаты деятельности в прошедший период. Такого рода информация имеет, разумеется, большое значение при составлении прогноза экономических результатов действий, запланированных на будущий период.

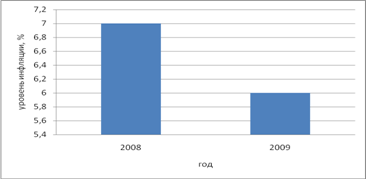

Даже если на предстоящий год запланированы те же самые действия, что были осуществлены в отчетном году, величина дохода в следующем году будет отличаться от величины дохода, отраженной в отчете за последний год. Дело в том, что все время происходят изменения внешних условий деятельности фирмы. Макроэкономические факторы могут, например, измениться под воздействием инфляции, изменений в области валютных отношений и политики доходов. Можно предположить, что парламент внесет поправки в хозяйственное законодательство. Структура спроса в отдельных сегментах рынка может измениться в силу изменения структуры населения.

Особое значение имеет финансовое планирование на предприятиях. Финансовый план предприятия взаимосвязан с другими аспектами планирования хозяйственной деятельности предприятия. К ним относятся планы: по сбыту продукции, по сырью и материалам, производству, рекламе, капиталовложениям, научным исследованиям и разработкам, привлечению и возврату заемных денежных средств (кредитов и из других источников), распределение доходов, а также расходные сметы.

Непосредственной основой финансового плана являются прогнозные расчеты по реализации продукции потребителям или планы сбыта ее, исходя из заказов, прогнозов спроса на продукцию и товары, уровней продажных цен на них и других факторов рыночной конъюнктуры. На основе показателей сбыта рассчитываются объемы производства, затраты по изготовлению продукции, проведению работ и оказанию услуг, а также прибыль и другие показатели.

Назначение финансового плана предприятия, с одной стороны — прогноз среднесрочной финансовой перспективы, а с другой — определение текущих доходов и расходов предприятия. Финансовый план составляется предприятием на год с распределением по кварталам, а также на 3—5 лет — по годам. В нем находят отражение доходы и расходы по статьям и пропорции в распределении средств.

Следует отметить, что в рамках годового и квартального финансовых планов не проявляется влияние внутри месячных отклонений от планов в деятельности предприятия, оказывающих влияние на финансовое состояние предприятий в течение месяца, что чаще случается в течение первых 15—20 дней месяца, когда предприятия обычно испытывают сбои в связи с недопоступлением относительно договорных сроков материально-технических ресурсов.

В условиях отсутствия единого экономического пространства, при наличии разного рода преград на границах независимых государств, трудностей в осуществлении хозяйственных связей не убавляется, если только не становится больше. Финансовое планирование на предприятиях во многом зависит от качества прогнозов основных показателей их производственной деятельности, рыночной конъюнктуры, состояния денежного обращения и курса тенге. Поэтому в сложившихся условиях возможна заниженная оценка потребности в финансовых ресурсах и изменений в финансовом состоянии предприятий, в связи с чем необходимо предусматривать финансовые резервы.

Состав показателей финансового планового баланса или баланса доходов и расходов определяется источниками поступлений средств, с одной стороны, и затратами и расходами, проводимыми в ходе финансово-хозяйственной деятельности, с другой стороны. Наряду с этим в плановом балансе доходов и расходов находят отражение финансовые отношения с государственным бюджетом, банковской и страховой системами и по операциям по приобретению и выпуску ценных бумаг.

Помимо баланса доходов и расходов финансовый план содержит расчеты ряда основополагающих показателей: прибыли от промышленной деятельности, амортизационных отчислений на восстановление основных фондов, поступлений средств в порядке долгосрочного и среднесрочного кредитования, процентов банкам по кредитам, финансовых результатов от других видов деятельности и т.д.

Состав показателей планового баланса доходов и расходов предприятия представляет собой определенную систему, позволяющую в рамках каждого периода планирования определять источники затрат (расходов), их соотношения, степень и направления использования, распределения источников и сбалансированность их с затратами или расходами.

Так, оставшаяся после уплаты налогов часть прибыли обращается на нужды предприятия, включая создание финансового резерва, финансирование капитальных вложений и прироста оборотных средств, выплаты процентов банкам за предоставляемые ими кредитные ресурсы, дивидендов владельцам ценных бумаг, эмитированных и реализованных предприятием своим работникам, а также на сторону; расходов на хозяйственное содержание социально-культурных и социально-бытовых объектов и на другие цели.

Основными этапами составления бюджета являются следующие:

1). составление прогноза реализации;

2). определение расчетного уровня объема производства;

3).расчет производственной себестоимости и операционных расходов;

4).расчет потока денежных средств и других финансовых показателей;

5}. составление прогнозных форм отчетности.

Бюджет реализации является стартовой точкой составления общего бюджета. Прогнозный объем реализованной продукции рассчитывается посредством умножения ожидаемого количества единиц продукции на ожидаемую цену единицы продукции.

Бюджет производства составляется после составления бюджета реализации. Ожидаемый объем производства определяется посредством вычитания расчетных остатков материально-производственных запасов на начало периода из объема продукции, которую планируется продать, и того объема материально-производственных запасов на конец периода, которое предприятие считает для себя оптимальным.

Бюджет прямых затрат на материалы составляется после определения объема производства для определения потребностей в материально-производственных запасах и соответственно для планирования закупок на предстоящий период.

Бюджет прямых затрат на труд также составляется на основе бюджета производства. Для его составления необходимоумножить количество единиц производимой продукции на трудоемкость изделия и на стоимость одного часа прямых трудовых затрат.

Бюджет производственных накладных расходов включает все прочие статьи, которые не являются прямыми затратами на материалы и прямыми затратами на труд. Сюда относятся такие расходы, как амортизация, отдельные виды налогов, включаемые в себестоимость, арендная плата и др.

Бюджет общих и административных расходов включает статьи операционных расходов, такие, как расходы по реализации продукции, общие расходы по управлению и другие.

Бюджет денежных средств позволяет финансовому менеджеру оценить будущие притоки и оттоки денежных средств за определенный период, поддерживать остатки денежных средств на оптимальном уровне и избегать избытка денежных средств и их дефицита. Он состоит из четырех разделов:

1).раздел поступлений, который включает остаток денежных средств на начало периода, поступления денежных средств от клиентов и другие статьи поступления денежных средств;

2).раздел расходов денежных средств, отражающий все виды оттоков денежных средств на предстоящий период;

3).раздел избытка или дефицита денежных средств— разница между поступлением и расходованием денежных средств;

4).финансовый раздел, в котором подробно представлены статьи заемных средств и погашения задолженности на предстоящий период.

Бюджет денежных средств компании может выглядеть следующим образом.

Прогнозный отчет о прибыли представляет собой расчетную оценку доходов и расходов предприятия на предстоящий период.

Прогнозный баланс позволяет финансовому менеджеру оценить, как будет выглядеть финансовое положение компании по прошествии соответствующего периода. При этом прогнозный баланс позволяет:

—выявить возможные неблагоприятные для компании финансовые последствия решений, принимаемых на предстоящий период;

—проверить математическую правильность других расчетов;

—рассчитать финансовые коэффициенты и оценить их уровень с позиций требований финансового рынка;

структурно выделить будущие финансовые источники и обязательства. Одним из наиболее распространенных приемов финансового планирования является метод процента от реализации. Этот метод основан на увязке отчета о прибыли и баланса с планируемым объемом реализованной продукции. Основанием для такого подхода считается тот факт, что большинство статей переменных затрат, оборотных средств и краткосрочных обязательств находятся в непосредственной зависимости от объема реализованной продукции. В ходе использования данного метода финансовый менеджер:

—определяет статьи, которые в прошлые периоды изменялись прямо пропорционально изменению объема реализованной продукции;

—намечает планируемый объем реализации;

—оценивает соответствующие статьи в соответствии с предполагаемым изменением объема реализации.

Результатом использования этого метода является расчет по балансу необходимых дополнительных источников внешнего финансирования, обусловленных планируемым приростом реализованной продукции.

В задачи финансового менеджера входит также определение, за счет каких внешних источников может быть получено это финансирование — выпуска акций, облигаций или получения кредитов.

Исключительно важное значение для успеха управления финансами предприятия имеет анализ выполнения намеченных планов, в первую очередь — анализ показателей финансовой отчетности.

Похожие работы

... рынке осуществляются Национальным Банком Казахстана самостоятельно с использованием любых видов валютных сделок через любые банки и валютные биржи. 2.2 Основные ориентиры денежно-кредитной политики в условиях устойчивого экономического роста Нестабильность на мировых финансовых рынках, начавшаяся во второй половине 2007 года, повлияла на темпы развития Казахстана. Это проявилось в снижении ...

... . 16 1.4. Налоговая политика. 24 2. Расчетная часть 30 2.1. Технико-экономическое обоснование 30 2.2. Расчёт затрат на детали для изготовления люстры Чижевского 30 2.3. Расчёт затрат на заработную плату 31 2.4. Расчёт ...

... потенциала оборонного комплекса, созданием условий для его выхода на качественно новый уровень, отвечающий требованиям экономики развитых стран. 3. КОНЦЕПЦИЯ ФИНАНСОВО-КРЕДИТНОГО УПРАВЛЕНИЯ РАЗВИТИЕМ ОБОРОННОГО КОМПЛЕКСА Система управления государственными финансами , постоянно совершенствующаяся под воздействием требований реальной рыночной экономики, непосредственно влияет на процессы, ...

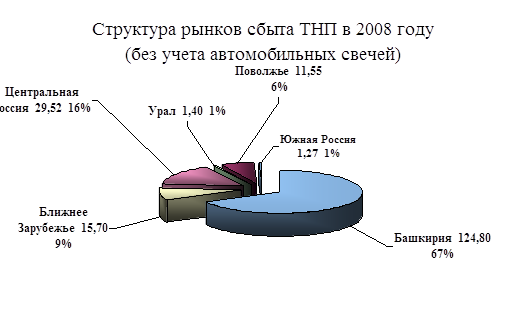

... 3660290 16943809 52359305 3. СОВЕРШЕНСТВОВАНИЕ КОММЕРЧЕСКОЙ ДЕЯТЕЛЬНОСТИ ФГУП «УАПО» Проведенный анализ и выявление негативных явлений на предприятии, позволяет предложить мероприятия по совершенствованию коммерческой деятельности ФГУП «УАПО» по двум направлениям: · Повышение эффективности снабженческой деятельности. · Повышение эффективности сбытовой ...

0 комментариев