Навигация

Определение и прогнозирование емкости рынка

2. Определение и прогнозирование емкости рынка.

Емкость рынка - максимально возможный спрос, который для продуктов питания может определяться исходя из рациональных норм потребления по РФ или региональных норм потребления.

Рациональная норма потребления колбасных и мясных изделий для потребителей Читинской области составляет 90 кг на человека в год. Исходя из указанной нормы, емкость рынка составляет 160,740 тыс. тонн.

Рациональная норма потребления по Российской Федерации составляет 78 кг на человека в год. Следовательно, емкость рынка составляет 92,508 тыс. тонн.

По оценке специалистов среднедушевое потребление колбасных изделий в год составляет около 40% от среднего потребления мяса и мясопродукции.

Определение емкости рынка колбасных изделий в 2003-2005 годах. представлено в таблице 3:

Таблица 3-Емкость рынка колбасных изделий в 2003-2005 гг.

| Среднедушевое потребление колбасных изделий, кг | Численность населения, тыс. человек | Потребление колбасных изделий населением в год, т | Производство колбасных изделий местными предприятиями, т | Ввоз колбасных изделий из других регионов и импорт, т |

| 2003 год | ||||

| 17 | 1227,0 | 20859 | 4250 | 16609 |

| 2004 год | ||||

| 17 | 1145,1 | 19467 | 6004 | 13463 |

| 2005 год | ||||

| 17 | 1186,0 | 20162 | 7015 | 13147 |

Таким образом, для нашего предприятия существуют "ниша" рынка и объективные предпосылки для увеличения объема выпуска мясной, в том числе колбасной продукции и в частности сарделек.

3. исследование условий конкурентов.

Основными конкурентами ООО "" являются мясокомбинаты городов Новосибирска, Омска, Иркутска, Ангарска. Эти предприятия выпускают колбасы в вакуумной упаковке, их отличает высокая цена и высокое качество. Из местных производителей на рынке мясопродукции основными конкурентами являются: ЗАО "Забайкалагробизнес", небольшой объем выпускают ООО "Кенон", Краснокаменское "ППГХО".

Цены, сложившиеся в 2005 году представлены в таблице №4.

Таблица 4- Цены на колбасные изделия (оптовые), 2005 год

| Наименование | Новосибирск | Иркутск, Ангарск | ООО "МПК" | "Забайкалагробизнес" |

| Колбасы вареные: | ||||

| Докторская | 89,52 | 96,19 | 97,24 | |

| Молочная | 78,93 | 91,96 | 91,96 | |

| Русская | 91,16 | 91,96 | 91,96 | |

| Столовая | 64,97 | 84,03 | 85,62 | |

| Чайная | 76,10 | 77,16 | ||

| Отдельная | 81,92 | 83,50 | ||

| Молодежная | 72,93 | 68,60 | 75,05 | |

| Колбаса п/к | ||||

| Краковская | 137,13 | 122,30 | 122,64 | |

| Украинская | 112,48 | 113,57 | ||

| Одесская | 111,38 | 112,48 | ||

| Сардельки | ||||

| Сардельки 1 с | 88,70 | 86,97 | ||

| Сардельки Павловские | 83,00 | 180,73 | ||

| Сосиски | ||||

| Сосиски Любительские | 103,50 | 102,33 | ||

| Сосиски Молочные | 104,3 | 101,45 |

Самые низкие цены на колбасы имеет продукция из Иркутска, Ангарска; самые высокие из Новосибирска (на продукцию аналогичную по сравнению). Иркутская продукция пользовалась спросом несколько лет назад, ее качество было очень высоко по сравнению с аналогичной местного производства. Из привозной продукции пользуются спросом колбасы сырокопченые и сервелаты (Москва, Новосибирск).

Цены на колбасные изделия "" на колбасы 1 сорта, полукопченые ниже, чем у "Забайкалагробизнеса"; на сардельки, сосиски выше; в целом на отдельные виды продукции расхождения незначительны, на 1-2 рубля.

Учитывая, что на региональном рынке мясопродукции мы имеем, с одной стороны, небольшой удельный вес местных производителей в общем объеме предложения, а с другой - предпочтение потребителей именно этой продукции, можно констатировать отсутствие острой конкуренции при превышении спроса над предложением.

Таблица 5-Ассортимент продукции

| № | Наименование | Кол-во видов | Кол-во видов (за 6 месяцев), тонн | Кол-во (среднемесячное), тонн | Удельный вес в объеме продаж |

| 1 | Колбасы вареные в/с | 6 | 283,5 | 45,4 | 14,07 |

| 2 | Колбасы вареные 1,2 с | 16 | 463,6 | 77,3 | 23,10 |

| 3 | Колбасы п/к | 34 | 294,5 | 49,1 | 14,67 |

| 4 | Колбасы в/к | 6 | 3,85 | 0,63 | 0,19 |

| 5 | Сардельки, сосиски | 10 | 287,2 | 47,9 | 14,31 |

| 6 | Ветчины | 7 | 90,9 | 15,1 | 4,53 |

| 7 | Деликатесы | 33 | 246,4 | 41,07 | 9,47 |

| 8 | Мясные полуфабрикаты | 18 | 190 | 31,6 | 9,47 |

| 9 | Рыба | 27 | 58,9 | 9,9 | 2,94 |

| 10 | Ливерные колбасы, паштеты | 8 | 69,9 | 11,6 | 3,48 |

| 11 | Пиво | 2 | 25,6 | 4,3 | 0,19 |

В штате ООО "" состоит 412 человек, которые являются специалистами в области мясопереработки. На предприятии ведется профессиональный отбор сотрудников, разрабатываются планы и программы подготовки персонала. Ведущие Технологи посещают семинары, проводимые в Иркутске, Новосибирске, Австрии. Руководство компании проводит стажировку у ведущих производителей Германии, США.

ООО "" работает на давальческом сырье. С 1997 года ИП Самойлов является давальцем сырья и собственником производимой продукции; согласно договора подряда предприниматель осуществляет закуп сырья и реализацию готовой продукции, а также несет затраты по содержанию, текущему ремонту, производит реконструкцию, перепланировку и переоборудование производственных комплексов.

ИП Самойлов реализует готовую продукцию: 50% через свою розничную сеть, 19% через дилеров, 31% через сторонних покупателей.

Для доставки продукции имеются автомобили(холодильники-рефрижераторы), которые позволяют осуществлять перевозку скоропортящейся продукции.

Технология производства предусматривает использование специальных рецептур, зарекомендовавших себя на рынке колбасной и деликатесной продукции города Читы, а также разработку и внедрение новых технологий.

В качестве рынка сбыта продукции ООО "" выступают оптовые и розничные торгующие организации города Читы и Читинской области, собственная фирменная сеть. Оптовая продажа занимает 50% от общего объема реализации мясопродуктов, также охват рынка осуществляется путем прямых контактов с потенциальными покупателями в городе Чите.

Как показывает практика работы ООО "", спрос на продукцию постоянный, дневная реализация равна дневной выработке, нет остатков готовой продукции на складах и в розничных отделах торговой сети. Продукция сторонним покупателям отпускается по предварительной заявке. Через собственную розничную сеть реализуется 42% продукции, с февраля 2003 года предприятие начало реализовывать свою продукцию через дилерскую сеть; через дилеров продается до 20% от всей произведенной продукции, сторонним покупателям отпускается до 38%.

Таким образом, основная стратегия маркетинга ООО "МПК" - "высокое качество - большой ассортимент - конкурентные цены".

Похожие работы

... в таблицах 7-8. Из сведений, представленных в таблице следует, что органолептические показатели полукопченых колбас Таллиннской, Одесской и Липецкой соответствуют требованиям нормативных документов ГОСТ 16351-86 и ТУ 61 РК 01-99-2000. Оценка качества сырья и готовой продукции Контроль качества готовой продукции проводится в сертифицированной лаборатории санитарно эпидемической ...

... затрат на 12,11 коп. Таким образом, в результате влияния вышеуказанных факторов уровень затрат на рубль продукции снизился на 5,18 коп. (-3,63-3,3+12,11). Глава 3. Пути совершенствования учета затрат и исчисления себестоимости продукции промышленного производства в ОАО «Думиничский мясокомбинат» 3.1 Выявление путей снижения себестоимости продукции промышленных производств в ОАО «Думиничский ...

... 10% ниже цен конкурентов. Полученная прибыль будет направляться на развитие предприятия ТОО «Тулпар». 3. Характеристика продукции Продуктом настоящего проекта является колбасные изделия, копчености и мясные деликатесы. Проект предполагает расширение объемов производства выпускаемого ранее ассортимента колбасных изделий, копченостей и мясных деликатесов. Продукция, выпускаемая предприятием ...

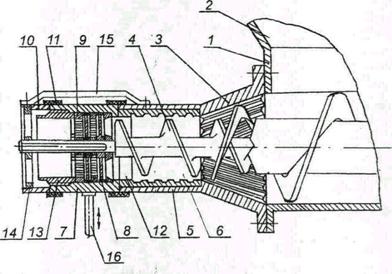

... , обжарка и варка); охлаждение и хранение. В результате предлагаемой модернизации сократятся расход энергии, ручной труд, повысится качество продукции. Предложенную модернизацию оборудования в линии производства вареных колбас можно провести силами ремонтной мастерской. Ремонтная мастерская обладает всем необходимым набором оборудования для проведения ремонта и изготовления деталей своими ...

0 комментариев