Навигация

Визначення відносних критеріїв ефективності інвестиційних проектів

2 Визначення відносних критеріїв ефективності інвестиційних проектів

Крім методу чистого приведеного доходу, в аналізі критеріїв ефективності інвестиційних проектів використовуються методи: внутрішньої норми дохідності, індексу рентабельності, облікової дохідності та періоду окупності та інші методи.

Використання методу оцінки проектів за внутрішньою дохідністю (IRR) пов’язане з дисконтуванням грошових потоків.

Оцінка внутрішньої дохідності інвестиційних проекті дозволяє визначити максимально допустимий рівень витрат, які можуть бути асоційовані з відповідним інвестиційним проектом за формулою:

![]() , або

, або

![]()

де: r – ставка внутрішньої дохідності;

n – тривалість планового періоду в роках.

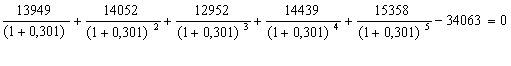

Внутрішня норма дохідності для проекту А становить:

Внутрішня норма дохідності для проекту А становить:

![]()

За даними розрахунками в таблиці 1.6 внутрішня дохідність для проекту А становитиме 30,1%, а для проекту В – 46,1%.

Із дохідністю 46,1% найкращим варіантом інвестування є проект В, для проекту А цей показник дорівнює 30,1%. При ставці дохідності власного капіталу на рівні 22% проекти А і В можуть бути реалізовані, але більшу ефективність ВАТ «СВЗ» отримає від здійснення інвестиційного проекту В.

Метод визначення строку окупності інвестицій (РР). Якщо не враховувати фактор часу, то показник строку окупності інвестицій можна визначити за такою формулою:

![]()

де: Ny – спрощений показник строку окупності;

Рс – щорічний середній чистий прибуток.

В обліковому процесі для розрахунку строку окупності інвестицій використовують формулу:

![]()

де: t – кількість повних грошових потоків, що враховуються;

Х – частина потоку, при якій відбувається вирівнювання від’ємних і додатних потоків.

Ця формула може бути використана, навіть, якщо період окупності не збігається із закінченням планового періоду, тобто виконується наступна умова:

![]()

Формула передбачає підсумування грошових потоків доти, поки не буде дорівнювати «0».

Використовуючи формулу наведену для розрахунку періоду окупності, розрахуємо період облікової окупності проектів А і В:

Проект А: ![]()

Проект В: ![]()

Таким чином період окупності для проекту А становить 2 роки 171 днів, а для проекту В – 1 рік і 276 днів, що підтверджує більшу інвестиційну привабливість проекту В.

Метод оцінки інвестиційних проектів за періодом окупності має ряд недоліків, головні з яких є те що він враховує тільки перші грошові потоки, які входять до складу періоду окупності, а також може конфліктувати з іншими методами оцінки.

Для розрахунку періоду окупності інвестиційних проектів з урахуванням зміни вартості грошей у часі використовується метод дисконтованого періоду окупності.

Визначимо дисконтований період окупності проектів А і В при середньозваженій вартості капіталу 22 %.

– Проект А:

![]()

– Проект В:

![]()

Проведений аналіз дисконтованого періоду окупності показав, що при реалізації проекту В, ВАТ «СВЗ» швидше поверне вкладені кошти у його втілення ніж при проекті А. За проектом В дисконтований період окупності становив 2 роки 216 днів, в свою чергу для проекту А цей показник дорівнює 3 роки 339 днів.

Результати розрахунків періодів окупності інвестиційних проектів А та В підтвердили отримані висновки при аналізі цих проектів за чистою приведеної вартістю – проект В , не зважаючи на більшу суму інвестованих ресурсів направлених у його втілення, є більш привабливим у порівнянні з проектом А, де загальна сума інвестицій менша.

Метод визначення середньої норми прибутку на інвестиції (АRR) зводиться до розрахунку показника, який базується на використанні бухгалтерського показника – прибутку. Визначається він як відношення середньої величини прибутку, одержаного з бухгалтерської звітності, до середньої величини інвестицій. При цьому розрахунок може здійснюватися на основі прибутку (доходу) без урахування виплати податків та відсотків за кредит. Останній метод використовується частіше, бо краще характеризує ту вигоду, яку одержать власники підприємства та інвестори. Цей метод не передбачає використання грошового потоку та не враховує вартості грошей у часі, що значно знижує цінність результативного показника, який розраховується за формулою:

де: Арm– прибуток за m-ий період (рік) після сплати податків;

N – тривалість проекту.

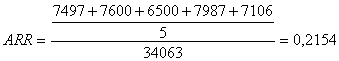

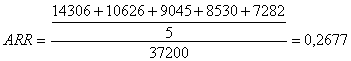

Використовуючи дані про приведену вартість чистих потоків по кожному з інвестиційних проектів обчислимо облікову дохідність для інвестиційних проектів за формулою:

Проект А:

Проект В:

Відповідно до одержаних результатів, облікова дохідність проекту А становить 21,54%, а проекту В – 26,77%, що в свою чергу підтверджує більшу ефективність проекту В в порівнянні з проектом А.

Метод оцінки за обліковою дохідністю значно знижує цінність одержаного результативного показника, внаслідок використання при його розрахунку недисконтованих потоків – суми чистого прибутку ВАТ «Стахановський вагонобудівний завод» за роками реалізації інвестиційних проектів.

Одним із способів використання концепції приведеної вартості до аналізу інвестиційних проектів є визначення індексу прибутковості. Цей метод показує приведену вартість доходу з розрахунку на одиницю приведених витрат, або:

![]()

З огляду на те, що інвестиційний проект вартий уваги, якщо індекс прибутковості більше 1, розрахуємо цей показник для проектів А і В, використовуючи дані про приведену вартість чистого грошового потоку по кожному з проектів та загальний обсяг інвестицій:

- Проект А:

![]()

- Проект В:

![]()

Згідно з одержаних результатів індекс прибутковості за проектом А становить 118,04%, а за проектом В 146,82%. Значення обох результатів більше 1 (100%), що свідчить про ефективність як проекту А, так і проекту В, але більше значення індексу прибутковості за проектом В підтверджує його приорітетність за підсумками оцінки досліджуваних проектів за чистою приведеною вартістю.

Таким чином, проведений аналіз ефективності інвестиційних проектів з використанням інформаційних технологій дозволяє зробити висновок, що керівник механічного цеху ВАТ «Стахановський вагонобудівний завод» повинен віддати перевагу проекту В, тобто здійснити оновлення технічного парку механічного цеху шляхом придбання нового, більш потужнішого, токарного станку СТА- 023, замість модернізації зношеного станку СТ-037.

Похожие работы

... “Відносно сертифікації зовнішніх аудиторів банків” 13.04.2004 № 2-131; - Лист “Відносно прийняття рішення про застосування Міжнародних стандартів аудиту” від 06.08.2004 № 2-309 та інші. Проводячи аудит основних засобів та нематеріальних активів підприємства, необхідно користуватися наступними основними нормативними документами, діючими в Україні, і які повинні застосовувати на всіх підприємствах ...

0 комментариев