Навигация

Спекулятивные срочные сделки - купля-продажа золота с целью извлечения прибыли - наиболее распространены

2. Спекулятивные срочные сделки - купля-продажа золота с целью извлечения прибыли - наиболее распространены.

3. Арбитражные операции с золотом аналогичны валютному арбитражу. Но в отличие от него практикуется не только временной, но и пространственный арбитраж, поскольку сохраняется разница в цене золота на разных рынках

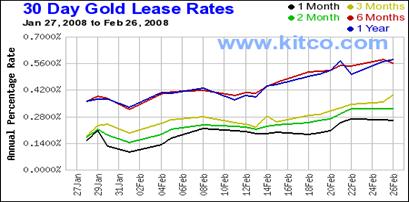

Специфической операцией являйся сделка «своп» с золотом - сочетание наличной и срочной контрсделки. Например, дилер покупает 1000 унций золота на условиях наличной сделки (по цене 358 долл.) и одновременно продает 10 контрактов по 100 унций на срок (по цене 369 долл. за унцию) Операция «своп» с золотом так же надежна, как депозит в банке, и более прибыльна. Круг участников срочных сделок с золотом расширился за последние 20 лет.

Не только крупные банки, но и небольшие финансовые институты

осуществляют торговлю с золотом за свой счет и за счет клиентов. Получили распространение операции «своп» с золотом против иностранной валюты, как правило, долларов США. В настоящее время эти операции достаточно стандартизованы и распространены на мировом рынке золота, что усиливает его связь с валютные и депозитным рынками. Центральные банки также практикуют, операции «своп» с золотом с целью приобретения иностранной

валюты. По существу, это означает получение валютного кредита под золотое обеспечение, при этом банк-заемщик сохраняет право собственности на это золото.

Центральные банки стран - членов ЕВС в целях частичного обеспечения золотом эмиссии ЭКЮ осуществляли взносы 20% , своих официальных золотых и долларовых резервов в общий пул в форме возобновляемых трехмесячных сделок «своп», сохранив тем самым право собственности на эти наиболее надежные резервные активы. Взамен золота центральные банки получали ЭКЮ. В силу преемственности и традиций 10—15% активов Европейского центрального банка составляет золото.

Кроме рынков золота функционируют рынки серебра, платины. Крупнейший рынок серебра в Нью-Йорке (с 1937 г.) специализируется на фьючерсной торговле стандартными контрактами по 5 тыс. унций. С 70-х годов чикагский рынок серебра оттеснил Нью-Йорк по объему этих операций. Лондонский рынок серебра (с 1968 г.) специализируется на торговле контрактами по 10 тыс. унций.

Золотые аукционы

В 70-е годы практиковалась такая форма реализации благородного металла, как золотые аукционы - продажа золота с публичных торгов. В 1979 г. этим путем была осуществлена 1/3 совокупной продажи золота. В зависимости от метода установления цен на аукционах операции осуществляются либо по «классическому» методу, когда покупатели, в чьих заявках цены выше уровня, установленного продавцом, платят цену, указанную в их заявке (метод заявочной цены), либо по «голландскому» методу, когда продавец устанавливает единую цену, по которой удовлетворяются все заявки с более высокими ценами.

В 70-х годах золотые аукционы периодически проводились МВФ»

правительствами США, Индии, Португалии. В соответствии с Ямайским соглашением МВФ реализовал 777,6 т золота на 45 аукционах с июня 1976 г. по май 1980 г. Развивающиеся страны воспользовались правом покупки золота в пределах их квот в МВФ на «неконкурентных» условиях (по средней цене аукциона) и приобрели 46 т. Прибыль в виде разницы между продажной и бывшей официальной ценой золота (42,22 долл.) частично отчислена в доверительный фонд МВФ (4,6 млрд. из 5,7 млрд. долл.) для предоставления льготных кредитов развивающимся странам.

Министерство финансов США периодически прибегало к символической продаже на аукционах части своего золотого резерва. Официальной целью было сдерживание отлива долларов из страны в связи с покупкой золота частными лицами за границей, ослабление спекулятивного спроса на золото. В действительности продажа золота была необходима для покрытия дефицита платежного баланса. Затем аукционы были заменены нерегулярными продажами золота с предварительным уведомлением. Индия провела семь, аукционов в мае - июне 1978 г., продав 6 т золота из официальных резервов с целью борьбы с нелегальным ввозом золота в страну. В конце 90-х годов наметилась тенденция продажи золота центральными банками ряда стран и МВФ в целях пополнения их валютных резервов.

1.3. Формирование рыночной цены золота

Первый опытом межгосударственного регулирования цены золота явилась деятельность золотого пула (1961-1968 гг.) - специальной организации, созданной США и семью странами Западной Европы для совместных операций на лондонском рынке золе с целью стабилизации рыночной цены на уровне официальной. В течение месяца Банк Англии покупал и продавал золото за cвой счет. Ежемесячно подводился итог, и сальдо по операциям распределялось между членами пула пропорционально их квот. Каждая страна передавала Банку Англии как агенту пула золе из своего резерва. Чтобы сдержать повышение рыночной цены золота в период валютного кризиса, страны — участницы золотого пула были вынуждены продавать золото из официальных резервов. Так, после девальвации фунта стерлингов в ноябре 1967 в результате «золотой лихорадки» на межгосударственное регулирование цены золота было затрачено 3 тыс. т золота, что привело к распаду пула в марте 1968 г. Межгосударственное регулирование цены золота не смогло преодолеть рыночные ценно образующие факторы, зависящие от спроса и предложения. Попытки США возложить на своих партнеров расходы по поддержке золотого содержания доллара увенчались успехом в силу межгосударственных противоречий.

Вместо единого рынка золота сложились двойной рынок (1968-1973 гг.) и двойная цена металла. На официальном рынке осуществлялись операции с золотом центральных банков по заниженной официальной цене для поддержания видимости стабильности доллара. Тем самым межгосударственная торговля золота была искусственно изолирована от частных золотых рынков, где цена колеблется в зависимости от спроса и предложения. С прекращением обмена долларов на золото с августа 1971 г. операции на официальном рынке практически приостановились. В ноябре 1973 г. в условиях переплетения валютного и энергетического кризисов были отменены двойной рынок и двойная цена золота в соответствии с решением центральных банков Великобритании, Бельгии, Италии, Нидерландов, США, ФРГ, Швейцарии. Провал эксперимента с двойной ценой золота обнажил искусственный; характер основанных на официальной цене фиксированных золотых паритетов, что привело к их отмене в 1976-1978 гг.

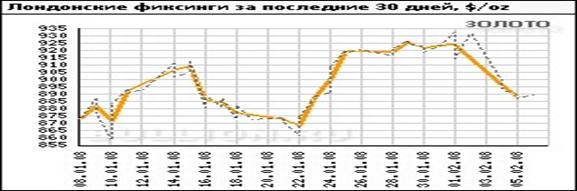

Формирование рыночной цены золота – многофакторный процесс: она колеблется в зависимости от экономических, политических, спекулятивных факторов. К числу повышательных факторов относится увеличение промышленно-бытового потребления золота и инвестиционно-тезаврационного спроса в условиях нестабильности экономики, инфляции, неуравновешенности платежных балансов, колебаний валютных курсов и процентных ставок. Тенденция к повышению цены золота (в 70-х годах, 1985-1987 гг.) периодически сменяется ее снижением (1980-1985 гг., 1988-

март 1993 гг., 1997—1999 гг.). Порой колебания цены золота огромны.

В 1979—1980 гг. невиданная «золотая лихорадка» охватила западные страны, цена золота подскочила до рекордного уровня (850 долл. за унцию). В последующие годы преобладала понижательная тенденция цены золота (до историческою минимума в апреле 1999 г.) с небольшими интервалами. Это объясняется тем, что повышение курса доллара, курса ценных бумаг, снижение темпа инфляции в ряде стран способствовали уменьшению спроса на золото в целях страхования риска обесценения капиталов.

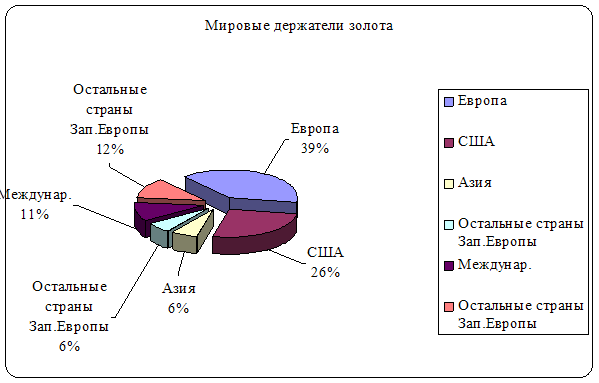

Кроме того, в конце 90-х годов некоторые центральные банки (Нидерланды, Бельгия, Австралия, Аргентина и др.) активно про-

давали золото для улучшения показателей бюджетного дефицита и государственного долга. На деятельность мировых рынков золота влияет двоякий статус золота, которое, будучи ценным сырьевым товаром, является одновременно реальным резервным и финансовым активом.

Похожие работы

... и законы кредита. 3. Формы и виды кредита. 4. Роль и граница кредита. 5. Ссудный процент и его экономическая роль. 6. Взаимодействие кредита и денег. 7. Международный кредит и его форма. 1. Необходимость и сущность кредита.В системе экономических отношений кредит как самостоятельная экономическая категория всегда занимал особое положение. Он способен ускорять общественное развитие, с ...

... динамики курса доллара и цен на золото. Разнонаправленность движения этих показателей обусловлена историческим ходом конкурентной борьбы, которую вели между собой доллар и золото за право верховенства в рамках мировой валютной системы. Следовательно, факторы, вызывающие снижение курса доллара (прежде всего, ухудшение общеэкономической ситуации в США), в той или иной мере могут стимулировать рост ...

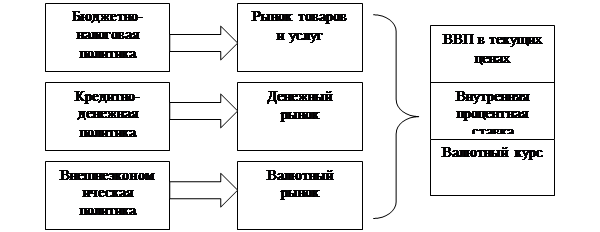

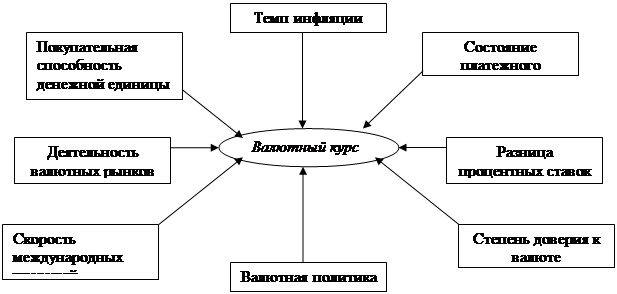

... курс. При проведении валютных операций используют кросс-курс – расчетный курс обмена двух (обычно не долларов) валют, определяемый через третью валюту (доллар). 3. Факторы, влияющие на валютный курс Как любая цена, валютный курс отклоняется от стоимостной основы – покупательной способности валют (объема товарной массы, приобретаемой на денежную единицу) - под влиянием спроса и предложения ...

... . Именно они определяют общий объем бюджетного дефицита и, следовательно, объем займов, необходимых для его финансирования, основные направления и цели воздействия на денежное обращение, кредит, производство, занятость и целесообразность осуществления общегосударственных программ по поддержке малого бизнеса отдельных районов страны. Хроническая дефицитность государственного и местных бюджетов и ...

0 комментариев