Навигация

Анализ финансового состояния ООО «Разгуляев и сыновья»

5. Анализ финансового состояния ООО «Разгуляев и сыновья»

Финансовое состояние характеризуется системой показателей, отражающих наличие, размещение, использование финансовых ресурсов и всю финансово - хозяйственную деятельность предприятия.

Основной формой при анализе финансового состояния является баланс. Согласно действующим нормативным документам баланс в настоящее время составляется в оценке нетто. Итог баланса дает ориентировочную оценку суммы средств, находящихся в распоряжении фирмы. Исследовать структуру и динамику финансового состояния удобно при помощи сравнительного аналитического баланса.

Для общей оценки структуры и динамики финансовых ресурсов ООО «Разгуляев и сыновья» следует составить агрегированный баланс, состоящий из основных групп ресурсов и имеющий оптимальную для чтения структуру (Приложение 1).

Данные таблицы 2 позволяют сделать вывод, что на конец 2007 года активы увеличились на 5 тыс. руб. по сравнению с 2006 годом, но по сравнению с 2005 годом снизились на 248 тыс. руб. Основное влияние на уменьшение активов предприятия оказало снижение оборотных активов, на конец 2007 года их величина составила 5715 тыс. руб. против 5928 тыс. руб. на конец 2006 года.

Анализируя структуру имущества, можно сказать, что наибольший удельный вес занимают оборотные активы (на конец 2007 года – 99,4 %), что специфично для торговой организации, так как имея на балансе незначительную структуру основных средств она может прекрасно функционировать.

Доля дебиторской задолженности в общем объеме оборотных активов на конец 2007 года имеет тенденцию к снижению, что говорит об увеличении по статьям запасов. Кроме того, дебиторская задолженность в 2007 году по сумме составила 3343 тыс. руб. против 3442 тыс. руб. в 2006 году. Снижение суммы дебиторской задолженности говорит об эффективной работе предприятия по исполнению договорных обязательств и погашению дебиторами задолженности. В результате повысилась ликвидность оборотных активов, что свидетельствует об улучшении финансового положения предприятия на конец 2007 года.

На предприятии отсутствует долгосрочная дебиторская задолженность, что снижает долю медленно реализуемых активов.

В общем, можно сделать вывод, что в течение всего анализируемого периода имущество ООО «Разгуляев и сыновья» имеет тенденцию снижения, что оценивается отрицательно.

Для того, чтобы у организации имелось имущество, необходимы источники его формирования. Проведем анализ источников формирования имущества (пассив баланса) ООО «Разгуляев и сыновья» за 2005 – 2007 гг. (Приложение 2).

Анализируя источники формирования имущества в 2007 году можно отметить их снижение по сравнению с 2005 годом и рост в 2007 году всего на 5 тыс. руб. по сравнению с 2006 годом.

Как видно из таблицы, уставного капитала у ООО «Разгуляев и сыновья» в Барнауле нет, так как организация является филиалом Новосибирской фирмы. Собственный капитал представлен только одной статьей – Нераспределенная прибыль, которая в течение всего анализируемого периода имеет тенденцию роста. Так, на конец 2007 года она составила 2223 тыс. руб. против 898 тыс. руб. на начало 2005 года. Удельный вес нераспределенной прибыли в структуре источников формирования имущества также вырос в течение 2005 – 2007 гг. с 16,6 % до 38,6 %, что является положительным моментом в работе организации и говорит о повышение финансовой независимости.

Заемные средства ООО «Разгуляев и сыновья» представлены, в основном, кредиторской задолженностью. На конец 2007 года она составила 3526 тыс. руб., против 4494 тыс. руб. на начало 2005 года. Структура привлеченных средств на 2007 конец года составила 61,4 %.

Можно сделать вывод, что увеличение источников средств предприятия произошло в основном за счет собственных средств, что является положительной стороной деятельности предприятия за последние три года.

Таким образом, на основании проведенного анализа баланса ООО «Разгуляев и сыновья» за 2005 – 2007 гг., можно сделать вывод об удовлетворительной его работе. В связи с этим необходимо дать оценку кредитоспособности предприятия, которая производится на основе анализа ликвидности баланса и финансовой устойчивости.

Ликвидность баланса определяется как степень покрытия обязательств организации её активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Для оценки ликвидности баланса активы и пассивы делятся на 4 группы: активы – по степени ликвидности, пассивы – по срочности.

Таблица 3

Данные для анализа ликвидности баланса ООО «Разгуляев и сыновья»

(тыс. руб.)

| Показатели | На конец 2005 года | На конец 2006 года | На конец 2007 года |

| А1 – наиболее ликвидные активы (стр. 250 + 260). | 108 | 188 | 45 |

| А2 – быстрореализуемые активы (стр. 240 + 230 + 270). | 2980 | 3442 | 3343 |

| А3 – медленно реализуемые активы (стр. 210 + 220). | 2840 | 2076 | 2327 |

| А4 – трудно реализуемые активы (стр. 190). | 66 | 40 | 36 |

| П1 – наиболее срочные обязательства (стр. 620). | 4731 | 4111 | 3526 |

| П2 – краткосрочные пассивы (стр.610 + 630 + 660). | - | - | - |

| П3 – долгосрочные пассивы (стр. 590). | 2 | 3 | 2 |

| П4 – постоянные пассивы (стр. 490 + 640 + 650). | 1261 | 1632 | 2223 |

Для ООО «Разгуляев и сыновья» анализ ликвидности баланса приведён в таблице 4.

Таблица 4 Соотношение активов и пассивов баланса ООО «Разгуляев и сыновья» за 2005 – 2007 гг.

| Абсолютно ликвидный баланс | На конец 2005 года | На конец 2006 года | На конец 2007 года |

| А1 ³ П1 А2 ³ П2 А3 ³ П3 А4 £ П4 | А1 < П1 А2 > П2 А3 > П3 А4 < П4 | А1 < П1 А2 > П2 А3 > П3 А4 < П4 | А1 < П1 А2 > П2 А3 > П3 А4 < П4 |

Сопоставление итогов А1 и П1 (сроки до 3-х месяцев) отражает соотношение текущих платежей и поступлений. В ООО «Разгуляев и сыновья» это соотношение не совсем удовлетворяет условию абсолютно ликвидного баланса (только первое неравенство). Это свидетельствует о том, что в ближайший к отчетному периоду промежуток времени предприятие не платежеспособно. Таким образом, в 2007 году организация в не состоянии было немедленно оплатить свои краткосрочные обязательства.

Сравнение итогов А2 и П2 в сроки до 6 месяцев показывает тенденцию изменения текущей ликвидности в недалёком будущем. Текущая ликвидность свидетельствует о платежеспособности предприятия на ближайший к рассматриваемому моменту промежуток времени. Так как второе неравенство соответствует условию абсолютной ликвидности баланса (А2 > П2), то при погашении краткосрочной дебиторской задолженности, предприятие сможет погасит свои краткосрочные обязательства.

Сопоставляя группы А3 и П3, А4 и П4 можно сказать, что условие абсолютно ликвидного баланса на предприятии в течение всего анализируемого периода соблюдается.

Исходя из приведенных расчетов и данных таблицы 4, можно охарактеризовать ликвидность баланса недостаточную.

Более детальным является анализ платежеспособности и ликвидности при помощи финансовых коэффициентов. Результаты расчетов представлены в таблице 5.

Данные таблицы 5 дают возможность сделать следующие выводы. Коэффициент текущей ликвидности измеряет общую ликвидность и показывает, в какой мере текущие кредиторские обязательства обеспечиваются текущими активами, то есть, сколько денежных единиц текущих активов приходится на 1 денежную единицу текущих обязательств. Необходимое значение коэффициента текущей ликвидности для предприятий торговли 1. В течение всего анализируемого периода данный коэффициент принимает значения выше допустимого, то есть это значение свидетельствует о достаточной общей обеспеченности предприятия текущими активами.

Таблица 5

Анализ коэффициентов ликвидности ООО «Разгуляев и сыновья» за 2005 – 2007 гг.| Показатели | На конец 2005 года | На конец 2006 года | Изменение (+,-) | На конец 2007 года | Изменение (+,-) |

| Коэффициент текущей ликвидности (А1 + А2 + А3) : (П1 + П2) | 1,25 | 1,39 | +0,14 | 1,62 | +0,23 |

| Коэффициент быстрой ликвидности (А1 + А2) : (П1 + П2) | 0,65 | 0,88 | +0,23 | 0,96 | +0,08 |

| Коэффициент абсолютной ликвидности (А1) : (П1 + П2) | 0,023 | 0,045 | +0,022 | 0,013 | -0,032 |

| Коэффициент обеспеченности собственными средствами (П4 - А4) : (А1 + А2 + А3) | 0,2 | 0,28 | +0,08 | 0,38 | +0,1 |

Коэффициент быстрой ликвидности и показывает, какая часть текущих активов за минусом запасов и дебиторской задолженности, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты, покрывается текущими обязательствами. Этот показатель рекомендуется в пределах от 0,8 до 1. Расчет данного коэффициента показывает, что на данный момент ООО «Разгуляев и сыновья» в состоянии погасить имеющимися средствами возникшее внезапно обязательство, так как данный коэффициент в 2007 году составил 0,96.

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время. Величина его должна быть не ниже 0,2, но видно, что в течение 2005 – 2007 гг. ниже допустимого значения. Это свидетельствует о неспособности организации оплатить немедленно текущие счета за счет собственных средств.

Коэффициент обеспеченности собственными средствами показывает, на сколько собственные средства предприятия обеспечивают формирование текущих активов. В течение трех лет наблюдается небольшое снижение доли собственных средств. Данный факт объясняется ростом собственных оборотных средств в структуре баланса.

Ликвидность баланса предприятия тесно связана с его платёжеспособностью, под которой понимают способность в должный срок и в полной мере отвечать по своим обязательствам.

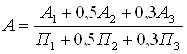

Для комплексной оценки ликвидности баланса в целом (А) рассчитаем общий показатель ликвидности:

Произведем расчет общего показателя ликвидности для ООО «Разгуляев и сыновья»:

![]()

![]()

![]()

Общий показатель ликвидности баланса отражает отношение суммы всех ликвидных средств предприятия к сумме всех платежных обязательств. На конец 2007 года данный коэффициент принимает значение 0,68, что ниже нормативного значении (1). Это значит, что предприятие не имеет возможность во время погасить свои обязательства. Все это является отрицательной тенденцией и говорит о снижении финансовой устойчивости и платежеспособности ООО «Разгуляев и сыновья».

Прогноз изменения платежеспособности предприятия можно строить с помощью коэффициентов восстановления и утраты платежеспособности.

Коэффициенты восстановления и утраты платежеспособности характеризует наличие реальной возможности у предприятия восстановить либо утратить свою платежеспособность в течение определенного периода. Коэффициент восстановления платежеспособности рассчитывается, если коэффициент текущей ликвидности ниже нормативного значения, но имеет тенденцию к повышению в течение года. Коэффициент утраты платежеспособности рассчитывается, если коэффициент текущей ликвидности ниже нормативного значения.

У ООО «Разгуляев и сыновья» коэффициент текущей ликвидности выше нормативного значения, поэтому основания для признания структуры баланса неудовлетворительной, а предприятия неплатежеспособным нет.

Расчет показателей оценки платежеспособности прямо характеризует его устойчивость, но появляется необходимость более углубленного анализа финансовой устойчивости. Проанализируем финансовую устойчивость предприятия с помощью абсолютных показателей.

Для характеристики источников формирования запасов и затрат используется несколько показателей, которые отражают различные виды источников. Рассчитанные показатели приведены в таблице 6.

Таблица 6

Определение типа финансового состояния ООО «Разгуляев и сыновья»

(тыс. руб.)

| Показатели | На конец 2005 года | На конец 2006 года | На конец 2007 года |

| Общая величина запасов и затрат (33) (стр. 210 + стр. 220) | 2840 | 2076 | 2327 |

| Наличие собственных оборотных средств (СОС) (стр. 490 - стр. 190 - стр. 590) | 1193 | 1589 | 2185 |

| Функционирующий капитал (КФ) (стр. 490 + стр. 590 - стр. 190) | 1197 | 1595 | 2189 |

| Общая величина источников (ВИ) (стр. 490 + стр. 590 + стр. 610 - стр. 190) | 1197 | 1595 | 2189 |

Трём показателям наличия источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов и затрат источниками формирования.

Таблица 7

Показатели обеспеченности запасов и затрат источниками формирования (тыс. руб.)| Показатели | На конец 2005 года | На конец 2006 года | На конец 2007 года |

| 1.Излишек (+) или недостаток (-) собственных оборотных средств (Фс = СОС - ЗЗ) | -1647 | -487 | -142 |

| 2.Излишек (+) или недостаток (-) собственных и долгосрочных заёмных источников ( Фт = КФ - 33) | -1643 | -481 | -138 |

| 3.Излишек (+) или недостаток (-) общей величины основных источников (Фо = ВИ - ЗЗ) | -1643 | -481 | -138 |

Таким образом, исследования показали, что ООО «Разгуляев и сыновья» испытывает проблемы с источниками обеспеченности запасов в течение 2005 – 2007г.

С одной стороны, внешние кредитные источники нужны предприятию, в настоящее время трудно представить себе предприятие, функционирующее только на собственных средствах. Однако, с позиций финансов, долгосрочные кредиты более выгодны, т.к. расширяют возможности предприятия и не ограничивают (практически не ограничивают) предприятия временным фактором, таким образом, позволяют завиться.

Но в современных российских условиях, в условиях несовершенства кредитной системы, банки и кредиторы не заинтересованы представлять долгосрочные кредиты, во многом из-за того, существует явная нестабильность экономики России, сложно предсказуемая политика регулирования экономики государством, инфляция и др.

С помощью показателей, представленных в таблицах 6 и 7 определяется трёхкомпонентный показатель типа финансовой ситуации. Возможно выделение 4-х типов финансовых ситуаций, а именно:

1. Абсолютная устойчивость финансового состояния: Фс ³0; Фт ³0; Фо ³0; т.е. S= {1,1,1};

2..Нормальная устойчивость финансового состояния, которая гарантирует платежеспособность: Фс< 0; Фт³0; Фо³0; т.е. S={0,1,1};

0 комментариев