Навигация

Отношение к риску. Методы снижения рисков

1.3 Отношение к риску. Методы снижения рисков

Отношение к риску различно у разных людей. Можно выделить ряд типов.

Противник риска - человек, который при данном ожидаемом доходе предпочтёт определённый, гарантированный результат ряду неопределённых, рискованных результатов. У противников риска низкая оценка предельной полезности доходов. С ростом богатства прирост полезности уменьшается на каждое равновеликое прибавление богатства. Убывающая предельная полезность развивает в людях антипатию к риску.

Нейтральным к риску считается человек, который при данном ожидаемом доходе безграничен к выбору между гарантированным и рисковым результатом. Для человека, нейтрального к риску, важна средняя прибыль, поскольку она будет равна 0 (отклонение взаимно понижается), то такая игра не вызовет у него интереса.

Равномерное увеличение дохода вызывает линейный рост общей полезности.

Склонным к риску считается человек, который при данном ожидаемом доходе предпочтёт связанный с риском результат, гарантированному результату. Любители риска получают удовольствие от азартной игры. К ним относятся люди, которые готовы отказаться от стабильного дохода ради удовольствия испытать судьбу. Обычно они переоценивают вероятность выигрыша.

Отношение к риску учитывают различные компании. Если жулики и авантюристы наживаются на тех, кто предпочитает риск, то страховые компании работают с людьми, нерасположенными к риску.

Методы регулирования риска:

1. Диверсификация;

2. Объединение риска или страхования;

3. Распределение риска;

4. Поиск информации.

Диверсификация – это метод, направленный на снижение риска путём распределения его между несколькими рисковыми товарами таким образом, что повышение риска от покупки (или продажи) одного означает снижение риска от покупки или продажи другого. Допустим, компания «Тяни-толкай» экспортирует бронетранспортёры и грузовики в страны Персидского залива. В случае войны повышенным спросом будут пользоваться бронетранспортёры и принесут 10 млн. $ дохода. В этом случае упадёт спрос на гражданскую продукцию, то есть грузовиков удастся продать лишь на 2 млн. $. В ситуации, когда наступает мир, положение меняется. Диверсифицируя своё производство, компания «Тяни-толкай» компенсирует убытки и во время войны, и во время мира. Диверсификация не может полностью уничтожить риск, но поможет снизить его.

Объединение риска - это метод, направленный на снижение риска путём превращения случайных убытков в относительно небольшие постоянные издержки. Этот метод лежит в основе страхования. Люди во всём мире страхуют жизнь и имущество от непредвиденных расходов. Страховые компании организуют дело таким образом, чтобы сумма выплат и затраты на организацию страхового дела не превышали величины полученных взносов. Например, если взять 100 человек, то трудно предположить, сколько из них умрёт в будущем году, а если взять 1000, то уровень смертности будет близок к 1%. Таким образом, объединяется риск смерти большего числа людей. Главное условие эффективности объединения риска при страховании в том, чтобы риски застрахованных лиц были независимыми.

Распределение риска - это метод, при котором риск вероятного ущерба делится между участниками таким образом, что возможные потери каждого относительно невелики. Например, нефтеналивной танкер – ряд нефтяных компаний объединяются, чтобы компенсировать убытки в случае возможного разрыва нефти или финансово-промышленные группы (ФПГ) не боятся риска финансирования крупных проектов или новых направлений НИОКР.

Поиск информации. Большинство ошибочных решений связано с недостатком информации. Получение ее может значительно снизить величину риска. За информацию приходится платить, чтобы определить необходимое количество информации, следует сравнить ожидаемые от нее предельные выгоды с ожидаемыми предельными издержками, связанными с ее получением.

Количество QE и цена PE необходимой информации определяется точкой пересечения кривых ожидаемой от нее предельной выгоды (МВ) и ожидаемых издержек (МС), связанных с ее получением. Если ожидаемая выгода от покупки информации превышает ожидаемые предельные издержки (МВ≥МС), то такую информацию необходимо приобрести. Если МВ <МС, то от покупки такой дорогой информации лучше отказаться: дешевле будет сделать некоммерческие ошибки.

Глава 2. Риски как атрибут рыночной экономики

2.1 Основные виды рисков в российской экономике

Многими видными учеными-экономистами рассматривались проблемы кризисов в предпринимательской деятельности. Российская экономика в последние годы переживает спад производства в связи с переходом на рыночные отношения. Сложность антикризисного управления в России отличается от ранее изучаемых проблем в экономике отсутствием подобных ситуаций. Отступление от командных методов управления и плановой централизации хозяйственных операций требует изучения сущности рисков и контроля в управлении предпринимательской деятельностью в коммерческих банках и фирмах. Рассмотрим некоторые виды рисков, наиболее распространенные в нашей стране. В действительности редко случается ситуация, в которой решение изначально содержит явно необоснованный риск. Такой риск принято называть авантюрой. Авантюра – это начинание, осуществляемое без учёта условий, возможностей и реальных сил в расчёте на случайный успех и, как правило, обречённый на провал, то есть в этом случае объективно отсутствуют предпосылки реализации задуманной цели.

Классификация экономических рисков:

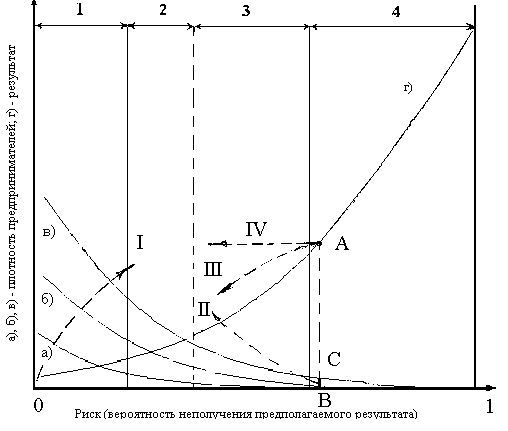

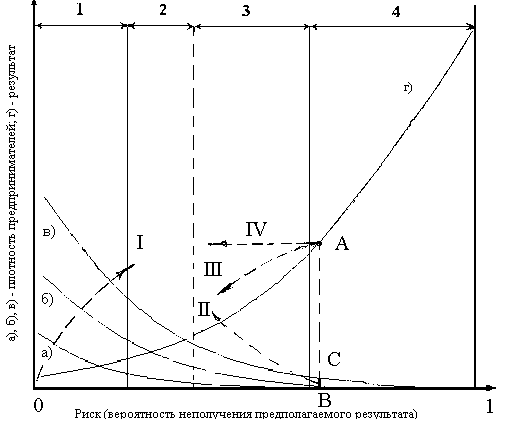

I) По масштабам: допустимый (без прибыли), критический (неполное возмещение издержек), катастрофический (потери превышают его денежные возможности).

II) По видам предпринимательской деятельности:

производственный риск связан с производством продукции (товаров, услуг), с осуществлением любых видов производственной деятельности. Среди главных причин возникновения производственного риска - возможное снижение предполагаемых объемов производства, рост материальных и других затрат уплата повышенных отчислений и налогов;

коммерческий риск - это риск, возникающий в процессе реализации товаров и услуг, произведенных или закупленных предприятием. Причины коммерческого риска: снижение объема реализации вследствие конъюнктуры, повышение закупочной цены товара, непредвиденное снижение закупок, потеря товара в процессе обращения, повышение издержек обращения;

финансовый риск - это риск, возникающий в сфере отношений предприятия с банками и другими финансовыми институтами. Финансовый риск деятельности предприятия измеряется чаще всего отношением величины заемных средств к величине заемных средств. Чем выше это отношение, тем в большей степени предприятие зависит в своей деятельности от кредиторов. Тем больше и финансовый риск, ибо прекращение кредитования или ужесточение условий кредита может повлечь за собой остановку производства.

Частью коммерческих рисков являются валютные риски, которым подвержены участники международных экономических отношений. Валютные риски это опасность валютных потерь в результате изменения курса валюты цены (займа) по отношению к валюте платежа в период между подписанием контракта или кредитного соглашения и осуществлением платежа. В основе валютного риска лежит изменение реальной стоимости денежного обязательства в указанный период. Валютному риску подвержены обе стороны-участники сделки.

Пример 1.10 февраля 1995 года экспортер из Германии заключил контракт на сумму 10 миллионов долларов с импортером из США с отсрочкой платежа на 1 месяц. Валюта цены в контракте - доллар США, валюта платежа - немецкая марка. На время заключения контракта курс доллара по отношению к марке составлял 1USD=1.5346DM.

На 10 марта, когда должен был осуществляться платеж, курс доллара составил 1USD=1.3966DM. Таким образом за период между заключением контракта и платежом по нему валюта цены - доллар обесценилась на 8.99 %. Потери экспортера составили те же 8.99%, а импортер наоборот выиграл, т.к. заплатил не 15346000 марок, а только 13966000 марок.

В приведенном примере проигравшей стороной является экспортер, но в случае противоположной динамики валютного курса, т.е. если бы курс доллара на 10 марта превысил значение 1.5346DM, потери нес бы импортер товара.

В связи с тем, что курсы абсолютно всех валют, в том числе и резервной валюты - доллара США, подвержены периодическим колебаниям вследствие различных объективных и субъективных причин, практика международных экономических отношений выработала подходы к выбору стратегии защиты от валютных рисков. Сущность этих подходах заключается в том, что: 1. Принимаются решения о необходимости специальных меры по страхованию валютных рисков 2. Выделяется часть внешнеторгового контракта или кредитного соглашения - открытая валютная позициякоторая будет страховаться 3. Выбирается конкретный способ и метод страхования риска.

В любой хозяйственной деятельности всегда существует опасность денежных потерь, вытекающая из специфики тех или иных хозяйственных операций. Опасность таких потерь и есть коммерческий риск.

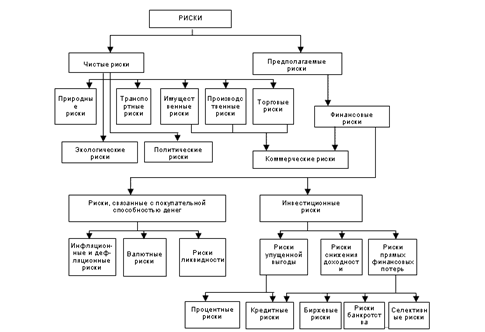

Риски бывают «чистые» и «спекулятивные». Чистые риски – это возможность получения убытка или «нулевого» результата. Спекулятивные риски – это возможность получения как положительного, так и отрицательного результата; они получили название «финансовые риски».

Финансовый риск имеет математически выраженную вероятность наступления потери, которая опирается на статистические данные и может быть рассчитана с достаточно высокой точностью. Чтобы количественно определить величину финансового риска, необходимо знать все возможные последствия какого–нибудь отдельного действия и вероятность самих последствий. Поскольку вероятность означает возможность получения определенного результата, то применительно к экономическим задачам методы теории вероятности сводятся к определению значений вероятности наступления событий и к выбору из возможных событий самого предпочтительного, исходя из наибольшей величины математического ожидания. Иначе говоря, математическое ожидание, какого – либо события равно абсолютной величине этого события, умноженной на вероятность его наступления.

Пример. Имеются два варианта вложения капитала. Установлено, что при вложении капитала в мероприятие А получение прибыли в сумме 15 тыс. руб. – вероятность 0,6; в мероприятие Б получение прибыли в сумме 20 тыс. руб. – вероятность 0,4. Тогда ожидаемое получение прибыли от вложения капитала (т. е. математическое ожидание) составит.

по мероприятию А 15 ∙ 0,6 = 9 тыс. руб.

по мероприятию Б 20 ∙ 0,4 = 8 тыс. руб.

Вероятность наступления события может быть определена «объективным» или «субъективным» методом.

Объективный метод определения вероятности основан на вычислении частоты, с которой происходит данное событие. Например, если известно, что при вложении капитала в какое – либо мероприятие прибыль в сумме 15 тыс. руб. была получена в 120 случаях из 200, то вероятность получения такой прибыли составляет 0,6 (120/ 200).

III) На основе учёта источников опасности, зон риска, сфер влияния, распределения риска во времени, степени риска. Например, по источнику опасности могут быть связаны с разрушительным воздействием сил природы, с причинами политического и экономического характера.

IV) По источнику возникновения: собственно хозяйственный; связанный с личностью человека; связанный с природными факторами.

V) По сфере деятельности: внутренние и внешние. Внутренние риски связаны с технико-организационной сферой деятельности фирмы. Эти риски не связаны с чисто денежными факторами. Выделяют 3 вида внутренних рисков: персональные, материально-технические, структурно-процессуальные.

К внешним рискам относят риски ликвидности (кредитный риск, риск невозврата кредита в срок, риск новых непланируемых кредитов, риск по новым видам деятельности, прочие риски), риски успеха (отраслевой, страновой, процентный, валютный, прочие), проектный риск (отдельно стоящий риск, то есть исключительно связанный с самим проектом, внутрифирменный риск, портфельный риск, определяемый тем, насколько «укладывается» проект в «кредитный портфель» предприятия).

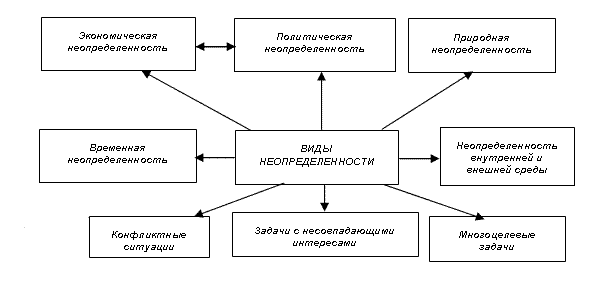

VI) По причинам возникновения целесообразно выявлять риск, определяемый: неопределенностью будущего, непредсказуемостью поведения партнеров, недостатком информации.

Похожие работы

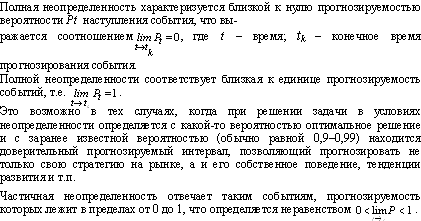

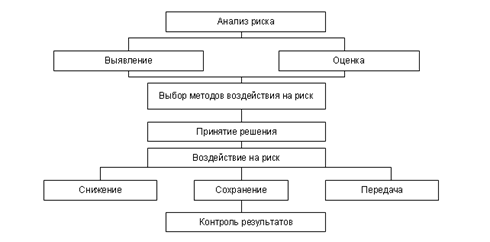

... содержания. С точки зрения вероятности выпадения событий неопределенность можно подразделить на два вида: полная неопределенность; частичная неопределенность. О механизме управления рисками и методологии их оценки В условиях объективного существования риска и связанных с ним финансовых, моральных и прочих потерь возникает потребность в определенном механизме, который позволил бы наилучшим ...

... 1992, с. 95 1 Грядов С.И. Риск и выбор стратегии в предринимательстве. – М. - 1994. - С. 141 1 Лапуста М. -Г., Шаршукова Л.Г. Риски в предпринимательской деятельности. М. - 1998. – С. 85 2 Устенко О.Л. Теория экономического риска. К. - 1997. – С. 127 1 Устенко О.Л. Теория экономического риска. Киев. 1997г. с. 38-40 2 Устенко О.Л. Теория экономического риска. Киев. 1997г. с. 38-40 3 Там же. ...

... О. "Мировая практика использования венчурного капитала в экономическом развитии. Электронная промышленность: экономика и коммерция, №3, 1999. План к дипломной работе на тему: "Экономические риски и мотивация инновационной деятельности предприятия" План Срок выполнения % Введение. 20 мая 2000 5 Глава 1. Экономическая категория и сущность рисков. Понятие экономических рисков и ...

... это риски, обусловленные изменением политической обстановки, влияющей на предпринимательскую деятельность (закрытие границ, запрет на вывоз товаров в другие страны, военные действия на территории страны и др.) Экономические риски — это риски, обусловленные неблагоприятными изменениями в экономике предприятия или в экономике страны. Эти виды рисков связаны между собой, и часто на практике их ...

0 комментариев